住宅ローンの固定・変動金利型とは?メリット・デメリットを紹介

住宅購入の際に検討する方が多い住宅ローンですが、借入金利は固定金利と変動金利の2種類があります。

基本的には借入時に金利の種類を選択しますが、半年や2、3、5、10年などの期間で見直しができる種類もあります。

それぞれの特徴と選択したときのメリット、デメリットを紹介します。

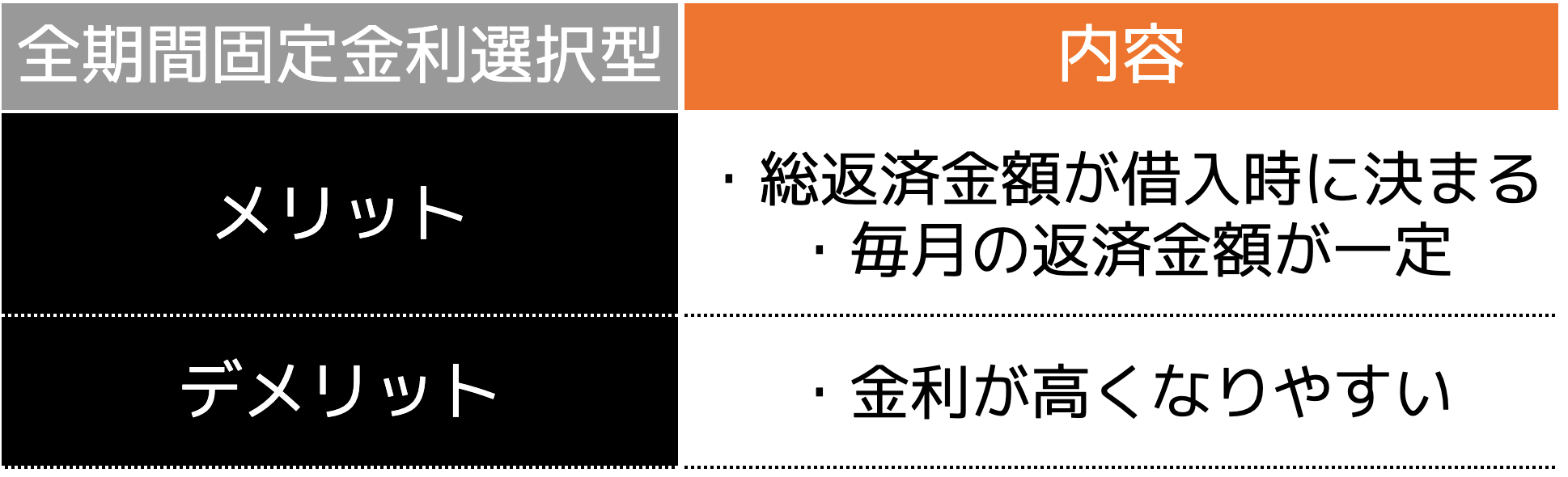

全期間固定金利選択型

住宅ローンを借り入れる全期間の金利を固定する種類です。

借入時に返済金額が決まるため、毎月の返済金額も一定で家計管理を行いやすい特徴があります。

主な住宅ローン名称:フラット35

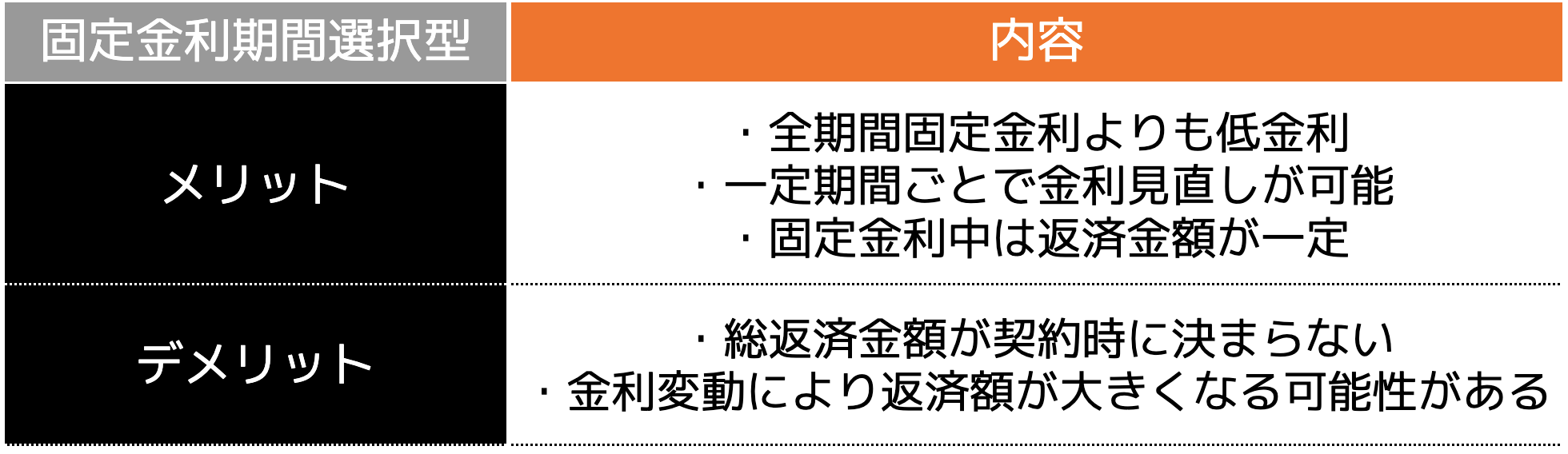

固定金利期間選択型

一定期間の金利を固定し、期間満了後に固定か変動かを選択できる種類です。

契約時に2、3、5、10年などの期間を選択し、その期間内の金利を固定し、期間終了後は、改めて金利の種類を選択できます。

主な住宅ローン名称:10年固定金利の住宅ローン

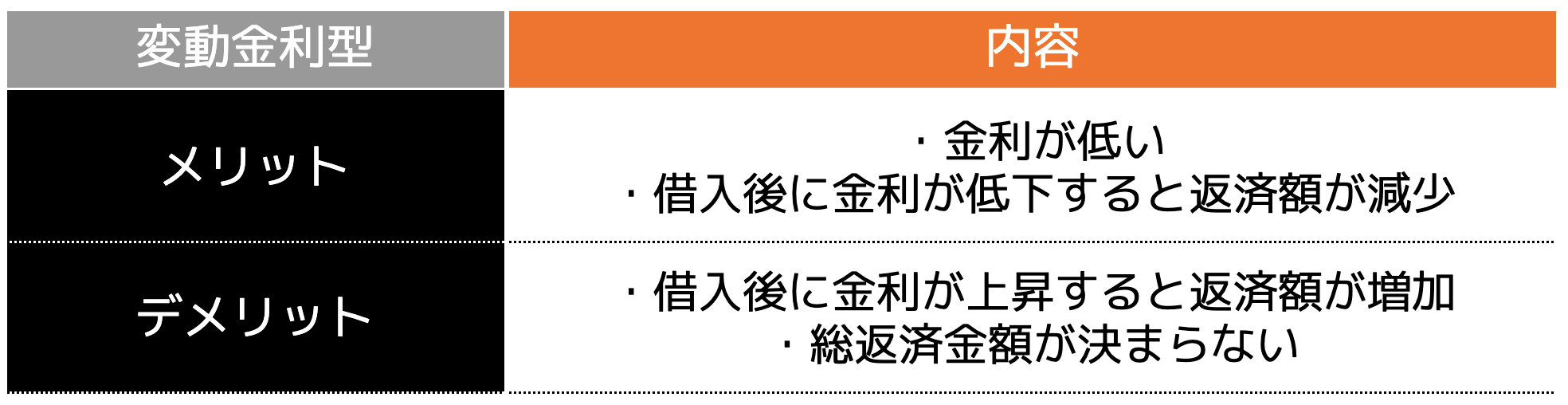

変動金利型

経済状況により金利が変動し、原則半年ごとに金利が見直される種類です。

返済方法が「元利均等返済」と「元金均等返済」の2種類あり、それぞれ見直し期間が異なります。

5年ごとに毎月の返済額の見直し

▼元金均等返済

半年ごとに金利の見直し

主な住宅ローン名称:各金融機関の変動金利住宅ローン

住宅ローンの金利が上昇した場合の返済金額を解説

実際に金利が上昇した場合の総返済金額がどうなるか、それぞれの金利種類で紹介します。

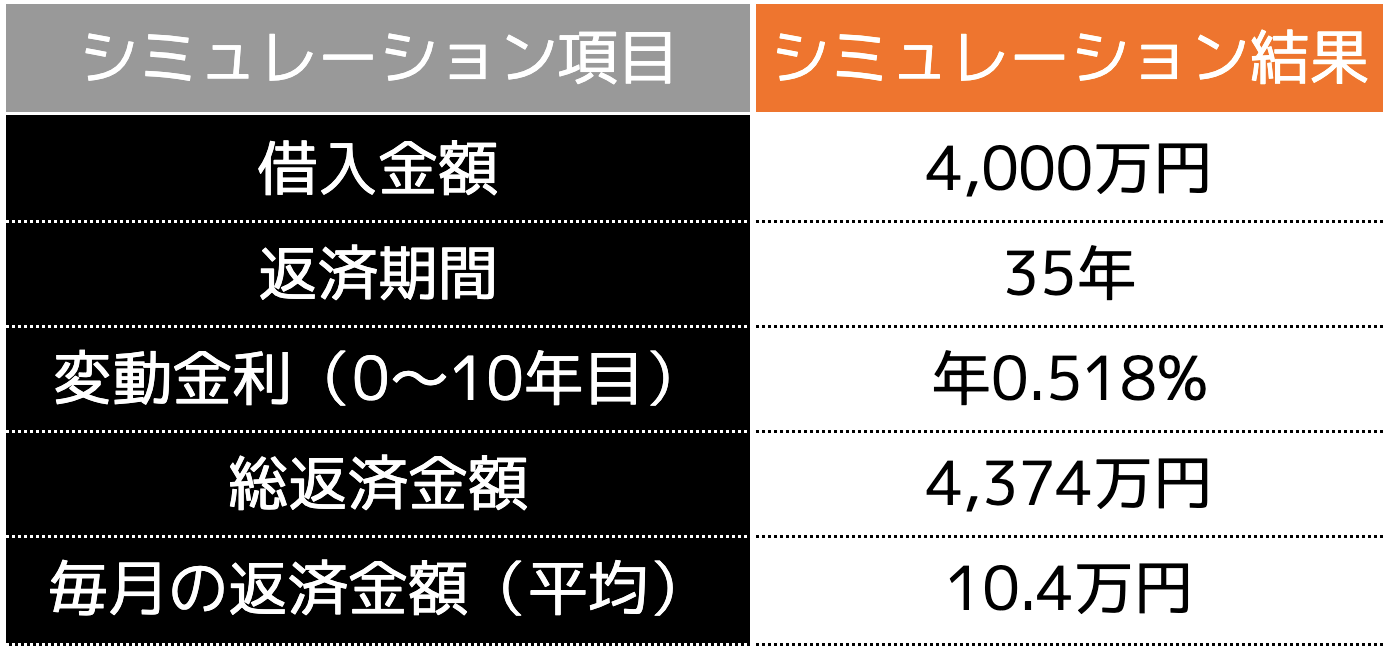

今回の条件は下記の通りです。

返済期間:35年

変動金利:年0.518%(変動金利型住宅ローン平均金利_三菱東京UFJ銀行調べ)

上昇金利:年2.500%

下落金利:年0.250%

固定金利:年1.91%(フラット35の融資率9割超の最も多い金利)

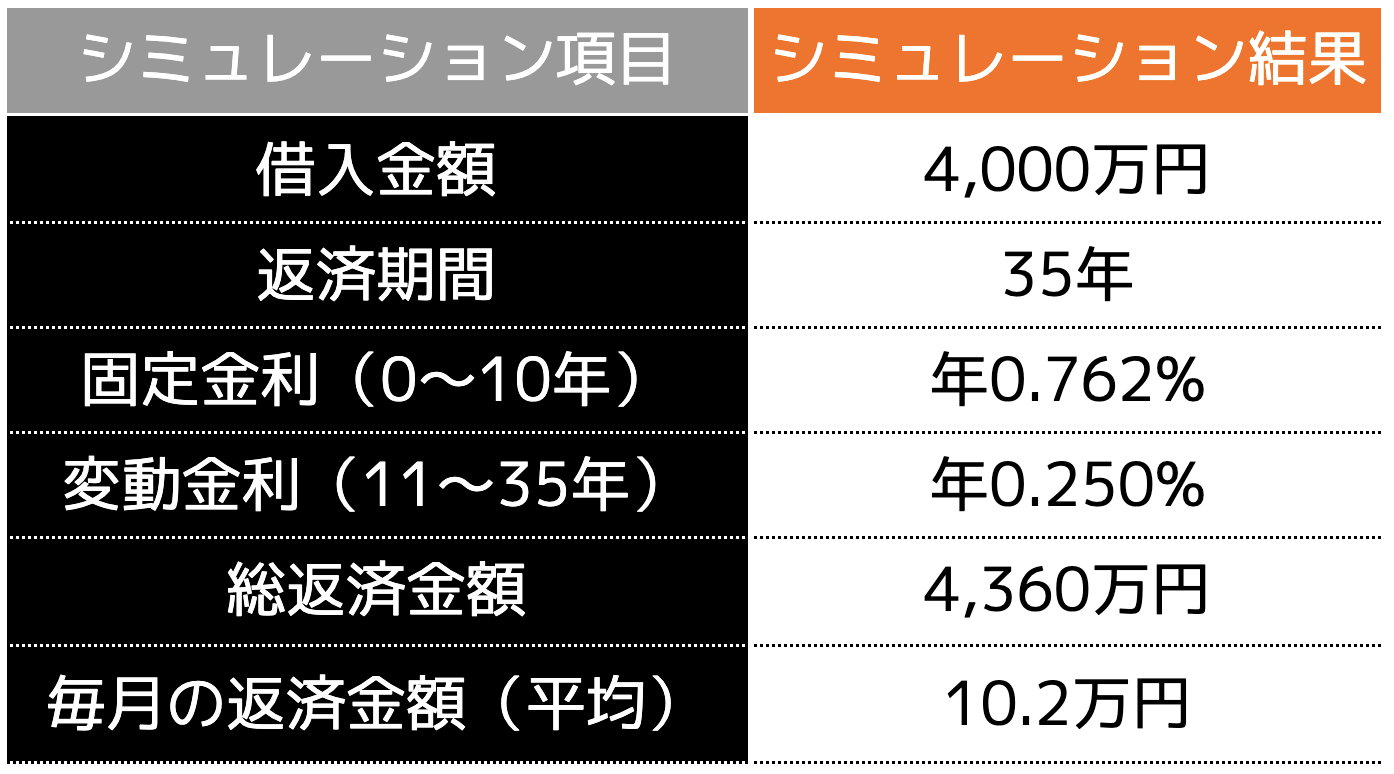

固定期間選択金利型

└ 契約開始~10年:固定金利 年0.762%(固定金利期間選択型平均金利_三菱東京UFJ銀行調べ)

└ 11年以降:変動金利 年0.518%(変動金利型住宅ローン平均金利_三菱東京UFJ銀行調べ)

・契約時の諸費用などは考慮せず

・繰り上げ返済は実施しない

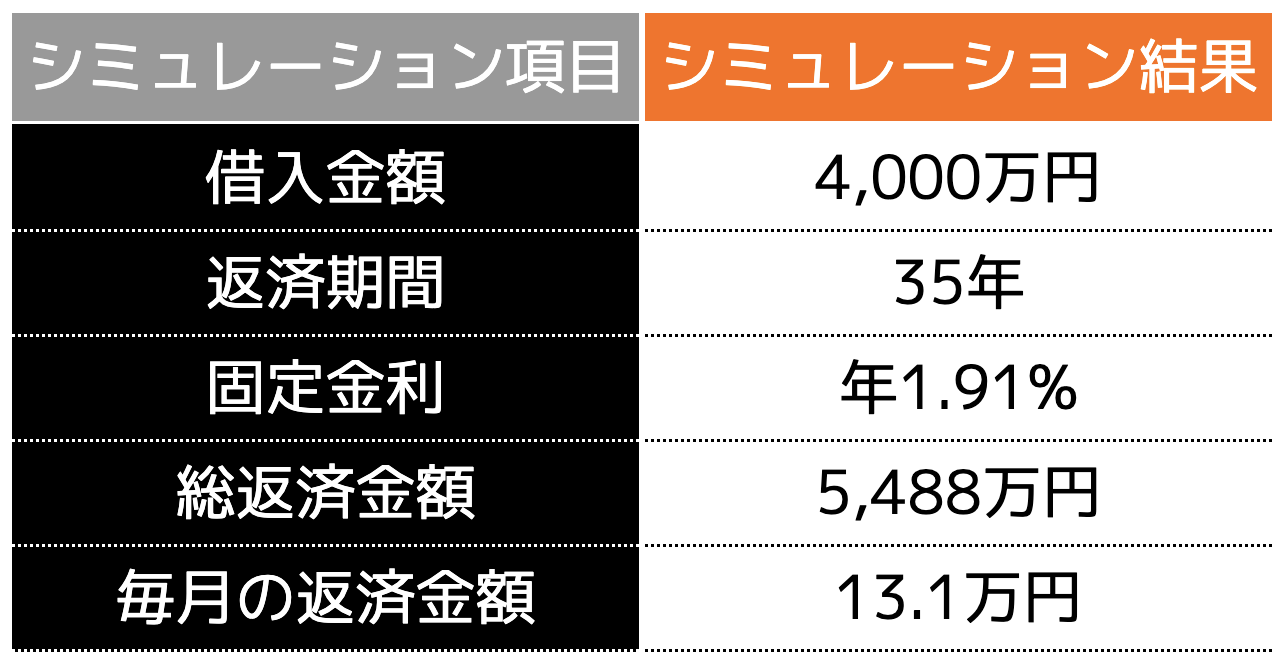

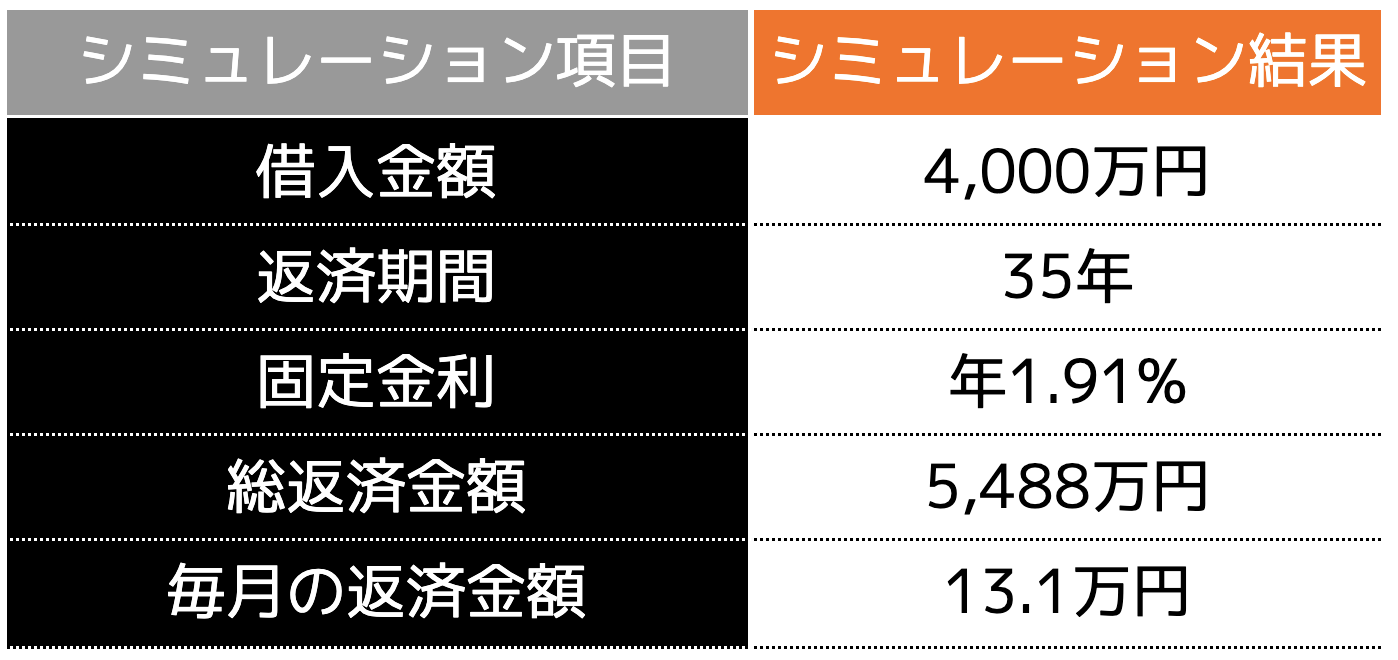

(1)全期間固定金利選択型を選んだ人

・借入時の金利から全期間固定した場合

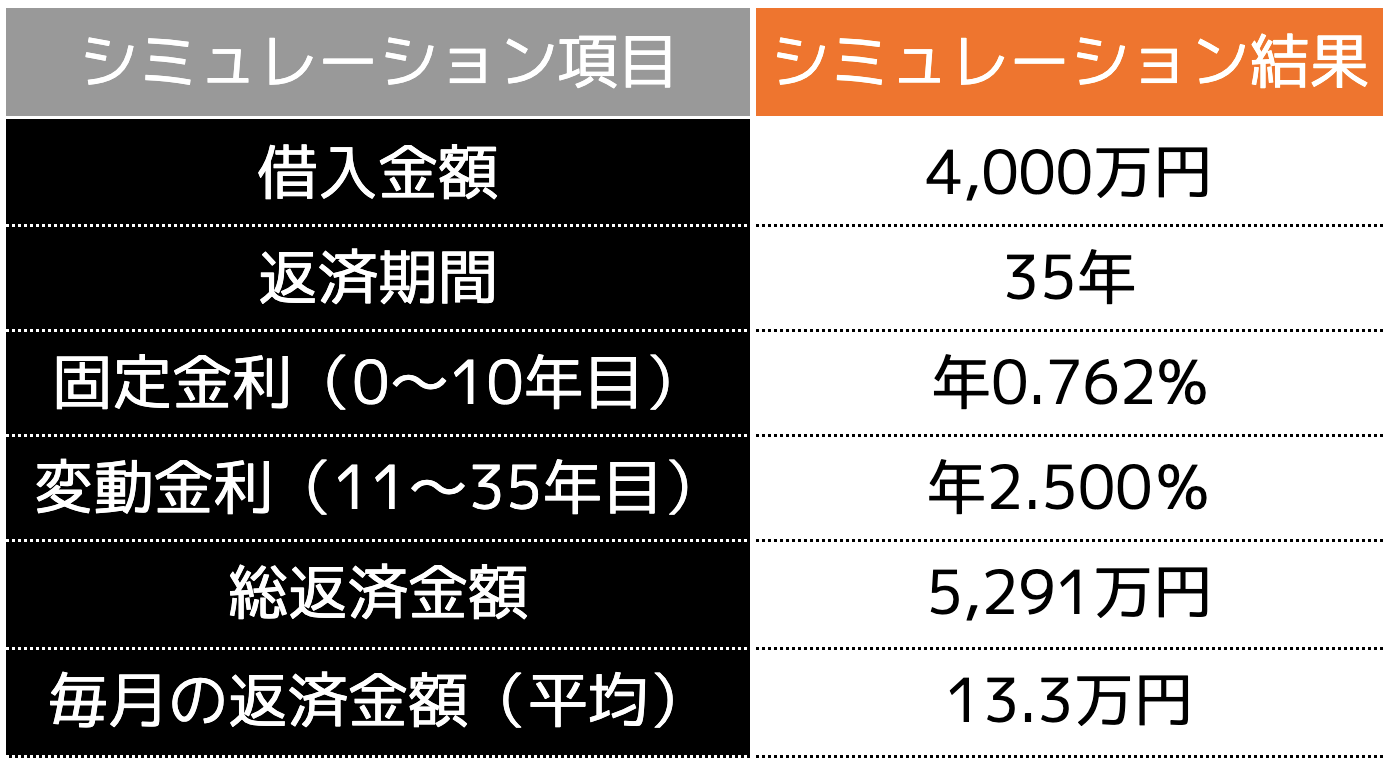

(2)固定期間選択金利型を選んだ人

・借入後10年間を固定金利とし、11年後から変動金利とした場合の金額

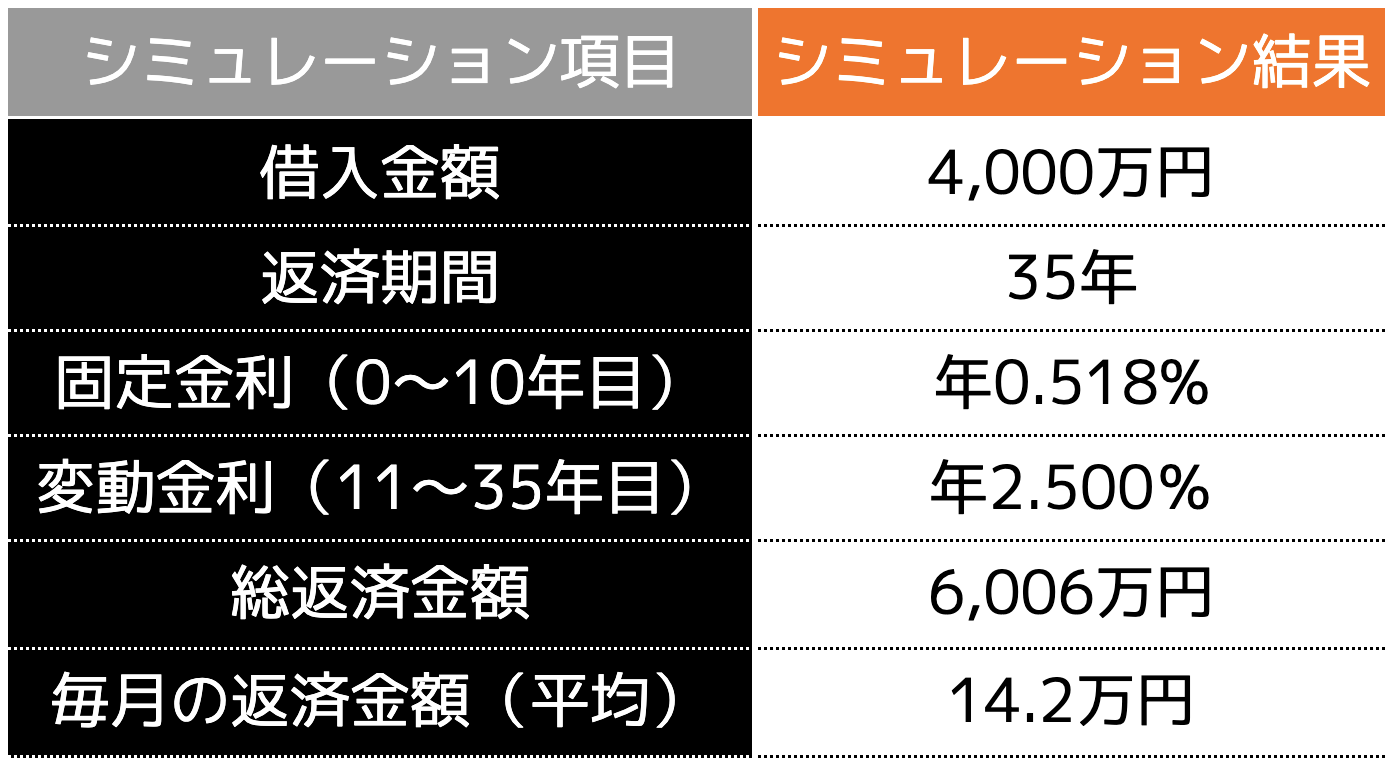

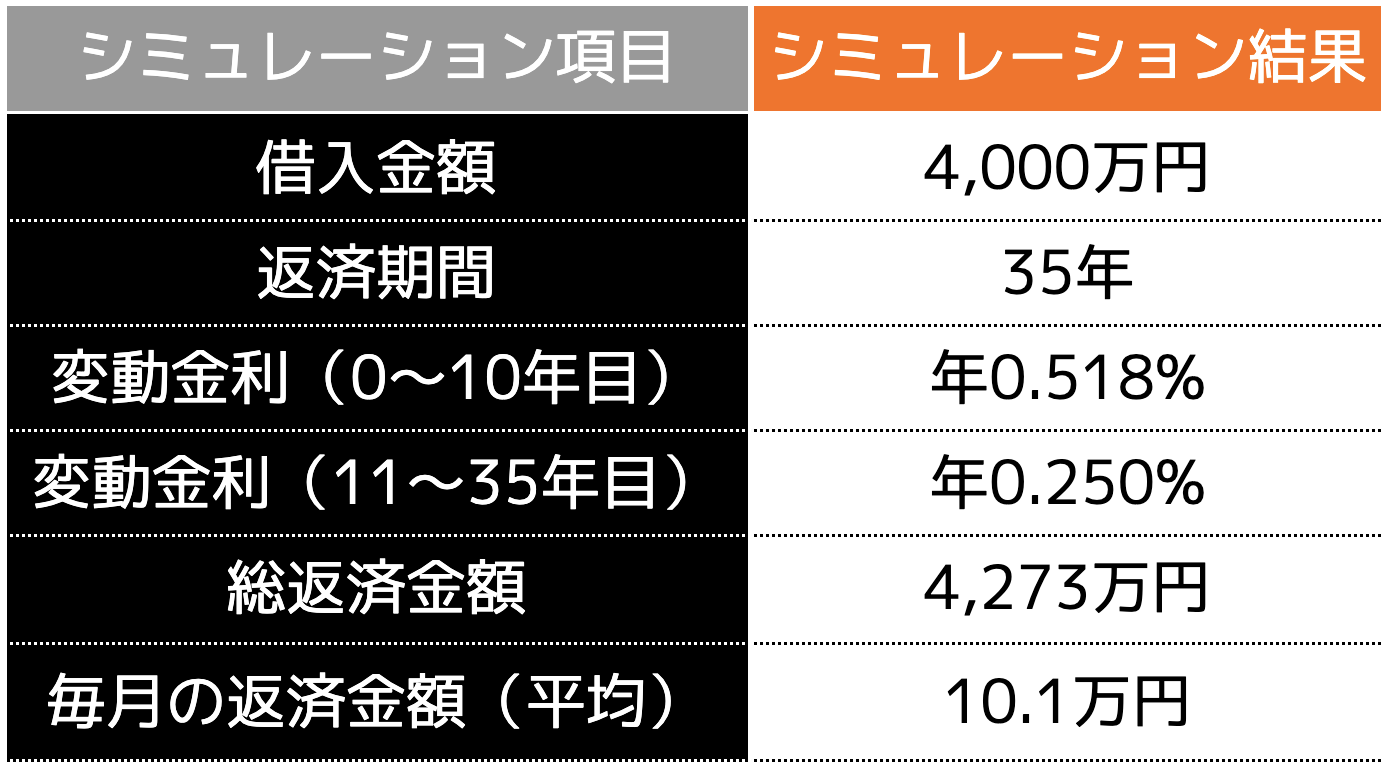

(3)変動金利型を選んだ人

・借入後、11年目で金利が上昇した場合の金額

結論として、金利が上昇したときの総返済金額が一番低いのは「固定期間選択金利型」でした。

変動金利率が固定金利率を上回る場合は、少しでも金利が低い期間で借り入れができる種類がお得となります。

住宅ローンの金利が下落した場合の返済金額を解説

実際に金利が下落した場合の総返済金額がどうなるか、それぞれの金利種類で紹介します。

条件は、金利が上昇した場合と同様です。

(1)全期間固定金利選択型を選んだ人

・借入時の金利から全期間固定した場合

(2)固定期間選択金利型を選んだ人

・借入後10年間を固定金利とし、11年後から変動金利とした場合

(3)変動金利型を選んだ人

・借入時の金利が下落した場合

結論として、金利が下落したときの総返済金額が一番低いのは「変動金利型」でした。

現状では変動金利率が一番低く、さらに下落する条件のため、変動金利がお得という結果となりました。

住宅ローンの金利が変動しない場合の返済金額を解説

全期間で金利が変動しなかった場合の総返済金額がどうなるか、それぞれの金利種類で紹介します。

条件は、金利が上昇した場合と同様です。

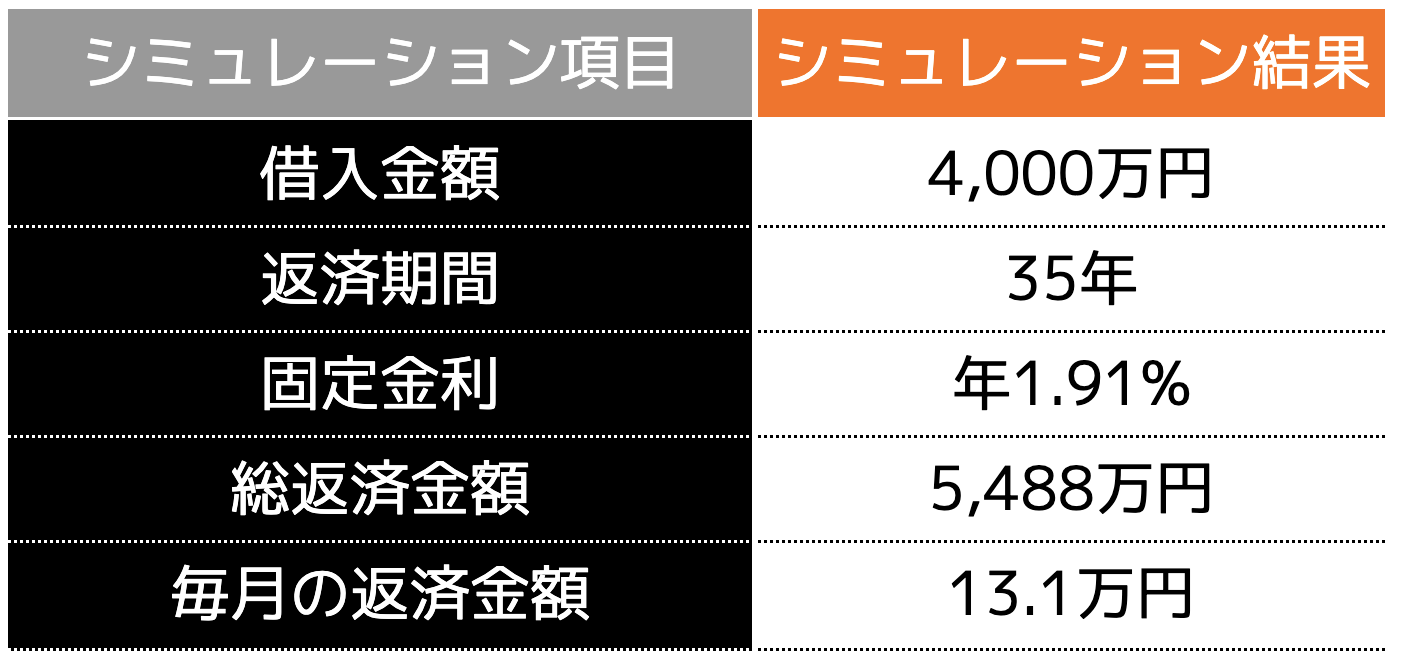

全期間固定金利選択型を選んだ人

・借入時の金利から全期間固定した場合

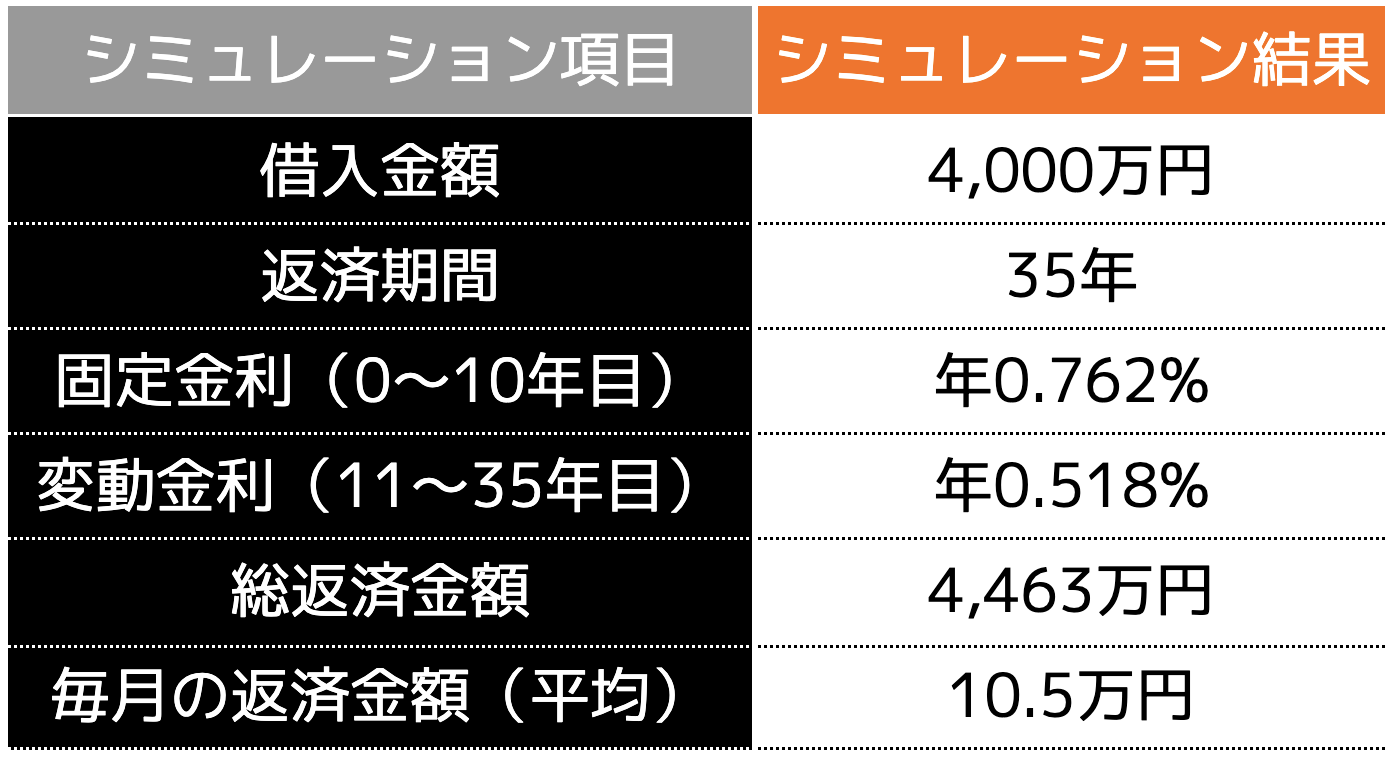

固定期間選択型金利型を選んだ人

・借入後10年間を固定金利とし、11年後から変動金利とした場合

変動金利型を選んだ人

・借入後も金利が当初から変わらない場合

結論として、金利が全期間変化しなかったときの総返済金額が一番低いのは「変動金利型」でした。

全期間通じて金利が変化しないことは少ないですが、金利の変化が少ない場合は利率が低い変動金利型がお得となります。

金利が上昇した場合の3つの対策

現在は低金利時代と呼ばれているため、今後金利が下落する可能性は低いと考えられます。

また、金利が今後変化しないとも言えないため、今後は金利が上昇するリスクを考慮した対策を行う必要があります。

事前に対策することで、突然の金利上昇にも対応でき、安心して住宅ローンの返済を行えます。

もちろん「5年ルール」や「125%ルール」が付与されていればすぐの対応は不要ですが、金利上昇のリスクに備えることは大切です。

金利上昇時の対策方法を紹介しますので、ぜひ参考にしてください。

(1)借り換えを行う

金利上昇の対策として、住宅ローンを別の金融機関に変更する方法があります。

上昇する金利よりも低い金利の金融機関に借り換えを行うことで、金利上昇で返済すべき金額を抑えられます。

ただし、借り換えに手数料が発生するため、借り換えを行うメリットがあるのかなど事前にしっかりと検討してください。

同じ銀行内での借り換えは原則できないため、注意が必要です。

また、住宅ローンの商品は日々強化されているため、団信などのサービス内容が充実したものも増えています。

金利上昇のための対策だけではなく、団信のサービス内容も比較してよりよい商品を選んでみてはいかがでしょうか。

(2)繰り上げ返済を行う

金利が上昇する期間前に繰り上げ返済することで、元金に充当されるため、元金に対応する利息の支払いがなくなります。

そのため、総返済金額を減らせます。

ただし、繰り上げ返済手数料が発生したり手持ちの資金が減るため、あらかじめ貯蓄を行う必要があります。

住宅ローンの返済と貯蓄を行うのは非常に大変ですが、金利が上昇するリスクを考慮して、貯蓄することをおすすめします。

また、繰り上げ返済金額に上限を設けている金融機関があります。

金利上昇時に余裕資金があったとしても、繰り上げ返済をしたいのに行えないのは大きなリスクです。

繰り上げ返済の方法も含めて借入前に確認して、契約することをおすすめします。

(3)金利上昇に合わせた投資を行う

投資先を工夫することで、金利上昇による返済額の増加を抑えられます。

金利上昇で返済額が増えるため、手元の現金や資産を減らして、その金額を返済額に充てる方は多いのではないでしょうか。

もちろん必要な考え方ですが、投資信託など投資可能な商品の中に日本の金利上昇と相性のよい投資先があります。

例えば、変動金利の日本国債やインフレ連動債は、日本の金利が上昇すると利息が増える仕組みになっているため、返済額増加の負担を軽減できます。

現在の投資先を変えたり、新たに投資をしたりなど投資先の工夫で金利上昇の対策を行えます。

ぜひとも検討してみてはいかがでしょうか。

まとめ

住宅ローンの金利の一般的な内容に基づいて説明していきましたが、各家庭によって住宅購入で検討すべき住宅ローンの金利は異なります。

また、今後金利も上昇することが予想されるため、住宅ローンを組むのが不安な方もいるのではないでしょうか?

そんな時は住宅ローンに詳しいFP(ファイナンシャルプランナー)へご相談ください。

住宅購入・住宅ローンに関するご相談はココザスへ

「よい住宅と無理なく返済できる住宅ローンをセットで選びたい…」このようにお考えの方は、一度無料相談を受けてみませんか?

ココザスでは一戸建てやマンションなど、ご要望に応じて豊富な数の物件からお好きな家を選べます。

加えて資産形成事業のノウハウをもとに、FPが無理なく返済できる住宅ローンのシミュレーションを行います。

新居で生活を始めた後も繰上げ返済や家計の見直しなど、お金に関することならトータルでアドバイスが可能です。

あなたに合う無理のない住宅購入プランをご提案いたします。

住宅購入をお考えの方は、ぜひ気軽にご相談ください。