「3週間で身につく日本人が知らないお金の常識」 無料プレゼント!

子なし夫婦の老後資金はいくら必要?

ここでは65歳の夫婦の金融資産と平均支出額を紹介し、必要な老後資金について紹介します。

65歳時の金融資産は約1,700万円

金融広報中央委員会の「家計の金融行動に関する世論調査」(令和4年)を確認すると、60代の方と70代の平均金融資産保有額は以下の通りとなります。

1,689万円(791万円)

・70代の金融資産保有額

1,755万円(737万円)

・65歳

1,722万円(60代と70代の中央値)

金融資産には保険や有価証券なども含まれていますが、預貯金に着目した場合、いずれも700万円から800万円ほどであることがわかります。

65歳の場合、60代と70代の中央値を取ると、預貯金は約750万円前後であることを想定することが可能です。

しかし750万円で老後資金は足りるのでしょうか。次の項では毎月の支出額を紹介し、預貯金で老後を過ごせるかの疑問について解説します。

夫婦2人の支出は29万円

総務省が発表している「家計調査2022年(令和4年)平均」を確認すると、夫婦2人以上の世帯の平均支出額は約29万円です。

また65歳以上は公的年金を受け取ることができ、平均受給額は令和5年度で22.4万円であることから、月々-6.6万円になることが想定されます。

日本の平均寿命は男性 81.47歳、女性87. 57歳であるため65歳から逆算すると、老後の年数は約17年から23年と想定できるため「6.6万円×12か月×17年=1,346万円」必要となることがわかります。

また23年で想定すると、1,821万円にもなります。

平均2,000万円が必要

また年々平均寿命が伸びてきていることから、今後さらに老後資金が必要となることが想定されます。

そのため少なくても2,000万円の貯蓄はあった方がよいでしょう。しかし先程もお伝えした通り、65歳の平均預貯金は750万円ほどであるため、大きく不足する可能性が高いです。

子なし夫婦が備えておくべきリスク

また老後資金だけでなく、子なし夫婦が将来に備えておくべきリスクもあるため、ここでは3点紹介します。

夫婦のどちらかがケガや病気で収入が減る

夫婦のどちらかがケガや病気によって収入が減るリスクがあります。

若いうちは病気などになる可能性も低いですが、年齢を重ねることで健康上の問題が発生するリスクが高まり、場合によっては夫婦ともに仕事ができなくなる場合も考えておかなければいけません。

老後養ってくれる人がいない

子どもがいないということは、老後養ってくれる人や介護してくれる人がいないことになります。

子どもがいる場合、老後は子どもが介護してくれるケースが多いですが、子なし夫婦の場合は頼れるのは兄弟だけとなります。

さらに日本では認知症の割合が年々増加傾向となっており、より介護が求められる時代です。

内閣府が発表した平成29年版高齢社会白書によると、65歳以上の5人に1人が認知症となっていることがわかります。

また2040年になると、4人に1人ということになるため、老後養ってくれる人がいない点は子なし夫婦が考えておくべきリスクにもなります。

退職後の生活不安

退職後は仕事がなくなったことによる虚無感を感じる方や、やりがいなどがなくなる人も多いです。

また退職後であるからこそ夫婦で過ごせる時間が増える一方で、お互い1人の時間が減ることを嫌がる夫婦も多いです。

その結果離婚する家庭も増加傾向にあります。

子どもがいれば、子どもの結婚を祝いたい気持ちや孫を見たいというモチベーションにつながりますが、子なし夫婦の場合は退職後に2人の生活が不安定になるリスクもあります。

子なし夫婦が老後までに準備しておきたいこと

子なし夫婦が備えておくべきリスクについて紹介しましたが、具体的にどのような対策を練ればよいのでしょうか。

ここでは老後までに準備しておきたい3つの事項を紹介します。

毎月の収入と支出額の把握

老後に必要な資金を算出するためには、毎月の収入と支出額の把握を行っておきましょう。老後にもらえる公的年金だけでなく、現状で他の収入がある方は合算して毎月の収入額を算出します。

支出に関しては食費や日用品などの費用の他に、毎月支払っている固定費(電気代や水道代)などを全て確認し、いくら手残りが残るのかを確認します。

プラスであれば老後生活できることになるため、夫婦で確認してみましょう。

老後にやりたいことリストの作成

退職後は仕事がなくなり、自由に使える時間が増えることからやりたいことリストを作成しておきましょう。

とくにやることがないと暇を持て余してしまうことにもなります。

一方が時間を有意義に使っていると、互いの関係性が悪くなるケースも多いため、「旅行」や「趣味」などやりたいことリストを作成し実行することをおすすめします。

資産形成による貯蓄

本記事を読んで老後資金に不安を抱いた方は、資産形成による貯蓄がおすすめです。

先程もお伝えした通り、老後資金は2,000万円ほどの貯蓄が必要となり、65歳の平均貯蓄から見ても大きく不足しています。

また子なし夫婦は介護をヘルパーなどの専門業者に依頼することになるケースが多いです。公益財団法人生命保険文化センターの「生命保険に関する全国実態調査」によると月々8万円前後の費用が掛かります。

さらに将来的に公的年金の受給額の減少も考えられるため、今のうちから資産形成を行い、老後資金の備えとしておくことが求められます。

老後資金を貯める資産形成方法

ここでは老後資金の蓄えとなる資産形成方法を3選紹介します。

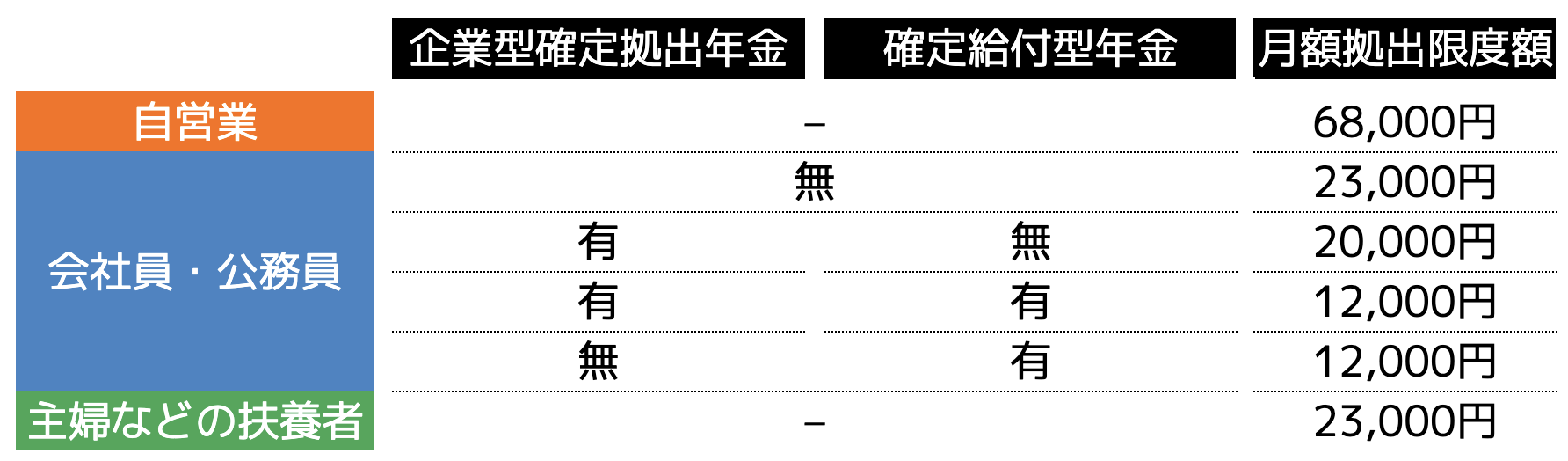

iDeCo

iDeCoは私的年金制度の一つであり、個人型確定拠出年金のことです。公的年金だけの収入に不安のある方が、もう一つの年金として加入されることが多いです。

iDeCoでの運用益は非課税となるうえ、毎月の掛け金は所得控除されるため、節税しながら運用できる資産形成方法として人気が高まっています。

毎月一定額の掛け金を運用商品から選択して積み立て、60歳になると積立金額より増える仕組みです。

ただし運用益は最低でも5,000円からとなり、上限は以下の表の通り職業や企業型確定拠出年金の有無、確定給付型年金の有無によって定められています。

企業年金連合会が発表した確定拠出年金に関する実態調査|統計資料によると、2021年4月から2022年3月までの期間の運用利回りは3.5%が平均であることがわかります。

そのため2,000万円を貯めるとなると、月額「10年で139,438円」「20年で57,659円」「30年で31,476円」となることが想定できます。掛金も夫婦2人で分ければ、十分積み立てていける金額です。

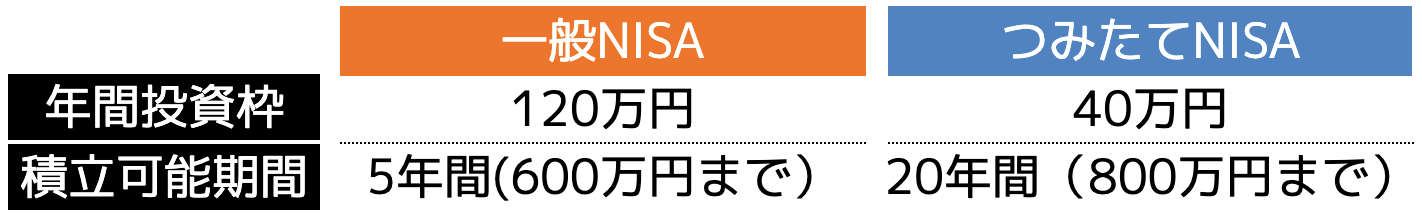

つみたてNISA

つみたてNISAは積立投資をする際に利用できる少額投資非課税制度のことです。毎月口座から一定額が引き落とされ、金融商品を買い付けていく仕組みとなっています。

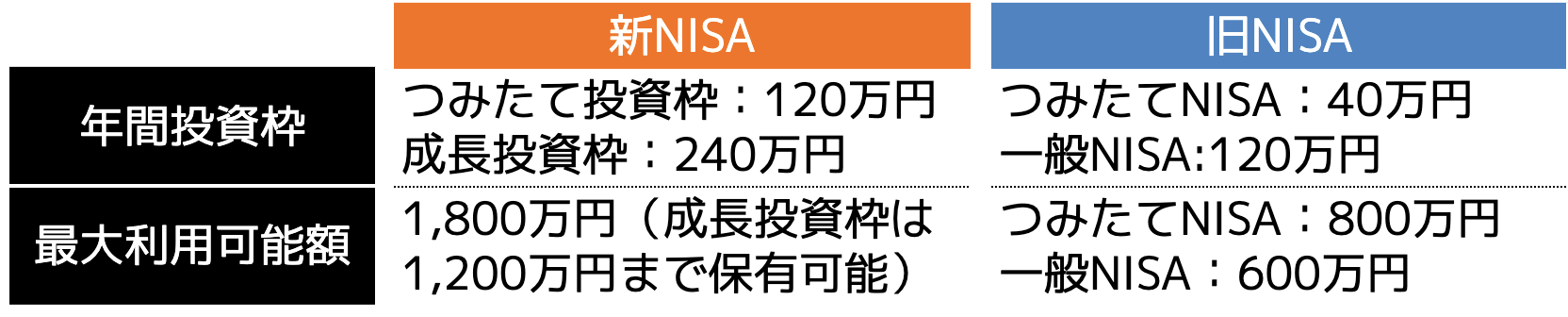

つみたてNISAはiDeCoと異なり、掛金は控除にならず、運用益だけ非課税となります。また上限額が異なるうえ、積立可能期間が設けられています。

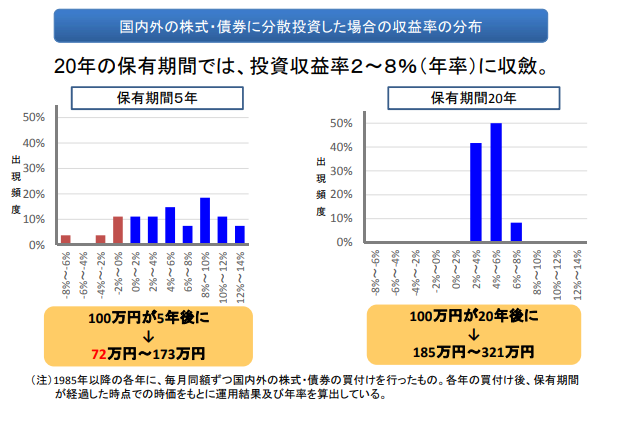

つみたてNISAは運用期間の制限がないため、途中で解約することもできますが、5年などの短期間の運用では元本割れのリスクが伴います。

一方で20年と長期投資を行えば、元本割れのリスクがないと金融庁は「つみたてNISAについて」で公表しています。

出典|金融庁「つみたてNISAについて」

また2024年1月より新NISAがスタートし、以下の表の通り、運用可能額が増加し、積立可能期間が廃止となります。

その結果より多くの金額の資産形成を行うことができるため、10年前後で2,000万円の貯蓄を目指すことも可能です。

子どもがいない分支出が少ない夫婦におすすめの資産形成です。

投資信託

投資信託とは投資の専門家であるファンドが、複数の投資から資金を集めて金融商品へ投資し、得られる利益を投資家へ分配する方法です。

投資先は専門家でファンドが選定し、なおかつ運用まで行ってくれるため、資産形成に関する知識が乏しい方におすすめです。

ただし、専門家であっても100%資産が増えるとはいいきれず、場合によっては損失が生じる場合もあるため注意しなければいけません。

まとめ

子なし夫婦は子どもがいない分支出額が少なくなりますが、老後資金は考慮していけず、平均すると2,000万円近い貯蓄が必要となります。

また子どもがいないからこそ、老後の介護不安や生活不安を抱く方も増えています。そのため、いち早く資産形成を行い、老後資金の貯蓄を行った方が良いでしょう。

本記事では3つの資産形成を紹介しましたが、ココザスはファイナンシャルプランナーとしてお客様の資産に関するアドバイザーとして、投資や資産形成、お金に関する悩みなどのご相談を承っております。

子どもがいないからといって自由にお金を使っていると、老後の生活が窮屈になる可能性も高まります。ココザスではお客様の大事な資産を増やすためにも、最善のプランを弊社では検討させていただいております。

相談料も無料となっておりますので、ぜひ一度ご連絡ください。