住宅ローン控除とは

住宅ローン控除は、正式には住宅借入金等特別控除と言い、住宅ローン減税などとも呼ばれることもあります。

この控除は、もともと景気対策や住宅取得支援を目的として導入されました。

住宅ローンを利用してマイホームの新築や取得をした場合に、金融機関から借り入れたローンの年末残高に対し、一定の控除率をかけた金額が所得税や住民税から控除される仕組みです。

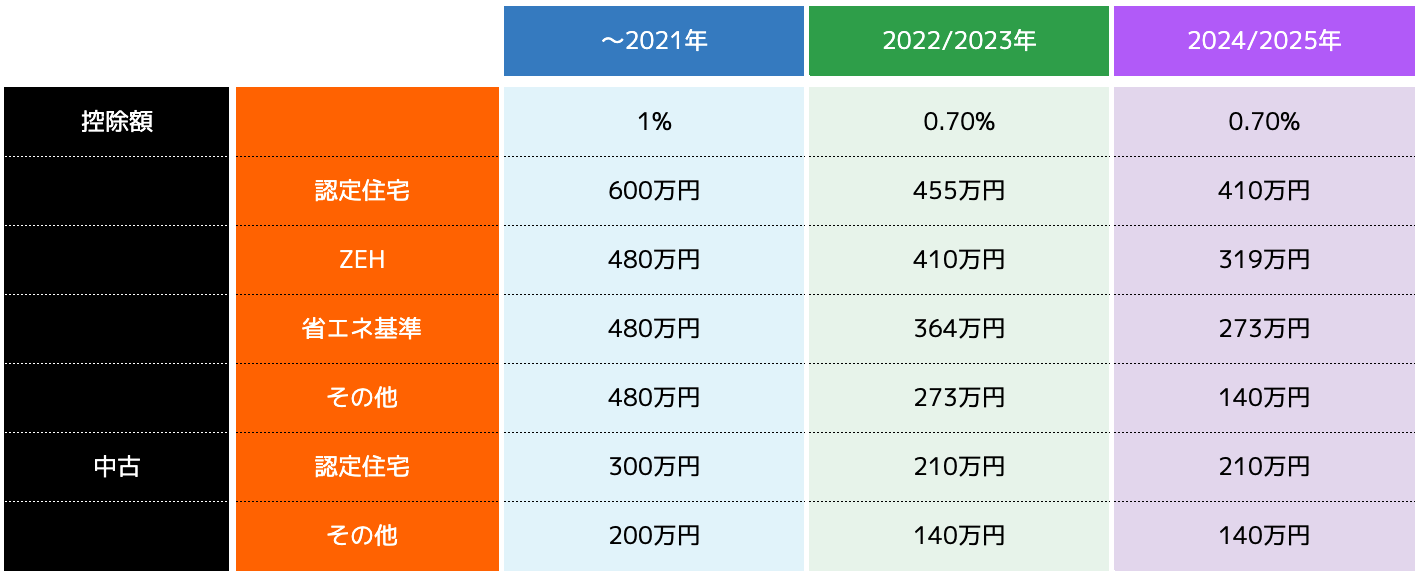

控除率は、2021年までは1%、2022年以降は0.7%となっています。

また、所得税等から控除される期間は最大13年間にも及びます。

この制度は頻繁に改正を繰り返しており、都度条件や控除額が変更されてきました。

今回の改正では、控除額が住居の環境性能などによって細分化されることになったのが大きな特徴です。

参考|国税庁「住宅ローン控除を受けるへ」

500万円の年収で住宅ローンはいくら…

住宅ローン控除の2022年改正点は?

2022年から2025年まで延長となった住宅ローン控除新制度の改正点を解説します。

今回の改正点のポイントは次のとおりです。

(1)制度の適用期間が延長された

住宅ローン控除は2021年までとされていましたが、2025年まで延長されました。

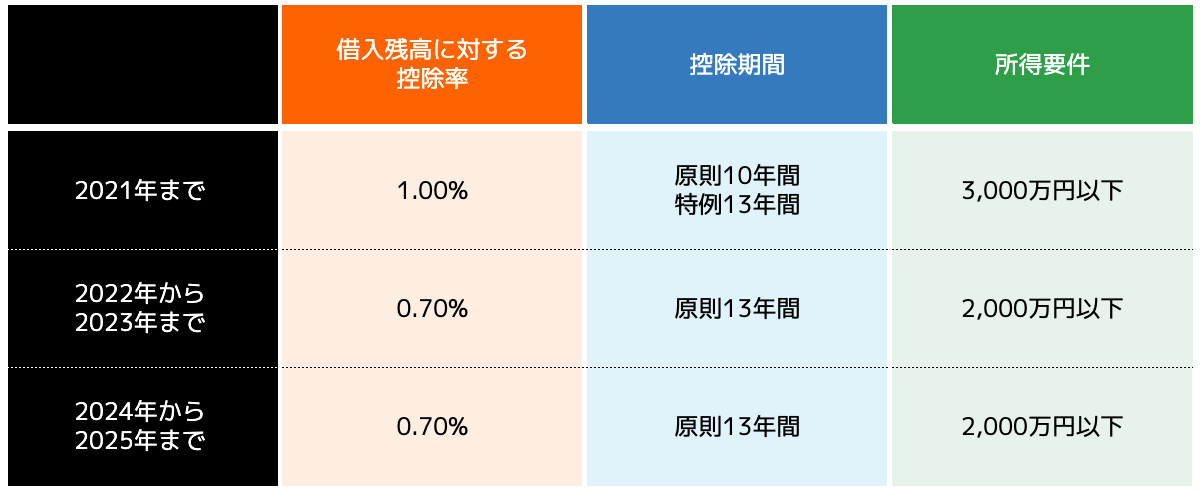

(2)控除率が縮小された

低く抑えられている住宅ローン金利との「逆さや」を解消するため、借入残高に対する控除率が1%から0.7%に引き下げられました。

(3)控除期間が延長された

取得からの控除期間が、原則10年間から13年間に延長されました。

(4)控除対象者の所得要件の上限が引き下げられた

高所得者は不利となりますが、対象者の所得上限が3,000万円から2,000万円に引き下げられました。

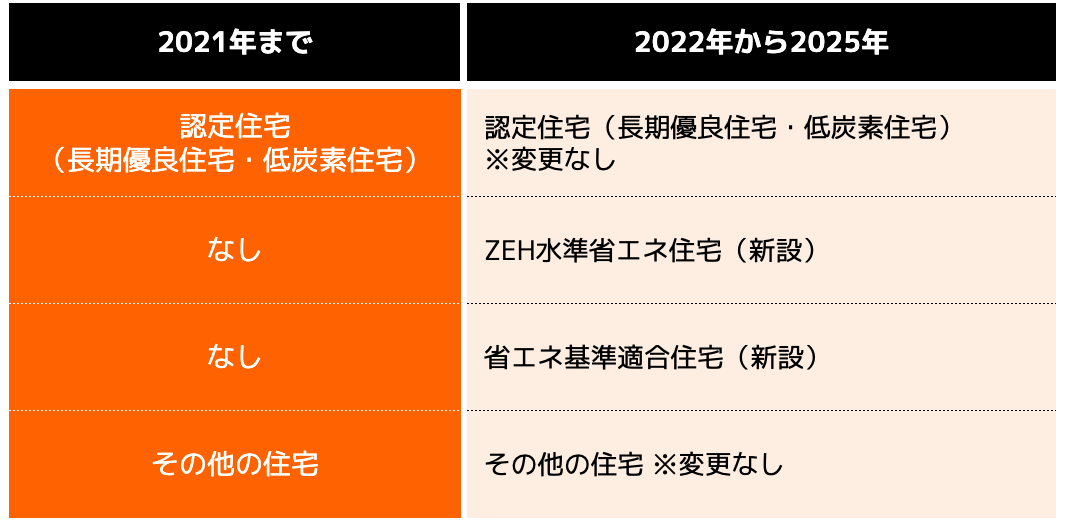

(5)対象となる住宅が環境性能に応じて細分化された

細分化された区分は次のとおりです。

これまで住宅ローン控除を受けていた方は?

今回の改正では、住宅ローンの金利が低く抑えられている状況を鑑みて、控除率が引き下げられたことが大きな特徴の1つです。

ただし、これまでに住宅ローン控除を受けていた方には変更はありませんので、ご安心ください。

住宅ローン審査に勤続年数は重要?短く…

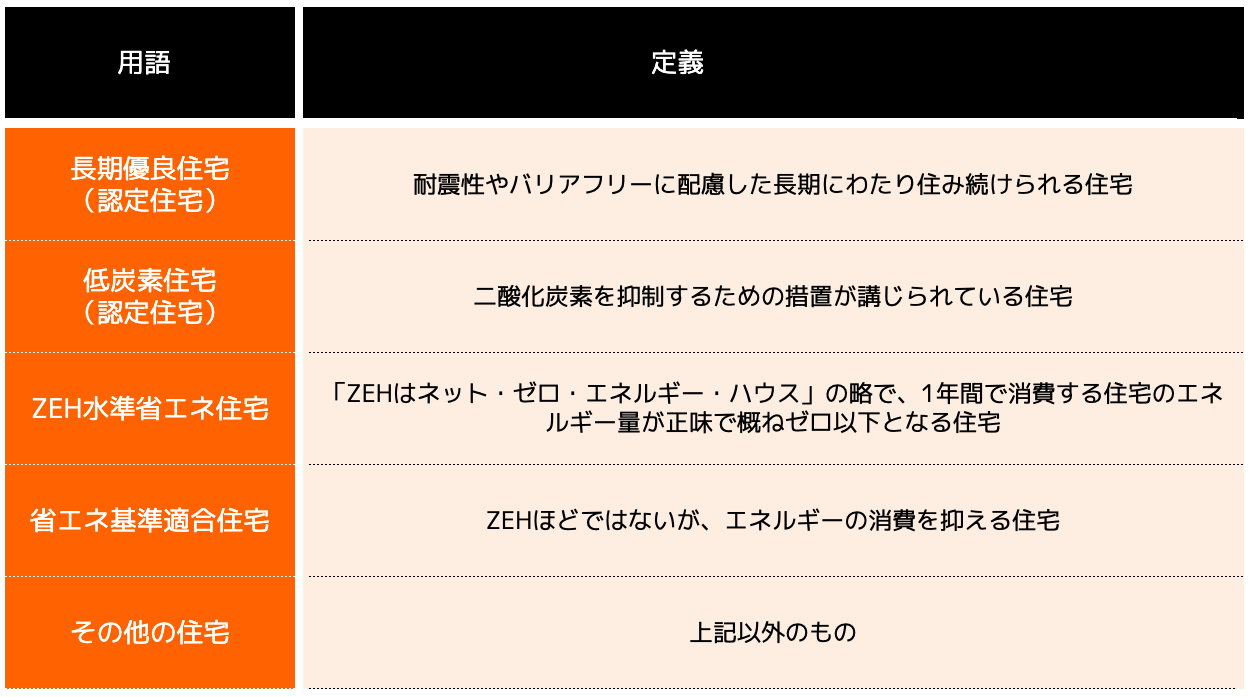

環境性能住宅の種類

ここから具体的に説明していきます。

まず、この制度を理解するうえで前提となるのが、環境性能住宅の種類です。

あなたが購入を検討している家がどれに該当するのか、ハウスメーカーや工務店の担当者に確認しておきましょう。

ここでは概要のみを記載していますので、詳細については各参考ページをご参照ください。

参考|国土交通省「長期優良住宅のページ」

参考|国土交通省「エコまち法に基づく低炭素建造物の認定制度の概要」

参考|経済産業省 資源エネルギー庁「省エネ住宅」

参考|国土交通省「令和4年度税制改正における住宅ローン減税の延長Q&A」

住宅ローン金利の固定・変動の違い!金…

控除率など主な改正点

ここからは、具体的な内容について説明していきます。

次に、住宅ローン控除の改正点について詳しく説明します。

借入限度額が環境性能等により細分化された点に注意しましょう。

なお、控除される額は課税される所得税・住民税の合計額が上限となるため、それを超える額は控除されませんのでご注意ください。

2024年以降は借入限度額が縮小されています。

※2024年以降の「その他住宅」は、2023年中に建築確認を受けているか、登記事項証明書上の建築日が2024年6月末日以前である場合に限り、借入限度額は2,000万円となります。

その他の改正内容

その他の細かい改正内容についても触れておきます。

・新築住宅の床面積要件緩和

住宅ローン減税の対象要件である新築住宅の床面積が、「50㎡以上」から「40㎡以上」へと緩和されました。

ただし、この緩和の対象となるのは年間の所得金額が1,000万円以下の方のみです。

・中古住宅の建築年数要件緩和

これまで耐震基準に適合することなどを証明する書類が必要でしたが、今後は1982年以降に建築されたことが分かれば証明書は不要となりました。

贈与税 住宅取得資金の非課税措置(2026年12月31日まで)

住宅ローン減税とは別の制度ですが、住宅取得資金の贈与を受ける際の非課税措置が延長されましたので、参考までにご紹介します。

・省エネ等住宅 1,000万円

・その他の住宅 500万円

引用|国税庁「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

▼ 合わせて読みたい

住宅ローンの繰り上げ返済にメリットは…

実際の控除額はどうなるか

実際に減税される控除額の上限について確認しておきましょう。

繰り返しになりますが、課税されている所得税および住民税の合計額が控除額の上限となるため、控除額はそれより少なくなる場合があります。

住宅ローン控除を受けるための手続きは

住宅ローン控除を受けるための手続きは、初年度と2年目以降で異なります。

事前に確認して、スムーズに申請を進めましょう。

入居した日や住宅の性能を確認する

まずは住宅ローン控除を受けるための要件を確認しましょう。

控除を受けるには、入居日が属する年を明確にすることが重要です。

登記事項証明書や住民票で確認できるようにしましょう。

次に、この制度では住宅の環境性能等により控除額が異なります。

次のどれに該当するか、ハウスメーカーや工務店の担当者に問い合わせて確認しておきましょう。

・低炭素住宅(認定住宅)

・ZEH水準省エネ住宅

・省エネ基準適合住宅

・その他の住宅

初年度の手続き

初年度は確定申告が必要となります。

必要な書類は次のとおりです。

2:住宅借入金等特別控除額の計算証明書

3:源泉徴収票(給与所得者の場合)

4:土地・家屋の登記事項証明書

5:不動産売買契約書や工事請負契約書

6:住宅取得資金に係る借入金の年末残高証明書

2年目以降の手続き

給与所得者は、2年目以降は勤務先に以下の書類を提出することで年末調整により控除を受けられます。

ただし、個人事業主や年収2,000万円以上の会社員など、年末調整の対象外となる方は、2年目以降も確定申告が必要です。

税務署からまとめて送られてきます。

2:住宅取得資金に係る借入金の年末残高等証明書(残高証明書)

借り入れしている金融機関から送られてきます。

住宅ローン減税で住民税が安くなる場合とは

住宅ローン減税は、原則として所得税を控除する仕組みです。

実際に課税されている所得税から控除しきれなかった場合に限り、翌年度の住民税からも控除されますので、注意が必要です。

住民税からの控除額は、前年度の課税総所得金額の5%「上限97,500円」です。

なお、住民税からの控除については、特別な手続きは不要です。

参考|総務省「所得税から住宅ローン控除額を引ききれなかった方」

▼ 合わせて読みたい

あなたに最適な投資方法を紹介!投資の…

まとめ

2022年の改正は「改悪」と報じられることもありましたが、実際にはそうとは言い切れません。

確かに年間の所得が2,000万円以上の高所得者が恩恵を受けられなくなったことと、控除額の上限は引き下げられましたが、影響は最小限と言えるでしょう。

それ以上に大きく恩恵を受けられるのは、長期優良住宅や低炭素住宅といった認定住宅の取得です。

耐震性やバリアフリーで性能が高く省エネ住宅は取得時の価格は高くなりますが、光熱費などのランニングコストを抑えるメリットがあります。

コスト面のメリットだけでなく、家族にとっても快適な住環境が得られますので、これから購入を考える方は認定住宅やZEH水準省エネ住宅といったものがおすすめです。

住宅ローンに関して分からない点があれば、住宅ローンアドバイザーの資格を持つFP(ファイナンシャルプランナー)に相談してみてはいかがでしょうか。

住宅ローンに関する相談はもちろん、金利タイプや金融機関の情報提供や、返済プランのシミュレーション作成まで提案してくれますよ。

住宅購入・住宅ローンに関するご相談はココザスへ

「よい住宅と無理なく返済できる住宅ローンをセットで選びたい…」このようにお考えの方は、一度無料相談を受けてみませんか?

ココザスでは一戸建てやマンションなど、ご要望に応じて豊富な数の物件からお好きな家を選べます。

加えて資産形成事業のノウハウをもとに、FPが、無理のない返済計画に基づいた住宅ローンのシミュレーションを作成します。

新居で生活を始めた後も繰上げ返済や家計の見直しなど、お金に関することならトータルでアドバイスが可能です。

あなたに合う無理のない住宅購入プランをご提案いたします。

住宅購入をお考えの方は、ぜひ気軽にご相談ください。