投資信託とは?

投資家から集めたお金を1つの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品のことです。

株式や債券などを組み合わせたパッケージ商品を言います。

<参考記事>

投資信託はやめたほうがいい?投資信託のメリット・デメリットを詳しく徹底解説

投資信託の特徴

投資信託にはこのような特徴があります。

・元本は保証されていない

・専門家が投資や運用をする

通常株式投資や債券に投資をする場合はまとまった資金が必要ですが、投資信託は1万円から投資が可能です。

しかし元本確保の投資商品ではありませんので、この点は覚えておきましょう。

また、運用は自身で行うのではなく、運用の専門家であるファンドマネジャーが行います。

投資家から集めたお金をさまざまな種類の株式や債券などに投資し、リスクを分散して運用していきます。

投資信託に関連する用語

次に投資信託を始める上で知っておくと便利な関連用語をお伝えします。

・基準価額

投資信託1口当たりの価値評価のことを指します。

投資信託の価値に加え、投資信託が運用している株式や債券の価値も含めた1口当たりの純資産を表したものです。

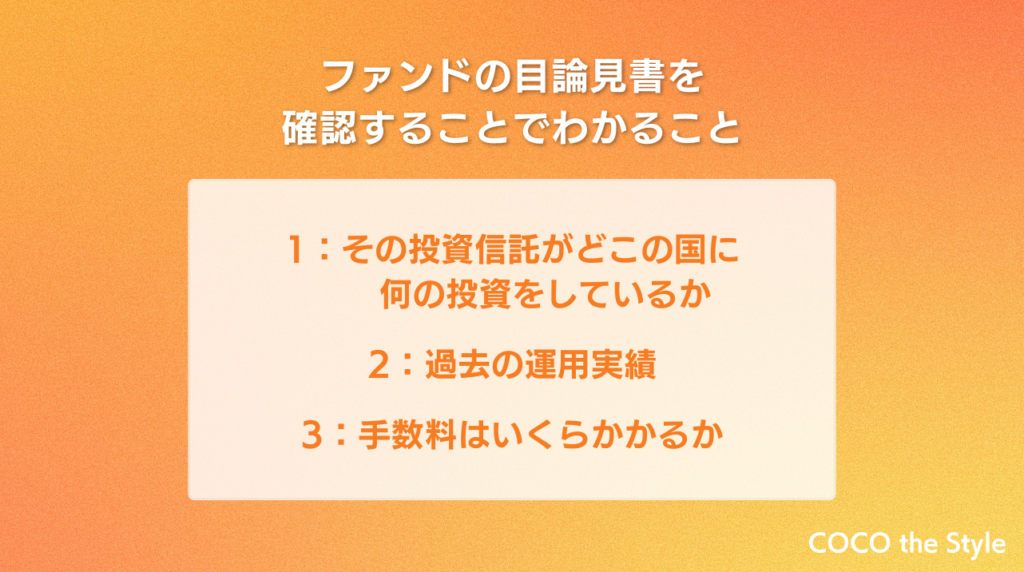

・目論見書

ファンドの説明書を指します。

ファンドの目的、特徴、投資の方針、投資のリスク、手続きなどが書かれている書類のことで、目論見書は、自分が利用する証券会社の各商品のページに記載されています。

正確には「交付目論見書」と「請求目論見書」の2つがあり、請求目論見書は詳細な資料を指し、ポイントだけを押さえたものが交付目論見書になります。

目論見書を確認することで、以下のようなことが分かります。

・運用報告書

運用実績や運用状況などが記載されている資料です。

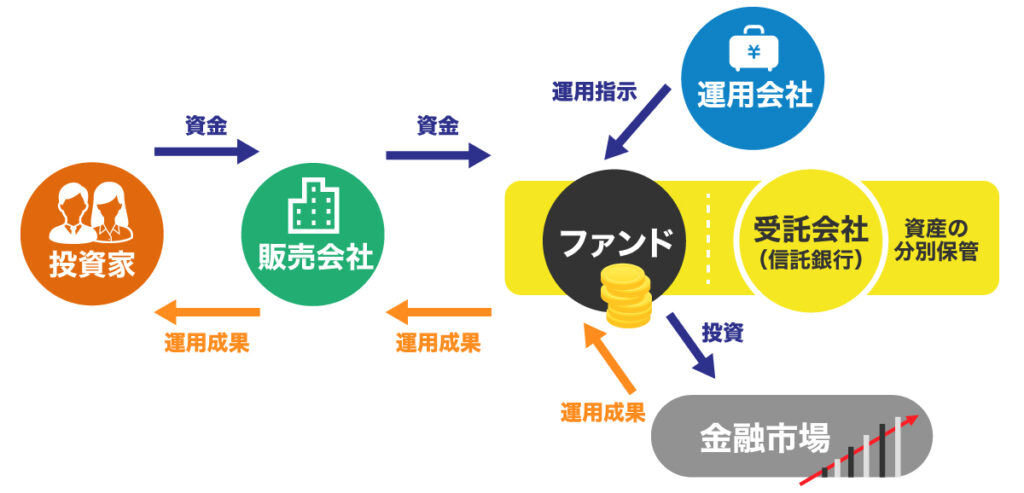

投資信託の仕組み

投資信託には、会社型と契約型の2種類あります。

日本の投資信託の多くは契約型になるため、契約型について詳しく解説していきます。

契約型投資信託とは、運用会社と信託銀行が信託契約を結ぶ投資信託のことを表します。

証券会社や保険会社などの販売会社は、投資信託の募集や販売を行い、投資家から資金を集めます。

委託者と呼ばれる運用会社は、販売会社が集めた資金をもとにファンドを組みます。

受託者である管理会社に対して、運用の指示を出します。

そして管理会社は、運用会社からの指示に従って、受託した資金を株式に投資し、資金のマネジメントを行います。

運用によって得られた分配金や償還金などの収益は、投資家に配分されます。

投資信託の種類

投資信託の運用スタイルはインデックス型とアクティブ型の2つあります。

ここではそれぞれの特徴を詳しく見ていきます。

(1)インデックス型

TOPIXやダウ平均株価のような「投資の指数」と連動することを目標としている投資信託です。

特定の指数への連動を目指すため、たくさんの銘柄を均等に購入します。

信託報酬(運用手数料)は小さく、平均0.6%程度なのが特徴です。

(2)アクティブ型

投資の指数よりも大きなリターンを求めて買う商品(株式や債券)を投資家が独自に選び、投資をする投資信託のことを指します。

信託報酬(運用手数料)はインデックス型と比べて大きく、平均1.5%程度です。

メリットは、専門家が代わりに運用してくれるため、私生活や仕事の時間を犠牲にする心配がない点です。

また、NISAやつみたてNISAの対象になります。

デメリットは、株主優待がなく、短期間での大きなリターンを期待しづらい点です。

アクティブ型の運用スタイルの場合、以下のような投資スタイルがあります。

・トップダウン・アプローチ

マクロ的な投資環境を予測し、資産配分や投資する業種を決定した後に個別銘柄を選ぶスタイルです。

・ボトムアップ・アプローチ

個別企業の調査や分析をもとに、投資対象を決めるスタイルです。

・グロース型

将来的に成長が見込まれる銘柄に投資するスタイルです。

・バリュー型

企業の利益や資産から判断し、割安だと思う銘柄に投資するスタイルです。

<参考記事>

インデックスファンドとアクティブファンドの違いは?投資信託の基本を解説!

投資信託の利回りとは?

利回りとは、投資金額に対する収益の割合のことです。

利回りには単利(たんり)と複利(ふくり)がありますが、投資信託の場合は基本的に複利で計算します。

単利と複利の違いは、利息も含めて運用するかどうかという点です。

単利とは

簡単に言うと、元本だけに対する利子のことです。

例えば元本100万円に対して、1年目は50,000円の利息がつくとします。

元本だけに対して利子がつくため、2年目と3年目も同じく50,000万円の利息がつきます。

購入から3年後の合計金額は115万円となります。

複利とは

単利とは違い、運用で得た収益を当初の元本にプラスして再び投資することです。

例えば、運用1年目に元本100万円に対して50,000万円の利息がつくとします。

2年目は、1年目の利息50,000万円を足して元本105万円で計算します。

そのため、利息は52,500円になります。

3年目は、2年目の元本105万円と利息52,500円を足した、110万2,500円に対して5%の利息がつきます。

購入から3年後の合計金額は約115万7,000円です。

このように単利と複利では運用益に差が生まれてきます。

この複利効果を狙い長期で積み立てを行うことが投資信託のメリットの1つです。

早くに始めて長く続けることが投資信託のポイントにもなります。

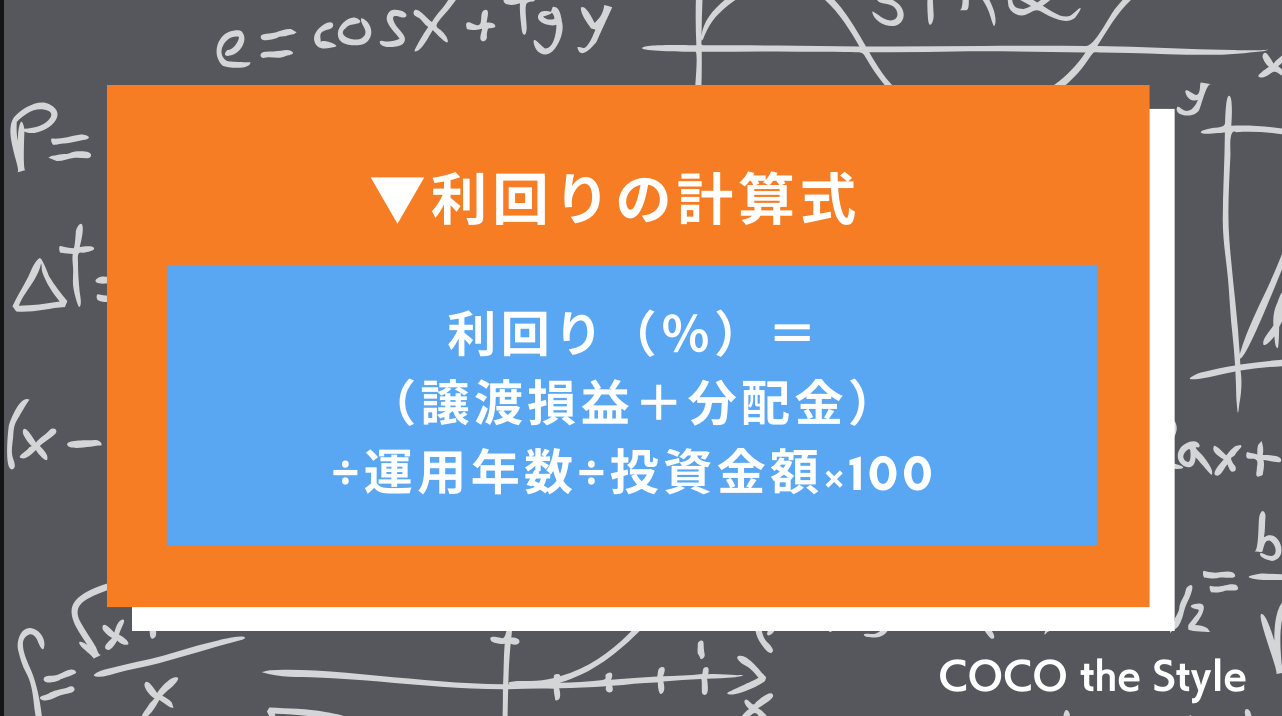

利回りの計算の仕方

利回りを算出する際の計算式は以下の通りです。

具体例をあげて説明します。

例えば、年利率4%の債券100万円分(額面金額100万円)を購入したとします。

この場合「額面金額100万円×年利率4%=4万円」となるため、1年あたりの利子は40,000円です。

購入から4年後に売却する場合、104万円で売却すると、下記のようになります。

・額面金額100万円×年利率4%×4年=4年間の利子16万円

上記の2つを足すと、4年間の収益は20万円です。

このことから1年あたりの収益は50,000円となります。

1年あたりの収益50,000円 ÷ 購入金額100万円=5%なので、利回りは5%となります。

<参考記事>

投資信託の利回りとは?基礎知識と計算方法を解説

利回りと利率の違い

利回りと間違えやすい用語のひとつに利率(りりつ)があります。

利率とは、額面金額に対して毎年受け取る利子の割合のことで、1年あたりにもらえる利息をパーセンテージで表したものです。

利回りは、利息だけでなく株や債券など全てを含め「いくら儲かったのか」「いくら損したのか」についてパーセンテージで表したものになります。

騰落率とは

投資信託をする上で知っておくと便利な用語のひとつに騰落率があります。

騰落率とは、決められた2つの時点での投資信託の基準価額の変化幅を表します。

投資信託における騰落率は、その投資信託の運用成績を示します。

決められた2つの時点というのは、期間のことです。

3ヶ月や半年など一定期間において、投資信託の基準価額は何%上昇したり下落したりしたのかを示します。

例えば、1年前の基準価額が10,000円で現在の基準価額が12,000円の場合、騰落率は20%です。

騰落率を見る際の注意点は、短期間の数値だけで判断しないことです。

短い期間の中で騰落率がマイナスになった場合でも、長期的に見ればプラスになる場合があります。

短期的な騰落率のみで正確な運用状況を把握することは難しく、全てを把握することはできません。

時系列で基準価額の推移と合わせて見ることが必要です。

投資信託を選ぶ際の3つの注意点

次に投資信託を選ぶ際の注意点をご紹介します。

より良い資産形成となるよう、取り組む前にチェックしておきましょう。

(1)毎月分配型の投資信託は避ける

毎月分配型の投資信託は1ヵ月ごとに決算が行われ、分配金が毎月得られる投資信託です。

毎月定期的な収入が見込めることからメリットに感じられますが、毎月手数料が取られてしまったりリスクの高い商品に投資をしたりというデメリットもあります。

また、投資信託は複利効果を狙い長期運用をすることで利回りを最大限に高めることができます。

毎月分配型の場合は長期の運用ではないため、分配金が少ない一般的な投資信託のほうが結果的に利回りが高くなります。

(2)高コストファンドを避ける

投資信託にかかる手数料は、購入時手数料と信託報酬があります。

アクティブ型は人が最良で運用する分、手間がかかるため、コストが高くなりがちです。

その反面インデックス型は指数に連動させるだけなので、低コストになります。

ここで信託報酬の具体例をご紹介します。

例えば、ニッセイ日経225インデックスファンドの信託報酬は0.27%です。

ニッセイ日経225アクティブファンドの場合、信託報酬は1.55%となります。

大きな差が出る理由は、インデックス型とアクティブ型の運用方針の違いによるもの。

調査や分析をしたり、ファンドの運用コストも大きく、売買を繰り返すことで手数料も高くなります。

投資についての知識が浅い初心者の方を狙って、手数料が高いぼったくりファンドも増えているので注意していきましょう。

(3)相場や基準を知る

基本的な情報を知らない状態で投資信託を始めると、騙される可能性が高くなります。

例えば、もやしが1パック1,000円で売っていたり、ATMの手数料が1回1,000円だったら、おかしいと気付く方も多いでしょう。

相場を知っているからこそ「高いな」「おかしいな」ということに気が付きますよね。

これは投資の世界でも同じです。

相場を基準を知ることで、高額のファンドを買ってしまうリスクや高利回りという言葉に騙される可能性を低くできるでしょう。

利回りの平均としては、世界最高の投資家として知られるウォーレン・バフェットの平均利回りは21%と言われています。

それに対し、アメリカ全体(S&P500)の平均利回りは6%前後で、市場平均の利回りの相場は4〜7%くらいです。

手数料の相場に関しては、基本的に買付手数料はありません。

信託報酬は、アクティブファンドだと1%前後で、インデックスファンドだと0.2%前後です。

しっかりと相場を理解して、ご自身でも良し悪しを判断できるよう知識を付けていきましょう。

まとめ

今回は投資信託の基礎知識と、利回りについてご紹介しました。

本記事で投資信託について、少しでも理解が深まると嬉しく思います。

しかし、これから投資信託を始めようという方の中には不安点も多くあるかと思います。

そんな時にはぜひ、ココザスまでご相談ください。

弊社は投資信託の販売店ではないため、第三者の中立的立場で投資信託の善し悪しをお話することができます。

また期間限定で、投資信託のオンラインセミナーを無料で開催しています。

セミナーは下記のような投資信託の基礎が学べる場所になっています。

・負けない積立投資の戦略が知れる

・魅力的な投資信託が知れる

・投資信託の正しい戦略が分かる

特に投資信託初心者の方におすすめのセミナーになっていますので、お気軽にご参加ください。

大切なお金に関する相談は信頼できるパートナーに

あなたに合う資産形成方法をFP(ファイナンシャルプランナー)に相談して、不安点をなくして投資の第一歩を踏み出してみませんか?

ココザスでは家計の見直しから、資産形成のご相談、投資信託に関する不明点の解消まで様々なご相談に無料で対応しております。

「自分にはどんな投資が合うんだろう?」「老後資金の準備で投資信託を活用したいけれど、いくら必要なのかな?」など…

気になることがございましたら、お気軽にご相談ください。