平均値と中央値の違いについて

金融資産のデータを提示する前に、平均値と中央値の違いについて簡単に解説します。

どんな値なのかすでに知っている方も、念のため確認しておきましょう。

平均値とは

平均値(へいきんち)とはデータの数値をすべて足し、その合計をデータの数で割った数値のことです。

平均値のメリットは、すべての数値が反映される点です。

すべてのデータを確実に網羅します。

テストの点を例に平均値について考えてみましょう。

10点 / 40点 / 50点 / 60点 / 100点

平均値:260点÷5=52点

仮にデータの数が多かったり数値が大きくても、平均値の求め方自体は変わりません。

日常生活でも用いることがあります。

中央値とは

中央値(ちゅうおうち)とはデータを小さい順や大きい順で並べたとき、ちょうど中央に位置する値のことです。

平均値とは似て非なるもので、基本的には一致しません。

先ほど紹介したテストの点の中央値は50点です。

なお、データの数が偶数の場合は、中央2つの値の平均値が中央値です。

中央値のメリットは、少数データが極端に大きくても小さくても影響を受けないことです。

平均値は良くも悪くもすべての数値が反映されてしまうため、実際とは異なる数値になってしまうことがあります。

今度は年収を例に中央値について考えてみましょう。

300万円/ 400万円 / 500万円 / 600万円 / 5,000万円

平均値:6,800万円÷5=1,360万円

中央値:500万円

この場合の平均値は6,800万円÷5で1,360万円ですが、極端に大きい5,000万円に引っ張られてしまうため、実際のデータとはかけ離れた数値になってしまいます。

ですが、中央値の場合なら500万円ですから、実際とかけ離れた数値ではありません。

このように少数データが極端なケースでは、平均値よりも中央値を使うのが適しています。

日本人の年代別金融資産保有額の平均値と中央値

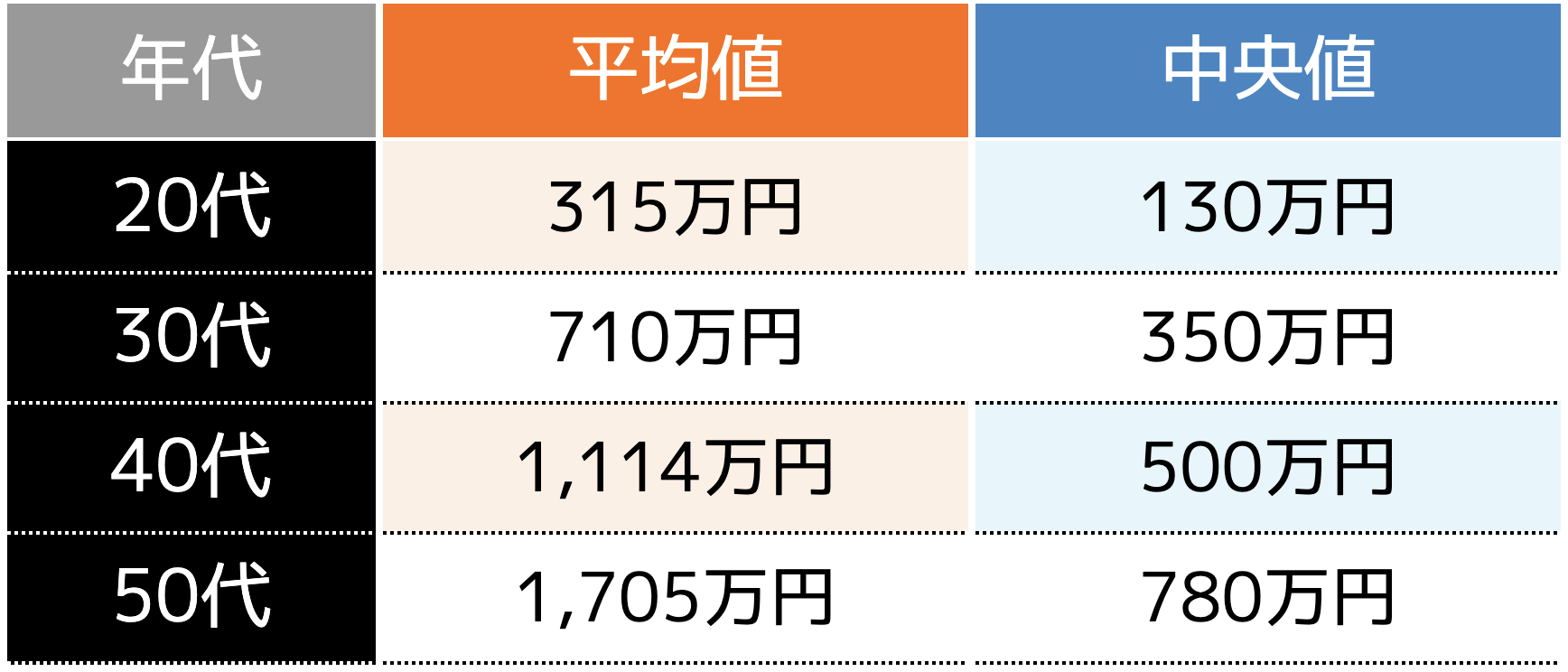

日本人の金融資産保有額の平均値と中央値を、年代別ごとにそれぞれ紹介します。

自分が該当する年代の金融資産保有額を把握し、資産形成の参考にしてみてください。

20代から50代までの一覧表は以下のとおりです。

参考|金融広報中央委員会「家計の金融行動に関する世論調査」総世帯/各種分類別データ(令和4年)金融資産保有額(金融資産保有世帯)の一部を抜粋して作成

それでは各年代の平均値と中央値について分析してみましょう。

20代の金融資産の平均値と中央値

中央値:130万円

20代前半は社会人デビューを果たす年齢で、学生時代と比べて収入が増えます。

就職するとともに一人暮らしを始めたりなどで一定の生活費はかかるものの、趣味やスキルアップなど自分のために使えるお金も増えますよね。

ただ、まだ貯蓄に対する意識は低く、計画性なくお金を使ってしまうケースもめずらしくありません。

さらに、20代後半に突入すると車など高額商品の購入や、結婚や出産などの出費もあります。

そのためそれほど多くの金融資産を残せない場合もあります。

20代前半からコツコツと資産を築く人もいるので平均値は315万円となっていますが、中央値の130万円が現実を如実に表しているといえるでしょう。

30代の金融資産の平均値と中央値

中央値:350万円

30代はマイホームの購入や子供の教育にお金がかかる年代ですが、仕事で順調にキャリアを積み重ねると収入もアップしてある程度の金融資産を残せるようになります。

ただ、いくら収入がアップしても、住宅ローンの返済計画を見誤ると十分な金融資産は残せません。

住宅ローンが家計を圧迫し、日々の生活に精一杯になってしまうケースはよくあります。

また、マイホームはメンテナンス費や固定資産税などの出費も忘れないようにしましょう。

また、子供の教育費も計画的に捻出する必要があります。

子供の習い事が多すぎたり塾代が高額になる場合は、本当にそれで良いのかをよく考えないといけません。

住宅や教育などでコンスタントにお金が出ていく年代ですから、20代よりもさらにお金に対する意識を高めて金融資産の形成に取り組みましょう。

また、単に預貯金を増やすだけでなく、株式や投資信託なども含めて総合的に資産を保有するとリスクヘッジができます。

40代の金融資産の平均値と中央値

中央値:500万円

40代の平均値は1,000万円の大台を突破していますが、中央値は500万円にとどまっています。

30代と比べて150万円多くなりましたが、極端には増えていません。

理由はいろいろと考えられます。

たとえば40代は20代で結婚して生まれた子供が、成人を迎えるころです。

つまり、子供が大学に入学するなどで教育費が最もかかります。

また、2人目や3人目がいる場合は、継続的に教育費がかかります。

そのためなかなか貯蓄にお金をまわせないのかもしれません。

ただ、独身の場合は子供の教育費がかからないため、40代でも貯蓄や投資に十分なお金をまわせる場合もあります。

50代の金融資産の平均値と中央値

中央値:750万円

20代で結婚していて子供が1人か2人の場合は、自立して教育費がかからなくなります。

ただ、50代は老後の生活を現実的に考えなければいけなくなるので、今度はそのために備える必要があります。

会社員の場合は要職につくなど、右肩上がりに収入が増えていく年齢です。

その場合は金融資産の形成に十分な資金をまわすことができます。

ですが、その一方で教育費の出費がなくなったことで趣味や娯楽のためにお金を使いすぎてしまう場合もあります。

自分のためにお金を使うことは決して間違いではありませんが、散財は控えないといけません。

60代になったら、退職金の受け取りや年金の支給が待っています。

ただ、退職後に収入が著しく減ることを考慮すると、その前に安心できるだけの金融資産を残しておくのが無難です。

日本人の金融資産保有額を参考に資産形成を始めよう

これから資産形成を始めようとしている方向けに、日本人の年代別の金融資産保有額について紹介しました。

紹介した数値の推移からわかるように、年齢が上がると金融資産保有額も増えます。

ただ、30代40代は住宅や教育費などの出費がかさむため、計画的に資産形成をしないとなかなか増えないのも事実です。

もしも資産形成のことで悩んだら、ココザスにご相談ください。

お金の悩みは人によってさまざまです。

たとえば家計について悩んでいる場合、自分や家族だけでは問題点や改善点になかなか気付きません。

自分たちのことはそれが当たり前になっているからです。

ココザスのFPに相談すれば、客観的な視点から見た問題点や改善点の洗い出しが可能です。

これは家計だけでなく、契約している保険の見直しについても同様です。

また、子供を育てるのに最適な教育資金の算出や、老後資金の形成などにも対応できます。

ライフプランは各個人で異なるため、相談者さまに合った資産形成をすることが重要です。

どのような目的があるのか、リスク許容度はどの程度なのか、期間はどのぐらいを想定しているのかなどを丁寧にヒアリングし、最適な資産形成方法を提案します。

大切なお金に関する相談は信頼できるパートナーに

FP(ファイナンシャルプランナー)はお金の専門家です。

家計の見直しから年金・社会保険、資産運用、保険まで様々な相談をすることができます。

1人1人の人生設計にあったファイナンシャルプランをご提案することが、FPの役目です。

ココザスでは、中立的な立場からお客様にとってベストな提案を行うことをお約束します。

└ 貯金を始めるために家計をどう見直すべきか?

└ 家計管理はどのようにすれば良い?

・教育資金

└ 子供の教育費を貯めるにはどうすればよいか?

・住宅資金

└ いくらの住宅ローンが組める?適切な住宅ローンは?

・老後資金

└ 老後資金にはいくら準備が必要か?どう準備するか?

・資産形成/資産運用

└ 退職金で運用するには何が良い?

・保険

└ どんな保障の保険が必要なの?

└ 加入している保険のどれを見直すべき?

ココザスの特徴

1:資産形成コンサルティング 第1位を獲得

ご相談後もご契約後でも、いつでも不安点や追加のご相談なども無料で対応いたします。

気軽に頼れるパートナーとして、一生涯サポートいたします。

2:月340人以上のご相談を受けています

FPや住宅ローンアドバイザーなど多数の資格を持つコンサルタントが在籍しています。

47都道府県どこの地域にお住まいの方でも、サービスをご提供いたします。

※ 基本面談はオンラインにて実施となります

3:相談料はずっと0円

人生に関わる大切なことだからこそ、じっくり考えて不安を解消してもらいたい。

そんな想いから、ココザスでは相談料は何度でも無料です。

決して押し売りはしませんのでご安心ください。