iDeCoで損をする実際の失敗事例とは

iDeCoで損をしたという失敗事例を3つ紹介します。

(2)短期間の運用では元本割れした

(3)生活に支障をきたす掛金で始めてしまった

(1)つみたてNISAと同じ商品に投資し、損失が拡大した

つみたてNISAなどと同じような商品に投資してしまい、相場が暴落した際に損失も二重となった失敗事例です。

iDeCoは運営管理機関が選定する運用商品の中から選びますが、つみたてNISAと似たような銘柄もあります。同じような投資先に投資すると、連動して暴落する可能性も高いです。

複数の銘柄に分散投資すれば損失を最小限に抑えられますが、相関を考慮せずに投資先を選んだ失敗例です。

(2)短期間の運用では元本割れした

iDeCoを3年や5年といった短期間のみ運用し、元本割れした失敗例です。

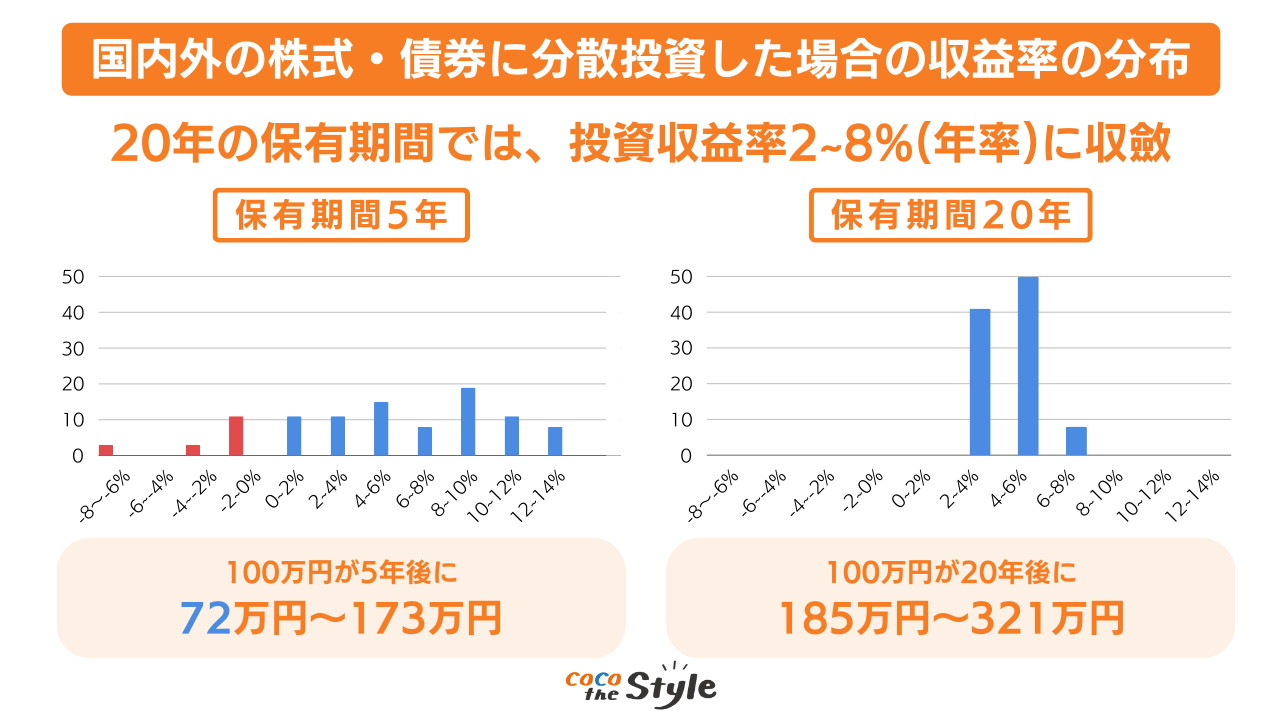

iDeCoやつみたてNISAは、10年や20年の長期で運用することで利益が安定します。

引用|金融庁「つみたてNISAについて」

上記の画像の通り、国内外の株式・債券に20年間分散投資した場合は元本割れの可能性が極めて低いとのデータが示されています。

ただし、5年程度の保有期間では元本割れの可能性が相対的に高いため、短期間での運用は避けましょう。

(3)生活に支障をきたす掛金で始めてしまった

iDeCoで大きな資産にしようと多額の資金で始めたものの、毎月の掛金が大きく生活が圧迫されたという失敗事例です。

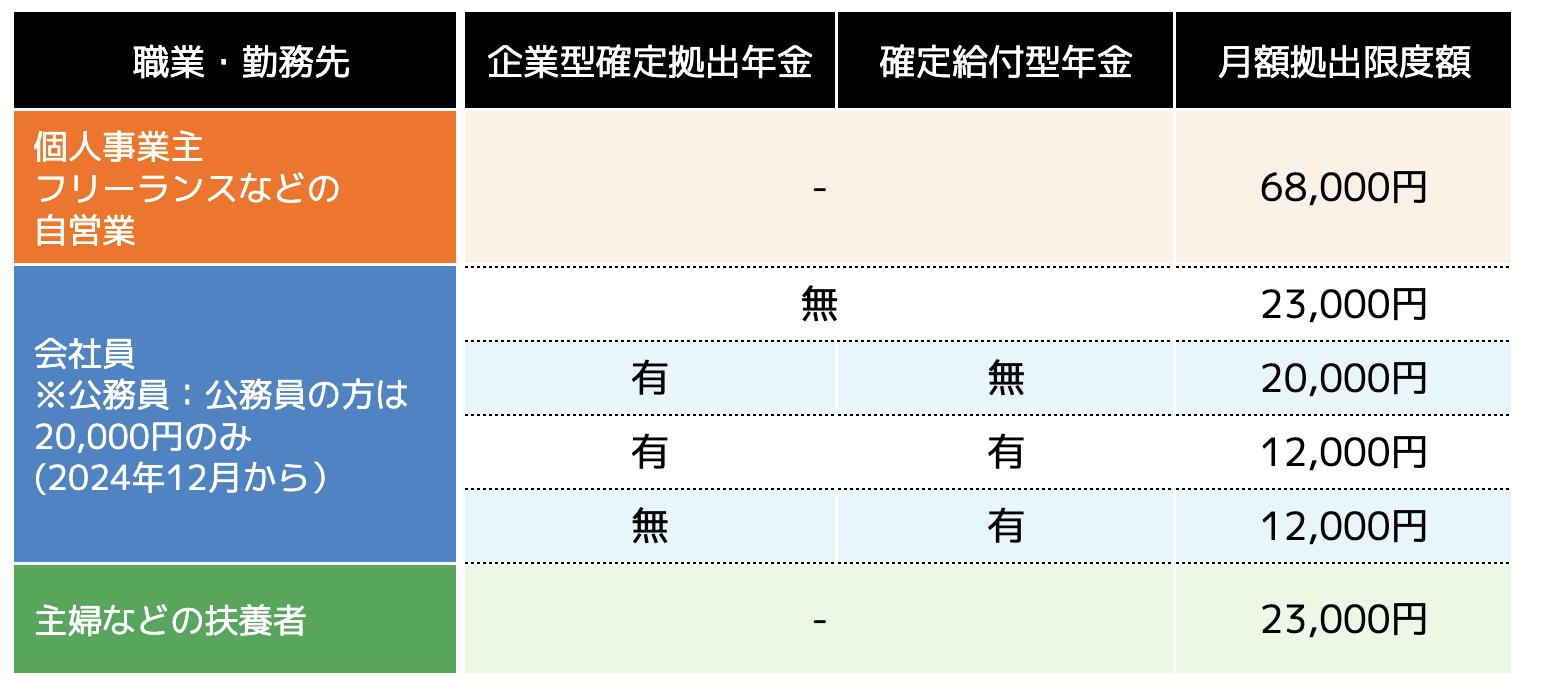

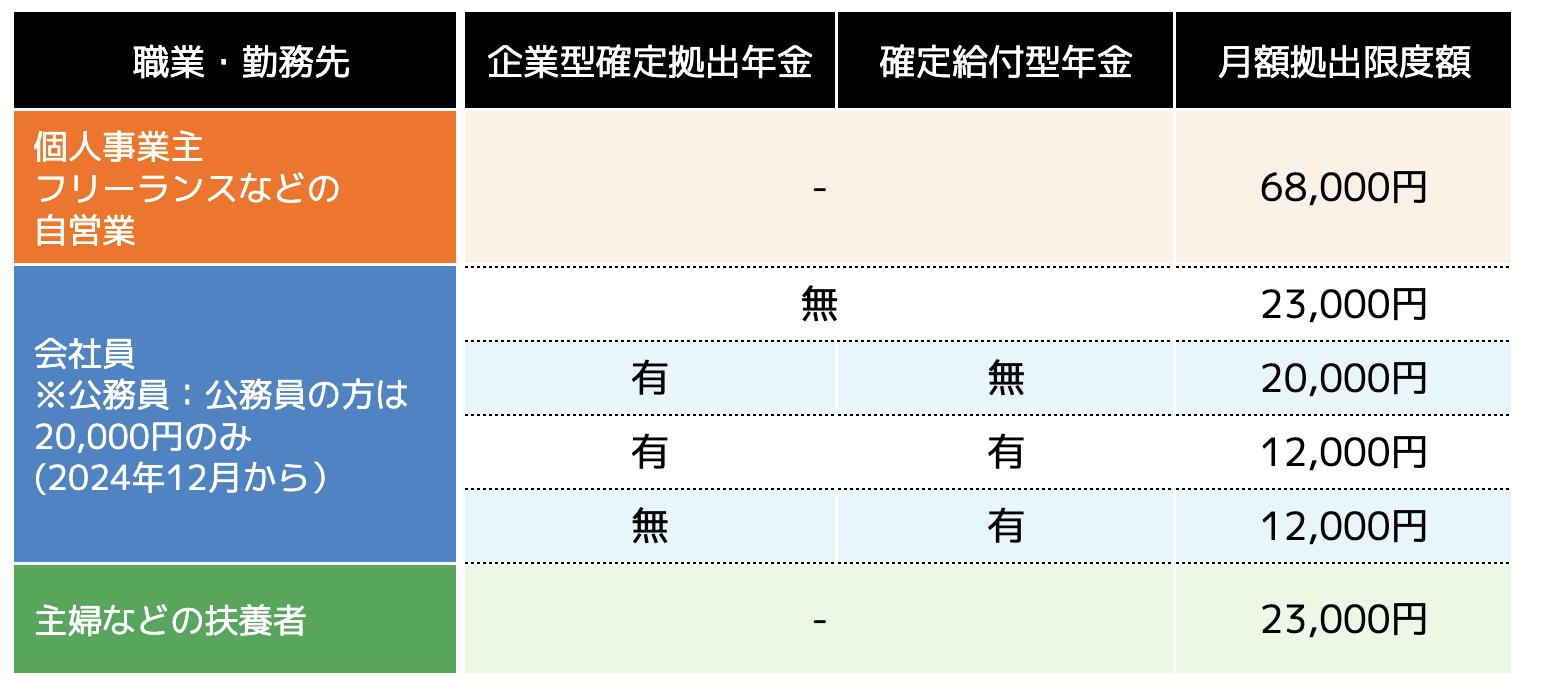

iDeCoは最低5,000円から始められ、個人事業主やフリーランスは掛金の上限を68,000円まで設定できます。

しかし上限いっぱいの掛金にしてしまい、収入が少ない月の生活が苦しくなったという方もいらっしゃいます。

iDeCoの掛金の条件は、職業や勤務先によって以下の表の通り定められています。

上限まで拠出するのではなく、無理のない掛金で運用すべきところを、お金を増やすことばかり意識して失敗する方も多いです。

iDeCoで大損は本当?実際に起こり得るリスクとは

iDeCoの失敗事例を紹介しましたが、「実際損をするのか?」と気になる人もいるでしょう。ここではiDeCoが損をする理由について紹介します。

(1)元本割れする可能性はある

先ほどもお伝えしたとおり、5年などの短期間の運用であれば元本割れの可能性があるため、損をする場合があります。

20年と長期間分散投資すれば利益が安定し、元本割れする可能性を0に近い状態にすることができます。iDeCoは原則60歳まで引き出すことができず、加入後10年間は運用が必要です。

ただし、10年では元本割れしない保証はありません。

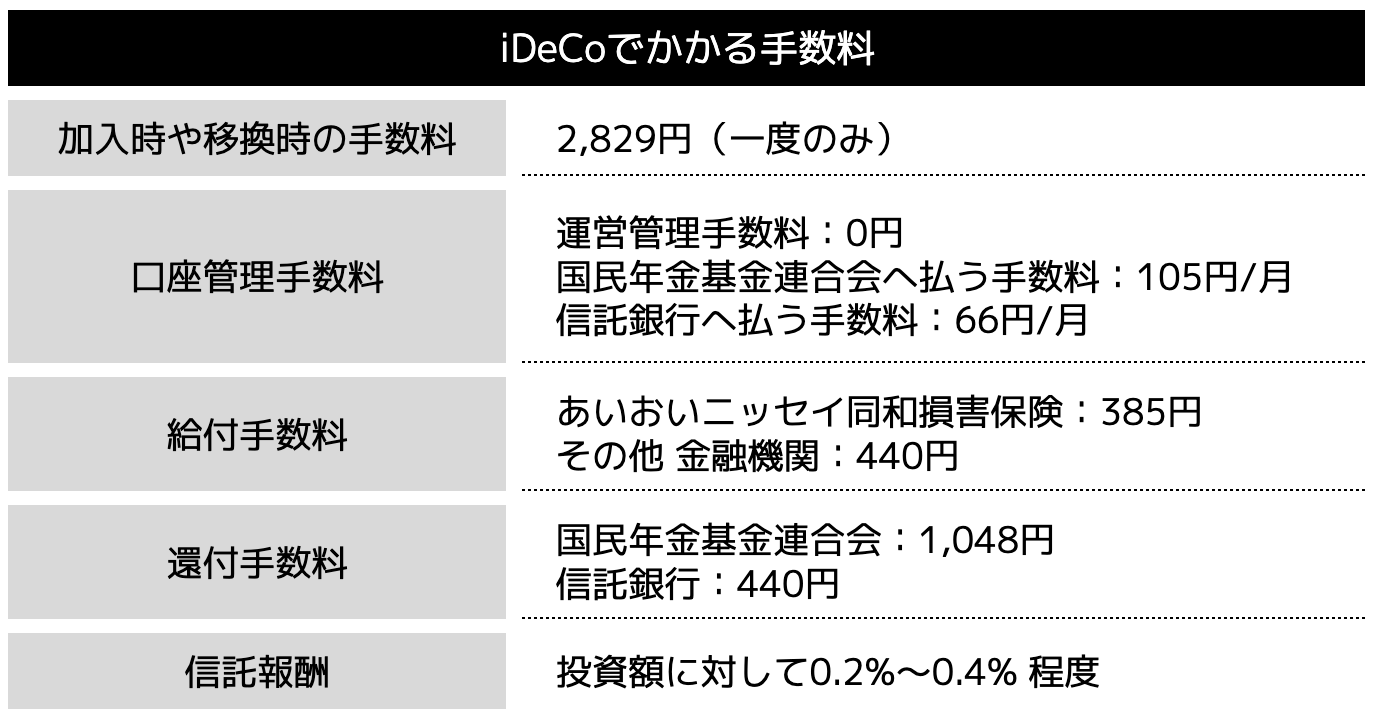

(2)手数料がある

iDeCoを運用するうえでは手数料が発生します。決して大きな手数料というわけではありませんが、事前にどれくらいかかるのかを理解しておくことをおすすめします。

(3)税制面で優遇があるがメリットを享受できない場合がある

iDeCoは元本割れの可能性があり手数料も発生しますが、税制優遇を受けられます。

また、繰り返しになりますが掛金は職業や勤務先によって以下の表の通り上限額が設けられています。

例えば、会社員が毎月23,000円を拠出した場合、年間27万6,000円が所得控除されます。

年間所得が330万円であれば、所得が302万4,000円の所得になるということになり、約5万円の所得税の節税が見込めます。

またiDeCoは「年金」または「一時金」で受け取ることになります。

年金で受け取る場合は「公的年金等控除」、一時金で受け取る場合は「退職所得控除」の対象となり、一定額まで非課税で受け取れる税制優遇を受けることが可能です。

しかし、以下に該当する場合、iDeCoにおける税控除のメリットを十分に享受できないことがあります。

・毎月の積立金額が少ない

・収入が少なく、元々の課税所得が低い

・iDeCoの他に複数の年金制度を利用している

また、自動的に掛金が所得控除されるわけではありません。

確定申告や年末調整での申告を忘れると控除を受けられない点にも注意が必要です。

「使っているのに損している」“もったいない活用例”

iDeCo(個人型確定拠出年金)は、老後資金の準備を支援するために設計された有利な制度ですが、実際には「せっかく口座を開設したのに正しく活用できていない」というケースが少なくありません。

この章では、iDeCoを利用しているにもかかわらず、十分な効果を得られていない“もったいない使い方”と、その結果として起こり得る“大損”について解説します。

運用指図者のままだと年間2.4万円の節税メリットを失う可能性?

積立を停止したままにすると、制度の恩恵が半減します。

実際、iDeCoの口座を開設したものの、掛金の積立を停止して「運用指図者」として放置している人は、令和4年度末時点で約83.2万人にも上ります(厚生労働省公表データ)。

運用指図者とは、掛金を新たに積み立てず、過去に拠出した資産のみを運用している状態を指します。

この状態では、毎月の掛金に対する所得控除(節税効果)を得られません。

その際の失った節税メリットは以下の通りです。

・所得税+住民税の税率が20%の人:年間2万4,000円の節税効果

・10年間で節税メリットを逃すと:累計24万円の“損”

一度停止すると再開が面倒に感じたり、資金の余裕がないなど理由はさまざまですが、制度の大きな利点を自ら手放している状態です。

| 年数 | 年間の節税損失(万円) | 累計節税損失(万円) |

|---|---|---|

| 1年目 | 2.4 | 2.4 |

| 3年目 | 2.4 | 7.2 |

| 5年目 | 2.4 | 12.0 |

| 10年目 | 2.4 | 24.0 |

定期預金のみの運用では“運用益がほぼ出ない”可能性

iDeCoでは、元本確保型の定期預金も選べますが、金利が非常に低いため、10年〜20年といった長期運用でも資産の増加が見込めません。

せっかく運用益が非課税になる仕組みなのに、運用益非課税の恩恵を活かせていない可能性があります。

利益がゼロに近ければ、iDeCoのメリットを十分に活かしているとは言えないでしょう。

初心者は「減らしたくない」という気持ちから定期預金を選びがちですが、少額から投資信託を組み入れれば、リスクを抑えつつリターンも狙えます。

慎重な姿勢も大切ですが、「全額定期預金」は明らかに“もったいない選択”といえます。

掛金額を見直さず、機会損失が積み重なる

最初に設定した掛金額をそのままにしておくのも“もったいない使い方”のひとつです。

収入や支出、ライフプランが変わることで、無理なく積み立てられる額も変わってきます。

にもかかわらず、数年間見直しをしていないという方は多くいます。

ライフステージに応じた積立の最適化が必要です。

iDeCoは年単位で掛金を変更できます。

子供の教育費がかかる時期には減額し、収入に余裕が出てきたら増額するなど、柔軟な対応が効果的です。

適切な見直しをしないままでは、本来得られるはずだった資産形成のチャンスを逃すことにもつながります。

放置せず「年1回の点検」で損失を防ごう

最低でも年1回は内容を確認することで“もったいない”を防げます。

制度を上手く活用している人は、年に1回はポートフォリオや積立額の見直しを行っています。

投資信託の成績が落ちている、あるいは市場環境が大きく変わったなど、見直すべきポイントは多く存在します。

忙しい中でも「年に1回だけ見る日」と決めておけば、習慣化しやすく、無理なく続けられます。

“もったいない”を“賢く使いこなす”に変えるためには、ほんの少しのメンテナンス意識がカギになります。

制度改正でiDeCoは「50代・60代からでも活用可能」に

iDeCo(個人型確定拠出年金)は、以前までは「若い人向け」の制度と思われがちでした。

しかし、近年の制度改正により、加入可能年齢の拡大や受給開始年齢の柔軟化が進み、50代・60代からの加入でも十分にメリットを得られる制度へと変化しています。

制度改正で加入年齢が70歳までに延長

2022年の制度改正により、企業型DCに加入していない会社員や自営業者などは、iDeCoの加入上限年齢が「65歳」から「70歳」に延長されました。

これにより、定年前後のタイミングでも加入できるようになり、「もう遅い」と諦めていた人にも新たな選択肢が開かれています。

これまでiDeCoは「長期運用が前提」というイメージがありましたが、改正により「短期間でも節税+資産形成」が狙える制度として再評価されつつあります。

加入期間10年で老後資金を形成するシナリオ

例えば、60歳でiDeCoに加入し、70歳まで10年間掛金を積み立てたとします。

・税率20%のケース → 年間4.8万円の節税

・10年での節税効果:48万円

・仮に年率3%で運用できれば、元本240万円に対して 運用益:約40万円(非課税)

合計で約90万円のメリットが見込める計算となります。

これは、老後の生活費の足しとしても無視できない金額です。

iDeCoの受給開始年齢も75歳まで選択可能に

改正により、受け取り開始年齢も70歳から75歳まで延長されました。

これにより、退職時期や他の年金との兼ね合いを見ながら、自分にとって最適なタイミングで受け取りができるようになりました。

特に再雇用や自営業として働き続ける予定の方にとっては、資産を長く育てながら、必要な時期に引き出せるメリットが大きくなります。

「今さら遅い」ではなく「今からできる」制度に進化

iDeCoはもはや若年層だけの制度ではなく、50代・60代にとっても老後の資金形成を支える有効な手段となりました。

もちろん長期運用の方が複利の効果は大きくなりますが、短期間でも「節税+非課税運用+計画的受給」ができるなら、検討の余地は十分にあります。

これからiDeCoを始めようと考えている方は、年齢を理由に諦めず、制度の進化を味方につけることが大切です。

iDeCoに向いていない人の人物像

iDeCoは多くの人にとって有利な制度ですが、すべての人にとって最適とは限りません。

ここでは、制度の特性を踏まえたときに「iDeCoを使うとむしろ損をしてしまう可能性が高い人」の特徴を、具体的な人物像として紹介します。

(2)転職・退職が頻繁で安定的に拠出できない人

(3)直近の生活資金が常に不安な人

(4)金融知識ゼロでリスク許容度が極端に低い人

(1)年収300万円未満で税制メリットが小さい人

iDeCoの大きな魅力は「掛金が全額所得控除になる」という点です。

しかし、そもそも所得が低く課税額が少ない場合、控除の恩恵も小さくなります。

例えば、年収250万円前後で扶養控除などがある人は、掛金を払っても年間の節税額が数千円~1万円程度しかないことも。

無理にiDeCoを利用するより、生活防衛資金や流動性の高い投資に回す方が現実的です。

(2)転職・退職が頻繁で安定的に拠出できない人

iDeCoは60歳まで原則引き出せない仕組みです。

そのため、転職や離職を繰り返す人が積立を継続できなくなると、毎月の管理手数料だけを払い続ける“持ち腐れ”状態になってしまう恐れがあります。

資産形成の軸が安定していない人にとっては、iDeCoよりも柔軟性の高いNISAの方が適しているケースが多いでしょう。

(3)直近の生活資金が常に不安な人

iDeCoの最大の制約は「60歳まで引き出せない」点です。

生活費や急な出費に備える余裕がない人が無理に掛金を積み立てると、資金繰りに困るリスクがあります。

このような人は、まずは現金の生活防衛資金(最低でも3〜6か月分の生活費)を確保してから、将来資金づくりに取り組むことが重要です。

(4)金融知識ゼロでリスク許容度が極端に低い人

iDeCoの運用商品は投資信託が中心です。

長期的に見ればリターンが期待できますが、短期的には元本割れするリスクがあります。

「少しでも資産が減るのは絶対に嫌だ」というタイプの人にとっては、精神的な負担が大きくなり、継続が難しくなります。

大損を避ける!iDeCoで失敗しないためのリスク回避法

iDeCoで失敗せず、損をしないようにするためには以下の3点を意識することが大切です。

(2)無理のない掛金から始める

(3)60歳までに必要なお金は分けておく

(1)分散投資方法を慎重に選ぶ

iDeCoを始め、長期投資する際は複数の投資へ分散しなければいけません。

損失を最小限にするうえでも分散投資方法は慎重に選ぶ必要があります。

例えばiDeCoやつみたてNISAの投資対象が似通っていると、損失が発生した場合損が二重になるリスクがあります。

そもそも分散投資は損失を最小限にするために行うものです。

相関性がない銘柄を選ばなければ、損失リスクも高まるため、投資の組み合わせや投資先は慎重に選ぶ必要があります。

しかしiDeCo初心者にとってはどのような組み合わせをすればよいか分からない方も多いです。そのため投資の専門家に相談することが大切です。

ココザスでは投資初心者の方に向けて、分散投資の方法や組み合わせをご提案しております。

損失を最小限にするうえで分散投資は必須となるため、ぜひ一度ご相談くださいませ。

(2)無理のない掛金から始める

iDeCoは無理のない掛金から始めることが大切です。

掛金の上限は職業ごとに設けられているものの、最大限の掛金で運用し、生活にも支障をきたしたというケースもあります。

さらに分散投資が必要であることから、iDeCo以外の投資でも資金を運用しなければいけません。

iDeCoだけ多額の資金を掛けてしまうと、他の投資に資金が回せなくなり、分散投資のバランスが崩れてしまいます。

そもそもiDeCoは原則60歳まで引き出すことができないため、急な支出が必要となった時にあてにできません。

そのため全体の投資資金を考慮し、無理のない資金で始めることが大切です。

(3)60歳までに必要なお金は分けておく

iDeCoは60歳まで引き出すことができないため、必要なお金は分けておくことをおすすめします。

途中でお金が必要となっても、投資から資金を回す場合は解約などをしなければいけず、これまで積み立ててきた投資が無駄になってしまう場合もあります。

しかし毎月の収入から「投資に回す資金」と「貯蓄する資金」を分けておけば、イレギュラーな出費でも対応できるようになるため、60歳までに必要なお金は分けておきましょう。

なお60歳までにかかる費用としては私生活の費用の他に、「結婚・出産資金」「子供の教育資金」「住宅資金」などがかかります。

約250万円前後(ご祝儀を除いた自己負担額)

・教育資金

子供1人当たり550万円~1,000万円前後

・住宅資金

自己資金300万円〜600万円程度

トータルでおおよそ1,000万円から2,000万円近い資金が必要となります。

もちろん上記の費用は目安となりますが、20代から40代で大きな資金が必要です。

若いうちからiDeCoを始める際は、貯蓄資金と分けて投資を行いましょう。

iDeCoを始める際の注意点

これからiDeCoを始める方は、損をしない方法以外にも注意点を理解しておく必要があります。

ここでは4点紹介します。

(2)資産配分を考慮して運用する

(3)老後資金作りはiDeCoとつみたてNISAから始める

(4)専門家に相談する

(1)目標金額の設定を行う

これからiDeCoを始める際は、「60歳までにどれくらいの金額を目標とするのか」を決めておきましょう。目標金額を設定することで、毎月の掛金を設定することができます。

例えば金融庁の「資産運用シミュレーション」を利用すれば、以下の画像の通りiDeCoでの運用利益をシミュレーションすることができ、将来的な資金を事前に把握することができます。

上記のシミュレーションは、毎月23,000円の掛金で利回り3.5%で25年間運用した事例です。総支払掛金が690万円に対し、運用利益は410万円となります。

事前にシミュレーションを行えば、将来の資金を把握することができます。さらに長期間の運用を行うモチベーションを維持することにもつながります。

(2)資産配分を考慮して運用する

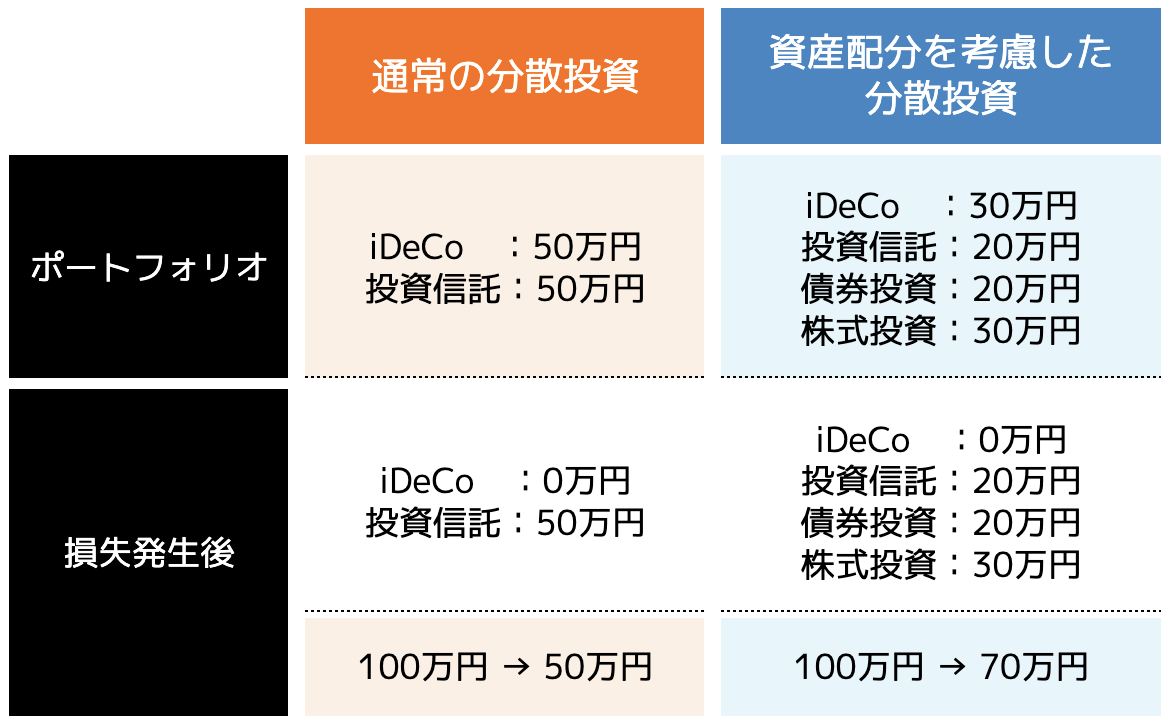

iDeCoを運用するうえで、他の投資と組みあわせる分散投資が必要であるうえ、資産配分を考慮して運用することが大切です。

iDeCoだけに資金を投入してしまうと、損失額も大きくなります。しかし複数の投資に分散し、資金配分を考慮しておけば、損失を最小限にすることができます。

資産配分は投資の世界ではポートフォリオの構築とも呼ばれています。

例を挙げると以下の表の通り、iDeCoで大損失が生じた場合、通常の分散投資と資産配分を考慮した分散投資では損失額に差が生じます。

そのため、ただ分散投資をするだけでなく、資金の配分を考慮すれば損失額を抑えることもできます。

投資は元本がすべて失われてしまっては、投資の意味がなくなるため、損失を抑えることを意識して投資を組み合わせましょう。

(3)老後資金作りはiDeCoとNISAから始める

老後資金に不安がある人は、iDeCoやNISAから始めることをおすすめします。

投資には株式投資や債券投資などさまざまな方法がありますが、利益が安定するのはiDeCoやNISAです。

さらに2つの投資方法は10年や20年と長い運用が求められる方法であるため、半ば強制的に老後資金を貯めることができます。

長期投資の運用の難しさはすぐに利益が出ない点です。

そのため長期間の運用ができない人も多いです。

しかしiDeCoやNISAはそもそも長期間の運用が決まっており、短期間で途中解約した場合は元本割れして損をすることになります。

損をすることが明らかであれば、そもそも投資すべきではありません。

しかし20年と長期間運用すれば資産を安定して増やせるため、老後資金として投資を始める方はiDeCoやNISAから始めるようにしましょう。

(4)専門家に相談する

iDeCoを含め、投資をこれから始める方は、専門家に相談してから始めるようにしましょう。専門家に相談すれば、自分に合った投資方法を提案してくれます。

ココザスでは、お客様の資産状況や投資に回せる時間などをヒアリングさせていただき、ポートフォリオの作成や具体的な資産形成や投資戦略のサポートを行っております。

老後資金に不安のある方だけでなく、さまざまな出費に対応できるための資金作りが必要となる時代です。

そんなお客様の悩みをココザスにご相談いただければ解決できます。

相談料も無料となっておりますので、ぜひ一度ご連絡くださいませ。

まとめ

iDeCoで損をしたという方は、短期間での運用を行っていたり、相関性を考慮せずに投資を始めてしまったというケースが挙げられます。

また増やすことばかりを意識し、多額の掛金で始めてしまうと生活にも支障をきたす可能性も高いです。

そのためこれからiDeCoを始める人は、投資全体の資金バランスを考慮し、無理のない掛金で始めることをおすすめします。

老後資金としてiDeCoを始める場合は、事前にシミュレーションを行っておきましょう。

iDeCoでは、どうしても節税効果を重視する方が多いです。

しかしながら、その節税効果を最大限生かすためには、運用でも損をしないように資産配分をどうするかをしっかり検討しなければなりません。

まずは無理のない掛金で運用を行うように検討しましょう。

そして収入が増えたら掛金を増額する、バランスの良い資産配分を心がける。こうした点に注意しながら、中長期的な運用を心がけ、着実に資産を増やすことを検討されるとよいですね。