投資信託は本当に儲からないのか?

金融庁が令和2年に公表した「安定的な資産形成に向けた金融事業者の取り組み状況」によると、投資信託の運用曽根気がプラスになっている人の割合は、2020年3月末時点で約3割と報告されています。

新型コロナウイルス感染症の影響による市場の変動を受け、2020年3月末時点で、運用損益がプラスになっている顧客の割合(金融事業者218社の単純平均)は約3割と、19年3月末時点と比較しておよそ半分に減少。

出典:金融庁「安定的な資産形成に向けた金融事業者の取り組み状況」

この公表内容だけをみると「投資信託は3人に2人は損する」と感じられるかもしれません。

しかし、新型コロナウイルス感染症の流行の影響を考慮して考える必要があります。

同資料によると、「19年3月末時点と比較しておよそ半分程度に減少」とあるため、平常時(経済ショックや金融危機などがない場合)には約6割程度の人がプラスの運用損益を残していたと考えられます。

さらに、資料内には、「顧客の運用損益への影響の度合いは事業者によって異なる」とあり、事業者によっては運用損益がプラスになっている顧客の割合が良好な水準であるため、事業者選択も重要な要素となります。

投資信託が儲からないと言われる理由

次に、「投資信託は儲からない」と言われる5つの理由を紹介します。

(1)信託報酬などの運用コストが発生するから

(2)他の投資と比較してリターンが少ないから

(3)利益に対して税金がかかるから

(4)儲からない商品を紹介される可能性があるから

(5)流行に左右される商品があるから

(1)信託報酬などの運用コストが発生するから

投資信託が儲からないと言われる最大の理由の1つは、手数料などの運用コストが高額であることが挙げられます。

たとえ運用利益が出た場合でも、手数料が差し引かれてしまうため、実際に受け取れる金額が少なくなってしまうため、「儲からない」と言われています。

投資信託の保有中にかかる運用コストとして、「信託報酬」があります。銘柄によって異なりますが、目安は「投資金額×0.5〜2.0%(年率)」であるため、10万円を投資した場合は年間500円〜2,000円程度の手数料が発生する計算です。

また、投資信託では、信託報酬以外に以下の手数料もかかる点に注意しましょう。

取引手数料:投資信託を購入する際、発生するコスト

監査報酬:監査を受ける必要がある場合に、信託財産から間接的に支払われるコスト

信託財産留保額:投資信託の購入または解約の際、手数料とは別に発生するコスト

これらの手数料は、全て投資家(投資する人)が負担する必要があるため、投資信託は運用コストが高い金融商品と言われています。

手数料が抑えられた銘柄も存在しますが、運用商品や運用状況によっては利益をコストが上回ってしまうことで資産が増えない場合もあります。

(2)他の投資と比較してリターンが少ないから

投資信託は、国内や海外の株式投資などと比較すると、リターンが小さい傾向があります。

なぜなら、投資信託は様々な銘柄や商品を1つのパッケージ化した金融商品です。投資先の利益が投資先の利益が平均化されてしまうため、個別銘柄に投資する株式投資に比べてリターンが小さくなる傾向があります。

例えば、ポートフォリオとして「国内株A・米国株B・新興国株C」の銘柄が含まれる投資信託を購入した場合を考えます。国内株Aが30%下落、米国株Bが50%上昇した場合、個別銘柄Bのみを保有する投資家は大きなリターンを得ることができます。

一方、投資信託として保有している方は、「Bの上昇分ーAの下落分」の差額利益しかリターンとして受け取ることができません。

投資信託は、複数銘柄を組み合わせたパッケージ商品のため、金融商品の中ではリターンが小さいとされています。ただし、裏を返せば、個別株などと比べるとリスクも小さい傾向があることは覚えておくとよいでしょう。

(3)利益に対して税金がかかるから

運用コストに加えて、利益に対して税金がかかることも投資信託が儲からないと言われる理由の1つです。

投資信託の譲渡益・分配金には、通常20.315%(所得税+住民税)の税金がかかります。そのため、運用利益から運用コストと税金を差し引いて残った金額が最終的な利益になるため、儲けが小さくなると言われます。

具体的にどの程度の税金負担になるか、以下で簡単にシミュレーションしてみましょう。

年間の譲渡益が50万円、分配金が20万円の場合

(譲渡益50万円+分配金20万円)×20.315% =142,205円(税額)

年間の譲渡益が70万円、分配金が30万円の場合

(譲渡益70万円+分配金30万円)×20.315% =203,150円(税額)

なお、投資信託の分配金は普通分配金と特別分配金がありますが、税金が発生するのは普通分配金だけであり、特別分配金には税金はかかりません。

(4)儲からない商品を紹介される可能性があるから

投資信託を購入する場合、銀行や証券会社の担当者の紹介、アドバイスを参考にする方も多くいらっしゃいます。

しかし、これらの助言やアドバイスは、必ずしも顧客目線で行われているわけではないことを理解しておくことが大切です。

投資信託の販売元は、契約によって発生する利益(手数料)のために提案やアドバイスを行なっている可能性もあるため、投資家にとって必ずしも利益につながる商品を紹介されていないことがあります。

そのため、銀行などの営業担当者の話を鵜呑みにしてしまうと、儲からない投資信託を購入してしまう可能性があるため注意が必要です。

(5)流行に左右される商品があるから

投資信託には、特定分野に特化して投資をする「テーマ型」と呼ばれる銘柄が存在します。

例えば、最新の話題として「AI(人工知能)」「ゲノム」などが挙げられ、流行しているタイミングでは利益を確保しやすくなります。

また、テーマ型の投資信託はポートフォリオに組み入れられた銘柄の傾向や特徴がわかりやすいため、情報収集の手間を省けるメリットもあります。

しかし、テーマ型の投資信託は流行に左右されやすく、値動きの激しさや数年で価値が下がる可能性も十分考えられます。

そのため、短期的なリターンは期待できるテーマ型の投資信託も、長期的なリターンは予測が困難なため、中長期的な積立投資には向いていないと言えます。

投資信託で儲かる人の特徴

投資信託で儲かる人の特徴を6つご紹介します。

資産運用で少しでも成功したいと考える人は、自身の投資スタイルの参考にぜひしてみてください。

(1)分散投資を行なっている

(2)長期投資を前提にしている

(3)NISAやiDeCoなどの制度を活用している

(4)購入銘柄についてしっかり確認している

(5)儲かりにくい銘柄を購入しない

(6)販売会社を慎重に選択している

(1)分散投資を行なっている

投資の基本である分散投資を、投資信託でもしっかりと行いましょう。

投資信託における分散投資は、複数の銘柄や地域に投資すること、複数回に分けて投資することの2種類があります。

複数の銘柄・地域に投資することは、5つの銘柄や地域を購入していれば、仮にその中の1つが値下がりしても損失は5分の1に留まります。さらには、他の4つの銘柄で利益を出すことができれば、トータルで利益を確保することが可能です。

一方、1つの銘柄のみに投資をしていれば、値下がり=損失となってしまいます。

また、複数回に分けて投資することは、時間的に購入時期を分散させることを意味しています。現在の株価が高いのか安いのかを判断するのは簡単ではありません。

しかし、購入タイミングを複数回に分けることで、全体での購入金額を下げることができるため、損失リスクを減らすことにつながります。

投資信託においては、利益を獲得することはもちろん大事ですが、損失を出さないことも同程度重要であることを理解しておきましょう。

(2)長期投資を前提にしている

長期投資は、分散投資と合わせて投資の基本です。投資信託で儲かる人は、この2つを徹底して行うことで、利益を上げています。

長期投資を行うメリットは、大きく以下の3つが挙げられます。

1:複利効果で大きなリターンを得ることができる

2:リスクを分散できる

3:投資にかける時間が少なくて済む

長期投資を前提に投資を行うことで、リターンを大きくしつつ、リスクや運用コストを小さくすることができます。特に、投資信託においては売買回数を極力少なくすることで各種手数料を少なくすることができます。

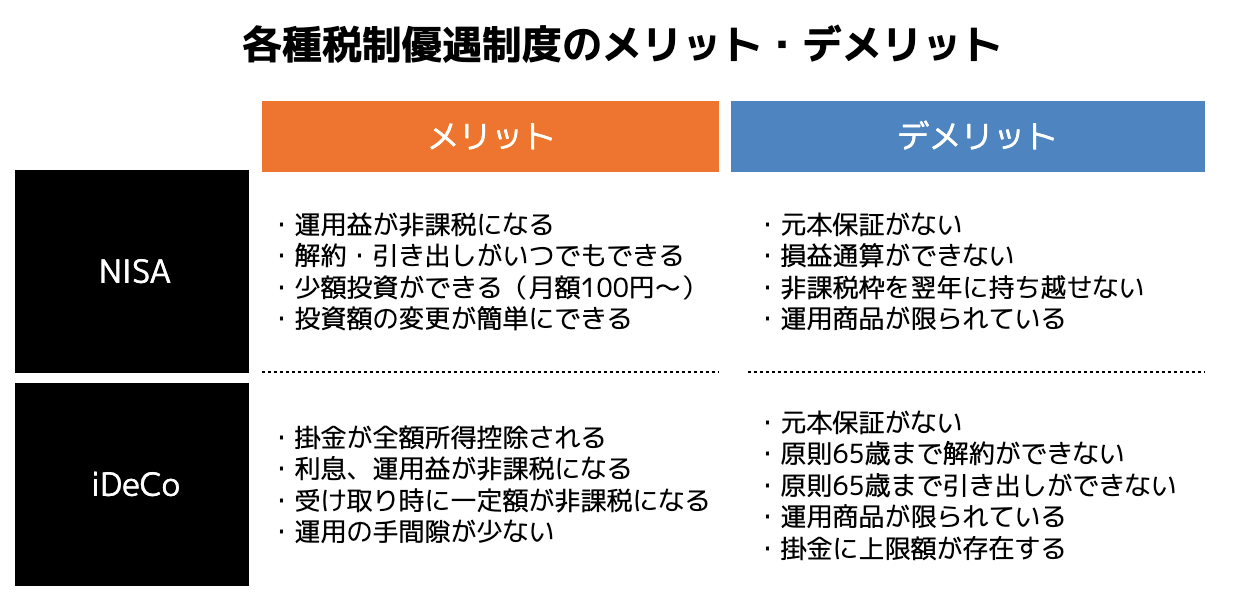

(3)NISAやiDeCoなどの制度を活用している

投資信託で成功する人は、NISAやiDeCoといった税制優遇制度を上手に活用しています。

NISAやiDeCoは、特徴と注意点をしっかり理解した上で、上手に活用しましょう。

(4)購入銘柄についてしっかり確認している

投資信託を始め、資産運用には情報収集や分析を怠っていては資産を増やすことはできません。

特に、投資信託は投資のプロが運用するからといって、全てを任せっきりにしてしまうと損失を出してしまう可能性もあります。

投資信託で成功する人は、各銘柄の利回りやトータルリターンなどを確認し、中長期的な運用状況を予測した上で、各銘柄を購入しています。

投資信託の特徴やパフォーマンスなどの情報の多くは、販売会社が持っていることに加えて、インターネット上にも多く公開されているため、購入前に必ず確認するようにしましょう。

(5)儲かりにくい銘柄を購入しない

投資信託で儲かっている人は、儲かりにくい銘柄を購入しないよう注意していることが特徴です。

例えば、毎月支払う信託報酬などの手数料が高い銘柄は、保有するだけど多くのコストが発生してしまうため、手元に残る利益を少なくしてしまいます。

そのほか、投資信託において儲かりにくい銘柄の特徴は以下のとおりです。

・手数料が高い銘柄

・流行に左右されるテーマ型の銘柄

・たこ足配当の銘柄(※)

(※)利益があまり出ていないにも関わらず分配金を出す銘柄のこと

(6)販売会社を慎重に選択している

購入する投資信託を左右する販売会社にこだわることは、投資信託で成功するポイントの1つです。

例えば、常に顧客の利益を最優先して運用プランや商品を提案してくれる販売会社は、儲かる可能性が高いと言えるでしょう。

一方で、販売会社の利益を優先したり、強引な営業をかけてくる会社などは、投資家の利益より自社の利益を優先した投資信託を提案してくる可能性があります。

なお、セールストークに左右されたくない方は、投資信託を豊富に取り扱うネット証券の活用も選択肢の1つです。大手ネット証券は、投資信託だけでも2,000銘柄以上の取り扱いがあり、十分です。

絶対選んではいけない儲からない投資信託3選

投資初心者の方を始めとする、多くの人が投資しがちな「儲からない投資信託」の特徴を3つご紹介します。

(2)流行に左右されるテーマ型の銘柄

(3)たこ足配当の銘柄

(1)手数料が高い銘柄

選んではいけない銘柄の1つは、手数料が高い投資信託は避けましょう。

手数料などの運用コストが高くなるほど、最終的な手元に残る利益が目減りしてしまいます。そのため、可能な限り手数料が小さい銘柄を選ぶようにしましょう。

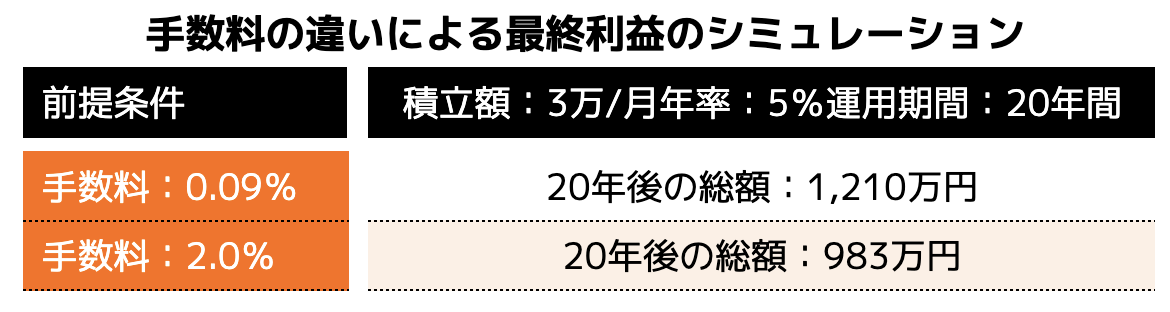

数%もの手数料の違いが、最終的な手元に残るお金にどの程度影響するか、シミュレーション結果をご紹介します。

手数料0.09%と2.0%の2パターンを比較した場合、20年後には227万円もの利益差が発生することがわかります。つまり、毎月1万円もの利益を無駄にしている計算となります。

銘柄によっては手数料などのコストとリターンのバランスが異なるため一概には言えませんが、最終利益に大きな影響を与える手数料はできる限り低い方が好ましいと言えるでしょう。

・手数料が低い銘柄を選択する

・購入・売却時などに手数料がかからない銘柄などもあるため、手数料の発生有無をしっかり確認する

・リターンと運用コスト(手数料など)のバランスを加味して銘柄を選択する(必ずしも手数料の高い銘柄が悪いわけではありません)

(2)流行に左右されるテーマ型の銘柄

テーマ型の銘柄とは、その時代に流行っているテーマなどを題材にした投資信託です。

例えば、AI(人工知能)やゲノム、5Gなどのニュースで話題になっているテーマに関連する企業に投資する銘柄です。

このような銘柄は、ブームにおいては高い利益を獲得できる可能性はありますがピークが過ぎたり、短期間で価値が下落してしまう可能性もあります。

金融機関の窓口や営業担当者から「今話題の投資信託です」「注目されていてみんな購入しています」「販売数No1の銘柄です」などと言われる銘柄は、特に注意が必要です。

テーマ型の銘柄を避けるだけではなく、営業担当者のセールストークを鵜呑みして銘柄選択をせず、中長期的な視点で将来性のある投資先なのか、しっかりと考えるようにしましょう。

・流行のある投資信託かどうかを確認する

・中長期的な成長性や将来性のある投資先か確認する

(3)たこ足配当の銘柄

たこ足配当とは、十分な利益が出ていないにも関わらず、配当金を出すことを指します。

配当金は、「普通配当金」と「特別配当金」の2種類があります。通常、運用している投資信託で利益が出た場合は、「普通分配金」として配当がもらえます。

一方、利益が出ていない場合は、「特別分配金」として配当がもらえます。実は、この「特別分配金」は、投資家の元本から捻出されており、投資の元本が目減りしている事になります。

つまり、投資元本が減ってしまうことで、運用される資金が少ないため、最終的な運用リターンが小さくなってしまいます。

目先の配当金をもらえることは嬉しいことですが、中長期的な資産形成を目的に投資をしているのであれば、配当金は受け取らずに投資に回せる銘柄を購入することをおすすめします。

・定期的な分配金のある銘柄か確認する

・特別分配金ありの銘柄か確認する

投資信託で資産形成シミュレーション

投資信託は、正しく銘柄を選択し、投資することで資産を増やすことができることを紹介してきました。

実際、投資信託を運用することで、将来的にどのくらいの利益がでるのか、シミュレーション結果をご紹介します。

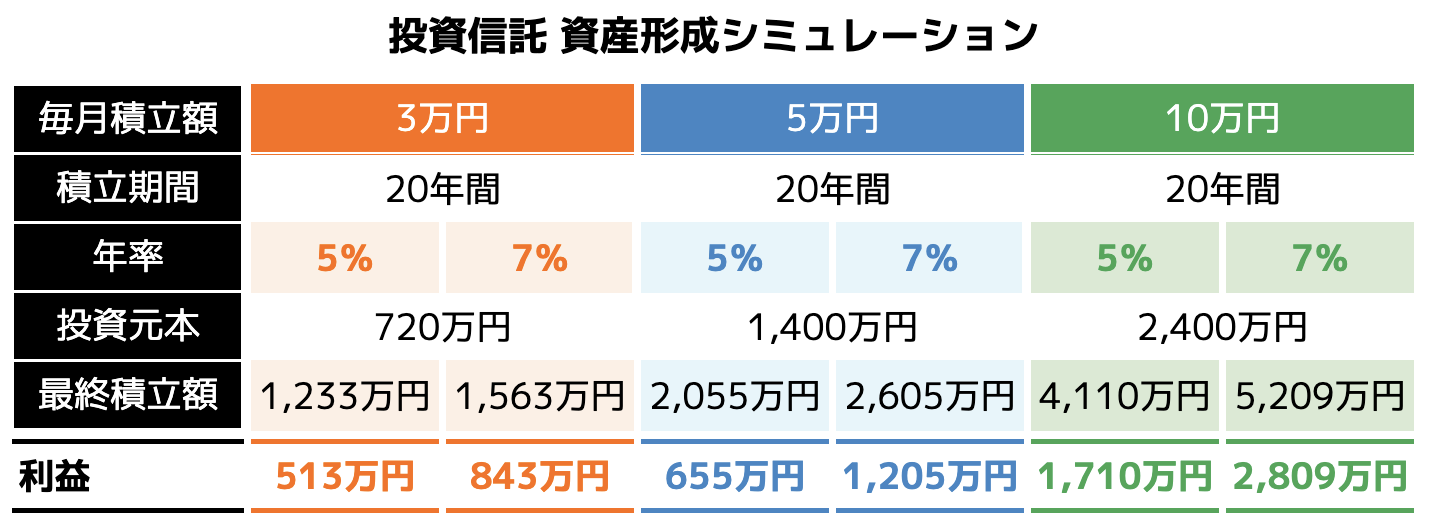

<投資信託 資産形成シミュレーション>

毎月の積立金額を3万円・5万円・10万円、年率を5%・7%、20年間投資した場合のシミュレーション結果は次のとおりです。

年率7%の場合は、いずれの積立額においても2倍の資産になっています。5%の場合であっても、貯金しているだけでは絶対増えないであろう資産を増やす事につながっています。

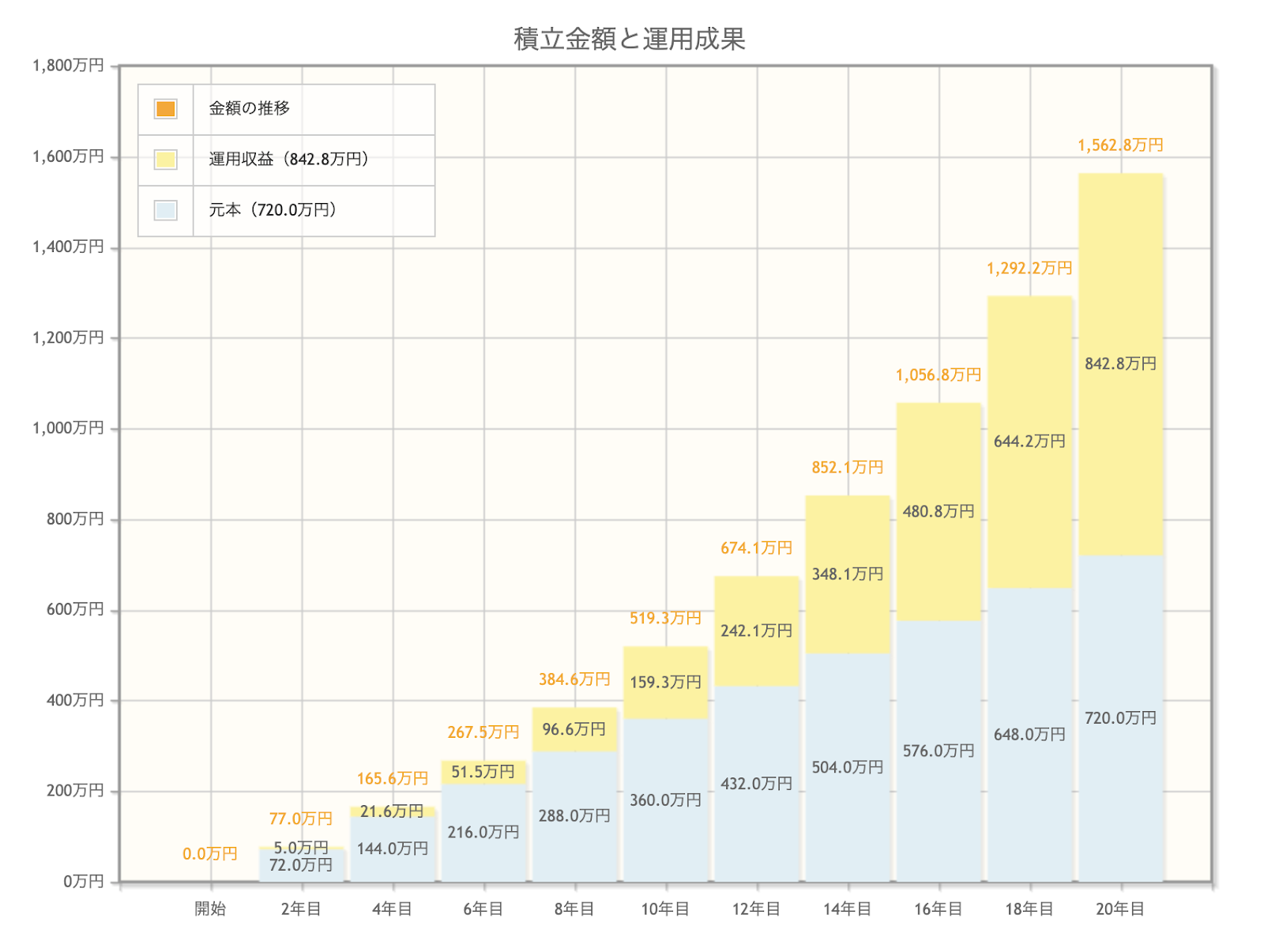

また、毎月10万円を積み立てた場合のシミュレーション結果は、次のグラフのとおりです。

出典|金融庁 「資産運用シミュレーション」

積立年数が経つにつれて、りーたん(黄色部分)が雪だるま式に増えているのがわかります。投資信託は、中長期的に運用することで大きなリターンを得られる運用商品なのです。

まとめ

本記事では、投資信託が儲からないと言われる理由とその真実についてご紹介しました。

投資信託は、運用のプロに投資を任せている背景から信託報酬などの手数料が発生します。一方で、投資する銘柄を適切に選択すること、長期で分散投資を行うことで決して儲からない投資方法ではありません。

老後資金の準備やより豊かな生活を送るために、初心者の方でも始めやすい資産運用が投資信託です。最近は、NISAやiDeCoなどの税制優遇制度も多く、より効率よく資産形成ができる環境が整ってきています。

ぜひ、本記事を参考に、投資信託による資産形成を始めてみてはいかがでしょうか。

また、 「どうやってライフプランを立てたらいいの?」「家計の見直しの方法がわからない」という人は、ぜひココザス株式会社へお問い合わせください。

専門のコンサルタントがあなたの疑問や質問に適切かつ丁寧にお応えいたします。あなたの人生をより良いものにするために、一歩踏み出してみませんか?