家計の見直しが必要な人の特徴

家計の見直しが必要な人は、次の特徴に該当する方です。

(2)ローンの返済が大きい

(3)人生のマネープランが組めていない

(4)毎月の収支を網羅していない

貯蓄が出来ていない人や、毎月の収支を網羅していない人は、お金に対して無頓着な傾向にあります。

近年ではマイナス金利が解除され、住宅ローンの金利も少しずつ上昇傾向にあります。

そのため、将来的にローンの返済額が増えることが想定でき、今の収入のままでは貯蓄ができない負の連鎖にもなりかねません。

毎月の支出を支払うだけの生活にもなりかねず、マネープランが組めなくなることでしょう。

上記の項目に一つでも該当する方は、今すぐ家計の見直しが必要です。

家計の見直しの相談先はファイナンシャルプランナーへ

家計の見直しを行ってくれるファイナンシャルプランナーとはどのような職種なのでしょうか。ここではファイナンシャルプランナーの概要とメリット、相談料について紹介する。

(1)ファイナンシャルプランナーとは

ファイナンシャルプランナーとは生活やお金に関する相談に答える職業です。老後資金の悩みはもちろん、資産形成や投資、住宅や保険など幅広いジャンルの相談ができる特徴があります。具体的には以下の項目に関する相談を承っています。

・老後の生活設計

・教育資金

・年金・社会保険

・住宅資金

・資産運用

・投資

・税制

・保険

・介護・医療費

・相続・贈与 など

ファイナンシャルプランナーはいわばお金の相談に関するスペシャリスト。相談者のお金に関する悩みを解決してくれるため、金融機関や保険会社などの社員も資格を取得している場合もあります。

(2)ファイナンシャルプランナーに相談するメリット

ファイナンシャルプランナーに相談するメリットは主に以下の項目が挙げられます。

・税金に関する悩みを解消できる

・ライフプランに合ったお金の管理や運用ができる

毎月の支出額が多くなった場合は、どこの項目の支出を削減できるのかを明確にチェックしてもらうことができます。また所得税や住民税、相続税など税金対策なども提案してくれるため、節税に関する悩みも解消してくれます。お金に関する全ての悩みをファイナンシャルプランナーに相談すれば解消してくれるため、より自分に合ったライフプランを見つけることが可能です。

(3)ファイナンシャルプランナーへの相談料は

ファイナンシャルプランナーへの相談料は1時間当たり5,000円~1万円が相場となっています。もちろんファイナンシャルプランナーによって相談料は異なります。複雑な相談やファイナンシャルプランナーの実績が高い人ほど割高になる傾向が挙げられます。

しかし相談料だけでファイナンシャルプランナーを決めてはいけません。決して高いから100%良いというわけでもなければ、安いから能力が低いというわけでもありません。

ファイナンシャルプランナーは人によって得意なジャンルを持ち合わせていることが多いため、相談料の前に自分の相談内容と得意分野があっているかなどをチェックしておきましょう。

家計の見直しの相談事例

実際にファイナンシャルプランナーに相談された事例を2つ紹介します。

(1)支出額を抑えたい

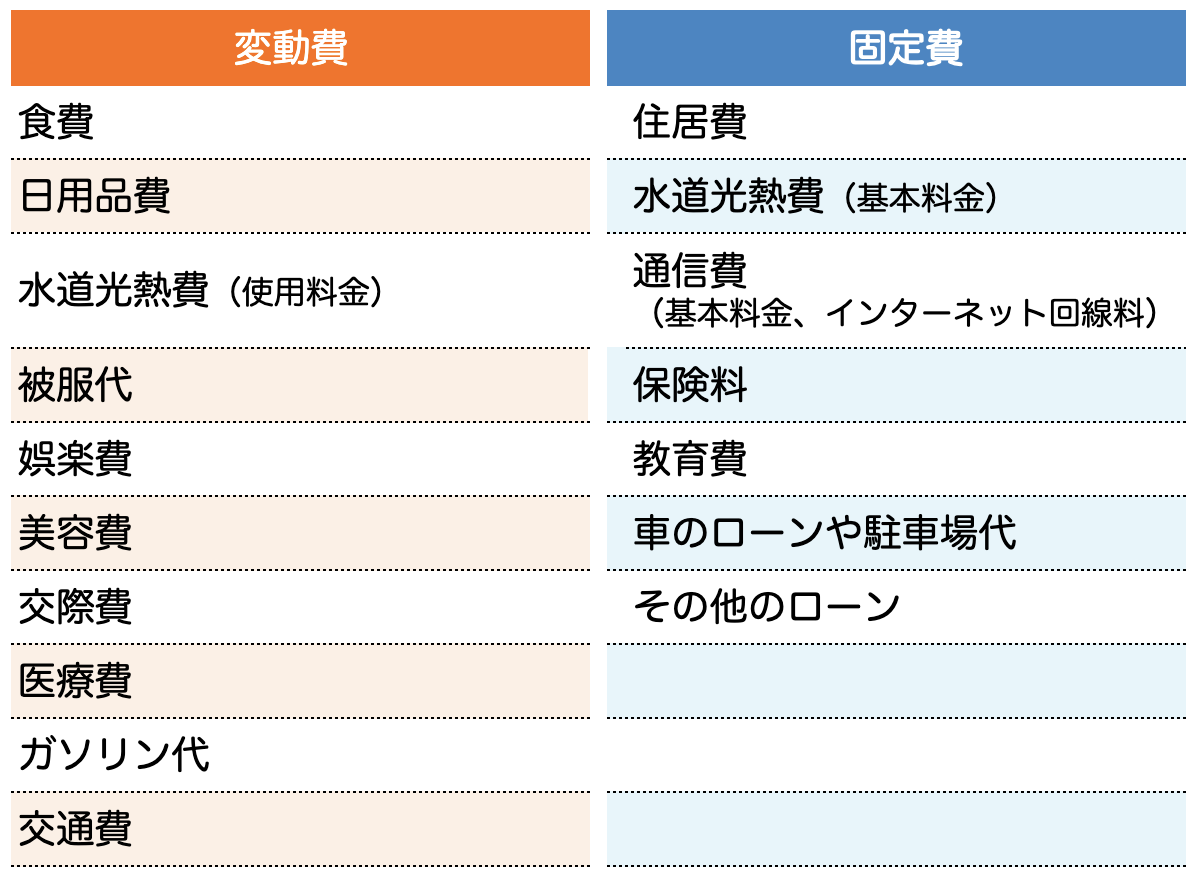

毎月の支出額を抑えたいという場合、「固定費の見直し」を行います。支出には月々によって支出額が変わる「変動費」とほとんど変わらない「固定費」の2つに分かれます。

変動費を抑えることも可能ですが、一般的には金額が大きくなる固定費の見直しを行います。具体的には携帯のキャリア変更やプロバイダの変更などを行うと通信費が安くなったり、保険料などを見直しすると、月数千円安くなることも多いです。

(2)老後資金が不安

老後2,000万円問題や年金受給問題など、老後の生活資金が不足するのではとないかと不安に思っている方から相談を受けることも多いです。

老後資金が不安な方は、現在の収入と貯蓄額、年齢や職業などを教えて頂き、資産形成をご提案しております。実際に40代から資産形成をはじめ、退職時に合わせて資金を受け取り老後資金代わりとなったという方もいらっしゃいます。

ファイナンシャルプランナーはただ資産形成を紹介するのではなく、お客様1人1人に合わせた方法をご提案してくれる特徴があります。

ファイナンシャルプランナーへ相談する流れ

ファイナンシャルプランナーに相談したことがない人は、どのような流れで進めるのでしょうか。ここでは相談する流れについて紹介します。

(1)相談内容を決めておく

事前にどのような相談をするのかを決めておきましょう。相談内容は1つだけでなく複数でも問題ありません。しかし相談日当日に考えてしまうと、有料な時間がもったいなくなってしまいます。

(2)相談当時の流れ

相談日当日は相談内容を伝えると、現状についてヒアリングされます。例えば支出額の見直しをしたい場合、毎月変動費と固定費の項目ごとの支出額や、現在加入している保険などが確認されます。

その後、ファイナンシャルプランナーによる支出額について無駄な費用や無理がないか確認してもらい、改善方法を提案してもらいます。

(3)相談する際の注意点

ファイナンシャルプランナーに相談する際は、相談内容をまとめておくことと、必要となる書類を用意しておくことです。

相談時間が長くなるほど料金が加算されてしまうため、可能な限り時間を有効に使うためにも、内容と書類をまとめておくべきです。

またファイナンシャルプランナー側としても、書類があれば毎月どれくらいの支出額となっているかわかり、「高い・安い」「無駄な費用」を的確に判断することができます。

ファイナンシャルプランナーにおおよそで答えても、的確な答えがもらえない可能性もあるため、より具体的に悩みを解消するためにも準備しておきましょう。

ファイナンシャルプランナーへ相談する前にチェックしておくこと

ファイナンシャルプランナーへ相談する前に以下の項目をチェックしておくと、よりスムーズに相談することができます。

(1)家計の見直しをする目的を明確にする

家計の見直しをする方は、「なぜ見直しする必要があるのか」を明確にしておくことです。相談者の多くは、「支出額が増えたから」「貯蓄が溜まらないから」という理由で相談されることが多いです。

しかし具体的に「どれくらい支出を削減したいのか」「貯蓄をいつまでにいくら貯めたいのか」を明確にしておくと、ファイナンシャルプランナーはその目標に向かった方法を提案してくれます。

(2)支出と収入額を把握する

毎月の収入と、変動費・固定費の金額を把握しておきましょう。

支払った領収書などを1つにまとめ、合計の金額などをまとめておくとファイナンシャルプランナーも見やすく、具体的な解決策が見つかるまで早くなります。

▼ 合わせて読みたい

(3)将来像を明確にする

家計の見直しをする際は、「どのようなライフプランを送りたいのか」「どれくらいの貯蓄を作りたいのか」など、将来像を明確にしておくことが大切です。

ライフプランによって必要な資金が異なるため、見直しする際に毎月いくら削減すればよいかが明確になります。また資産形成を行って貯蓄する場合、毎月の運用額を決める際にも役立ちます。

また将来像を明確にすることで、日々のモチベーションの向上にもつながり、より支出額を削減する意識にもなるでしょう。

どのファイナンシャルプランナーに相談すべき?

ファイナンシャルプランナーは数多く存在しますが、どこに相談すべきなのでしょうか。銀行や保険会社のファイナンシャルプランナーに相談される方もいらっしゃいますが、自社商品を提案される可能性も高いです。そのため相談先を選ぶ際は以下の3点を意識してみましょう。

(1)多ジャンルに適用できる人

ファイナンシャルプランナーに相談する際は、「金融」「保険」「税金」など、多ジャンルに適用できる人が理想です。

先程もお伝えしたとおり、ファイナンシャルプランナーによって得意不得意のジャンルがあります。もちろん得意ジャンルの方向性で進められてしまう可能性が高いため、さまざまな相談に対応できる人が望ましいです。

例えば保険会社に相談しても、保険への加入を進められるのが想定できます。銀行であれば、定期預金や自社の資産形成方法を提案されるでしょう。

しかし多ジャンルに適用できる人は、お客様の資産状況や職業、年齢などから適切なアドバイスを行ってくれます。

(2)無料の相談先から始める

まずは無料相談を行ってくれるファイナンシャルプランナーから相談してみるのも1つの方法です。

ファイナンシャルプランナーによっては無料相談を承っている会社も多いです。無料であっても有料と変わらないほどしっかりアドバイスを行ってくれる会社も多数存在します。

また有料だからと言って100%解決策が見つかるというわけでもありません。そのため無料相談を行ってくれるファイナンシャルプランナーに相談してみても良いでしょう。

(3)ココザスはファイナンシャルプランナーの専門会社

ココザスはファイナンシャルプランナーの専門会社として、お客様のお金に関する相談を承っております。

家計の見直しだけでなく、資産形成や節税、年金など多ジャンルに適用できる会社として多くのご依頼を頂いております。

ココザスではお客様から資産状況や目標の利益をヒアリングさせて頂いたうえ、最適な見直し方法をご提案しております。また家計の見直しだけでなく、資産形成による資産の増加方法や税金に関するお悩みまで受け付けています。

さらに相談した後も継続的にサポートもさせて頂きますので、ぜひ一度ご相談くださいませ。

まとめ

家計の見直しのスペシャリストであるファイナンシャルプランナーに相談すればお金に対する悩みを解決することができます。

さまざまなご相談を頂きますが、ココザスでは多ジャンルに適用できる担当者がいるため、お客様の相談内容に合わせたお悩みを解消致します。

また相談料は何度でも無料です。これからファイナンシャルプランナーに相談したいという方は、ぜひ一度ご相談くださいませ。

- 家計簿が続かない理由4選!誰でも継続できる家計管理方法とは?

- 【ずれ防止】クレジットカード利用分を簡単に賢く家計簿へ記載する方法を徹底解説!

- レシートを撮影するだけ?アプリで簡単な家計簿管理術!!

- 家計簿の付け方を紹介!長続きさせるためのコツと3つの役割を紹介!

- 家計の見直しは何から始めればいい?節約のための具体的なポイント解説付き

- 生命保険で年間◯万円の節約?家計における生命保険の見直しのポイント徹底解説!

- エクセルで家計簿を作る方法を紹介!作成時の注意点と活用方法を紹介

- 【実例公開】無駄遣いが減らせる?一人暮らしの家計簿のつけ方!

- 家計簿を作るメリットとは?手書きで作成する方法と注意点を紹介!専門家に家計簿を見せる理由とは?