老後の平均生活費

(1)老後の平均的な生活費

総務省統計局の「家計調査年報 令和5年(2023年)」の調査結果によると老後の生活費平均額は、1ヶ月あたり単身世帯(独身者)で約14.5万円、二人以上世帯(夫婦)で約25.1万円でした。

主な二人以上世帯(夫婦)の内訳としては、食費が約7.3万円、交通・通信が約3.1万円、水道光熱費が約2.2万円でした。

<65歳以上の二人以上世帯及び単身世帯>

引用|家計調査報告書_家計収支編(令和5年)「総務省統計局」を参考に弊社作成

老後世代の支出内訳から、食費、交通・通信費、水道・光熱、教養娯楽、保険医療の順に生活費の割合が高いことがわかります。

食費の比率が多い点は、子育て世代と共通する部分となりますが、年齢を重ねるごとに保険医療の比重が高まっていることが特徴です。健康面での不安や支出なども増えてくる年代のため、万が一に備えておくことも大切と言えるでしょう。

また、子育てなどもひと段落したタイミングのため、夫婦や自身の娯楽費用も比重が高い傾向にあります。

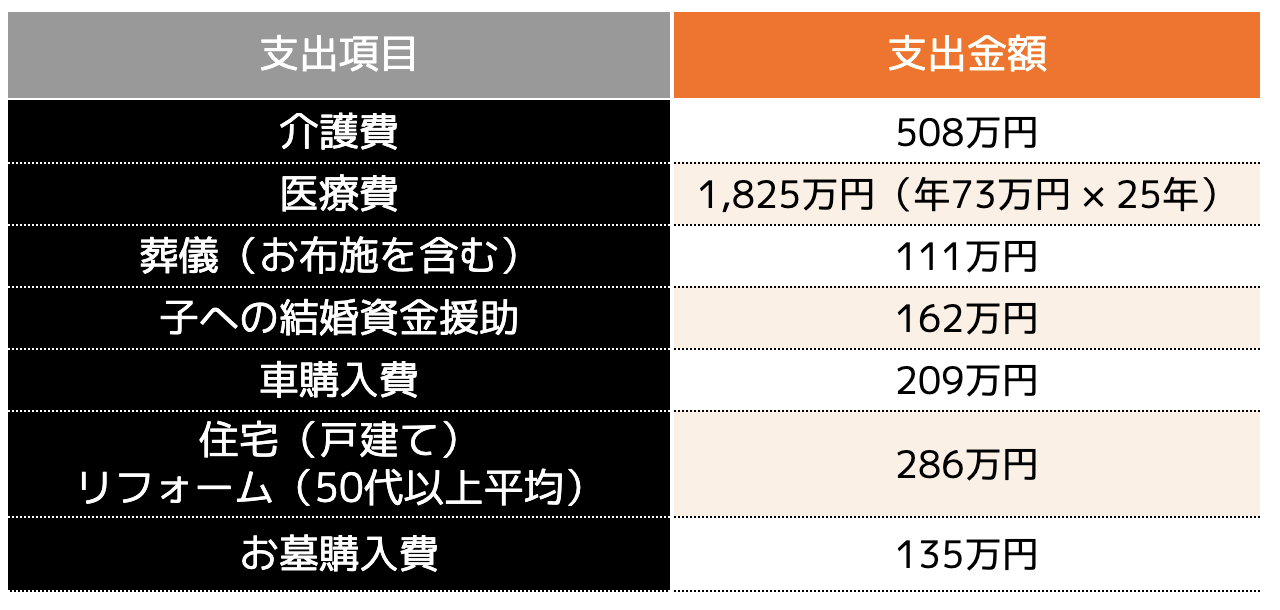

さらに、毎月必要となる固定、変動費ではなく、子どもや孫の必要な資金や住宅リフォーム、医療費、車の買い替えなど、その都度もしくはイレギュラーに発生する費用が「その他の支出」として必要になります。

一般的に発生しうる主な支出項目の平均費用を紹介しますので、参考数値として今後の自身のライフプランに応じて、予算確保をしておくと良いでしょう。

(2)「最低限な生活」と「ゆとりある老後生活」を送るために必要な生活費

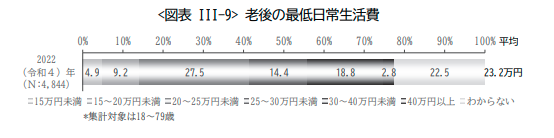

生命保険文化センターの「生活保障に関する調査(令和4年度)」の結果によると、夫婦2人で老後生活を送る上で必要だと思われている最低日常生活費の平均額は、月額23.2万円でした。

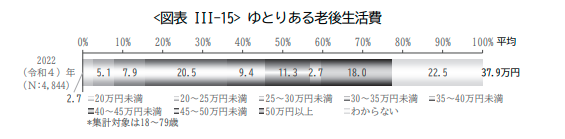

一方、ゆとりある老後生活費の平均額は月額37.9万円でした。つまり、ゆとりある老後生活を行うためには、月額14.7万円のギャップが発生していることになります。

なお、当調査は18歳〜69歳の個人を対象にした調査のため、老後生活費の実態を正確に反映しているわけではありませんが、老後の生活費を考える上での参考値になりそうです。

<最低日常生活費>

引用|生命保険文化センター「生活保障に関する調査(令和4年度)」

<ゆとりある老後生活費>

引用|生命保険文化センター「生活保障に関する調査(令和4年度)」)

また、ゆとりある老後生活費と最低日常生活費の差額の主な使途は、「旅行・レジャー」「身内との付き合い」「趣味や教養」「日常生活費の充実」などが挙げられています。

老後の公的年金の平均受給額をシミュレーション

(1)老後生活に必要な資金シミュレーション

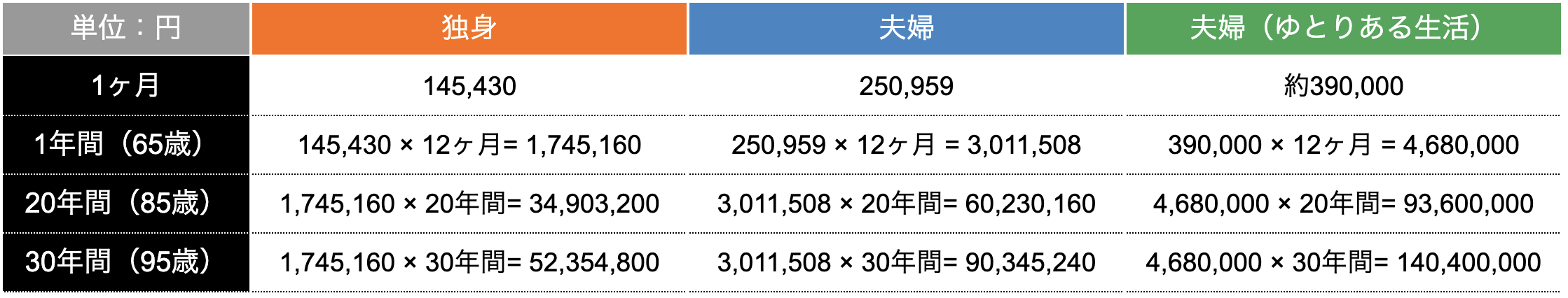

老後生活における一般的な生活費がわかったところで、実際に老後生活で必要となる合計額をシミュレーションした結果、以下のとおりとなります。

<老後に必要と予想される生活費>

引用|家計調査報告書_家計収支編(令和5年)「総務省統計局」を参考に弊社作成

引用|生命保険文化センター「生活保障に関する調査(令和4年度)」を参考に弊社作成

厚生労働省の「簡易生命表(令和4年)」によると、2022(令和4)年の日本人の平均寿命は男性が81.05歳、女性が87.09歳となっています。

将来的には更なる平均寿命の延伸化が予測されており、65歳以降の年金受給開始から、おおよそ20〜30年分の老後生活費を確保しておく必要があります。

また、趣味や娯楽費などを含めた場合は「ゆとりある生活」の総額により近い金額となるため、更なる老後資金の準備が必要になります。

(2)老後に受け取れる公的年金額のシミュレーション

次に、老後の生活費の総額に対して、老後に受け取ることができる公的年金の平均受給額をシミュレーションしていきます。

厚生労働省の報告データによると、老後に受け取れる老齢基礎年金(国民年金)は年額約66.6万円、老齢厚生年金(厚生年金)は約176.4万円となっています。

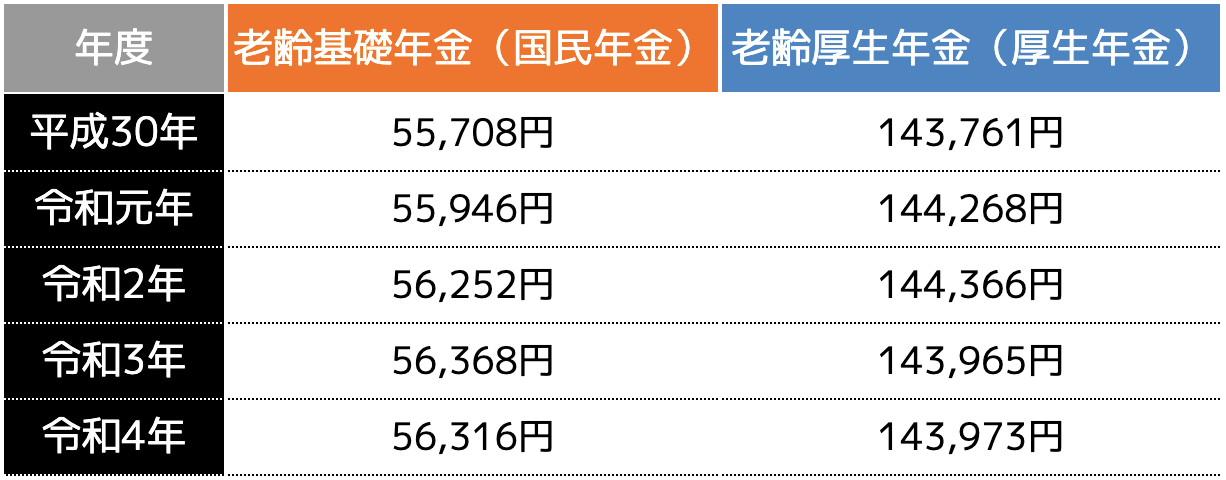

同データを踏まえた月額の支給額と過去からの推移は、下記のとおりです。

<年金受給額の平均月額>

引用|厚生労働省|「令和4年度 厚生年金保険・国民年金事業の概況」を参考に弊社作成

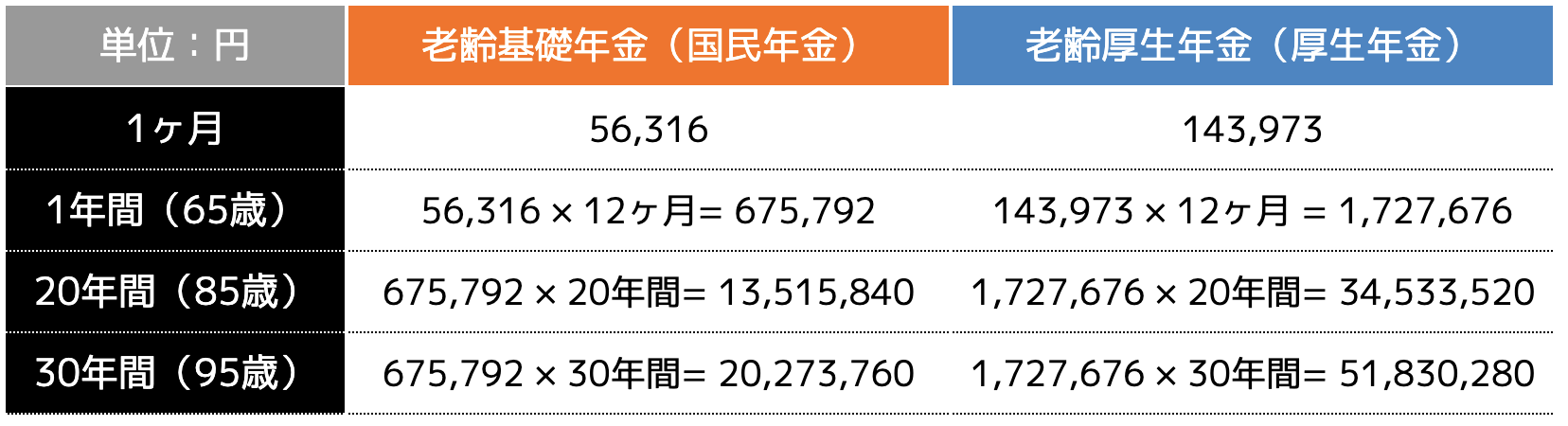

上記の公的年金の平均受給額を元に、年単位での受給額の換算表は次のような結果となります。

<老後に受け取れる年金の平均受給額>

引用|厚生労働省|「令和4年度 厚生年金保険・国民年金事業の概況」を参考に弊社作成

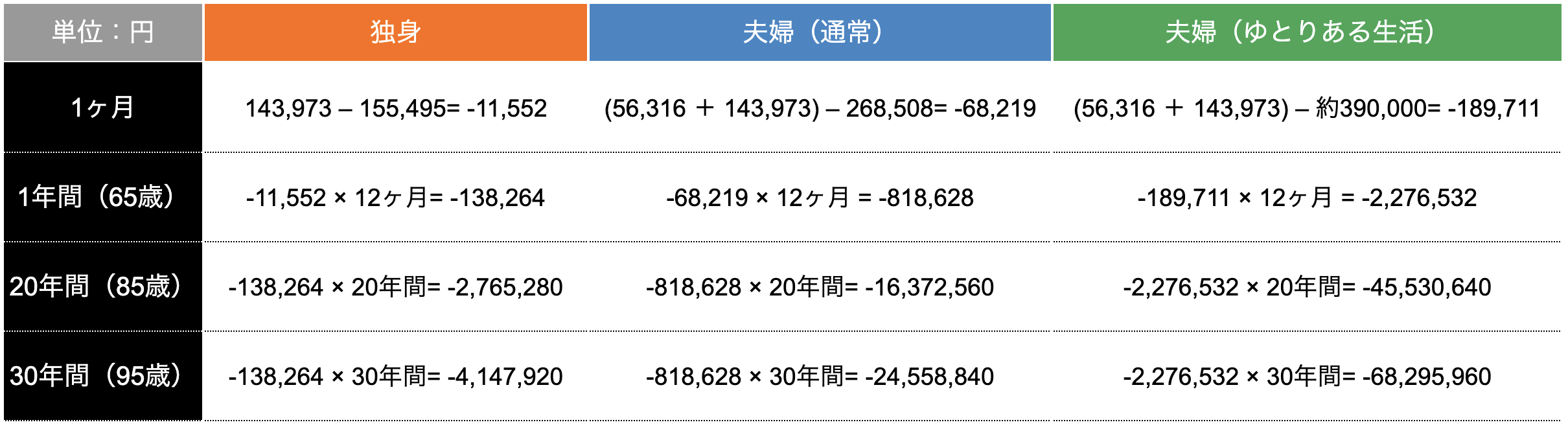

以上の公的年金の平均受給額と老後の生活費の平均額との差額を算出すると、以下の結果となります。

<老後生活で不足すると予想される生活費>

※独身のケース:老齢厚生年金を受給するケースとして算出

※夫婦のケース:老齢基礎年金と老齢厚生年金を合わせたケースとして算出

平均受給額と平均生活費で差額を計算すると、夫婦における65歳から85歳までの20年間では約1,600万円の赤字が発生することがわかりました。

実際の公的年金の受給額は、国民年金や厚生年金の加入期間、厚生年金の場合は現役時代の年収額などによって大きく変動します。また、自営業やフリーランスなどの場合は、国民年金のみの受給となるなど、職業によっても受給額が変動することも考慮が必要です。

さらに、ゆとりのある老後生活の生活費で算出した場合、約4,500万円ほどの赤字になります。老後生活を充実させたいと考えている方は、公的年金以外の資産形成を今のうちから準備しておく必要があると言えるでしょう。

老後資金を公的年金以外でまかなう必要がある理由

公的年金による収入のみでは老後の生活費をまかなうことができないことをご紹介しました。

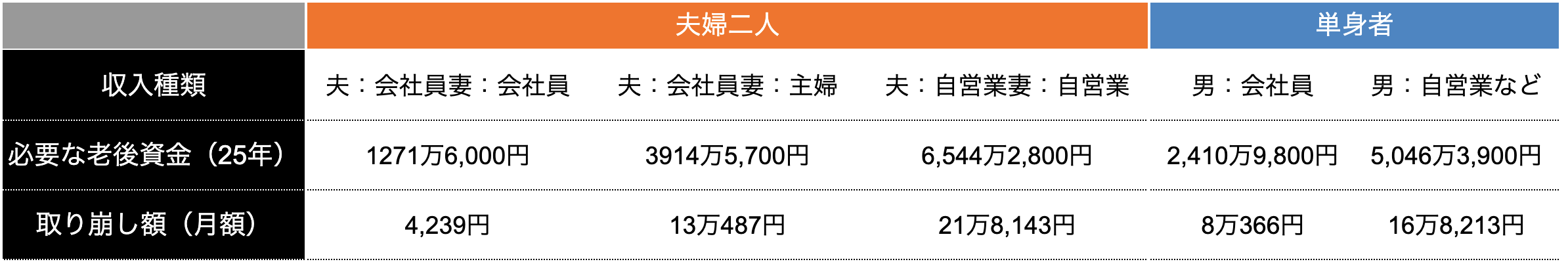

ここでは、より詳細なパターンに応じた「老後資金の不足金額」についてシミュレーション

してご紹介いたします。

・夫婦で共働きのケース

・夫が会社員・妻が専業主婦のケース

・夫婦で自営業のケース

・独身で会社員のケース

・独身で自営業(フリーランス含む)のケース

◯夫婦二人暮らしのパターン

・シミュレーション期間:65歳からの25年間

・戸建ての住宅所有

・その他特別支出額は、下記金額を参照

・介護費(2人分):1,016万円

・葬儀(お布施を含む・2人分):222万円

・車購入費:209万円

・住宅(戸建て)リフォーム(50代以上平均): 286万円

・お墓購入費:135万円

夫婦合計:1,868万円

(1)夫婦で共働き(会社員)のケース

。支出(生活費):26万8,508円/月

・その他の支出:1,868万円

・必要な老後資金(25年間):1271万6,000円

・毎月の取り崩し額:4,239円

※収入金額は、厚生労働省|令和4年度 厚生年金保険・国民年金事業の概況を参照

【シミュレーション計算式】

必要な老後資金

=(毎月の生活費 – 毎月の収入) × 老後の生活期間 + その他の支出

=(28万7,946円 – 26万8,066円)×(12カ月 × 25年)+ 1,868万円

=(-1万9,880円*)×(12カ月 × 25年)+ 1,868万円

= -596万4,000円 + 1,868万円

= 1,271万6,000円 *毎月の取り崩し額(-のため収支はプラス)

(2)夫が会社員・妻が専業主婦のケース

・支出(生活費):26万8,508円/月

・その他の支出:1,868万円

・必要な老後資金(25年間):3914万5,700円

・毎月の取り崩し額:13万487円

詳細なシミュレーション計算式は、上記の収入、支出、その他の支出の金額を①で紹介した式へ代入することで求めることができます。

(3)夫婦で自営業のケース

・支出:26万8,508円/月

・その他の支出:1,868万円

・必要な老後資金(25年間):6,544万2,800円

・毎月の取り崩し額:21万8,143円

◯単身者のパターン

・シミュレーション期間:65歳からの25年間

・その他特別支出額は、下記金額を参照

・介護費(1人分):508万円

・葬儀:111万円

・車購入費:209万円

単身者合計:828万円

また、単身者の場合は住居を賃貸と仮定して算出します。

この場合、家賃の全国平均額から上述の「家計調査年報(家計収支編)」に記載されている65歳以上の単身の無職世帯の住居費を差し引き、居住期間を乗じて「家賃差額」を求め、必要な老後資金に含めるのが一般的です。

●家賃差額

=(全国平均額 – 住居費)× 居住期間

=(5万4,000円 – 1万2,746円)× 12カ月 × 25年

= 1,237万6,200円

(4)独身で会社員のケース

・支出:15万5,495円/月

・その他の支出:828万円

・家賃差額:1,237万6,200円

・必要な老後資金(25年間):2,410万9,800円

・毎月の取り崩し額:8万366円

【シミュレーション計算式】

必要な老後資金

=(毎月の生活費 – 毎月の収入) × 老後の生活期間 + その他の支出 + 家賃差額

=(14万3,983 – 16万3,380円)×(12カ月 × 25年)+ 828万円 + 1,237万6,200円

=(11,512円*)×(12カ月 × 25年)+ 828万円 + 1,237万6,200円

= 345万3,600 + 828万円 + 1,237万6,200円

= 2,410万9,800円 *毎月の取り崩し額

なお、年金の収入には男女差があり女性の方が少額のため、女性の場合はより老後資金が必要になる可能性があります。

(5)独身で自営業(フリーランス含む)のケース

・支出:15万5,495円/月

・その他の支出:828万円

・家賃差額:1,237万6,200円

・必要な老後資金(25年):5,046万3,900円

・毎月の取り崩し額:16万8,213円

<まとめ>

老後に必要となる生活費を夫婦二人及び単身者別にシミュレーションした結果を紹介いたしました。多くの場合、現役時代にしっかりと老後資金を準備しておくことが重要です。

老後資金を効率的に増やすコツ

公的年金ではまかなえない老後資金をどのように準備したら良いのでしょうか。

ここでは、老後資金を効率的に貯める・増やす方法をご紹介します。

<老後資金を効率的に増やすためのポイント>

(2)年金や退職金などの具体的な金額をシミュレーションする

(3)家計の見直しをする

(4)資産運用で老後資金を増やす

(1)老後のライフプランを検討する

老後の自分や配偶者が生活する上で、理想的な生活資金や生活スタイルなどを設定します。老後の生活費は、本人やパートナーが希望するライフプランによって大きく異なります。

健康のためのスポーツや趣味、子どもや孫へのお祝いを含めた資金援助、夫婦の海外旅行など、老後のライフプランやイベントを考えておくことが大切です。

例えば、以下のような項目に対して検討しておくとよいでしょう。

・毎月の支出額を賄うことができる金額はいくらか?

・趣味やレジャーなど追加で発生する金額はいくらか?

・生活スタイルの変化などをかなえる上で必要な金額はいくらか?

また、公益財団法人生命保険文化センターが調査した「生活保障に関する調査」(2022年)によれば、老後の生活で旅行やレジャー、趣味や教養なども充実させたゆとりのある老後生活を送るためには、平均月額37.9万円が必要とされています。

老後に毎月約38万円程度が準備できるように資金目標を設定した上で、ライフプランを立てたり、考えるとよいでしょう。

(2)年金や退職金などの具体的な金額シミュレーションをする

老後資金は、年金や会社員の場合は退職金などで不足金額を賄うことが可能です。そのため、自身がもらえるおおよその金額を把握しておくことが大切です。

また、個人年金や生命保険の満期保険金などがある場合は、合わせて金額や受け取り時期などを確認しておくとよいでしょう。

(3)家計の見直しをする

老後資金のために最も手軽かつすぐに取り組めることは、日々の生活費の見直しです。特に、食費や水道光熱費などの固定費を減らすことで、支出を削減することができます。

生活費を見直す場合は、①固定費、②変動費の順番に進めていくことがおすすめです。その理由は、固定費は家計の支出において大きな割合を占めるため、固定費の削減ができれば毎月の大きな節約効果が見込めるためです。

節約できたお金は、貯蓄や資産運用などに回すことで、効率的に老後資金の準備に活用しましょう。

<代表的な固定費・変動費>

(4)資産運用で老後資金を増やす

老後資金として不足する金額を効率よく準備するためには、資産運用でお金を増やすことがおすすめです。

資産運用は、複利で長期間運用することで、大きな効果を得ることができます。

大きな資産を形成する上で非常に有用な方法であるため、(1)〜(3)のステップをしっかりと行なった上で、行うとよいでしょう。

ここでは、おすすめな資産運用方法を3つご紹介します。

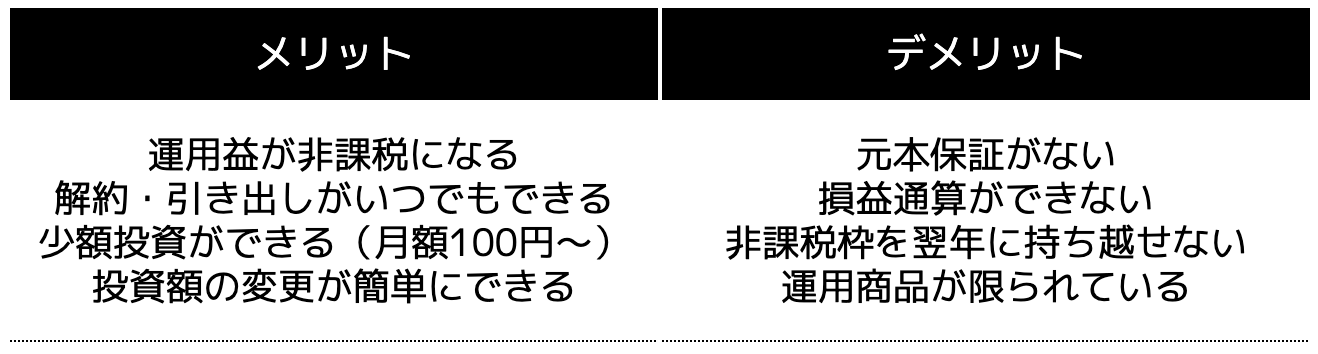

1:NISA(少額投資非課税制度)

NISAとは、毎年一定金額の範囲内で運用した金融商品から得られる運用益が非課税となる税制優遇制度です。

成人の場合、一般NISA、つみたてNISAが制度利用の対象となります。

通常、投資によって得られる運用益には、通常約20%の税金が発生しますが、NISAを利用することで非課税となります。

一般NISAは、株式や投資信託など様々な金融商品に投資することが可能です。また、つみたてNISAは長期・積み立て・分散投資に適した一定の投資信託のみに投資対象が限られているのが特徴です。

<NISAのメリット・デメリット>

なお、2023年度の税制改正によって、2024年以降は新しいNISA制度へ移行予定です。主な変更点は、以下の4つが挙げられます。

・投資上限金額の拡大

・非課税保有限度額(全体)で1,800万円へ拡大

・非課税保有期間の無期限化

NISAによる資産運用を検討される場合は、変更部分や特徴を確認しながら、始めるようにしましょう。

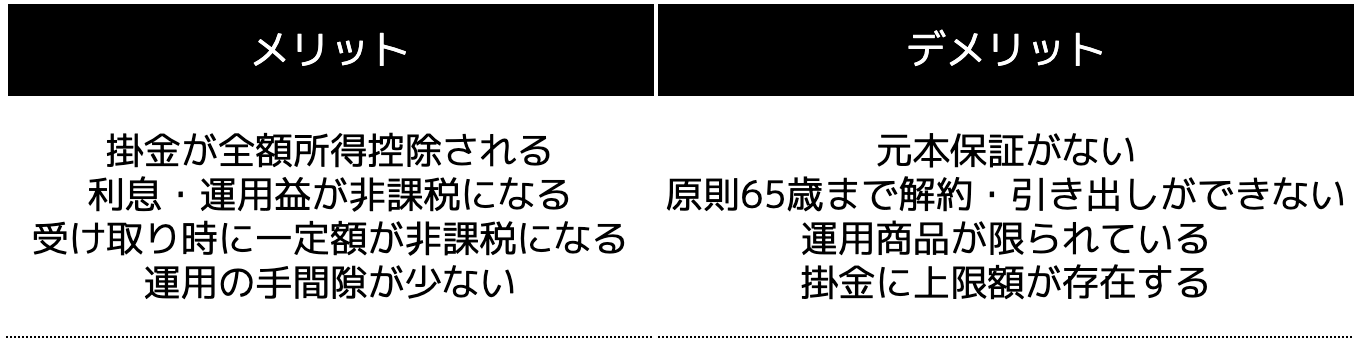

2:iDeCo(個人型確定拠出年金)

iDeCoとは、老後資金の資産形成を目的とした私的年金制度のことです。

20歳から65歳までの公的年金保険者であれば任意で加入ができ、原則60歳以降に年金もしくは一時金として受け取ることができます。

iDeCoでは、月額5,000円を最少額として、自身の選んだ運用商品(預貯金・投資信託・jほけんなど)を運用します。掛金と運用益の合計額からなる給付額は運用実績によって決まります。

最大のiDeCoのメリットは、掛金や利息、運用益や受取り金に対する税金を大幅に軽減できることです。

<iDeCoのメリット・デメリット>

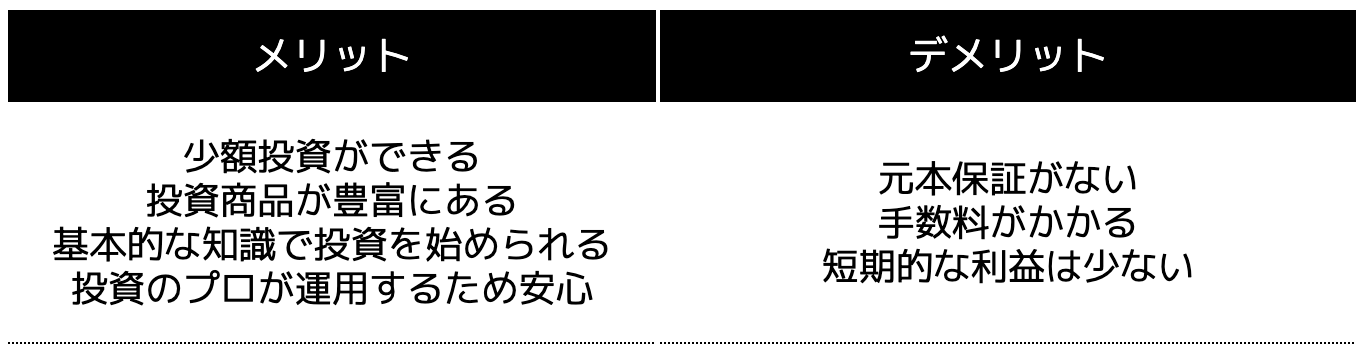

3:投資信託

投資信託とは、ファンドマネジャーと呼ばれる投資の専門家に資産運用を任せる金融商品です。

運用の専門家が株式や債券などに投資、運用し、利益を投資家に分配することで投資家は利益を得ることができます。

投資信託は、上記で紹介したNISA(つみたて)やiDeCoと比較して、投資先(商品)が豊富なことが特徴です。

しかし、NISA(つみたて)やiDeCoは非課税枠や税制優遇が得られるため、優先順位としては、これらの2つの制度を利用した上で、資金に余裕がある場合に検討するとよいでしょう。

<投資信託のメリット・デメリット>

<コラム:資産運用の元本を確保するポイント>

将来の老後資金を準備するためには、本業の収入だけではなく、資産運用を活用することが重要です。

一方で、資産運用は元本保証がない商品がほとんどなため、余剰資金をどの程度確保できるかが大切になります。

1.支出を管理する

2.副業による副収入を得る

3.資格取得などで本業の給料アップを目指す

1.支出を管理する

前項でもご紹介した「家計の見直し」を中心とした、支出を管理することで収入を増やすことなく資産運用に利用できる余剰資産を増加させることができます。

また、支出の管理においては、日常的な出費となる食費や日用品などが節約の対象になりがちですが、より効率よく支出を減らすためには「固定費」を見直すことが重要です。

固定費とは、通信費(スマホ契約費用)、保険料、住宅費、自動車維持費などが該当します。格安スマホへの乗り換えや不必要なオプション加入がないかなどを再度確認してみるとよいでしょう。

支出の管理で迷う場合は、各分野の専門家へ相談するか、家計の見直しのプロであるファイナンシャルプランナーなどへ相談することをおすすめします。

2.副業による副収入を得る

本業とは別に、副業を通じて収入を増やすことで資産運用にまわせるお金を準備することができます。

最近では、クラウドソーシングサイトやポイントサイトを通じた副業や短期アルバイトなどが人気の副業として知られています。

クラウドソーシングとは、初心者の方でもパソコンやスマホがあれば、自宅で好きな時間に働ける仕事などを全国から受注することができます。具体的なものでは、データ入力やWEBライター、WEBデザイナー、動画編集などがあります。

中には、コンサルティングやコーチングなどの本業での専門性を活かせる仕事も存在します。

また、ポイントサイトでは、アンケートや商品モニターに参加することで収入を得るなど、スキマ時間を有効活用できる副業も増えてきていることから、主婦の方などにも人気の副業です。

3.資格取得などで本業の給料アップを目指す

副業ではなく、本業での昇給や昇進を通じて給料アップを目指すや転職によって給与アップを目指す方法として、資格取得がおすすめです。

業界や職種によって求められる資格は様々ですが、一般的に給料アップに繋がる、資格手当があるものをご紹介します。

企業や組織で給料アップを目指せる資格もあれば、独立開業をすることで収入を増やせる資格まで様々なものがあります。

転職を含め、現在の職業や興味、職種に合った資格取得を考えてみてはいかがでしょうか。

老後の生活費についてよくある質問Q&A

老後の生活費に関するよくある質問・疑問についてまとめました。

Q.老後資金(老後の生活費)は、いつから準備するのがおすすめですか?

A.老後資金を貯める準備は、早く始めれば始めるほど有利に働きます。

一般的な老後資金の使用用途は、65歳以上などの定年退職後から寿命を迎えるまでの期間の生活費に充てられます。

老後の生活費として必要な金額は前述のとおりですが、夫婦であれば約1,600万円ほどの公的年金以外の資金を準備しておく必要があります。

同金額を50歳から貯める場合と35歳から貯める場合とでは、約15年の準備期間に差が生じ、若いうちから準備しておくことで1年あたりを無理なく貯蓄や老後資金の準備金に回すことができます。

Q.夫婦の老後資金として、いくら程度あれば安心ですか?

A.老後生活で不足する資金は、夫婦の公的年金の種類や支給額によって異なります。

現役時代の働き方などによって準備すべき資金額が変わるため、第3章で紹介した老後資金のシミュレーション結果を参考に、ご自身が貯めるべき老後資金がいくらになるかを確認してみましょう。

なお、必要最低限な生活を望むのか、ある程度ゆとりある生活を望むかで必要な生活費が異なっているため、ご自身が望むライフプランも考えておく必要があります。

Q.公的年金だけで老後を過ごすことはできますか?

A.生活水準や現役時代の働き方などによっては、公的年金のみで老後を過ごすことは可能です。

しかし、一般的には足りない場合が多いと言えるでしょう。また、老後の生活においては、医療費や介護費などの予期せぬ出費が発生する可能性も高く、公的年金以外の収入源や貯蓄が必要になる場合があります。

さらには、趣味や旅行などを楽しむなど、ゆとりのある生活を望む場合には、公的年金以外での追加資金が必要になります。

Q.住宅ローンの支払いが老後まで残ってしまう場合、どのように返済計画をすれば良いですか?

A.老後に住宅ローンの支払いが残っている場合、月々の返済額を老後の生活費に組み込んだ上で資金計画を立てる必要があります。

まずはじめに実施すべきことは、退職後の収入源(退職金、公的年金、私的年金、貯蓄など)と住宅ローンの返済額を照らし合わせ、無理なく返済が可能かを確認しましょう。

その後、返済計画(期間短縮、返済額増額など)の見直しや住宅ローンの借り換えなど、必要に応じて検討するようにしましょう。

まとめ

本記事では、将来設計を考える上で、老後生活に必要な生活費の総額や内訳、老後資金を貯めるための節約方法やゆとりある生活を送るための資産形成方法までをご紹介しました。

老後の生活に必要な資金は、ご自身やご家族がどのような老後生活を過ごし方によって大きく異なります。夫婦の場合には約27万円、さらにゆとりのある生活を送りたい場合は約39万円が月々の生活費として必要になってきます。

老後資金は、一朝一夕では準備することは難しいです。例えば、子どもが小さいタイミングから家計の見直しや節約、資産形成を計画的に取り組んでおくことは、将来の子どもの教育資金や生活費、自身の老後資金の確保に非常に重要となります。

ぜひ、今回ご紹介した老後資金を準備するための「今から始められる!」具体的な節約方法や資産形成方法を参考に、将来の老後の生活費の準備を始めてはいかがでしょうか。

また、 「どうやってライフシミュレーションすればいいか知りたい?」「お金に関する相談に乗ってほしい?」という人は、ぜひココザス株式会社へお問い合わせください。

専門のコンサルタントがあなたの疑問や質問に適切かつ丁寧にお応えいたします。あなたの人生をより良いものにするために、一歩踏み出してみませんか?