セミリタイアの基準は

セミリタイアの基準は明確な定義があるわけではありませんが、一般的には「フルタイムで働かなくても生活できる状態」を指します。

会社員や公務員のように、週に5日間働くのをフルタイムと仮定すると、セミリタイアは週に1日や2日、もしくは月に数日など働く日数が少ない状態が一般的です。

ただ勤務日数を減らすのではなく、収入が低くても他からの収入があったり、貯金がたくさんあって給与が少なくても生活に支障が出ないなど、生計面で余裕があることが条件です。

完全なリタイアではなく、適度に働きつつ自由な時間を確保するのがセミリタイアの特徴です。

資産5,000万円あればセミリタイアできる?

「資産5,000万円あればセミリタイアできるのか」に対しての回答は、その人のライフスタイルや収入方法によって変わります。

当然ながら5,000万円の資産を減らさずに収入がある程度ある方であれば、問題なくセミリタイアできるでしょう。一方、収入もなく浪費家の方であれば、数年で5,000万円を使い切ってしまう可能性が高いです。

そこで、ここでは「独身」と「夫婦」世帯に分けて平均支出額から必要な収入を逆算し、セミリタイアできるのかについて紹介します。

(1)独身がセミリタイアするケース

独身の方が5,000万円の資産でセミリタイアする場合は、「利回りが10%などの高いポートフォリオを構築する」か「資産運用以外の収入も必要」です。

総務省統計局が発表した2024年の家計調査報告によると、単身世帯の1か月の平均支出額は169,547円であるので、1年間で約200万円の生活費が必要であることが分かります。

200万円の収入を資産運用で得る場合、5,000万円の資産に対して利回り5%で運用すると250万円の収入となり、税引き後の手取りは200万円になります。

しかし5,000万円の資産を全て資産運用に回すのは現実的ではなく、多くとも半分の2,500万円程度でしょう。

そのため、利回りが高い資産運用ができるか、他にも収入が得られる方法が必要ということになります。

(2)夫婦がセミリタイアするケース

夫婦の方が5,000万円でセミリタイアする場合は、独身より支出額が多いためより大きな収入が必要です。

夫婦の場合、1カ月の平均支出額は300,243円です。(2024年の家計調査報告より)1年間に換算すると360万円の収入が必要です。

5,000万円を利回り10%で資産運用した場合は、1年間の収入が税引き後400万円となるので、セミリタイアは目指せます。

しかし、独身の方同様に資産全額を資産運用に回すのは危険なので、ある程度他の収入が必要であることが分かります。

資産5,000万円の方はセミリタイアするための確認事項

ここでは資産5,000万円の方がセミリタイアする場合の確認事項を3つ紹介します。

(2)毎月の支出額の見直しをする

(3)リタイア後の収入方法を決める

(3)将来かかるお金を計算する

はじめにリタイア後の将来かかるお金を計算しておきましょう。

将来かかるお金を想定していないと、資産が減ってしまい、最悪の場合はセミリタイアから仕事へ復帰することにもなりかねません。

将来かかるお金に関しては、主に以下の項目が挙げられます。

- 住宅リフォーム費用子どもの大学費用(教育費用)

- 高齢になった時の医療費や介護費車の買い替え

- 数十年分の固定資産税と都市計画税

これらの費用は数百万円、場合によっては数千万円となる支出です。

あらかじめ想定していないといざ支出が発生した時に対応できなくなったり、資産運用している方は、利益を確定して支払うことになるでしょう。

資産運用は運用額に比例して利益も大きくなるので、これらの支出に充ててしまうと、運用額も低くなり、その後の生活にも支障をきたします。

あらかじめ上記の支出を計算し、「どのタイミングでいくら必要になるか」を考慮したうえで対策を検討しておかなければいけません。

(4)毎月の支出額の見直しをする

セミリタイアする前に支出額の見直しを行いましょう。

会社員などと異なり、毎月安定した給料がもらえなくなる環境となるので、少しでも節約しておいた方が生計が安定します。

支出額は、以下の表のとおり「固定費」と「変動費」に分けられます。

| 固定費 | 変動費 |

| 住居費(住宅ローンの返済額・家賃など)通信費(スマホ・インターネットの利用料金)水道光熱費(電気・ガス・水道代)保険料自動車関連の費用(ガソリン代など)サブスクリプション など | 食費日用品クレジット返済代交際費レジャー費医療費被服費雑費 など |

固定費は名前のとおり、ある程度支出額が一定の項目を指します。変動費は月によって支出額が変わる項目です。

これらの支出額の見直しを行うことで、月々数万円の支出を抑えることもできるでしょう。

特に、固定費は変動費より金額が大きいため、見直しできれば大きな節約になります。セミリタイアする前に、不要な支出を失くしたり、高額な支出がないかチェックすることが大切です。

(5)リタイア後の収入方法を決める

セミリタイアする前に、リタイア後の収入方法を決めましょう。

資産5,000万円あっても、平均支出額から逆算すると独身の方は24年、夫婦世帯は13年分しか生活できないことが想定できます。

収入がなければ生活は困難になるため、自分に合った収入方法を選ぶことが重要です。

ではどのような収入方法があるのか、次の項で詳しく紹介します。

セミリタイア後の収入方法

セミリタイア後の収入方法は大きく分類して以下の3点挙げられます。

(2)副業で収入を作る

(3)資産運用や配当金で生活する

自分に合った方法を見つけるためにも、1つずつ確認しておきましょう。

(1)新たな事業を始める

セミリタイア後の収入方法としては、新たな事業を始める方法があります。

前職の経験を活かして、小規模ビジネスを始めたり、電子書籍やサブスクリプション等の自動収益モデルを構築する方もいらっしゃいます。

しかし、起業すると多忙になりセミリタイアからかけ離れてしまうので、その点は理解しておかなければいけません。

(2)副業で収入を作る

前職の経験を活かして副業で収入を得る方法もあります。

コンサルティングやオンライン講座、ブログやコンテンツ販売など、自分のノウハウを生かして収入を得る方も多いです。

また、インテリアや家具などのものづくりを行って販売したり、ヴィンテージや古着のオンラインショップなども選択肢1つです。

自分に合った事業を始め、収入が得られるとより安定したライフスタイルを築けるでしょう。

(3)資産運用や配当金で生活する

資産運用や株の配当金などで生活をする方法もあります。

高配当株などに投資すれば、企業の配当を受け取ることで、労働なしに収入を得ることができたり、不動産投資などでは家賃収入と売却利益を狙うこともできます。

資産運用や配当金での生活は、最も安定した収入を得る方法であり、セミリタイア後の時間を有意義に使うことができます。

とはいえ、資産運用は必ず利益が出るとは保証がないうえ、場合によっては損失も生じるので、他の収入方法と並行して行っていたほうが安心でしょう。

また、初心者の方が誤った方法で資産運用を始めてしまうと、資産を大きく減らしてしまうことにもなりかねません。

特にFXや仮想通貨などは、ハイリスクハイリターンな投資なので、運用方法を誤ると1年で5,000万円を失うことにもなりかねないのです。

そこで、次の項では資産5,000万円の方におすすめな資産運用方法5選を紹介するので、1つずつ確認しておきましょう。

資産5,000万円の方におすすめな資産運用方法5選

資産5,000万円の方におすすめな資産運用方法は以下のとおりです。

(2)iDeCo

(3)投資信託

(4)株式投資

(5)不動産投資

1つずつ紹介します。

(1)新NISA

新NISAとは、毎月積立投資をする際に利用できる少額投資非課税制度のことです。新NISAでの運用益に関しては非課税なので、安心して運用できます。

新NISAは毎月一定額分の金融商品を自動的に買い続け、利益を増やしていく方法です。増えた利益は元本割れに含めて運用できるので(複利効果)、さらなる利益増大にも期待が持てます。

また平成29年に金融庁が発表した「つみたてNISAについて」を確認すると、20年間の長期保有することで平均利回りが2%〜8%に集約されます。(下図参照)

20年間他の投資と分散すれば、元本割れを抑えられるので、長期運用するほど損失リスクが軽減される特徴があります。

新NISAでは「つみたて投資枠」と「成長投資枠」の2種類に分類され、それぞれ年間に運用できる金額や投資対象商品が以下の表のとおり異なります。

| つみたて投資枠 | 成長投資枠 | |

| 年間投資枠 | 120万円まで | 240万円まで |

| 運用可能期間 | 無制限 | |

| 限度額 | 1,800万円 | 1,800万円(うち数1,200万円) |

| 投資対象商品 | 一定の投資信託 | 上場株式・投資信託など |

新NISAは1年間で360万円までと上限が定められているので、無理に多額の資金を運用することがなく、なおかつ自分の資金力に合わせて運用できるのも魅力の1つです。

(2)iDeCo

iDeCoとは個人型確定拠出年金のことです。毎月の掛金は全額所得控除となるため、iDeCoを運用することで節税も受けられるメリットがあります。また、新NISA同様運用益に対しても非課税です。

iDeCoの掛金は以下の表のとおり職業や勤務先によって上限が定められています。

| 企業型確定拠出年金 | 確定給付型年金 | 月額拠出限度額 | |

| 個人事業主フリーランスなどの自営業 | – | 68,000円 | |

| 会社員・公務員 | 無 | 23,000円 | |

| 有 | 無 | 20,000円 | |

| 有 | 有 | 20,000円 | |

| 無 | 有 | 20,000円 | |

| 主婦などの扶養者 | – | 23,000円 | |

セミリタイアされた方で、フリーランスや無職などであれば、月々68,000円まで運用できます。

新NISAと比較すると運用額は少なくなりますが、その分節税効果も大きいため、新NISAと併用される方も多いです。

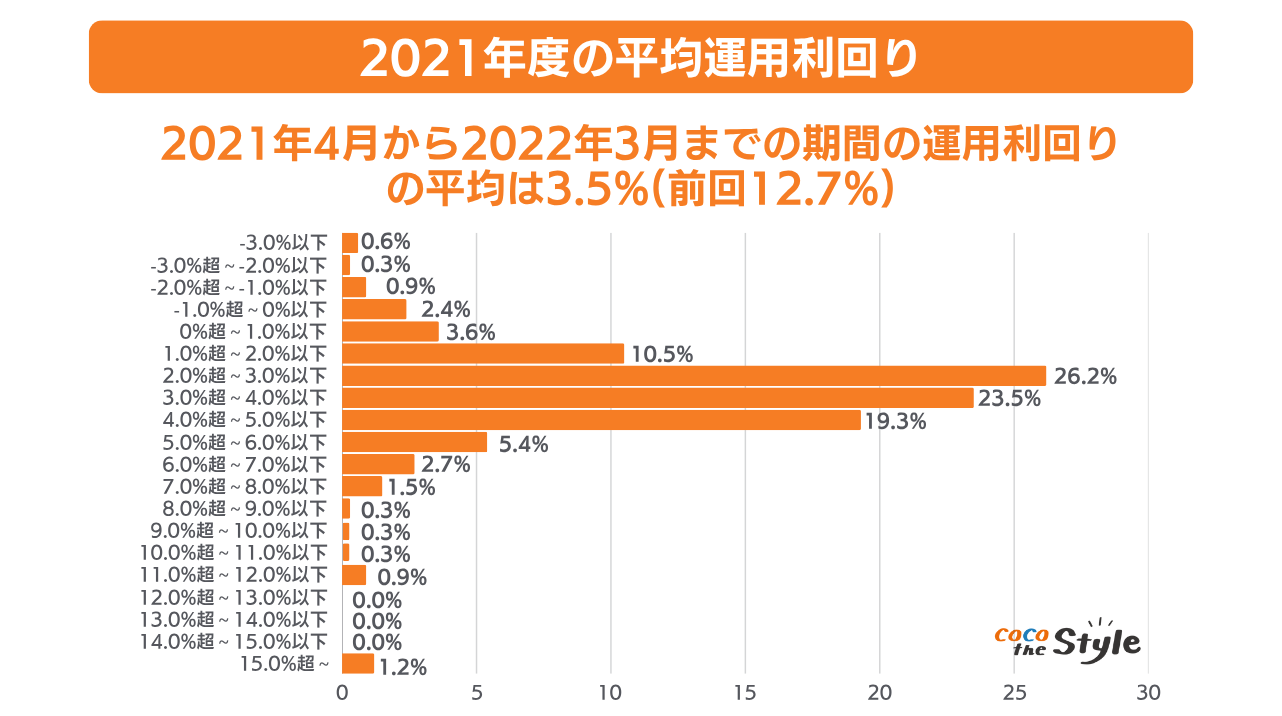

また企業年金連合会が発表した確定拠出年金に関する実態調査|統計資料によると以下の画像のとおり2021年度の利回りは3.5%が平均となります。

上記の図を見て分かるとおり、元本割れ(0%以下)している割合は4.2%ほどであるため、比較的リスクを抑えて始められる資産形成方法でもあります。

ただし、iDeCoは原則60歳までは引き出すことができません。

そのため、長期運用が前提となるので、毎月確実な収入が得られる人におすすめな資産運用方法です。

(3)投資信託

投資信託は、専門家であるファンドが複数の投資家から資金を集め、株式や債券などに投資し、運用して得られる利益を投資家へ還元する方法です。

証券会社によって異なりますが、100円からスタートできるうえ、投資の専門家が運用を行ってくれるため、資産運用初心者におすすめです。

ただし、注意しなければならない点は、元本保障されていないこと。

「資産5,000万円あるからある程度運用しても大丈夫だろう」という気持ちで運用すると、大きな損失が生じる場合もあります。

専門家であっても急激な株価変動や金利変動に対処できない場合もあるので、まずは資産運用を始めてみたいという方に向いているでしょう。

(4)株式投資

株式投資とは、企業が発行する株式を購入し、価格が上昇したタイミングで売却することにより差額を利益として得る投資方法です。

また株を保有していることでの配当金や株主優待なども受けることができます。

株式投資は、資産形成の中でも値動きが大きく、ある程度損失リスクが高い特徴があります。一方で大きな利益を狙うこともできるため、ハイリスクハイリターンな資産運用の1つです。

しかし、高配当株を選ぶことで安定した配当収入を得ることができるので、セミリタイア後の収入方法として人気があります。

(5)不動産投資

不動産投資は、アパートやマンション、戸建てなどの不動産を購入し、家賃収入を得るほか、売却して利益を狙う方法もあります。

株式やFXのように価格変動が大きくなく、賃貸収入を得ることで安定したキャッシュフローを確保できます。

また、築年数が経ってきたタイミングで売却し、その資金で次の不動産へ投資したり、地価が上昇した時に高値で売るなど、収入の安定性が高い点が魅力です。

また不動産投資は、金融機関の融資で購入するのが一般的です。投資額に対して自己資金は2割ほどが一般的なので、大きく資産を減らさずに始められるのも特徴の1つです。

ただし、立地が悪い物件を購入すると家賃が得られず売却しても買主が見つからないなどのリスクが伴うため、専門家に相談しながら始める必要があります。

資産5,000万円でセミリタイアをする際の注意点

資産5,000万円でセミリタイアをする際の注意点を3点紹介します。

(2)無駄な支出をなくす

(3)専門家と一緒にライフプランを考える

1つずつ紹介します。

(1)余力資金は用意できるようにしておく

予期せぬ支出(医療費、災害修繕費、市場変動による資産減少など)に備え、余力資金を確保しておくと安心です。

5,000万円の資産を保有していたとしても、その資産の価値が下落するリスクも考えられます。大地震や株価暴落などによって、その資産が半分以下になる可能性も0ではありません。

株式や不動産だけでなく、現金としての余力資金は用意していたほうが安心です。

さらに、流動性の高い資産(短期債券やMMFなど)を組み合わせると柔軟に対応できるでしょう。

| 短期債券とは、満期が1年未満の債券のことMMFとは、高い格付けの短期金融商品によって運用される投資信託のこと |

予定どおりのセミリタイア生活が続かない可能性もあるため、資産をうまく分散させることを意識しつつ、資産全額を資産運用に回さないように注意することをおすすめします。

(2)無駄な支出をなくす

セミリタイアを成功させるためには、支出の見直しが不可欠です。

固定費や変動費などの他に、「外食・嗜好品」「サブスク・会員費」など、消費習慣の改善を行いましょう。

また節税対策や年金、健康保険なども調節し、少しでも無駄な支出を削減することでよりセミリタイア生活の安定度が高まります。

これらの見直しをしたい方は、専門家に一度相談してみると良いでしょう。

(3)専門家と一緒にライフプランを考える

資産5,000万円でセミリタイアをする方は、初めにファイナンシャルプランナーへ相談し、一緒に今後のライフプランを検討してもらうことをおすすめします。

ファイナンシャルプランナーへ相談すれば、セミリタイア後の収入方法や支出額の見直しについてアドバイスをもらうことができます。

ココザスはファイナンシャルプランナーとして、新NISAをはじめとした投資や資産運用のサポートを行っております。またお客様の家計の見直しから保険やローンなどについての相談も承っております。

投資の基礎知識から運用方法、リスクなど、初心者でも1からスタートできるように、さまざまな視点からアドバイスを行うので、ぜひ一度お問い合わせ下さいませ。

まとめ

本記事では資産5,000万円があっても、独身・夫婦それぞれの世帯によって支出額、収入額が変動するため、一概にセミリタイアできるとは言い切れません。

しかし、将来かかる費用の計算をし、毎月の支出の見直しと収入方法の確立ができれば、十分セミリタイアすることはできるでしょう。

本記事では収入を確保する方法を紹介しましたが、まずは自己分析が大切です。毎月の支出額などを確認し、将来的に必要な金額を算出してからセミリタイアを検討しましょう。

ココザスではお金に関する悩みや疑問をしっかりとお聞きし、理想のライフプラン実現をサポートします。

ココザスではお金に関する悩みや疑問をしっかりとお聞きし、理想のライフプラン実現をサポートします。