2024年から始まる新NISAは従来のNISAと何が違う?

NISA制度とは、投資で得られた利益や配当金が非課税になる「少額投資非課税制度」のことです。

資産運用の1つである投資信託や株式投資などの仕組みを活用した制度の1つで、近年利用者数が増加傾向にある注目の制度です。

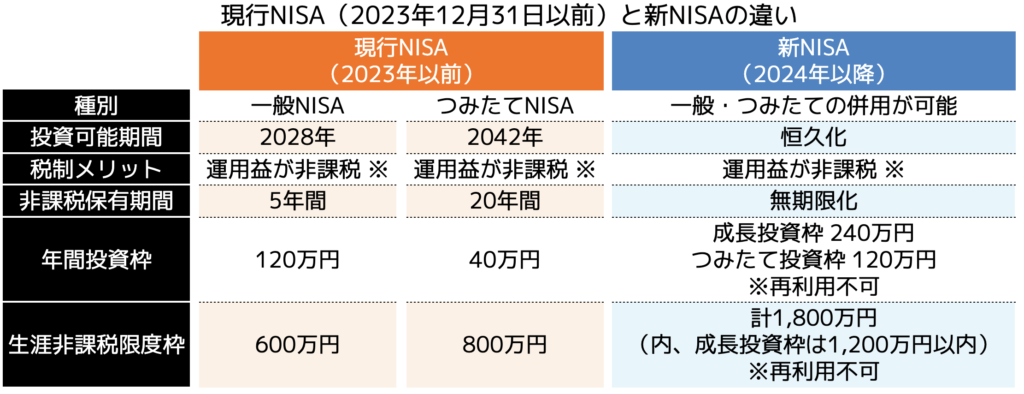

今まで「一般NISA」「つみたてNISA」「ジュニアNISA」の3つがありましたが、新制度の元では従来どちらか一方しか選択できなかった一般NISAとつみたてNISAは、2024年1月からは「新NISA」として、それぞれの仕組みを併用できることになりました。

現行NISA(2023年以前)と新NISA(2024年以降)の違いを表にまとめたので、以下の表を確認してみてください。(ジュニアNISAは当記事内では省略)

※運用益:配当金、分配金、譲渡益など

新NISAの制度改正のポイントは、主に3つあります。

(2)非課税期間の無期限化(恒久化)

(3)投資枠の再利用が可能(翌年以降)

(1)投資枠の拡大

従来の一般NISAやつみたてNISAの年間投資枠は、それぞれ120万円、40万円と制限されていました。

また、従来は一般NISAとつみたてNISAの併用はできなかったため、どちらかの制度しか利用ができませんでした。

しかし、新NISAでは、年間投資枠上限はつみたて投資枠120万円、成長投資枠240万円の合計360万円となっており、大幅に年間投資枠が拡大しました。

また、年間投資枠が拡大しただけではなく、生涯で投資できる総額も大きくなっています。非課税保有限度額は、1,800万円(内、成長投資枠は1,200万円)となっており、従来の一般NISAやつみたてNISAの生涯投資総額の2倍以上を非課税にて運用することができます。

(2)非課税期間の無期限化(恒久化)

投資枠の拡大に加えて、非課税で保有できる期間の制限がなくなることも大きな特徴です。

2023年までの制度では、つみたてNISAの非課税期間が最長20年間、一般NISAでは最長5年間でしたが、2024年からの新制度では非課税期間が無期限に変更となりました。

つまり、一度購入した投資商品が長期間に渡って利益を生み出した場合、その全ての期間において非課税にて手元に利益を得ることにつながると言えます。

(3)投資枠の再利用が可能(翌年以降)

2023年までの制度では、投資商品を一度売却した場合はその分の投資枠は再利用ができなかったため、購入商品やタイミングを慎重に検討する必要がありました。

一方、新NISAでは、売却した翌年に商品の元本分の生涯投資枠が再利用できるようになりました。そのため、ライフプランに応じて資金が必要な時は売却などで現金化を行い、資産に余裕がある時は再投資をすることで資産形成を行うなど、自由度が増したと言えるでしょう。

新NISAの見落としがちなデメリット

2024年に始まった新NISAは多くのメリットがある反面、意外と見落としがちなデメリットも存在しています。

今回は、押さえておくべき3つのデメリットをご紹介しますので、しっかりと確認しておきましょう。

(2)投資の対象商品が限定される

(3)損益通算ができない

(1)元本保証がなく、損失を出す可能性がある

NISAの対象商品となっている株式や投資信託は、元本保証がなく投資した元本が割れるリスクがあります。

そのため、万が一日々の値動きの中で購入した金額より値下がりしてしまった場合は、損失を出してしまうリスクがあることはあらかじめ理解しておくことが重要です。

なお、元本割れのリスクは、長期投資や分散投資を行うことでリスクを軽減することができます。NISA制度で資産運用を行う際は、短期間で売買を繰り返すのではなく、長期保有を心がけた投資を行うことがおすすめです。

(2)投資の対象商品が限定される

新NISAにおける「成長投資枠」において、下記の条件に該当する銘柄が対象外となっています。

・整理・監理銘柄

・信託期間が20年未満の投資信託

・毎月分配型の投資信託

・デリバティブ取引を用いた一定の投資信託

一般NISA(従来のNISA)では信託期間や分配方式への制限がなかったため、これまで非課税で投資できていた商品が対象外になっているケースがあります。

投資商品は、将来的な資産形成に大きく影響を与える要素のため、投資信託協会などが公開している対象商品の公表内容を確認するようにしましょう。

(3)損益通算ができない

損益通算とは、利益と損失を相殺することです。通常、特定口座や一般口座などの課税口座では、損益通算が認められているため、損失が出た場合その他の取引で得られた利益と相殺することができます。

一方、NISA制度では損益通算が認められていないため、損失が出た時にその損失を有効活用できない点は注意が必要です。

新NISAでやりがちな失敗事例

新NISAを始めるにあたって、投資初心者などが陥りがちな失敗事例を4つご紹介します。

(2)ハイリスク・ハイリターンの投資をする

(3)余剰資金以上のお金を投資に回してしまう

(4)積立額を高く設定しすぎてしまう

(5)価格変動に動揺して、すぐに売却してしまう

(6)希望する商品を取り扱っていない金融機関を選択してしまう

(1)商品の選択肢が多く、判断ができない

従来の一般NISAやつみたてNISAでは、国内外の上場株式や投資信託、ETFなどが投資対象商品となっており、非常に選択肢の多い中から選ぶ必要がありました。

新NISAにおいては、一般NISAは成長投資枠として受け継がれます。

一般NISAの対象商品であった整理・監理銘柄、信託期間20年未満、毎月分配型の投資信託、デリバティブを用いた一定の投資信託は除外されますが、商品の選択肢が多いことには変わりません。

特に、投資初心者の方にとっては、数多くある商品から資産形成につながる商品を選択することが難しく、利益につながらない(繋がりにくい)商品選択をしてしまう可能性があります。

(2)ハイリスク・ハイリターンの投資をする

投資初心者の方に多く見られる失敗は、短期的な利益を優先してハイリスクハイリターンの投資をしてしまうことがあります。

ハイリスクハイリターンとは、その名の通り、リターンも大きければリスク(損失)も大きい可能性があるため、初心者の方にとってはおすすめできない商品選択の1つです。

新興国の株式など、ネット上でリターンが期待できる銘柄などの情報を鵜呑みにして、損失を出してしまうなどの失敗をしないためにも、過去からの運用実績などを参考に、着実に資産形成につながる商品選択を心がけましょう。

(3)余剰資金以上のお金を投資に回してしまう

投資を実施する上での鉄則の1つと言われますが、投資枠が拡大したからと言って生活資金など必要以上のお金を投資に回してしまうことは絶対に避けましょう。

学費や住宅ローンの返済資金など、直近で使用用途が決まっている資金まで投資に回してしまうと「資金が足りない」「資金を捻出するため商品を売却しないといけない」などの状況に陥る可能性もあります。

万が一、運用成績が含み損を出している場合は、損失を出してしまうことにつながってしまうため、絶対に避けるべきと言えるでしょう。

NISAで投資を行う際は、預貯金や近い将来で必要になる資金を確保した上で、余裕のある資金を活用するようにしましょう。

(4)積立額を高く設定しすぎてしまう

積立投資を始める際に、毎月の積立額を高く設定しすぎると、生活費や緊急時の資金が不足するリスクがあります。

特に収入や支出の変動がある場合は、投資による出費が家計を圧迫し、計画通りに続けられなくなる可能性があります。

積立投資は、長期的な視点で行うことが重要です。

無理のない範囲で積立額を設定するように注意しましょう。

まずは少額から始め、生活に支障がない範囲で積立額を増やしていくことで、安定した資産形成が可能となります。

(5)価格変動に動揺して、すぐに売却してしまう

投資初心者の方は、損失を出したくないという一心で、価格変動に耐えられずすぐに売却してしまう事例が多く見受けられます。

株式や投資信託は元本割れのリスクがあるため、マイナスになると「そのままどんどん資産が減るのではないか」と不安になる気持ちも十分理解できます。

しかし、長期運用をすることでリスク・リターンが安定し、sらに十分な複利効果を得られる可能性もあります。

NISAで運用を行う場合は、長期運用を前提に、短期的な価格変動で売買を避けることで、効率よく資産形成を行えると言えるでしょう。

(6)希望する商品を取り扱っていない金融機関を選択してしまう

新NISAを利用する際、選択した金融機関が希望する金融商品を取り扱っていないと、投資計画が大きく狂う可能性があります。

例えば、特定の投資信託やETFに投資したいと考えていたのに金融機関では取り扱いがない場合、他の選択肢を探す手間や時間がかかります。

また、希望する商品がないために妥協して別の商品を選んだ結果、期待するリターンが得られないケースも考えられるでしょう。

したがって金融機関を選ぶ際には、事前に取り扱い商品のラインナップを確認し、自分の投資方針に合った商品が揃っているかをチェックすることが重要です。

新NISAで失敗しないためのコツ

新NISAをこれから始めようとする方は、次に紹介する失敗しないためのポイントを押さえた上で、取り組んでいくことをおすすめします。

(2)無理のない金額設定・余剰資金で投資する

(3)商品選びや売却タイミングに悩んだらプロに相談する

(1)リスク許容度に合わせて資産運用する

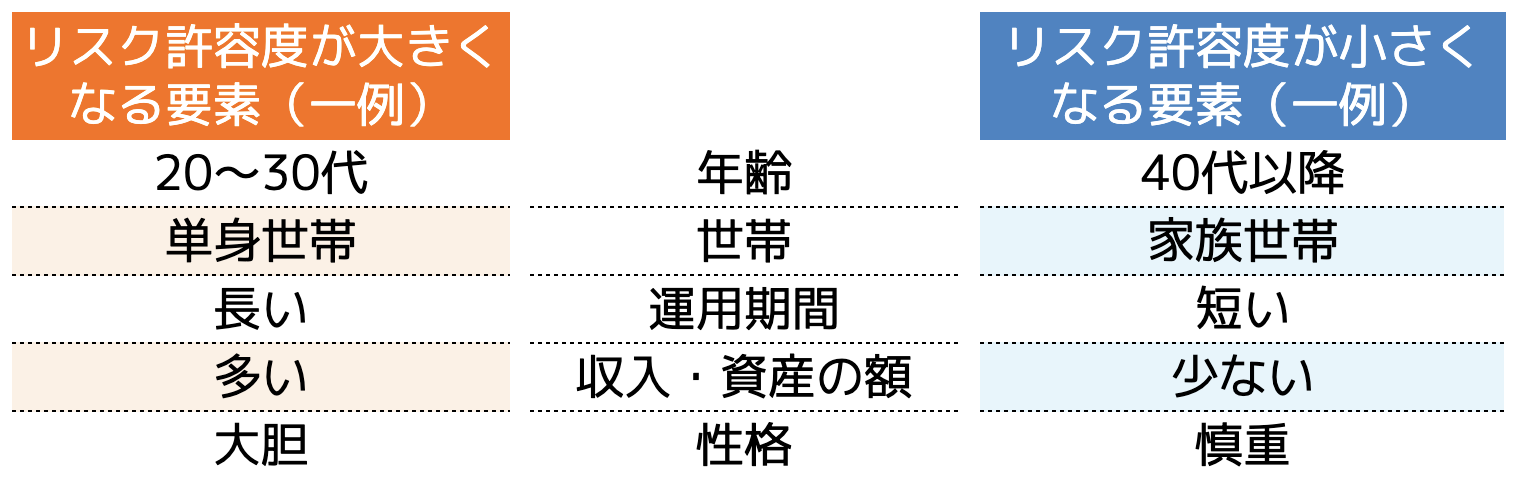

NISAを始め、投資全般に共通することは、自分の「リスク許容度」に合わせた投資運用をすることが重要です。

リスク許容度とは、「どの程度の損失に耐えられるか」を示すものであり、個人の年齢や家族構成、性格や資産状況などによって異なります。

例えば、20代の独身の方の場合、積極的な資産運用を行いたい(=リスクをとってもある程度のリターンを得たい)という方は、ある程度のリスク・リターンの高い運用を行うことも選択肢の1つです。

一方で、老後資金のためや身近な資産形成を目的とする50代のファミリー世帯の方などは、大きな損失を避けておく必要があるなど、ローリスク・ローリターンなどの運用が適していると言えるでしょう。

(2)無理のない金額設定・余剰資金で投資する

失敗事例でもご紹介しましたが、投資で失敗しないためには無理のない金額設定や余剰資金で投資を行うことが基本です。

余剰資金を投資に回すことで、日常生活に影響が出にくいこと、含み損などが出た場合でも冷静に投資判断を行えることなどに繋がります。

もし、余剰資金が少ない・ないという方は、家計の見直しなどを行うことで余剰資金を作り出すことから始めてみると良いでしょう。

(3)商品選びや売却タイミングに悩んだらプロに相談する

新NISAで購入する投資信託選びや売却タイミングなどに悩んだ場合は、お金のプロに相談することも1つのポイントです。

資産運用のプロは、日々金融・経済に関する情報を収集しているため、判断の精度が高いことに加えて、投資以外のお金のことについても助言してもらえるケースもあります。

お金の専門家として有名なのは、資産運用の経験や相談実績のあるファイナンシャルプランナーなどがおすすめです。

家計の見直しやライフプランの作成など、生涯のお金の悩みや不安に対して一貫した提案や支援を行ってもらえることでしょう。

お金の専門家集団のココザス株式会社はおすすめの相談先

ココザス株式会社は、FP相談満足度、サポート満足度などの評価を獲得している独立系FPが所属する資産形成コンサルルティング会社に相談してみるのも良いでしょう。

以下に当てはまる人は、一度無料セミナーや相談問い合わせをしてみることをオススメします。

・自分に合ったFPがわからない

・数多くいるFPから選ぶのがめんどくさい

・まずはプロへ資産運用の相談をしたい

1:金融の有資格者であるプロのコンサルタントが対応

相談者に寄り添った最適な提案を可能にするため、金融関連の有資格者が多数在籍しています。

また、資格を保有するだけではなく、著名なイベントや講演会など多数の登壇実績を有しており、最新の専門性の習得及び相談実績の蓄積があるコンサルタントが対応してくれます。

2:お金の悩みを網羅的に相談・解決

単なる相談事業ではなく、ライフデザイン事業として資産形成・転職・住宅・不動産領域までと幅広く一社で解決することができます。

お金に関する相談を複数のFPや企業に相談するとなると非常に手間がかかりますが、ココザスではワンストップでお金の悩みを相談・解決することができます。

3:長期的なフォロー体制

相談者の人生をともに考えるパートナーという仕組みのもと、単発ではなく初回相談から継続的なアフターフォロー体制を構築しています。

中長期的なフォローが行われることで、実際のシミュレーションとライフプランに乖離が発生した場合など、迅速に対応することができます。

短期的な会社の利益ではなく、本当に相談者に寄り添う姿勢を心がけています。

まとめ

本記事では、つみたてNISAや2024年1月に始まった新NISAの特徴に加えて、よくある失敗事例と失敗しないためのポイントを具体的にご紹介しました。

新NISAは、従来のNISAから比べて投資枠の拡大や非課税期間の恒久化などによって、投資の選択肢が大きく広がりました。

一方で、商品選びやリスク選択、過度な投資への資金投入などによって、本来資産形成をするものが損失やデメリットを生み出してしまうこともあります。

投資の基本は、余剰資金で行うことであり、長期運用によってリスクを小さくしながら資産を増やすことです。また、余剰資金を準備するためにも、家計の見直しなどの日々のお金の使い方も見直す必要もあります。

もし、将来の漠然としたお金の不安や資産形成を目指しているのであれば、ぜひ少額・税制優遇が実現するNISAや家計の見直しを含めたお金の専門家への相談から始めてみてはいかがでしょうか。

また、「専門家に一度相談してみたい?」「資産運用についてしっかりと勉強してみたい」という人は、ぜひココザス株式会社へお問い合わせください。