預けたお金の呼び方の違いと預金保険制度

引用元|金融庁「預金保険制度」

「流動性預金」と「定期性預金」

表中の「流動性預金*1」とは預けた人から請求があればいつでも払戻しが請求できる種類のお金(要求払預金ともいう)で、文字通り英語で「liquid deposit」といいます。

「定期性預金*2( fixed deposit ; time deposit )」はスーパー定期預金のように預け入れ期間が経過しないと払戻請求できない代わりに、流動性預金と比べ金利が高めに設定されている預金を指します。

現在、定期預金はネット上で手続きをすれば、すぐに普通預金へ振り替えてもらえるケースが多いですが、もともとは預けたときの期間が経過してから銀行窓口で払い戻すという種類の預金です。

そのため流動性預金は生活に必要なお金や支払いに充てる予定のお金を指すことが多く、定期預金は将来の、目的のためにためておく種類の預金だといえます。

超低金利のため定期預金と普通預金との金利差はあまり感じられませんが、定期預金を期日前に解約した場合、預けたときの定期預金金利ではなく金融機関所定の低い金利(普通預金と同程度)で利息計算が行われます。

定期預金を期日前に解約した場合、当初の金利は適用されない点を知っておきましょう。

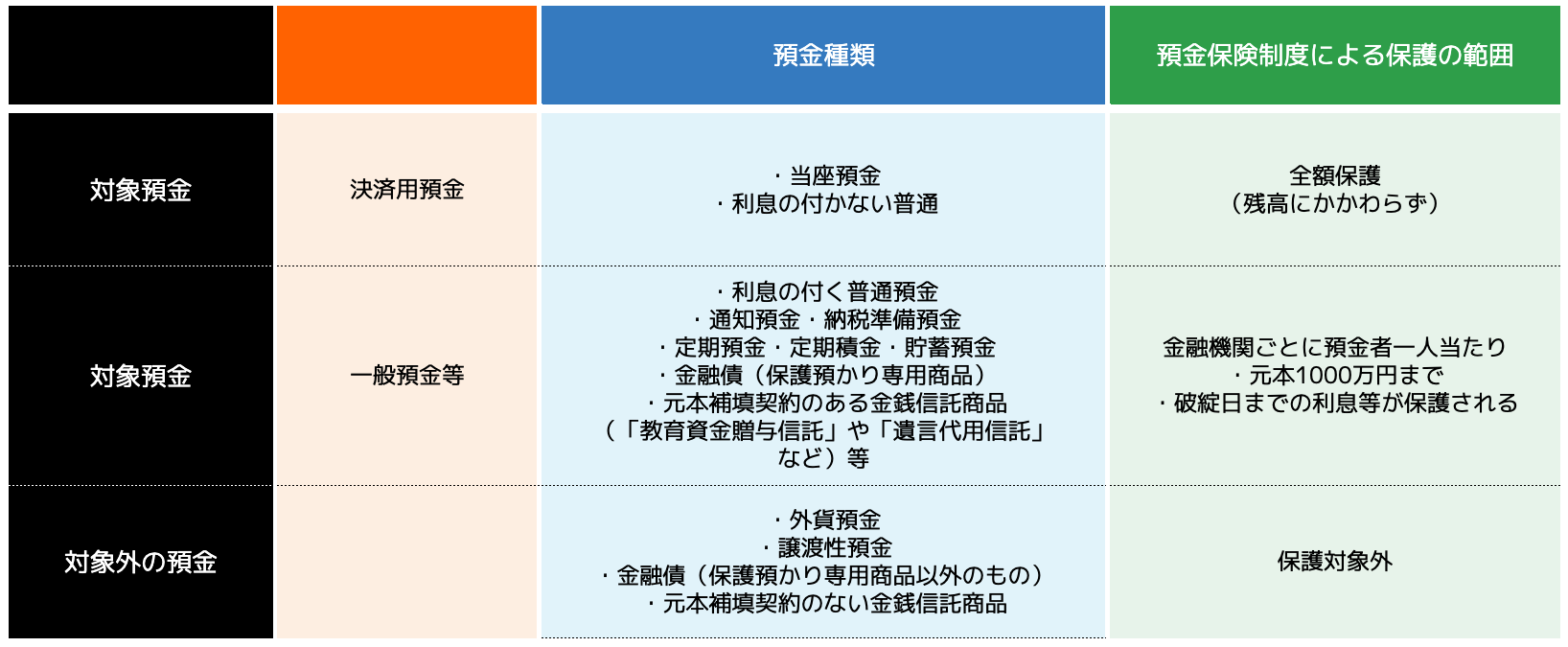

預けたお金を保護する「預金保険制度」

万が一、金融機関が倒産・破綻した場合、金融機関に預けた「預金」や「貯金」を保護する制度があります。

「預金」と呼ぶ銀行・信用金庫などの場合は「預金保険制度」、「貯金」と呼ぶJAバンクなどでは「貯金保険制度」が適用されます。

ただし保護される金額に違いがあり、一般的には預金者1人当たり1金融機関ごとに合算され元本1,000万円まで保護されます。

それを超える部分は保護対象外で、破綻した金融機関の残余財産の状況に応じて支払われることになります。

参照|金融庁「預金保険制度の対象となる預金等の範囲について」

参照|金融庁「預金保険制度Q&A」

【注意点】預けているだけではお金の価値が目減りしてしまう

上述のように預金保険制度で一定額まで保証されているお金ですが、現実的には預けているだけでは価値が目減りしてしまいます。

現在の預金金利は0.001%などの超低金利ですので、もし物価が1%とか2%上がってしまうと、だんだんと元本の価値が下がっていくことになるのです。

これは50年前の千円と現代の千円では価値が大きく異なるのと同じ意味になります。

ニュースなどでは食品の値上げが注目されていますが、消費増税や社会保障費も上昇傾向にあるため、物価の上昇は店頭価格だけの話ではありません。

超低金利の今、金融機関にお金を預けているだけでは元金の価値を維持できないという点に気づいておくべきでしょう。

資産を「守るための投資」という考え方

預けているだけでは目減りするお金を守る対策法として、物価の上昇に合わせて利子等を得ていく「投資」に取り組む方法もあります。

投資商品は元本が保証されている商品ではありませんが、元本保証や預金保険制度の対象であっても数十年の間に価値が目減りをするリスクを含んでいます。

そのため自分の資産を「守るために一部、投資をする」という資産の守り方があることを知っておきましょう。

「余剰資金」と「分散投資」

投資は基本的に元本の保証もなく、自己責任の範囲内で取り組むことになります。そこでできるだけ元本が減るのを抑えて利益を得るために以下のようなポイントがあります。

・投資は「余剰資金」でおこなう

・リスクを分散する「分散投資」をおこなう

余剰資金とは、上述した流動性預金(普通預金)や定期性預金(定期預金)以外のお金で、「近年中に使い道が決まっていないお金」を指します。

分散投資とは、一つの金融商品にまとめて投資せず、投資先を分けるリスク回避法になります。

分散投資には、「資産・銘柄」の分散や投資する時間(時期)をずらす方法があります。

預金や証券会社に預けている株式、国債、投資信託だけでなく、生命保険、個人年金保険、学資保険、終身保険などの貯蓄型の保険商品で資産を保有する方法も分散投資の一環です。

また、ここで注意が必要なのが、元本の目減り部分です。リスクの小さい管理方法であっても将来的に価値が目減りしていくとしたらリスクがある、という点を考えておきましょう。

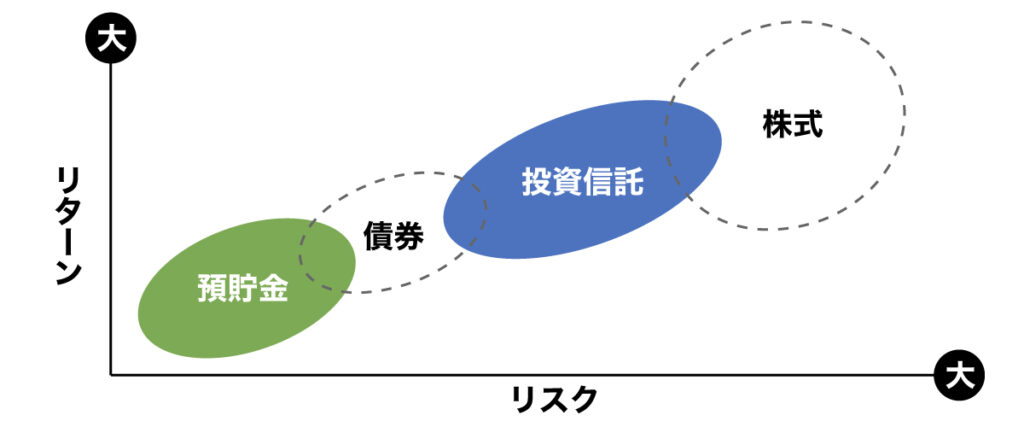

リスクとリターン

金融商品には必ず「リスク(価値変動の危険性)」と「リターン(得られる利益)」があります。

リスクとは必ずしも損失そのものをあらわすとは限らず、「結果が不確実であること」を意味します。

つまり損失が出たときに限らず、想定よりもメリットが得られた場合も「リスクが大きい」といいます。

参照|日本証券業協会「投資の時間 リスクとリターン」

預ける側としては大きな利益を得られて、リスクは最小限に抑えたいという希望があると思いますが、リスクとリターンは比例するため、高いリターンを求めると必ずリスクも大きくなります。

そのため、「高リターン(高利益)かつローリスク(リスク小)」という金融商品はあり得ないことになります。

分散投資の第一歩「投資信託商品」

株式投資信託、公社債投資信託、MMF、ETF(場投資信託)などの投資信託商品は、運用の専門家が国内外の株式や債券などに投資・運用する金融商品で、リスク軽減が図られています。

リスクはゼロではなく、預金保険機構の保護対象とはならず、元本も補償されていない金融商品ですが、少額からの運用が可能で、投資初心者でも取り組みやすい方法とされています。

短期間で投資しようとすると損失リスクも大きくなりがちですが、投資信託のような積み立てをこつこつ継続する方法であれば長期投資により将来的に大きなリターンとつながる可能性もあるのです。

資産形成については専門家へ相談を

リスクの面をよく理解したうえで金融商品を選び、資産の中の一部を運用に回すという分散投資の方法を取ることで資産を成長させていくことも可能です。

資産形成の始め方について難しさを感じる場合など、ファイナンシャルプランナー(FP)などの専門家に相談することで安心して取り組むことができる場合があります。

ライフプランの立て方や投資先の選定などについて、お金の専門家に相談してみてはいかがでしょうか。

大切なお金に関する相談は信頼できるパートナーに

FP(ファイナンシャルプランナー)はお金の専門家です。

家計の見直しから年金・社会保険、資産運用、保険まで様々な相談をすることができます。

1人1人の人生設計にあったファイナンシャルプランをご提案することが、FPの役目です。

ココザスでは、中立的な立場からお客様にとってベストな提案を行うことをお約束します。

内容

・家計管理

└ 貯金を始めるために家計をどう見直すべきか?

└ 家計管理はどのようにすれば良い?

・教育資金

└ 子供の教育費を貯めるにはどうすればよいか?

・住宅資金

└ いくらの住宅ローンが組める?適切な住宅ローンは?

・老後資金

└ 老後資金にはいくら準備が必要か?どう準備するか?

・資産形成/資産運用

└ 退職金で運用するには何が良い?

・保険

└ どんな保障の保険が必要なの?

└ 加入している保険のどれを見直すべき?

ココザスの特徴

1:ご相談から契約まで、ワンストップで対応

専任のコンサルタントが最初から最後までしっかりと対応。

不明点の解消から、契約についての書類の準備・確認までサポートいたします。

2:資産形成コンサルティング 第1位を獲得

ご相談後もご契約後でも、いつでも不安点や追加のご相談なども無料で対応いたします。

気軽に頼れるパートナーとして、一生涯サポートいたします。

3:月340人以上のご相談を受けています

FPや住宅ローンアドバイザーなど多数の資格を持つコンサルタントが在籍しています。

47都道府県どこの地域にお住まいの方でも、サービスをご提供いたします。

※ 基本面談はオンラインにて実施となります

4:相談料はずっと0円

人生に関わる大切なことだからこそ、じっくり考えて不安を解消してもらいたい。

そんな想いから、ココザスでは相談料は何度でも無料です。

決して押し売りはしませんのでご安心ください。