サラリーマンでもふるさと納税は活用できる!

サラリーマン(会社員)は、業種・役職などの制限なく、「ふるさと納税」を利用することができます。

また、サラリーマン以外でも、アルバイトやパート、自営業、フリーランス、個人事業主、会社役員などのどのような職種の人でも利用できることが特徴です。

つまり、基本的には「どんな人でも利用できる」制度です。

ーそもそも「ふるさと納税」とは?ー

ふるさと納税は、2008年に誕生した制度です。

応援したい自治体に対して寄付をする(税金の前払い)ことで、後で控除・還付を受けられる制度です。

さらに、控除や還付を受けられるだけではなく、寄付先の自治体が用意する特産物などの返礼品を受け取ることができます。

また、寄付先の自治体は寄付金の使用用途を明確に示しているため、社会貢献の一翼を担えることも特徴です。

サラリーマンがふるさと納税を行うメリット・デメリット

サラリーマンがふるさと納税を利用した場合、どのようなメリット・デメリットがあるかを確認していきましょう。

(1)サラリーマンがふるさと納税を行う”メリット”

サラリーマンがふるさと納税を利用した場合、次のようなメリットがあります。

1:自分が応援したい自治体に寄付ができる

2:寄付した自治体から返礼品がもらえる

3:寄付金(税金)の使い道が分かる

4:クレジットカードなどのポイントが貯まる

5:ワンストップ特例制度が利用できる

1:自分が応援したい自治体に寄付ができる

ふるさと納税の最大の目的は、「自分が応援したい」と思う自治体に寄付することを可能にすることです。

ふるさと納税では、本来居住地で納めるべきだった税金を自分で選んだ自治体に収められる点が最大の魅力として認識している人も多いです。

また、自治体を選ぶ際には、出身地や居住したことのある地域などの制限がなく、全国各地から自由に選ぶことができるため、後述する返礼品の内容に合わせて選択することも可能です。

※注意点※

総務省よりふるさと納税の対象外として認定された自治体(東京都庁、兵庫県洲本市、高知県奈半利町、宮崎県都農町)への寄付は、200円を超える部分の全ての控除・還付を受けることができません。

2:寄付した自治体から返礼品がもらえる

ふるさと納税では、寄付した自治体からお礼として地域の特産品など(返礼品)が送られてきます。

寄付に対する返礼品は、事前に確認することができるため、(1)の自治体選びを返礼品の内容をもとに選択する人も多くなっています。

返礼品の例としては、精肉、魚介類、果実、お米などの食品関係、トイレットペーパーやティッシュペーパーなどの日用品関係など、日々の生活で必ず必要となるジャンルも多くラインナップされています。

また、美容小物や家具・家電やイベントチケットや旅行券などを取り扱う自治体もあり、数多くの返礼品の中から自身が欲しいと思えるものを選べることは、ふるさと納税の大きな魅力の1つでしょう。

なお、自治体によっては、返礼品や寄付額の見直しや変更を実施する場合もあるため、定期的に確認しておくとよりお得に活用することができるでしょう。

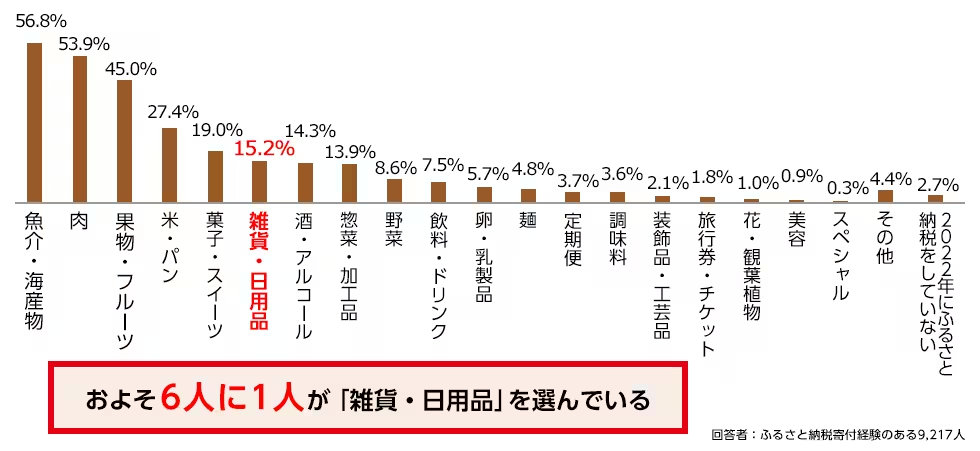

<コラム:ふるさと納税で選ばれる返礼品は何?>

さとふるが実施した「2023年 ふるさと納税利用実態アンケート結果」によると、「2022年のふるさと納税で選んだお礼品のジャンルを教えてください」という質問に対して、次のとおりの回答が得られました。

多くのふるさと納税実施者からは、食品関連や日用品関連などの日常生活で活用できるものを選んでいることがわかります。

食料品と一言でいっても、お肉や野菜、魚、果物など様々な種類があるため、自分の好みや興味のある食品を楽しみながら探せることも、ふるさと納税の醍醐味と言えるでしょう。

3:寄付金(税金)の使い道が分かる

ふるさと納税で寄付したお金は、そのお金の使い道を寄付者本人で選択・指定することができます。

通常の納税においては、自分が収めた税金がどのような用途に使用されているかがわからなく、不満に思っている方もいるかもしれません。

ふるさと納税によって寄付されたお金の使い道を公開している自治体も多く、その使い道を指定できる自治体も増えてきていることから、税金の使い道の透明性の観点からも魅力として認識されています。

多くの自治体が公開している寄付金の使い道の例をいくつかご紹介します。

・自然保護活動

・震災復興活動

・公共設備の整備

・ふるさとの観光や祭り

・特定非営利活動法人への支援

・高齢者支援や福祉活動

また、自治体においては過疎化対策としての起業家支援や移住支援、動物愛護の観点からの動物の殺処分をなくすプロジェクトなどへの資金用途を明示しているところもあり、応援したい活動がある場合は選んでみると良いでしょう。

4:クレジットカードなどのポイントが貯まる

ふるさと納税で寄付を行う場合、寄付金をクレジットカードなどで決済することができるため、ポイントを獲得することができます。

一般的な税金の支払いでは、クレジットカードは利用できないためポイントは貯まりませんが、ふるさと納税ではポイントを貯めることができます。

例えば、ポイント還元率1.0%で80,000円を寄付した場合、800円分のポイントがもらえる事になります。

さらに、ふるさと納税サイトによっては、寄付金額に応じて独自ポイントが貯まるサイトや、通常のポイントを支払いに利用できるサイトが存在しています。

これらを上手に活用することで、よりお得に生活を送ることができます。

例えば、楽天会員の方には、楽天ふるさと納税がおすすめです。

楽天ふるさと納税では、普段の買い物と同じ感覚で返礼品の選択ができ、寄付金額100円ごとに1ポイントの楽天ポイントを貯めることができます。

5:ワンストップ特例制度が利用できる

ふるさと納税として寄付を行なった場合、所得税の還付や住民税の控除などを受けることができます。

控除上限内で行なった寄付のうち、2,000円が自己負担となり、それ以外の分については税金の還付・控除が行われます。

例えば、40,000円分の寄付をした場合、2,000円は自己負担となり、残り38,000円の所得税の還付・住民税の控除が受けられます。

そのため、実質2,000円の自己負担で、上述した返礼品を受け取ることができることが大きなメリットだと言えるでしょう。

さらに、サラリーマン(給与所得者)の方は、ふるさと納税における寄附金控除の手続きを簡単にできる「ワンストップ特例制度」を活用できます。

通常の方の場合、確定申告等で控除のための手続きを取る必要がありますが、サラリーマンの方は当制度を活用することでほとんど手間要らずで控除を受けることができます。

(2)サラリーマンがふるさと納税を行う”デメリット”

サラリーマンがふるさと納税を利用した場合、次のようなデメリットがあります。

1:節税や減税ではなく、あくまで「寄付による税制メリット」である

2:控除限度額を超えると自己負担になる

3:確定申告が必要なケースがある

4:寄付金が戻ってくるまでタイムラグがある(翌年に還付・控除)

1:節税や減税ではなく、あくまで「寄付による税制メリット」である

ふるさと納税は、節税や減税のように、納める税金が安くなるものではありません。

あくまで、本来納めるべき税金を寄付という形で「前払い」することで、「返礼品などの税制メリット」を受けることができることである点に注意しましょう。

また、2,000円の自己負担が発生するため、実質的なお金の支払額としては増えると言えるでしょう。

結果的に、自己負担分を超えた分が所得税の還付あるいは住民税の控除という形で戻ってくる事に加えて、返礼品を受け取ることができるため多くの人にとってはお得になります。

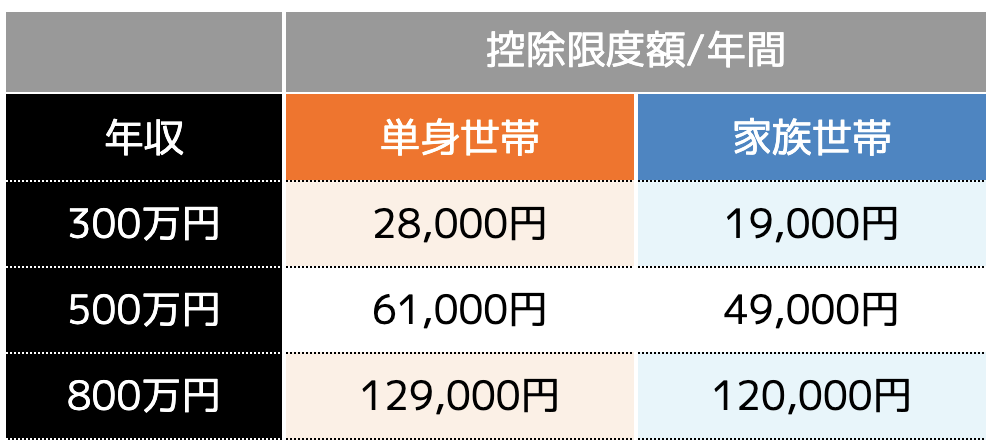

2:控除限度額を超えると自己負担になる

ふるさと納税では、控除限度額を超えた分はすべて自己負担になる点に注意が必要です。

控除限度額は、寄付をする本人の収入や扶養控除をはじめとする所得控除の額によって異なるため、人それぞれになっています。

一例として、単身世帯と家族世帯(※)の2パターンで確認してみましょう。

※家族世帯とは、共働きで高校生の子どもが1人いるケース

通常は扶養する家族がいる人数が多いほど税金が抑えられる傾向にあるため、控除限度額は所得だけではなく扶養家族の人数によっても変動することがわかります。

本情報はあくまで一例のため、ご自身の控除限度額が知りたい場合は、総務省のホームページなどで上限額の目安を必ず調べるようにしましょう。

3:確定申告が必要なケースがある

ふるさと納税をすることで税金の還付・控除を受けるためには、基本的には確定申告が必要です。

しかし、サラリーマンの場合は年末調整を実施しているため、ワンストップ特例制度を活用することで確定申告を実施する必要がありません。

一方で、1年間で6自治体以上に寄付をした場合は、確定申告が必要となります。

なお、6自治体とは、回数ではなく自治体の数でカウントします。

例えば、4つの自治体に1回ずつ、1つの自治体に計2回寄付した場合は、合計「5自治体」とカウントします。

そのため、サラリーマンの方で確定申告などの手間をかけたくない場合は、1年間の自治体数を5自治体以下にすることで、ワンストップ特例制度の活用ができます。

4:寄付金が戻ってくるまでタイムラグがある(翌年に還付・控除)

ふるさと納税を行なった場合、税金の控除や還付の調整がされるのは翌年以降となります。

繰り返しになりますが、ふるさと納税は節税ではなくあくまで寄付となるため、自己負担が先に発生する仕組みになっています。

そのため、上限金額が大きい人ほど、手元の現金が減ってしまうため計画的な寄付を行う必要があるでしょう。

また、2,000円の自己負担が発生する点も留意しておく必要があります。

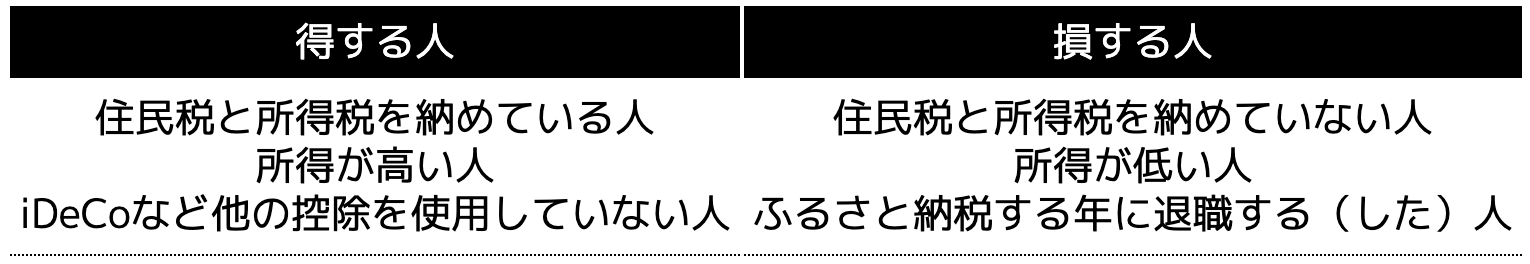

(3)ふるさと納税を”したほうがいい人””しないほうがいい人”とは?

ふるさと納税のメリット・デメリットを紹介してきました。ここまでを踏まえて、ふるさと納税で得する人、損する人の特徴を確認していきましょう。

<ふるさと納税で「得する人」「損する人」>

1:ふるさと納税を”したほうがいい人”

- 住民税と所得税を納めている人

住民税や所得税を納めている人は、翌年以降に税金の還付や控除が受けられるためおすすめです。

また、納税額が高い人ほどよりメリットが大きくなります。

また、独身や専業主婦世帯、自営業やフリーランスなどは関係なく、住民税や所得税を支払っている人であれば誰でも活用できるのがふるさと納税の特徴です。

自己負担2,000円で、税金の還付や控除を受けた上で、返礼品を受け取ることができるため、実質的に返礼品分お得さを得ることができます。

- 所得が高い人

前項とも関連しますが、所得が高い人ほど納める税金が高額となります。

そのため、収入が高い人ほど、ふるさと納税のおすすめ度は高まります。

ニッセイ基礎研究所の「ふるさと納税をしない理由」のレポートによると、「年収の高い人ほどふるさと納税を行なった人の割合が大きい傾向にある」ということがわかりました。

所得が高い人ほどふるさと納税の控除上限額も高くなるため、2,000円の自己負担額でより多くの返礼品を受け取ることができることから、メリットが大きくなる制度と言えるでしょう。

年収の高い世帯でも、「仕組みやメリットについては知っているが、必要性を感じない」という理由でふるさと納税を実施していない人もいます。

収入が高いけれどまだ始めていない人は、一度試してみることがおすすめです。

- iDeCoなど他の控除を使用していない人

ふるさと納税のメリットを最大限活かすためには、その他の控除がない人ほどおすすめ度が高まります。

iDeCoや住宅ローン控除など、ふるさと納税とその他の控除の併用は可能です。

一方で、ふるさと納税以外での控除を受けている場合、控除の上限額が下がってしまうため、ふるさと納税のメリットが相対的に低くなる可能性があります。

また、その他の控除と組み合わせる場合は、控除上限額を慎重に計算しておかなければ控除されない寄付額が発生する可能性もあります。

しかし、その他の控除を受けている場合でも、ふるさと納税のメリット自体は受けられることがほとんどなため、よく検討の上実施するようにしましょう。

2:ふるさと納税を”しないほうがいい人”

- 住民税と所得税を納めていない人

ふるさと納税における税制上のメリットを受けるためには、住民税や所得税を支払っていることが大前提となります。

そのため、専業主婦の方、扶養内でのパートなどで税金を支払っていない人は、ふるさと納税のメリットはほとんど得られないと言えます。

ふるさと納税の返礼品は、寄付額の3割程度と定められています。

返礼品自体は定価より高めの設定なため、控除や還付が得られないにも関わらず寄付してしまって破損する可能性の方が高くなります。

税金を支払っていない人は、ふるさと納税をしない方が良いでしょう。

- 所得が低い人

ふるさと納税は、納税額が高いほどメリットが高くなる制度であるため、逆に納税額が低い人(=所得が低い人)ほどふるさと納税のメリットが小さくなります。

例えば、総務省の「ふるさと納税ポータルサイト」によると、給与収入が300万円の共働き、大学・高校生の2人の子どもがいる世帯の場合、控除上限額は7,000円となっています。

さらに、共働きでない(夫婦どちらかのみの収入)場合、上限の記載がないため「ふるさと納税での税金の還付・控除の対象外」となります。

ご自身の家庭環境等を踏まえた、控除上限額をしっかりとシミュレーションした上で、ふるさと納税するメリットがあるかを適切に見極める必要があるでしょう。

- ふるさと納税する年に退職する(した)人

ふるさと納税をする年に退職(定年退職含む)する場合は、要注意です。

まず、退職所得からふるさと納税による住民税の控除をすることはできません。

さらに、納税の時期についても注意が必要です。

例えば、2023年(1月〜12月)の所得にかかる所得税は、2023年内で精算・支払いが完了します。

一方、住民税は2023年の所得に基づき、2024年度に支払うことになります。

したがって、退職前と退職後では、控除上限額が大幅に変動することになるため、慎重な納税額のシミュレーションが必要となります。

定年退職などによって、公的年金のみの収入などの場合は特に、注意が必要となります。

ふるさと納税のやり方4ステップ

サラリーマンがふるさと納税を行う際のやり方や手続きについて解説します。

今回は、4つのステップに分けて紹介するため、1つずつ確認しながら進めていくと良いでしょう。

(2)返礼品を選ぶ(寄付する自治体を選ぶ)

(3)確定申告orワンストップ申請をする

(4)税金控除を確認する

(1)寄付限度額を確認する

はじめに、寄付の限度額を計算して確認しましょう。

寄付限度額は、年収や家族構成等で異なるため、必ず確認しておくことが重要です。

限度額を調べる方法としては、総務省|ふるさと納税ポータルサイトや各ふるさと納税サイトの限度額シミュレーション機能などを活用することで、おおよその寄付金額を把握することができます。

(2)返礼品を選ぶ(寄付する自治体を選ぶ)

ふるさと納税は、通常の納税とは異なり、任意の自治体(好きな自治体)を選んで寄付することが可能です。

「欲しい返礼品のある自治体」「応援したい自治体」「今は住んでいないけど地元の自治体」などから、寄付する自治体と返礼品を選ぶと良いでしょう。

ふるさと納税サイトを利用すると、ランキング形式などで魅力的な自治体や返礼品を効率よく見つけることができ、非常に便利です。

自治体1つずつ申し込むのではなく、欲しい返礼品をまとめて一括申し込みなどもできるため、手間をかけずに実施することが可能です。

また、返礼品を選ぶ際や決済する際には、「サイト独自のポイントやクレジットカードのポイントが付与されるか?」を確認の上、実施することをおすすめします。

ただふるさと納税を行うだけではなく、寄付額に応じたポイントを貯めることで、その他の商品と引き換えができたり、普段の買い物などをお得にすることもできます。

(3)確定申告orワンストップ申請をする

ふるさと納税の控除を受けるためには、確定申告やワンストップ申請が必要です。

それぞれの申請方法を下記にまとめましたので、それぞれ参考にしてください。

①確定申告をする

・自営業やフリーランスなどの人

・副業等で確定申告が必要なサラリーマン(会社員)の人

・1年間に6自治体以上のふるさと納税を実施している人

税務署に申告書類、勤務先の源泉徴収票、寄付金受領証明書(寄付後に自治体から送付される書類)を翌年の3月15日までに提出します。

申告書類は、国税庁のホームページや税務署等で作成することができます。

なお、確定申告をする場合は、ふるさと納税の寄付決済後、早ければ数週間程度で自治体から送付される「寄付金受領証明書」を必ず保管しておくようにしましょう。この証明書がない場合は、控除が受けられないため注意が必要です。

②ワンストップ申請をする

・サラリーマン(会社員)の人

・普段、確定申告が必要のない人

・1年間に5自治体以下のふるさと納税を実施している人

寄付した自治体へ、翌年1月10日までに申請書を提出します。

ただし、1年間の寄付先が6自治体以上、ふるさと納税以外で確定申告の必要性がある場合は、ワンストップ特例制度の利用はできないため、確定申告が必要となります。

(4)税金控除を確認する

無事に申請が完了した人は、最後に税金がきちんと控除されているかを確認しましょう。

サラリーマンの場合は、毎年5〜6月頃に会社から受け取る「住民税課税決定通知書」内容を見て、税金が控除されているかを確認しましょう。

正しく申請されていれば、住民税課税決定通知書の「摘要欄」に控除された金額が記載されています。

内容の変更や疑問、確認点がある場合は、基本的に寄付先の自治体もしくは発行元自治体へ問い合わせを実施しましょう。

サラリーマンがふるさと納税をする際の注意点

サラリーマンがふるさと納税をする上で、注意すべきポイントを解説します。

(2)自己負担が発生することを理解する

(3)住宅ローン控除など他の控除との併用するときは要検討する

(4)寄付する人の名義に注意する税金の還付や控除の対象自治体かを確認する

(5)税金の還付や控除の対象自治体かを確認する

(1)控除限度額を超えないよう調整する

ふるさと納税をする場合は、控除限度額を超えないように自身の限度額以内で寄付を行うようにしましょう。

万が一、寄付限度額を超えた額を寄付してしまった場合は、控除の対象外となり、超えた分のほとんどのお金を自己負担として支払う必要があります。

同じ年収であっても、家族構成やその他の控除の有無などによって、控除限度額は人それぞれです。

事前に必ず控除限度額を確認した上で、超えないように寄付額を調整しましょう。

(2)自己負担が発生することを理解する

ふるさと納税を実施する場合は、自己負担額として2,000円は必ず発生します。

控除限度額以内であれば、2,000円を差し引いた額は控除されますが、寄付金すべてが控除されるわけではないので注意が必要です。

また、前述のとおり、控除限度額を超えた寄付額は、全額自己負担となる点にも注意しましょう。

(3)住宅ローン控除など他の控除との併用するときは要検討する

ふるさと納税と他の控除を併用する場合は、控除限度額が下がったり、確定申告が必要になるケース等があるため注意が必要です。

代表例として、以下の2点については特にご注意ください。

- 控除限度額が減少するケースがある

次のような控除を併用している場合は、ふるさと納税の控除限度額が減少する可能性があります。

・医療費控除

・iDeCo(個人型確定拠出年金)

限度額を計算する際には、これらの控除の内容を踏まえてシミュレーションする必要があります。

- 確定申告が必要になるケースがある(ワンストップ特例制度が利用できない)

ふるさと納税と医療費控除などを併用する場合、ワンストップ特例制度の利用ができません。

ワンストップ特例制度と確定申告の併用は不可となっているため、医療費控除を受けるために確定申告での控除申請が必須となるためです。

(4)寄付する人の名義に注意する

ふるさと納税の申し込み名義は、所得税や住民税の控除を受ける方と同じである必要があります。

そのため、「夫名義のふるさと納税を、妻名義のカードで支払う」「妻名義のふるさと納税を、夫が自分のと合わせて支払う」などはできません。

もし、寄付する名義と控除対象者が異なる場合は、控除を受けることができないため注意しましょう。

(5)税金の還付や控除の対象自治体かを確認する

全国すべての自治体への寄付が税金の還付・控除の対象となるわけではありません。

総務省によって「ふるさと納税の対象外と指定された自治体」については、寄付をしても税金の還付・控除を受けられませんので注意が必要です。

また、「住民票のある自治体」へ寄付した場合、税金の還付・控除は受けられますが、返礼品を受け取ることができない可能性があることも注意しておきましょう。

サラリーマンのふるさと納税に関するよくあるQ&A

最後に、サラリーマンのふるさと納税に関するよくある質問へお答えします。

Q.社会人1年目の場合でもふるさと納税するメリットはありますか?

A.社会人1年目の場合であっても、年収150万円以上、住民税や所得税を納めている人は、ふるさと納税をするメリットを得ることができます。

例えば、独身(単身世帯)で1年目の収入が300万円ある場合、控除限度額は28,000円となっているため、ふるさと納税の実施がおすすめできます。

なお、ふるさと納税による税金の還付・控除は翌年以降に行われるため、収入が少ないうちは計画的な資金管理も大切です。

Q.サラリーマンがふるさと納税をする場合、会社に迷惑をかける可能性はありますか?

A.ふるさと納税の実施有無が、勤務する会社に迷惑をかけることはありません。

ふるさと納税の諸手続きは、納税者個人ですべて行い、会社に実施してもらうことや伝えることは1つもないためです。

そのため、各自治体から送られてくる「寄付金受領証明書」による確定申告やワンストップ申請を本人で実施することで、ふるさと納税は完結します。

Q.転職した年にふるさと納税をしても大丈夫ですか?

A.転職した年にふるさと納税をすること自体は、問題ありません。

一方で、転職によって収入が大きく変動する場合、ふるさと納税の控除限度額が変わる可能性があるため注意が必要です。

転職によって年収が上がる場合には年収が上がる場合は、あまり問題ありません。

逆に、年収が下がったり、転職までに無収入の期間があったりする場合は、控除限度額が前年よりも低くなります。

毎年同額をふるさと納税で寄付している人などは、必ず年収に応じた限度額を再度計算の上、寄付するようにしましょう。

Q.ふるさと納税はいつまでにすればいいのですか?

A.ふるさと納税は、1月1日〜12月31日の1年中受付を実施しています。

ただし、1年間に寄付した金額が、当年度の所得税の還付対象、翌年度の住民税の控除対象となることをあらかじめ理解しておくことが必要です。

また、返礼品の送付が年度を跨いでしまった場合であっても、寄付自体が12月31日までに完了していれば、その年度の寄付額としてカウントされます。

まとめ

本記事では、サラリーマン(会社員)がふるさと納税を行うメリット・デメリットや具体的な納税のやり方・注意点などについてご紹介しました。

ふるさと納税はメリットも非常に多く、寄付金控除を受けながら寄付額に応じた返礼品を受け取ることができます。

また、サラリーマンの人においては、ワンストップ特例制度を活用することで、控除を受けるための手間なく取り組むことができます。

ふるさと納税は、控除額の確認、返礼品の決定、控除申請と誰でも簡単に実施できるものであり、返礼品選びなど友達や家族と楽しみながら始めることができるはずです。

「ふるさと納税には興味があったけど、よくわからず始められなかった」「社会人になりたてだけど、お得に生活を送れる方法を知りたかった」という方は、ぜひふるさと納税を始めてみることをおすすめします。

まずは、寄付の限度額の確認やどのような返礼品があるかを見てみると良いでしょう。

また、「節税などのお金のことをもっと知りたい?」「資産運など、しっかりと勉強してみたい」という人は、ぜひココザス株式会社へお問い合わせください。