「3週間で身につく日本人が知らないお金の常識」 無料プレゼント!

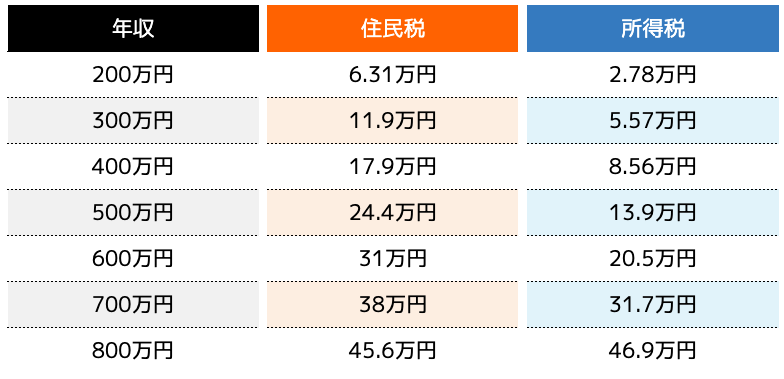

サラリーマンに課せられる税金の目安はいくら?

サラリーマンに課せられる税金の目安は以下の表のとおりです。

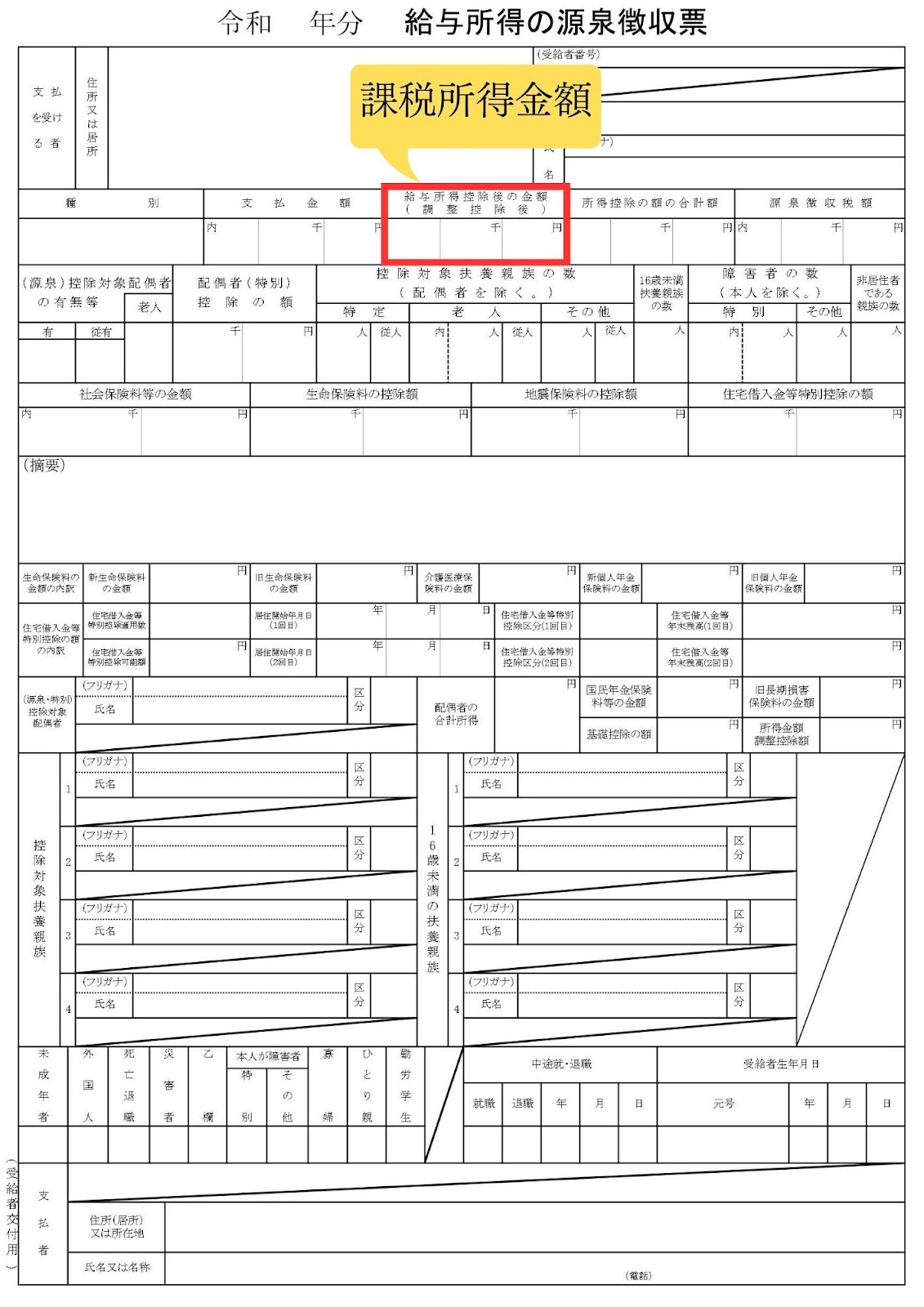

住民税や所得税は課税所得金額に対して税率が掛けられます。課税所得金額は年収ではなく、さまざまな控除を差し引いた金額であるため、個人によって納税額が異なるため注意してください。

会社員の方は源泉徴収票で課税所得金額を以下の画像の箇所で確認することが可能です。

所得税と住民税はどうやって計算する?

ここでは所得税や住民税の計算方法を紹介します。計算する手順は以下の流れとなります。

(2)税率をかける

(3)税額控除を差し引く

所得税は「課税所得金額×税率-控除額」から算出することが可能です。住民税は定額で課税される「均等割」と前年の所得金額に応じて課税される「所得割」の2種類がありますが、基本的に「課税所得金額×10%」でおおよその金額を算出することが可能です。

ではそれぞれ1つずつ確認していきましょう。

(1)所得金額の計算を行う(収入-給与所得控除)

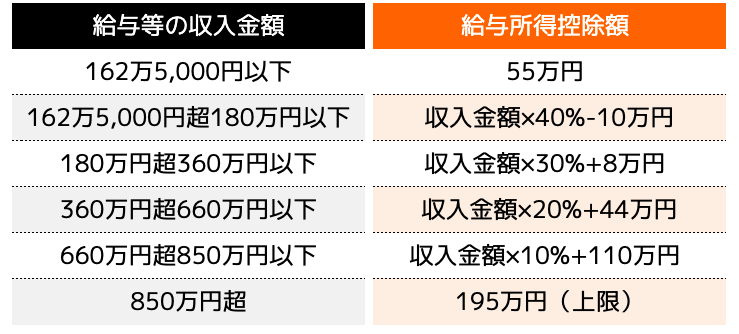

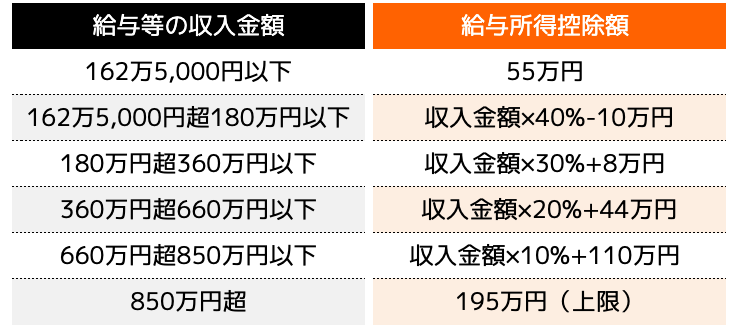

始めに所得金額の計算を行います。サラリーマンの場合、給与所得控除が必要経費として収入から控除することができます。

給与所得控除は年収によって計算方法が異なるため、以下の表を参考にして下さい。

仮に年収600万円のサラリーマンの場合、「600万円×20%+ 44万円=164万円」が給与所得控除となり、所得金額は「600万円-164万円=436万円」となります。

(2)課税所得金額の計算を行う(所得金額-所得控除)

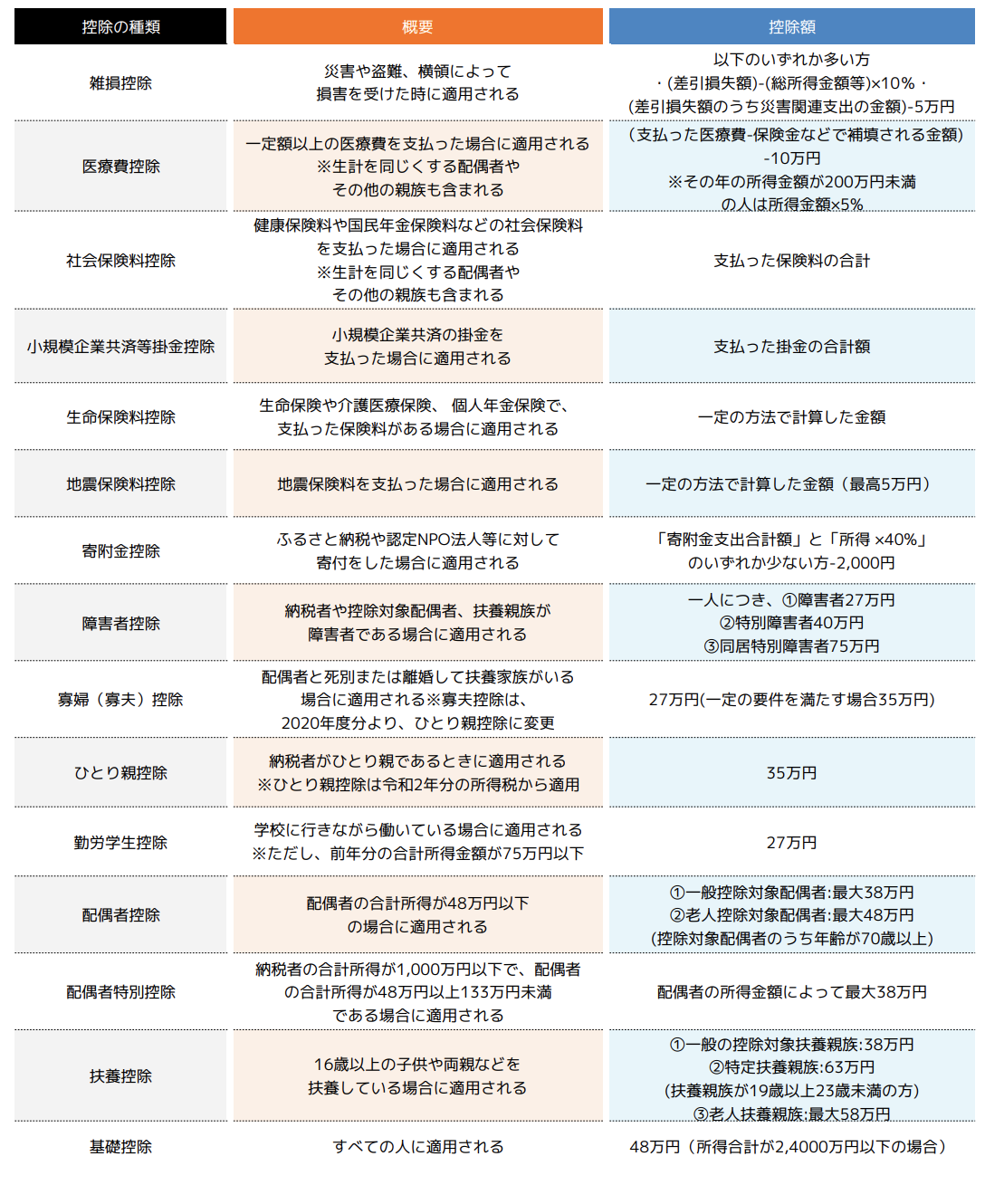

所得金額の算出ができた後は、所得控除を差し引きます。所得控除は以下の表のとおり全部で15種類挙げられ、それぞれ控除額が異なります。

引用|国税庁『No.1100 所得控除のあらまし』

控除を利用するためにはさまざまな条件が設けられているため、該当するかわからない方は、ファイナンシャルプランナーなどの専門家に相談しましょう。

(3)税率をかける

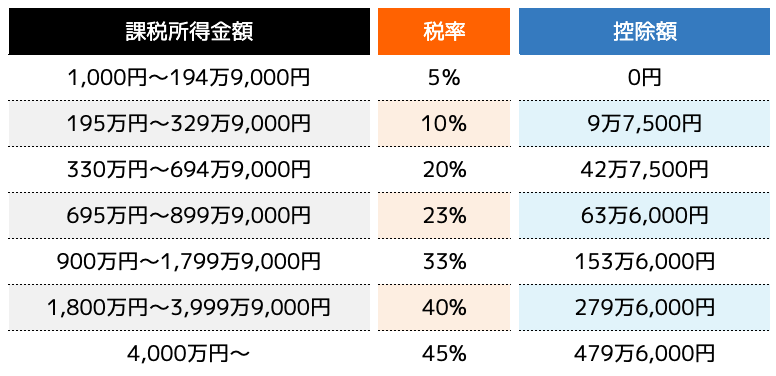

課税所得金額がわかった後は税率を掛け、控除額を差し引きます。課税所得金額によって税率と控除額が以下の表のとおり異なります。

課税所得金額が464万円の場合、「464万円×20%-42万7,500円=50万500円」が所得税となります。

(4)税額控除を差し引く

納税額の算出ができた後は、税額控除を差し引きます。税額控除には以下のとおりさまざまなものがあります。

・配当控除

・外国税額控除

・住宅借入金等特別控除

・住宅耐震改修特別控除

・住宅特定改修特別税額控除

・政党等寄附金特別控除

・認定NPO法人等寄附金特別控除

・公益社団法人等寄附金特別控除

・認定住宅新築等特別税額控除

・試験研究を行った場合の所得税額の特別控除

・高度省エネルギー増進設備等を取得した場合の所得税額の特別控除

・中小事業者が機械等を取得した場合の所得税額の特別控除

・特定の地域において雇用者の数が増加した場合の所得税額の特別控除

・特定中小事業者が経営改善設備を取得した場合の所得税額の特別控除

・雇用者給与等支給額が増加した場合の所得税額の特別控除

・地方活力向上地域等において特定建物を取得した場合の所得税の特別控除

・地域経済牽引事業の促進区域内において特定事業用機械等を取得した場合の所得税の特別控除

・特定中小事業者が特定経営力向上設備等を取得した場合の所得税の特別控除

・革新的情報産業活用設備を取得した場合の所得税額の特別控除

代表的な控除を上げると、住宅ローンを借入している方は「住宅借入金等特別控除」が該当します。住宅ローン控除は借入残高に0.7%を掛けた値を所得税から13年間(新築の場合)差し引くことが可能です。

また株式などで配当を得ている人は「配当控除」などが当てはまります。それぞれの税額控除は細かな条件が設けられているため、詳しくは専門家に相談しましょう。

サラリーマンができる節税方法4選

誰しもできるだけ税金を安くしたいと考えていることでしょう。そのため、ここではサラリーマンにおすすめな節税方法を4つ紹介します。

(2)住宅ローン控除

(3)iDeCo

(4)不動産投資による損益通算

(1)ふるさと納税

ふるさと納税は寄付金控除に該当し、選んだ自治体に寄付することで返礼品をもらうことができ、なおかつ所得控除ができる制度です。

自己負担額2,000円を除く寄付金が課税対象額から控除されますが、各人の年収に合わせて控除できる上限額が定められています。

さとふるの「ふるさと納税の控除上限額(限度額)がわかるシミュレーション&早見表 | ふるさと納税サイト」を利用すれば、控除上限額を算出することができるため、利用してから計算してみることをおすすめします。

(2)住宅ローン控除

住宅ローンを借入してマイホームに居住している方は、住宅ローン控除(住宅借入金等特別控除)が適用されます。ローン残債額に対し、0.7%を掛けた金額を所得税から直接差し引きすることができる制度です。

新築住宅の場合、借入してマイホームを取得してから13年間、中古住宅の場合は10年間適用できます。ただし、対象となる借入額は、住宅の分類によって以下の表のとおり上限があるため注意しましょう。

また住宅ローン控除の適用を受けるためには以下の条件を満たしている必要があります。

・自身または家族が居住する住宅であること

・専有面積が50㎡以上であること

・借入主の合計所得が2,000万円以下であること

・事業と併用する場合は1/2以上の面積が居住用であること

通常のマイホームを取得するための住宅ローンの借入であれば、決して難しい条件ではありません。しかし自宅兼事務所などにする際は専有面積に注意してください。

(3)iDeCo

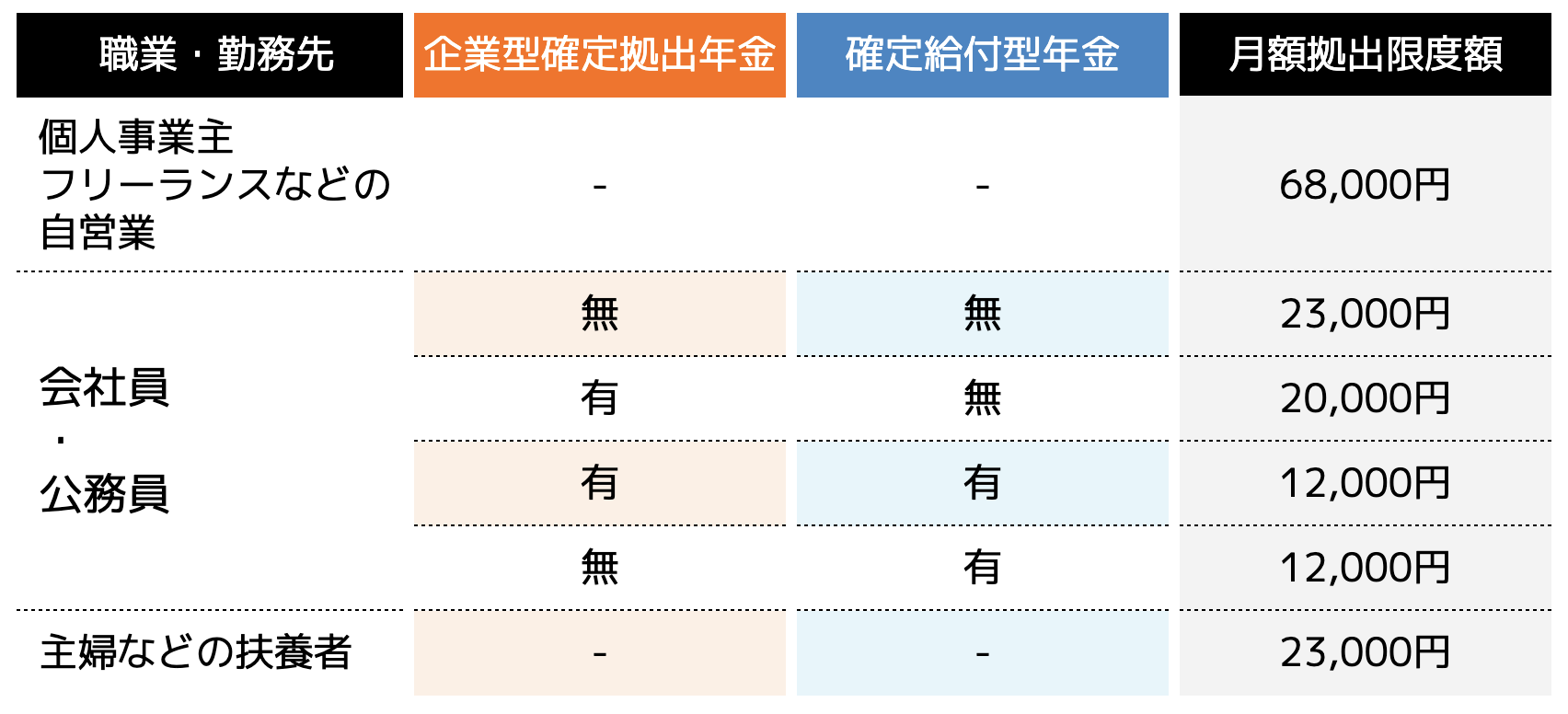

iDeCoとは将来公的年金とは別に受給できる個人型確定拠出年金のことです。毎月の掛金は全額所得控除できるため、サラリーマンの方でも所得税や住民税を節税することが可能です。

掛金は5,000円からとなってますが、職業や勤務先によって以下の表のとおり上限額が設けられています。

さらに、iDeCoは運用益も非課税となるため、節税しながら資産形成できる方法として注目されています。

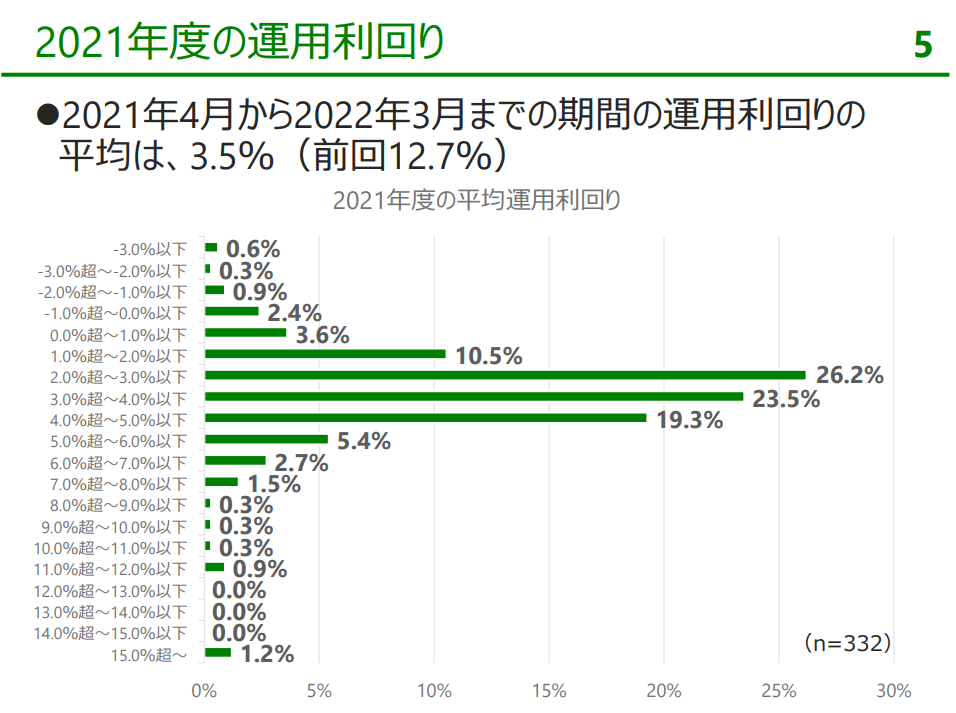

またiDeCoの平均利回りは以下の画像のとおり3.5%程度であると企業年金連合会が発表しております。

もちろん元本割れする可能性も0ではありませんが、資産形成の中では比較的リスクを抑えて資産を増やすこともできる方法のひとつです。

(4)不動産投資による損益通算

不動産投資で赤字になった場合、給与所得と合算できる損益通算が可能です。例えば給与所得が600万円ある方が不動産投資で-100万円の所得になった場合、500万円の所得になるということです。

給与所得控除を含めた所得控除を行ってから損益通算ができるため、場合によっては所得を0円にすることもできます。

不動産投資は減価償却費や借入利子、修繕費用など、経費にできる項目も多く、所得が赤字になるケースも多いです。

さらに家賃収入など不労所得を得ることもできるため、サラリーマンの方におすすめな方法です。

ただし投資額が高額なため、金融機関の融資審査をクリアしなければいけません。自分の年収で借入できるか不安な方は、専門家に相談してみてもよいでしょう。

節税する際の注意点

サラリーマンの方におすすめな節税方法を紹介しましたが、注意しなければいけない点も3つほどあります。

(2)年収が低いと節税効果も低くなる

(3)節税する前に専門家へ相談を!

注意点を理解しないまま節税方法を行うと損をすることにもなりかねないため、1つずつ理解していきましょう。

(1)節税可能額には上限がある

節税方法には上限額があるため注意しなければいけません。ふるさと納税や住宅ローン控除などは、控除できる上限額が設けられています。本記事で紹介した節税方法や所得控除は全て上限があると認識しておきましょう。

ただし不動産投資による損益通算には制限がありません。しかし所得の赤字が大きいということは、得られる利益も微小であったりするため注意してください。

(2)年収が低いと節税効果も低くなる

年収が低い人はそもそもの所得税も低いため、節税しても得られる効果が低くなります。節税方法は個人の年収に比例することが多いです。

そのため年収300万円や400万円などのサラリーマンには大きな節税は見込めないこともあります。節税をする際は、専門家に確認してもらってから行いましょう。

(3)節税する前に専門家へ相談を!

専門家に相談すれば、正しい節税方法だけでなく自分の所得に合った方法を提案してくれます。

自分で節税方法を見つけて行おうとしても、うまく利用できなかったり、そもそも適用条件を満たしていなかったという事例も多いです。

そのため、ファイナンシャルプランナーなどの専門家に相談してから節税することをおすすめします。

ココザスはファイナンシャルプランナーとしてお客様の節税方法のご相談を承っており、実際に納税額を抑えることができたという方も多いです。

税金に悩んでいるサラリーマンの方からの相談も多く、お客様に合わせた節税方法を提案しております。相談料も無料なので、ぜひ一度ご相談くださいませ。

まとめ

サラリーマンに課せられる所得税や住民税は年収によって大きく異なり、さまざまな控除を利用すれば納税額を抑えることも可能です。

所得控除は全部で15種類あり、それぞれ適用条件や控除額に違いがあるため、専門家に相談しておくことをおすすめします。

ココザスにご相談いただければお客様に合った控除方法をご提案します。相談料も無料で承りまっているため、ぜひ一度ご連絡くださいませ。