医師が資産運用を考えるべき理由

医師は高収入というイメージがありますが、税金の負担や将来への備えを考えると、必ずしも安心とは言えません。

勤務医と開業医ではお金の事情も異なり、ただ貯金するだけでは資産は増えにくいのが現実です。

ここでは医師が資産運用を考えるべき理由を3つ紹介します。

・勤務医と開業医でお金の事情が異なる

・貯金だけではお金が増えにくい

1つずつ確認しておきましょう。

医師は税金が高いからこそ対策が必要

年収1,000万円を超えると、所得税・住民税・社会保険料を合わせて手取りが6割程度に減るケースも珍しくありません。

さらに、開業医であれば事業所得扱いとなり、設備投資やスタッフ人件費などの経費を考慮しても税金対策が欠かせません。

資産運用を活用することで、節税効果を得ながら効率的に資産を増やすことが可能となるため、住民税や所得税を抑えつつ老後資金を積み立てられます。

高い税率に直面する医師にとって、資産運用は、資産を増やすだけでなく、資産を守るための重要な手段といえるのです。

勤務医と開業医でお金の事情が異なる

同じ医師でも、勤務医と開業医では資金の流れや必要な資産形成の考え方が大きく異なります。

・勤務医の平均年収: 約1,461万円

引用|医療経済実態調査(医療機関等調査) 第24回医療経済実態調査(医療機関等調査) | ファイル | 統計データを探す | 政府統計の総合窓口

勤務医は給与所得者として毎月安定した収入を得られる一方で、税引き後の手取りは少なくなりがちです。

開業医と比べると年収が低い傾向にあり、自分で節税できる手段は限られています。

一方、開業医は事業主として高収入を得やすい反面、医院の運営費・設備投資・スタッフの給与など大きな支出も伴います。

そのため、資産運用や経費計上による節税効果をどう活用するかが、資産形成に直結するのです。

貯金だけではお金が増えにくい

貯金だけではお金が増えにくいというのは、医師に限らず、どの業種でも考えられる悩みです。

医師は収入が安定しているため、多くの方が「とりあえず貯金」で資産を蓄えています。

しかし、超低金利時代の今、銀行に預けても利息はほとんど増えません。

インフレが進めば現金の価値は目減りし、実質的に資産は減ってしまうリスクがあります。

例えば、年2%のインフレが続くと、10年後には1,000万円の実質価値は約820万円相当まで目減りします。

特に医師は引退後も生活水準を維持したい方が多く、医療費や子供の教育費など将来的な支出も大きくなります。

貯金だけに依存するのではなく、投資信託や株式、不動産投資などで資産を運用することで、インフレに負けない資産形成が可能になります。

医師におすすめの資産運用方法

ここでは医師におすすめの資産運用方法を5つ紹介します。

・株式投資

・iDeCo

・NISA

・投資信託

1つずつ確認しておきましょう。

不動産投資

・家賃収入と売却益の両方が狙える

・金融機関の融資を活用できる

不動産投資は、アパートやマンション、戸建て住宅などの物件を購入し、そこから家賃収入を得る「インカムゲイン」と将来的に物件を売却して利益を得る「キャピタルゲイン」の両方を見込める資産運用方法です。

特に勤務医・開業医ともに年収が高いことで金融機関のローン審査を通りやすく、自己資金を抑えつつ投資を始められる可能性があります。

融資を活用することで「レバレッジ効果」が働き、少額から効率的に資産形成を拡大できるのも大きな魅力です。

また、将来的には安定した家賃収入がセミリタイア後の生活費や年金の上乗せとなり、医師としての働き方に柔軟性を持たせる助けになります。

ただし、立地や管理、空室リスクの影響は大きいため、物件選びや運用方法を慎重に検討する必要があります。

準備と知識を備えれば、医師にとって不動産投資は非常に強力な資産形成手段となるでしょう。

株式投資

・値上がり益で大きなリターンが期待できる

・配当金による安定的な収入も魅力

医師にとって株式投資は、資産を効率的に増やす有力な手段です。

株価の上昇による「値上がり益(キャピタルゲイン)」だけでなく、長期保有で得られる「配当金(インカムゲイン)」も期待できるため、資産形成と安定収入の両立が可能です。

特にセミリタイア後は労働収入が減少するため、配当金による定期的な収入は生活の安心材料になります。

また、医師のように高収入で余剰資金を確保しやすい立場なら、無理なく投資を始められる点もメリットです。

ただし、株式投資は価格変動リスクが大きく、銘柄選びや市場の分析を誤れば損失を被る可能性があります。

そのため、初めは少額から始めて相場に慣れ、経験と知識を積みながら投資額を増やすのが賢明です。

時間的に多忙な医師の場合、インデックス投資や配当株投資といったシンプルな手法を選ぶのも有効な戦略でしょう。

iDeCo

・節税しながら老後資金を積み立てられるため、高税率の医師に有利

・掛金が高額にならないので、無理のない範囲で続けやすい

iDeCo(個人型確定拠出年金)は、個人が自分で掛金を拠出して老後資金を積み立てる制度です。

毎月の掛金は全額が所得控除の対象となるため、税率の高い医師にとっては強力な節税効果が期待できます。

また、NISAと同様に運用益も非課税です。

iDeCoは原則60歳まで引き出せないため、短期的な資金ニーズには不向きですが、勤務医・開業医いずれも安定した収入がある職業だからこそ、老後に向けた積み立てに適しています。

将来の年金不足を補う有効な手段にもなります。

掛金の上限は職業によって異なりますが、医師(会社員や開業医)であれば月額2万円〜6.8万円の範囲で設定されるのが一般的です。

特に勤務医で企業年金がない場合は月額23,000円まで拠出でき、無理のない積み立てが可能です。

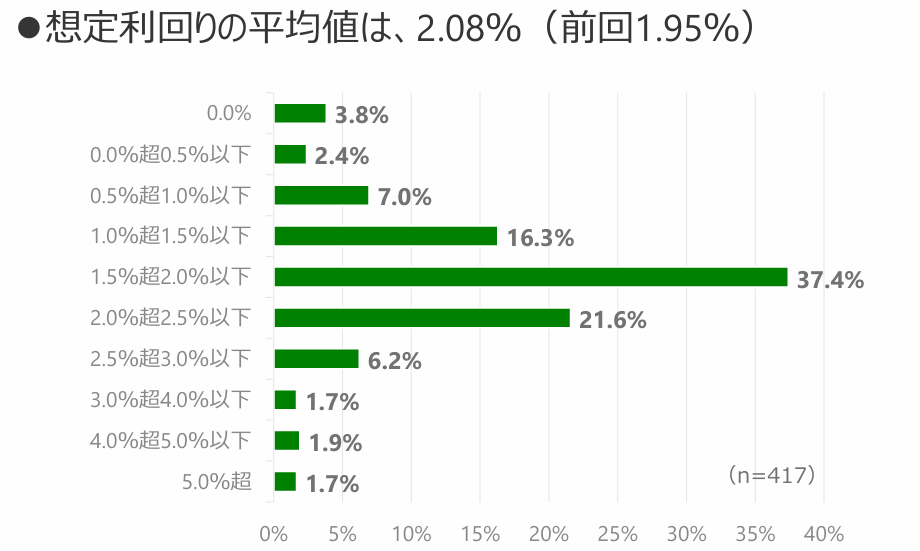

また、企業年金連合会が発表した確定拠出年金に関する実態調査|統計資料によると、確定拠出年金の平均利回りは年2.08%程度で、元本割れしている割合は約3.8%にとどまっています。

比較的リスクを抑えて取り組める点も安心材料です。

医師は多忙なため、資産運用を日々チェックするのは難しいですが、iDeCoは自動積立で運用できるため、「ほったらかしで老後資金を作れる制度」として非常に相性が良いといえるでしょう。

NISA

・運用益が非課税なので、高い税率に悩む医師でも効率よく資産形成できる

・長期積立により元本割れリスクが低下し、忙しくても着実に運用できる

医師にとってNISAは、忙しい日々の中でも効率よく資産形成ができる有力な選択肢です。

高い税負担を抱える医師にとって「運用益が非課税」という仕組みは非常に魅力的で、老後資金や教育資金の準備にも役立ちます。

最大のメリットは、投資で得た利益に税金がかからないことです。

本来株式や投資信託で利益がでると約20%の税金がかかりますが、NISAを使えばその運用益が非課税になるため、効率よくお金を増やすことができます。

勤務医・開業医に共通して、手取りを減らさず資産を増やす効果が期待できます。

現在のNISA制度では「つみたて投資枠」と「成長投資枠」の2種類があり、それぞれの目的に応じて使い分けや併用が可能です。

特に「つみたて投資枠」は、毎月自動で少額から投資信託を購入する仕組みなので、日々の株価を気にする時間がない医師でも続けやすく、長期的に資産を育てるのに適しています。

もちろん併用することもでき、年間で最大360万円までを非課税で投資できる仕組みなので、資金力に合わせて運用することも可能です。

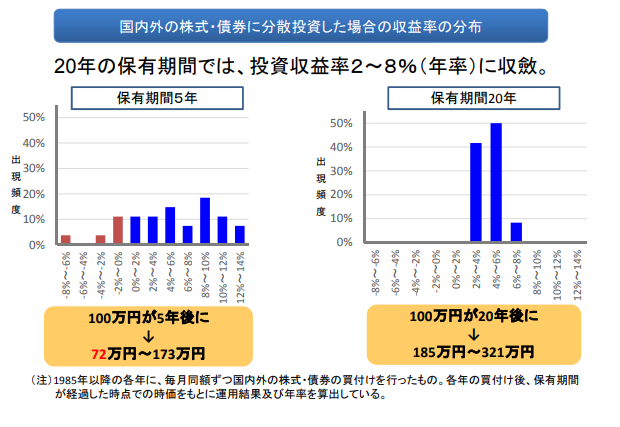

金融庁の調査でも、20年間つみたて・長期保有を続けた場合、利回りは年2%〜8%に収束しており、元本割れのリスクが低く安定した成果が見込めるとされています。

引用|つみたてNISAについて

特に医師は「時間の制約が大きい職業」だからこそ、仕組み化できるNISAは資産形成の強い味方になるでしょう。

投資信託

・少額から始められるので、高額な初期資金が不要

・運用を専門家に任せられるため、忙しい医師でも取り組みやすい

投資信託とは、多くの投資家から集めた資金を専門の運用会社(ファンドマネージャー)が株式や債券などに分散して投資し、その成果を出資者に分配する仕組みです。

証券会社によっては100円から購入できるため、「資産運用はまとまった資金が必要」と考えている医師でも、無理なくスタートできます。

さらに、実際の運用は専門家に一任できるため、日々の診療で多忙な医師でも個別銘柄の選定や市場の動きを追う必要はありません。

診療や研究に集中しながら、同時に資産形成を進められるのは大きなメリットです。

ただし、投資信託は銀行預金と異なり、元本保証はありません。

市場の状況次第では一時的に資産が目減りする可能性もあるため、仕組みを理解したうえで取り組むことが大切です。

そのため、まずは少額から始めて投資に慣れることをおすすめします。

医師の場合、教育費や老後資金など大きなライフイベントに備える必要があり、時間も限られています。

投資信託は「少額・分散・自動運用」ができるため、将来の安心を確保する有力な手段として活用しやすい資産運用法です。

医師が資産運用で失敗しやすいポイント

医師が資産運用で失敗しやすいポイントが3つあります。

・高額な金融商品や不動産への勧誘トラブル

・節税目的だけの投資で資産を減らすリスク

1つずつ確認しておきましょう。

忙しさによる情報不足・勉強不足

医師は多忙なため、情報収集や勉強が追いつかず運用判断を誤りやすいです。

診療や研究、学会などで時間が取れない中、株式市場や不動産の最新情報を把握するのは困難です。

その結果、流行や短期的な値動きに惑わされ、高リスクな投資に手を出してしまうケースがあります。

また、投資商品の仕組みを十分に理解せずに購入することで、思わぬ損失やトラブルに直結することも少なくありません。

高額な金融商品や不動産への勧誘トラブル

高額な金融商品や不動産の勧誘には注意が必要です。

医師は高収入かつ信用力が高いため、業者から「限定物件」「特別商品」として勧められることが多く、契約を急かされるケースもあります。

しかし、条件やリスクを十分に検討せず契約すると、ローン返済が重荷になったり、思わぬ損失を被る可能性があります。

特に不動産では立地・管理・空室リスクが収益に直結するため、物件選定や契約内容を慎重に確認することが不可欠です。

節税目的だけの投資で資産を減らすリスク

節税だけを目的に投資すると、資産を減らす危険があります。

医師は所得が高く節税効果を意識しがちですが、節税商品や不動産、保険を「税金を減らすためだけに」購入すると、キャッシュフローが圧迫され、運用益より支出が上回ることがあります。

節税目的だけで高額商品に手を出すのではなく、ライフプランやリスク許容度と照らし合わせ、バランスの取れた資産運用を心がけることが重要です。

医師に向いた資産運用の始め方

医師は多忙で時間が限られるため、効率的かつ無理のない方法で資産運用を始めることが重要です。

ここでは、医師に合ったステップを紹介します。

まずはライフプランと目標額の設定

教育費や住宅購入、老後資金など、医師のライフステージに応じた支出の見通しを立てることで、運用目標額や必要なリスク許容度が把握できます。

この段階を飛ばすと、運用方針がぶれやすくなり、無理な投資や過度なリスクを取る原因になりかねません。

ライフプランと目標額を明確にすることが、無理なく資産を増やす第一歩です。

少額の積み立てから始めて慣れることが大切

資産運用は、いきなり大きな金額で始める必要はありません。

例えば、毎月1万円や2万円などの金額をNISAやiDeCo、投資信託で自動積立することで、値動きの影響を少しずつ経験し、相場感覚を養うことができます。

少額から始めることで精神的な負担も軽減され、忙しい診療の合間でも継続しやすくなります。

専門家への相談

医師は時間が限られているため、資産運用の知識をゼロから学ぶのは大変です。

特に不動産投資や高額金融商品では、自分だけで判断するとトラブルや損失につながる可能性があります。

信頼できる専門家に相談し、自分のライフプランやリスク許容度に合った運用戦略を立てることが、医師にとって無理なく安全に資産を増やすコツです。

医師の資産運用に関するよくある質問

ここでは医師の資産運用に関するよくある質問を紹介します。

忙しい医師でも資産運用できる?

医師が資産運用をする際のポイントは「自動化」と「専門家の活用」です。

毎月一定額をNISAやiDeCo、投資信託で自動積立することで、時間をかけずに資産を増やせます。

また、インデックス投資や分散投資のようなシンプルな手法を選べば、日々の相場チェックはほとんど不要です。

短期的な値動きに一喜一憂せず、長期的に積み立てることで、医師の忙しい生活でも無理なく資産形成ができます。

医師に不動産投資は向いている?

金融機関から融資を受けやすく、自己資金が少なくても始めやすい点がメリットがあります。

ただし、物件選びや管理、空室リスクの影響は大きいため、事前の情報収集とリスク評価が不可欠です。

立地条件やローン返済計画を慎重に検討することで、家賃収入や将来的な売却益を安定的に見込むことができるでしょう。

医師がやるべき節税対策は?

iDeCoによる所得控除、NISAによる運用益非課税、医療費控除やふるさと納税などを組み合わせることで、税負担を抑えつつ資産形成が可能です。

ただし、節税だけを目的に高額商品を購入すると資産が減るリスクがあるため、ライフプランや資産運用の全体像を考慮して取り入れることが大切です。

専門家に相談するときの注意点は?

医師は高額商品の勧誘を受けやすいため、利益相反がない独立系のファイナンシャルプランナーや税理士を活用すると安心です。

また、自分のライフプランや目標、リスク許容度を明確にしたうえで相談し、提案内容を理解してから契約することがポイントです。

情報を鵜呑みにせず、自分でも学びながら判断する姿勢が必要です。

まとめ

医師は高収入である一方、税負担や将来の支出が大きく、貯金だけでは資産を効率的に増やすことは難しいのが現実です。

勤務医と開業医では資金の流れや必要な運用の考え方も異なるため、自分に合った資産運用の方法を選ぶことが大切です。

おすすめの運用方法には、不動産投資や株式投資、iDeCo、NISA、投資信託などがあります。

どの方法も、忙しい医師でも取り組みやすく、節税や資産形成に有効です。

ただし、情報不足や高額商品の勧誘、節税目的だけの投資などの失敗リスクには注意が必要です。

忙しい医師でも効率的に資産運用を始めるには、信頼できるファイナンシャルプランナーに相談するのが最も効果的です。

ココザスはファイナンシャルプランナーとして投資や資産運用のサポートを行っています。

また、お客様の資産状況や家族構成、将来的なライフプランから適切な投資計画のアドバイスもしています。

さらに税金アドバイスや余剰金作りのための家計の見直し、保険やローンなどについての相談も承っておりますので、ぜひ一度ご相談ください。