「3週間で身につく日本人が知らないお金の常識」 無料プレゼント!

20代から老後資金を貯めておくべき理由とは?

20代から老後資金を貯めておくべき理由は主に以下の2つが挙げられます。

(1)年金だけでは生活できない

一つ目は公的年金の収入だけでは生活できないことが挙げられます。

「2023年度の公的年金受給額」は、平均して「224,482円」となりますが、総務省が発表した「家計調査2023年(令和5年)4~6月期平均」による、夫婦2人以上の平均支出額は「288,355円」となっています。

差し引くと年間「63,873円」不足していることがわかり、公的年金だけでは生活できないことがわかります。

さらに昨今ではウクライナ情勢や円安の影響によって物価高が懸念されていることで、平均支出額も上昇傾向にあります。そのため20代という若いうちから老後資金を蓄えておく必要があります。

(2)平均寿命が伸びている

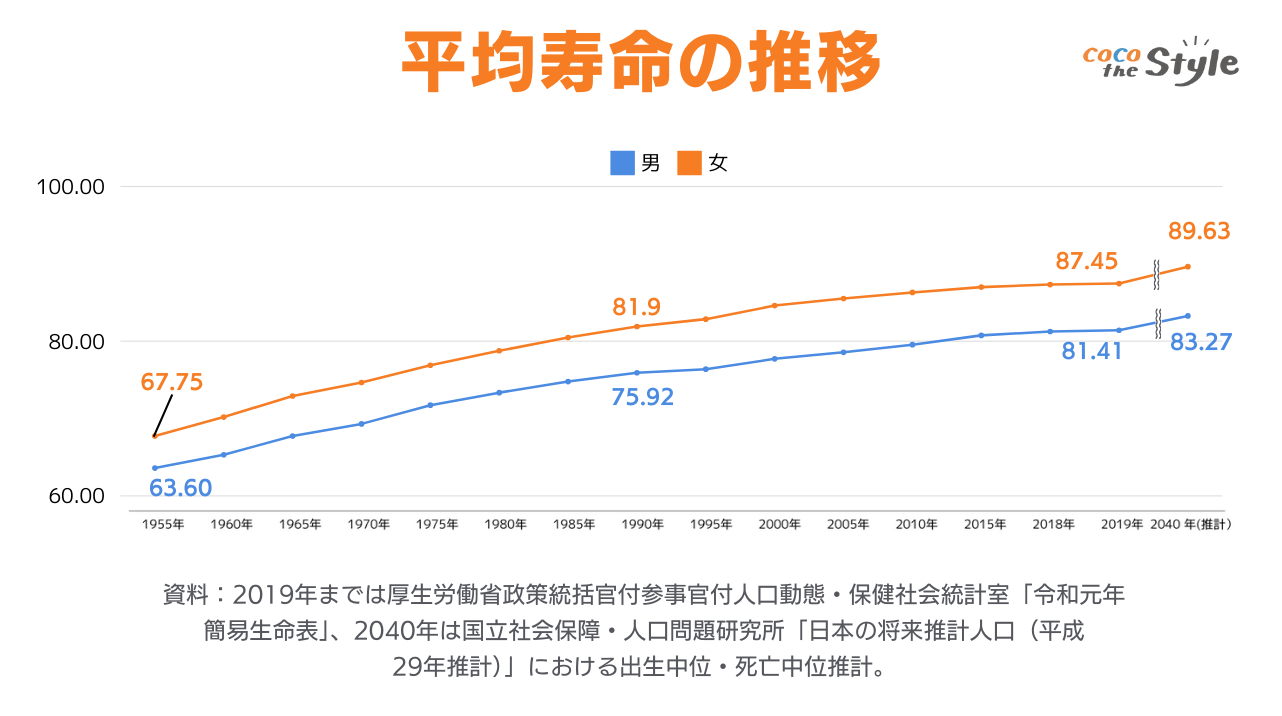

以下の画像の通り「厚生労働省が発表した平均寿命の推移」が延びていることで、老後資金が以前より多く必要となることがわかります。

引用|厚生労働省「図表1-2-1 平均寿命の推移」を参考に弊社作成

1990年では男性が75.92歳、女性が81.90歳だったのに対し、2019年では6年近く寿命が延びています。

寿命が延びるということは、毎年の支出も増えてしまうことにもなりかねません。

定年退職を65歳と仮定すると、約16年から22年の老後資金を確保しておかなければいけないことがわかります。

先ほどもお伝えした通り公的年金だけでは毎月の生活費は不足してしまうため、20代のうちから老後資金を貯めておくべきだと考えられています。

20代から始めておくべき投資信託でできる老後資金対策3選

老後資金を貯めておくためには具体的にどのような方法が挙げられるのでしょうか。

貯蓄などを行う方もいらっしゃいますが、近年では資産形成などによって老後資金を貯めている方も増えています。ここでは3つの資産形成方法を紹介します。

(1)つみたてNISA

・運用益は非課税

・年間で40万円まで運用できる

・運用期間は20年

・2024年度より新NISAがスタート

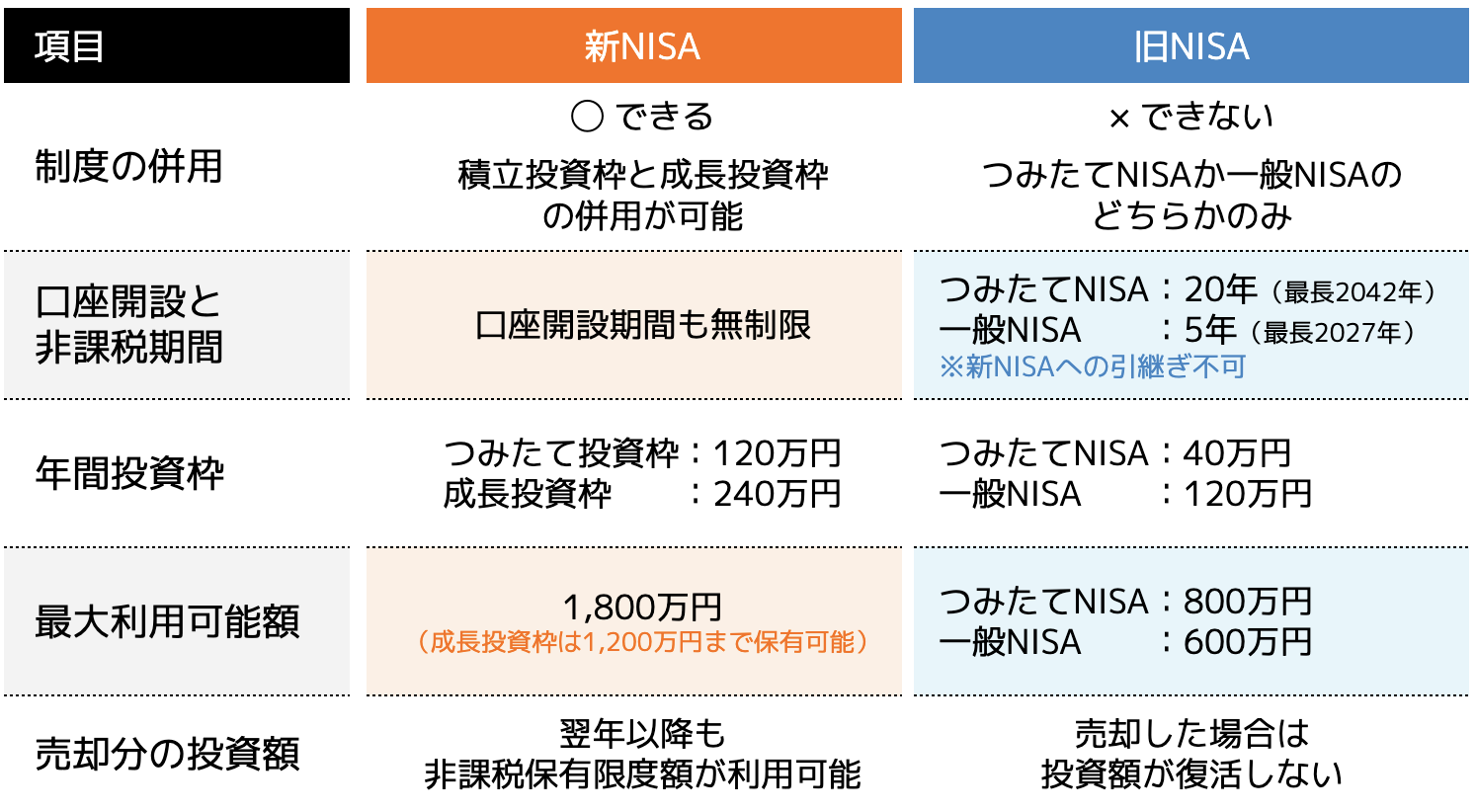

つみたてNISAとは毎月一定額(年間40万円まで)などを投資信託などで運用し、得られる運用益が非課税となる制度です。

最低積立額も運用会社によって異なりますが、100円から始めることもできるため、収入の少ない20代におすすめの資産形成方法です。

積立期間は最大で20年間と定められておりますが、2024年1月1日に新NISAがスタートし、運用期間の制限がなくなるうえ、投資額も年間120万円まで引き上げられます。

新NISAでは年間投資額が大幅に増えるため、20代のうちは少額で始め、収入が溜まってきた30代や40代で投資額を増やすなどの柔軟な対応も可能です。

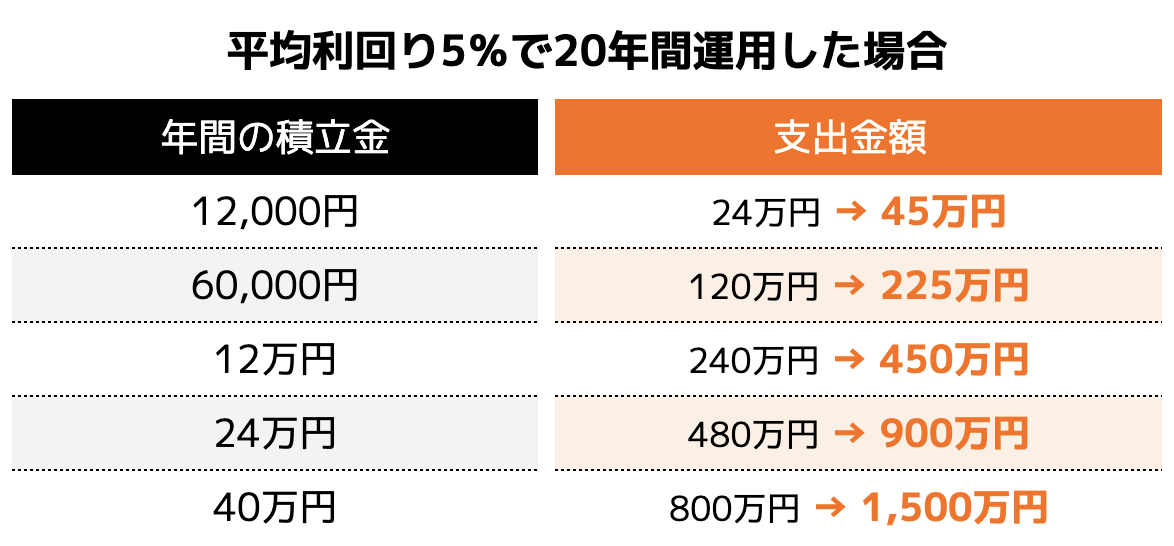

つみたてNISAは平均して2%〜8%の利回りとなりますが、以下の表は平均利回り5%で20年間運用した場合の運用益です。

見てわかる通り、おおよそ2倍近い資産にすることができます。そのため老後資金の備えとしても有効な資産形成方法と言えるでしょう。

【参考記事】

2024年NISA改正のポイントをわかりやすく解説!新NISAで何が変わる?

(2)iDeCo

・運用益は非課税

・掛金は所得控除対象5,000円から始められる

・運用上限額は勤務先の年金状況や職業によって変わる

・60歳まで引き出すことができない

iDeCoとは個人型確定拠出年金のことを指します。現在支払っている厚生年金や国民年金とは別に、加入が任意な私的年金の1つです。

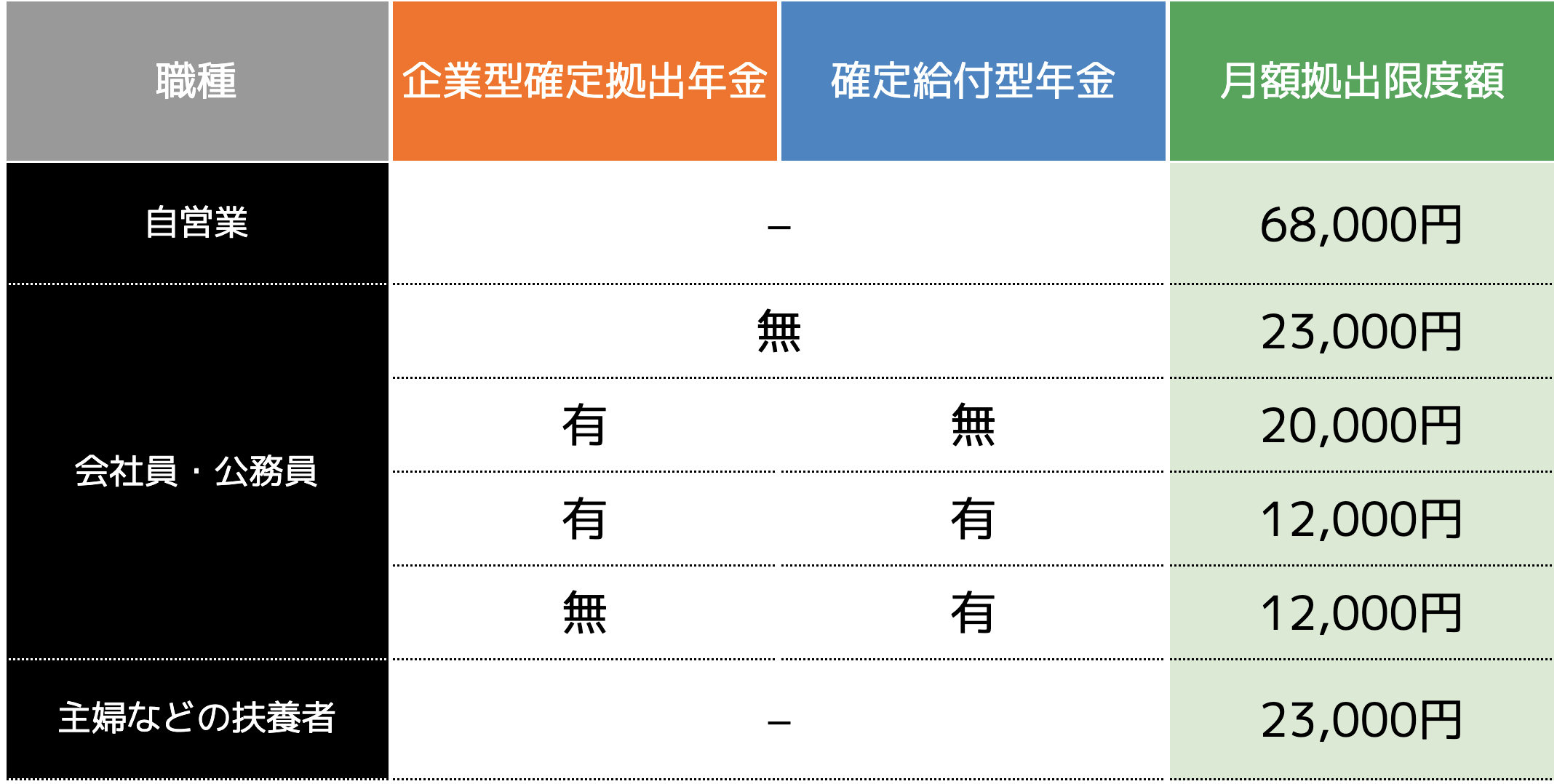

iDeCoは最低運用額が5,000円からとなっている一方で、以下の表の通り、職業や勤め先の年金制度によって上限額が設けられております。

もちろん多く掛金を運用すれば利益も大きくなりますが、資金力が少ない20代でも5,000円からと始めやすい資産形成方法です。

さらに運用益は非課税となるうえ、掛金は全額所得控除の対象となることから、所得税や住民税などの節税効果も見込めます。

ただし、原則原則60歳まで引き出すことができないデメリットが挙げられます。そのため急な出費があった場合、iDeCoの掛金を充てにすることができなくなります。

【参考記事】

iDeCoとは?メリット・デメリットをわかりやすく解説!

(3)投資信託

・専門家に一任できる

・100円から始められる証券会社もある

・元本割れのリスクが伴う

投資信託とは、投資家から資金を集めた専門会社が運用し、得られる配当金や運用益を投資家へ分配する方法です。

資産形成初心者の方であっても専門会社が運用してくれるため、社会人として多忙な20代の方におすすめの方法です。

投資信託は証券会社によって異なりますが、100円から始めることもできます。ただし、専門会社の運用が失敗したりすると元本割れのリスクが伴うため、投資額に注意しなければいけません。

とはいえ投資信託の平均的な利回りは7%〜8%前後が多く、安定した収益を得ることもできます。投資可能期間なども設定されていないため、20代のうちから老後資金の備えを蓄えておきたい方に向いている資産形成方法の1つです。

【参考記事】

投資信託にはどんな種類がある?選び方のコツまで徹底解説!

資産形成を成功するための3つのポイント

20代におすすめする老後資金対策として、3つの資産形成方法を紹介しましたが、どの方法も元本割れのリスクが伴うことや、少額な運用額などによって大きく利益を伸ばせるとは言い切れません。

そのため成功して利益を積み立てる資産運用シミュレーションには以下の3つのポイントを意識しましょう。

(1)目標設定を決める

資産形成を始める際は、必要な老後資金額の目標を設定しましょう。目標を設定することで、毎月の掛金や運用期間などを定めることができます。

現在の公的年金から支出を差し引くと「63,873円」であり、退職後20年と仮定すると、おおよそ1,540万円不足することが想定できるため、1つの目標金額に設定することもできます。

もちろん退職時にはある程度貯蓄などもあるため、誰しもが1,540万円不足するとは限りません。しかし各家庭によって支出額が異なるため、より多くの老後資金が必要となる場合も考えられるでしょう。

そのため20代のうちから目標となる老後資金の目安を考慮しておくことが大切です。

なお、金融庁の「資産運用シミュレーション 」では毎月の積立金と利回り、積立期間を入力することで、将来得られる利益を想定することもできます。目標設定をする際に有効なのでぜひ使用してみてください。

(2)分散投資を行う

分散投資を行うことで、損失を最小限に抑えることができます。1つの資産形成方法だけに資金を投入しておくと、万が一損失が生じた時は損失額も大きくなるためです。

例えばつみたてNISAやiDeCoなど複数の資産形成方法に投資しておけば、片方の資産形成で損失が出ても、最小限に抑えることが可能です。

資産形成は資産を増やすことを意識するあまり、1つの資産系方法に注力される方も多いため、分散投資を意識して損失を抑えるようにしましょう。

(3)運用可能資金内で始める

資産形成で損失が生じた場合は生活にも支障をきたしてしまうため、運用可能資金内で始めることが大切です。

お金を増やすことばかりを意識してしまい、高額な資金で運用したものの、損失が出てしまって0円となったという事例もあります。そのため貯蓄と資産形成に回す資金を毎月の余剰金から逆算しておくことが大切です。

具体的には給与収入から家賃や光熱費、食費などを差し引いた余剰金のうち、「資産形成に3割、貯蓄へ7割分回す」などの方法が挙げられます。割合は人それぞれであるため、自身で配分を検討しておきましょう。

とはいえ、毎月の支出額の把握ができていない方は、まずは「どの項目にいくら支出しているのか」を確認して見てください。

資産形成を始める際の3つの注意点

資産形成を成功させるポイントを紹介しましたが、注意点もあります。ここでは3つの注意点を紹介します。

(1)ハイリスクな投資は控える

資産形成の中には高利回りの方法も挙げられますが、ハイリスクな投資方法は難易度もたかいため、初心者の方は控えるようにしましょう。

FXや株式投資など、大きな利益を生み出すこともできる資産形成方法は、その分リスクも大きく口座破産している方も多く見受けられます。

FXや株式で成功している人は10%程度、さらに5年間で勝ち続けている人は5%以下とも言われています。

もちろん勉強し、知識や経験を蓄えれば資産を増やすこともできますが、安定性に欠ける資産形成方法です。そのため老後資金の備えとして始める方は、つみたてNISAやiDeCoなどの安定性のある資産形成方法がおすすめです。

(2)すぐに利益の確保を行わない

資産形成を始めると目先の利益を確保したくなる方が多いですが、長期間の運用でさらなる利益の拡大が見込まれるため、すぐに利益確保を行わないことが大切です。

資産形成や投資には「損小利大」という言葉があり、損失を少なくして利益を大きくすることが大切であると言われています。

しかし資産形成初心者の方は真逆の「損大利小」になりがちです。損失が大きくなり利益が小さければ資産を増やしておくのが困難となります。

資産形成は短期間では利益が出るものの、ある年数を運用するとマイナスになることがあります。その結果短期間で資産形成を辞めて利益を確保する方が多いです。しかし長期間の運用によってより多くの利益を得ることにもつながる可能性が高いです。

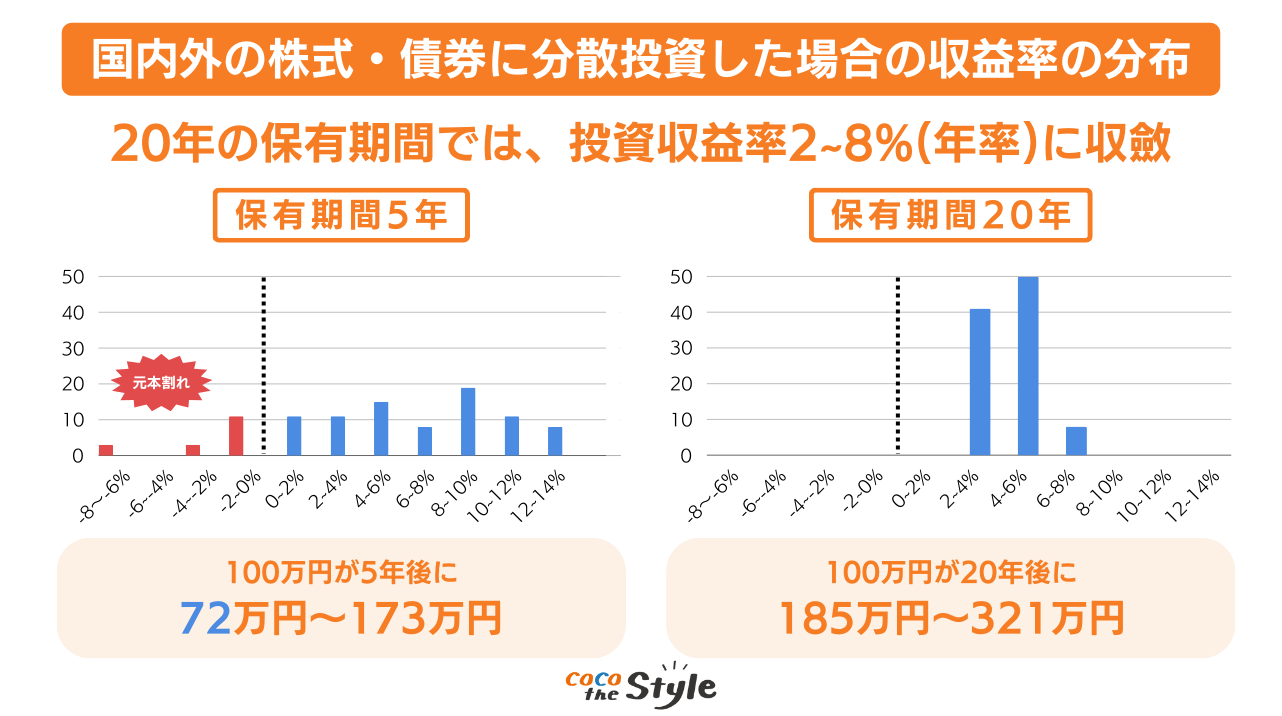

平成29年に金融庁が発表した「つみたてNISAについて」を確認すると、以下の画像の通り、保有期間5年未満であれば元本割れ、保有期間20年以上で分散投資すれば理論上100%増加すると金融庁が平成29年に発表しております。

引用|金融庁「つみたてNISAについて」を参考に弊社作成

そのため短期間で利益の確保を行うのではなく、20年という長期投資を心がけるようにしましょう。

(3)正しい専門家から基礎を学ぶこと

これから資産形成を始める方は、正しい専門家から基礎知識を身に付けることが大切です。知識もなく始めてしまうと、資産形成で利益を伸ばすことができないためです。

ネットなどを参考に独学で知識を身に付ける方もいらっしゃいますが、情報過多なうえどれが正しい知識であるのか見極めるのが難しいです。

さらに投資詐欺なども多発しているため、専門家から学ぶことが大切です。とはいえどのような専門家がおすすめであるかわからない方も多いため、次の項で詳しく紹介します。

資産形成の専門家

ここでは資産形成の相談におすすめな専門家を紹介します。

ファイナンシャルプランナー

ファイナンシャルプランナー(FP)は家計にかかわる金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など幅広い知識を備えた方です。資産形成だけでなく、お金に関する相談先としておすすめです。

具体的には今の収入から資産を増やす方法だけでなく、無駄な支出などの見直しや改善方法を提案してくれます。

ただし、ファイナンシャルプランナーによって得意不得意なジャンルがあります。例えば税金や金融関係の知識は豊富でも、資産形成については網羅していない方もいらっしゃいます。

そのためファイナンシャルプランナーであれば誰でもよいというわけではなく、資産形成の知識や経験がある方を見つける必要があります。

IFA

IFAとは独立系ファイナンシャルアドバイザーとも呼ばれ、どの機関にも属さないため顧客に合わせた資産形成の方法を紹介してくれます。

IFAは証券会社や金融機関、保険会社などの出身者が多いため、金融商品の知識や経験が豊富です。一方でIFAによっては得意なジャンルが決まっていることが多いため、資産形成について詳しい方を見つけなければいけません。

資産形成コンサルタント

資産形成のプロである資産形成コンサルタントは、顧客に合った資産形成の方法をはじめ、老後資金の悩みや現在の支出や収入改善などのアドバイスを行ってくれます。

さらに資産形成に関する基礎知識を身に付けるためのサポートなども充実しているため、初心者の方におすすめな専門家です。

また基礎知識だけでなく、経験も豊富なことからさまざまなノウハウを教えてもらうことも可能です。今後資産形成で利益を生み出していきたいという方はぜひ相談してみてはいかがでしょうか。

ココザスでは資産形成に関する知識のご提供だけでなく、お客様の資産状況や収入状況などからおすすめの資産形成方法をご提案します。さらに資産形成ならではの分散投資方法や目標設定の共有なども行います。

20代から資産形成を始める方は、ぜひ一度ココザスへご相談くださいませ。

まとめ

老後資金は現状の公的年金では平均支出を上回ることができないため、資産形成を行って貯蓄を蓄えておかなければいけません。

本記事では3つの資産形成方法を紹介しましたが、すぐに始めるのではなく、目標金額の設定や運用可能額の確認を行いましょう。

また本記事以外にもさまざまな資産形成があり、自分に合った方法を見つけるには専門家への相談を行いましょう。

専門家にもさまざまありますが、資産形成コンサルタントであるココザスでは、お客様に合った資産形成方法をご提案させて頂きますので、ぜひ一度ご相談くださいませ。