最初に押さえておきたい|DINKsのための資産形成3ステップ

DINKsが資産形成を始めるために、やるべきことを3つのステップに整理しました。

何から手をつければ良いか分からない方は、まずこの手順に沿って進めてみましょう。

ステップ1|夫婦で将来のゴールを共有する

資産形成の第一歩は、夫婦で「何のために資産形成をするのか」という目的意識を共有することです。

まずお互いが「やりたいことリスト」を自由に書き出し、「早期リタイア」「マイホーム購入」といった個人の夢や希望を言葉にしてみましょう。

次に、リラックスできる時間にお互いのリストを見せ合いながら、「二人の共通の夢」を探してみてください。

最後に、その夢に優先順位をつけ、「いつまでに」「いくら必要か」を話し合えば、それが資産形成の具体的なゴールになります。

ステップ2|家計を見直して毎月の黒字をつくる

夫婦で将来のゴールを共有できたら、次はその実現に向けた土台づくりです。

さっそく家計を「見える化」して現状を把握し、資産形成へ回せるお金(黒字)を生み出す仕組みを作りましょう。

どれだけ高い目標を掲げても、家計が赤字では資産運用を始めることすらできません。

特に、収入に余裕があるDINKsは無意識の支出が多くなりがちなため、現状把握が不可欠です。

無理に切り詰める「節約」が目的ではありません。

「何にいくら使っているか」を把握したうえで、夫婦の価値観に合わせてお金の使い方の優先順位を決めることが重要です。

家計を把握して改善する方法は、このあと「DINKsの資産形成で見落としがちな支出改善のコツ」で詳細を解説していきます。

ステップ3|資産運用で「お金に働いてもらう」

家計に余裕が生まれたら、次はお金を「育てる」段階です。

このステップの目的は、貯蓄の一部を資産運用に回し「お金に働いてもらう」ことにあります。

現在の低金利では、銀行預金に置いておくだけでは資産はほとんど増えません。

それどころか、物価が上がるインフレによって、お金の価値が実質的に目減りしてしまう可能性があります。

DINKsの強みである「収入の余裕」を活かして資産運用を組み合わせることで、夫婦で描いた目標の実現がぐっと近づきます。

投資の具体的な手法については、次の見出しで詳しく紹介します。

DINKsにおすすめの資産形成|NISA・iDeCoで「使わないお金」を育てる

「今すぐに使わないお金」をどう活用するかが、DINKs世帯の資産形成の肝となります。

ここでは、NISAやiDeCoを利用して、リスクを抑えながら資産を育てる方法を紹介します。

NISAの始め方|3ステップで積立投資をスタート

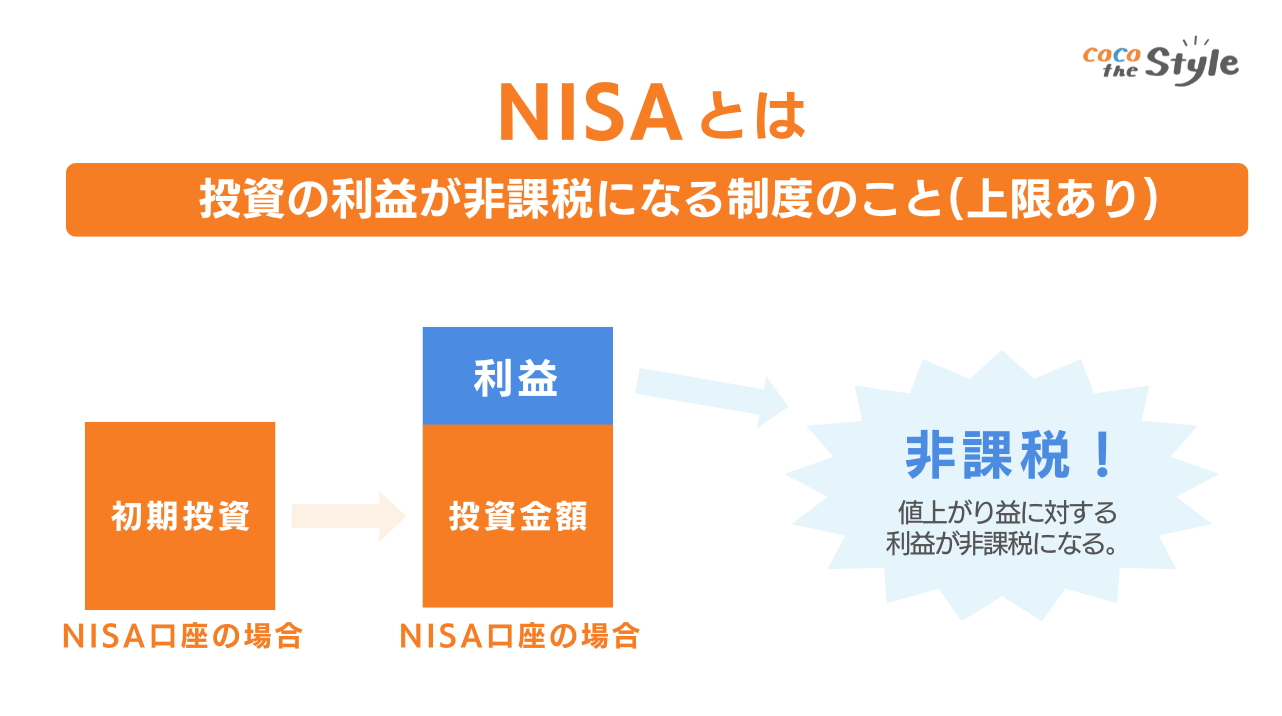

NISAは投資利益が非課税になる制度で、通常約20%かかる税金がゼロになります。

今すぐできる始め方

- 1.証券会社を選ぶ:楽天証券・SBI証券など大手ネット証券が手数料が安くておすすめ

- 2.NISA口座を開設:オンラインで申込み、本人確認書類をアップロード

- 3.積立設定:全世界株式インデックスファンドを月1万円から自動積立(世界中に分散できて初心者にも人気)

NISAには「つみたて投資枠」と「成長投資枠」の2つがあります。

つみたて投資枠は毎月数万円の積立投資に、成長投資枠はボーナス時などにまとまった金額を投資するのに向いています。

具体例としては、妻がつみたて枠で月3万円を積み立て、夫が成長枠でボーナス時に50万円を投資する、といった使い分けが考えられるでしょう。

NISAを利用するポイントは「自動積立の設定」と「長期継続」の2つです。

自動積立にすれば、毎月忘れずに投資できます。

また、10年、20年と運用することで、値動きによるリスクを分散する効果が期待できます。

不安な方はまず月1万円から始めてみて、慣れてきたら金額を徐々に増やしていくと良いでしょう。

iDeCoの始め方|節税しながら老後資金を準備

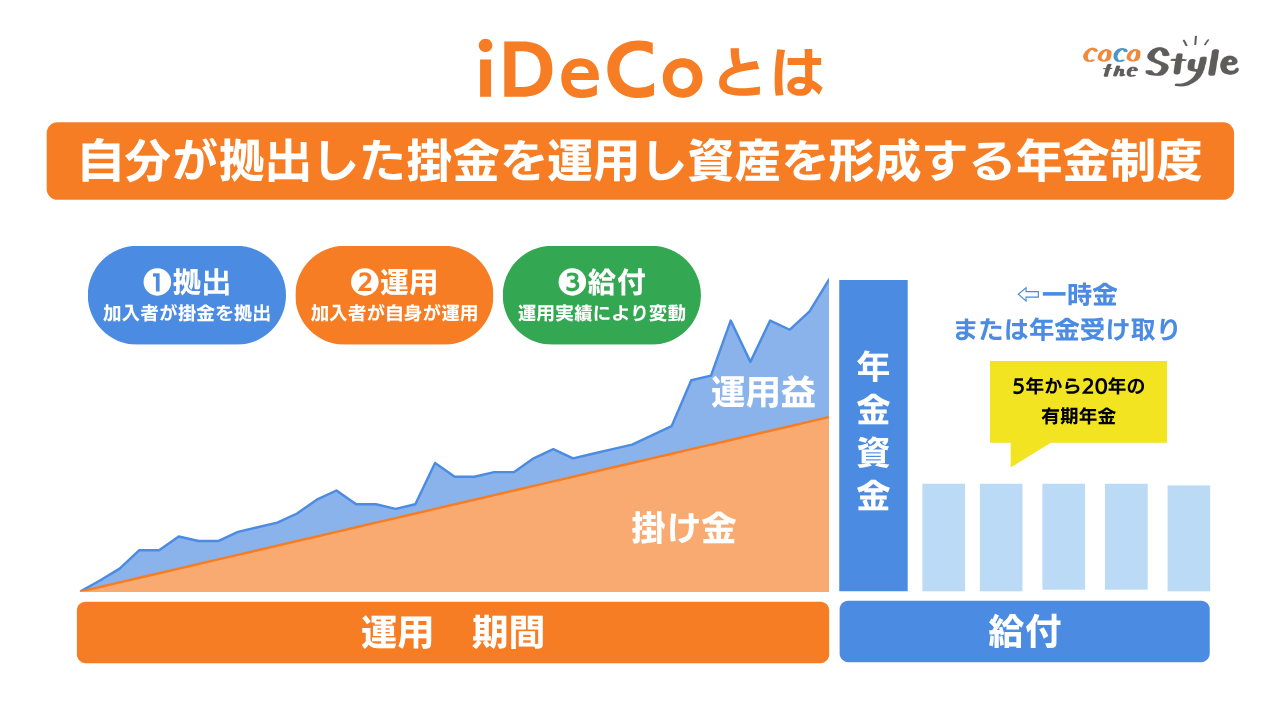

iDeCoは掛金が全額所得控除になり、運用益も非課税の制度です。

例えば、年収650万円なら月2万円の拠出で、年間約4万8,000円の節税効果があります(※所得や加入状況により異なります)

今すぐできる始め方

- 1.拠出限度額を確認:会社員なら月2.3万円(企業型DCなしの場合)、自営業なら月6.8万円

- 2.金融機関を選択:SBI証券・楽天証券・マネックス証券が手数料安

- 3.商品選択:全世界株式インデックスファンドを中心に1本から

ただ、iDeCoでは、60歳まで資金を引き出せない点に注意が必要です。

直近で使う予定のお金は避け、あくまでも余剰資金での運用を基本としてください。

DINKsの資産形成を左右する「家計管理」の基本

収入にゆとりがあるDINKs世帯では、ついお金の使い方がルーズになりがちです。

ここでは、無駄な出費に気づき、家計を改善していくための方法を紹介します。

家賃・保険・通信費を見直す

「なんとなく払い続けているもの」がないか、この3大固定費からチェックしてみましょう。

固定費は一度見直すだけで節約効果がずっと続くため、家計の負担を大きく減らせる可能性があります。

とくに生活水準を上げやすいDINKsは、無意識のうちにこれらの費用が膨らんでいるケースが少なくありません。

「今の家賃は本当に適正か」「保険に不要な特約はないか」「スマホのプランは最適か」といった視点で、一つ一つ洗い出してみるのがポイントになります。

「共通口座」と「家計簿アプリ」で日々の支出を管理する

毎月決まった額を各々が入金し、生活費はその口座から支払うルールを決めましょう。

さらに共通口座を家計簿アプリに連携させれば、お金の流れが自動で記録され、無駄な支出にも気づきやすくなります。

この一連の流れを作るだけで、節約を強く意識せずとも自然とお金が貯まる状態に近づきます。

DINKsが向き合うべき「老後の資金計画」と「特有のリスク」

自由なライフスタイルが魅力のDINKs世帯でも、老後には独自のリスクが潜んでいます。

将来の安心を得るために、今からどんな備えができるのかを整理しておきましょう。

DINKs世帯に必要な「老後資金」の考え方

生命保険文化センターの調査によれば、夫婦2人が老後を過ごす上で最低限必要な生活費は平均で月額23.2万円とされています。

しかし、これはあくまで最低限の数字です。

同調査では、趣味や旅行などゆとりある老後を送るための費用は、月額平均37.9万円との結果も出ています。

現役時代に豊かな生活を送れるDINKsなら、こちらの金額を一つの目安にするのが現実的でしょう。

自分たちがどんな老後を送りたいかを基準に、具体的な目標額を設定することが大切です。

子供のいない夫婦特有の「3つのリスク」への備え

DINKsは子供がいない分、老後に頼れる家族が少なくなるという現実に向き合う必要があります。

とくに、お金の面ではカバーしきれない「介護」「相続」「孤立」の3つのリスクは、元気なうちに夫婦で備えておくべき重要な課題です。

以下で、それぞれのリスクと備え方を見ていきましょう。

リスク1:夫婦どちらかが倒れた時の「介護リスク」

夫婦のうちどちらかが倒れた際、介護の負担がもう一方に集中します。

また二人とも要介護となった場合、入院や施設入居の身元保証を頼める子供がいません。

元気なうちに将来の代理人を決める「任意後見制度」や、民間の身元保証サービスの活用を検討しましょう。

リスク2:意図しないトラブルを招く「相続リスク」

子供がいない夫婦の一方が亡くなると、法定相続人には配偶者とともに親や兄弟姉妹も含まれてきます。

パートナーに全財産を遺したい場合、遺言書がないと、親族との意図せぬ遺産分割協議に発展しかねません。

確実に想いを託すため、法的に有効な「公正証書遺言」を作成しておくことが必要です。

リスク3:社会との接点が減る「孤立リスク」

リタイア後は社会との接点が減り、夫婦だけの世界になりがちです。

パートナーに先立たれた際に精神的に孤立しないよう、事前の備えが欠かせません。

地域活動や趣味のサークルなど、現役のうちから夫婦以外の居場所や人間関係を意識的に作っておきましょう。

DINKSの資産形成で迷ったらFPに相談しよう

制度や投資商品を調べてみても、「自分に適した資産形成がわからない」と感じる方も多いでしょう。

そんなときは、専門家であるファイナンシャルプランナー(FP)の力を借りるのも一つの選択肢です。

ここでは、FP相談のメリットや活用の仕方をご紹介します。

FP相談で何が解決できるのか?(メリットと相談例)

FP相談では、金融のプロがあなただけの「資産形成プラン」を作成してくれます。

「私たち夫婦に必要な老後資金はいくら?」といった漠然とした悩みも、具体的な数字に落とし込んでくれるため、今後やるべきことが明確になります。

夫婦で一緒に相談すれば、お金に対する価値観のすり合わせもスムーズに進むでしょう。

相談をためらう必要がない理由と最適なタイミング

FP相談に適したタイミングは、夫婦の将来に少しでも不安や疑問を感じた「今」です。

「資産が少ないからまだ早い」と考える必要はありません。

むしろ、自己流で始めてしまう前に相談することで、手数料の高い商品を避け、NISAなどの制度を最大限活用する、といった無駄のないスタートが切れます。

「何となく不安」といった漠然とした悩みでも大丈夫です。

FPはその悩みを整理して、やるべきことの優先順位を示してくれます。

先延ばしにせず、まずは気軽に話を聞いてもらうことから始めてみましょう。

後悔しないための「無料FPサービス」の選び方

初めてFP相談を利用するなら、無料サービスで十分です。

ただし、「無料」の背景に特定商品の販売目的がないか、慎重に見極める必要があります。

実際の相談では、すぐに商品を勧めてこないか、こちらの話を親身に聞いてくれるか、といった点を意識するのがポイントです。

相性の良い、本当に信頼できる相手を見つけるためには、オンライン相談を活用して2〜3人と話してみるのもおすすめです。

まとめ|DINKsの資産形成は「今ある余裕」を「将来の安心」に変えること

DINKsの資産形成は、まず夫婦で将来の夢や目標を共有することから始まります。

次に行うのは、毎月の支出から投資のためのお金を生み出し、NISAなどを活用して着実に資産を増やすことです。

将来への不安をなくし、確かな安心感を得るためには、二人で計画的に準備を進めることが大切です。

この記事を参考に、まずは夫婦で話し合う時間を持つことから始めてみてください。