子育てのお金がかかりすぎ!子育てにかかる費用の実態

「子供を育てるのって、こんなにお金がかかるの?」

子育てを経験している人なら一度はそう感じたことがある方もいらっしゃることでしょう。

実際に、子供一人を育て上げるのにかかる総費用は想像以上と言われているので、ここでは子育てにかかる費用目安について解説します。

0歳〜大学卒業までにかかる子育て費用

0歳から大学卒業までの子育て費用は、約3,500万円〜7,000万円ほどかかります。

子育て費用は「養育費」と「教育費」に大きく分けられます。

養育費は内閣府が公表している「平成21年度インターネットによる子育て費用に関する調査」によると、0歳〜大学卒業までにかかる費用は約1,800万円と公表されています。

しかし、データが古く、以前より物価が高くなっているため、約2,500万円〜3,000万円ほどの費用と考えていたほうが良いでしょう。

教育費用は、約1,000万円~4,000万円の費用がかかります。

これは公立か私立の学校に通うかによって大きく金額が異なります。

では公立と私立ではどれくらいの金額が異なるのか、次の項で紹介します。

公立と私立で大きく違う教育費

子供が通う学校は、公立と私立で教育費が大きく異なります。

なんとなく「私立の方がお金がかかる」というイメージを持っている方も多いと思いますが、実際の金額差は文部科学省が発表した「平成30年度子供の学習費調査の結果について」で確認することができます。

上記の通り、公立と私立では3倍ほど教育費用が異なることがわかります。

さらに大学費用も国立と私立で異なります。

もちろん大学によって費用は異なりますが、一般的に国立の大学の方が費用が安い傾向にあります。

教育費以外にかかるお金

子育て費用には大学の教育費だけでなく、その他にも習い事などの費用も掛かります。

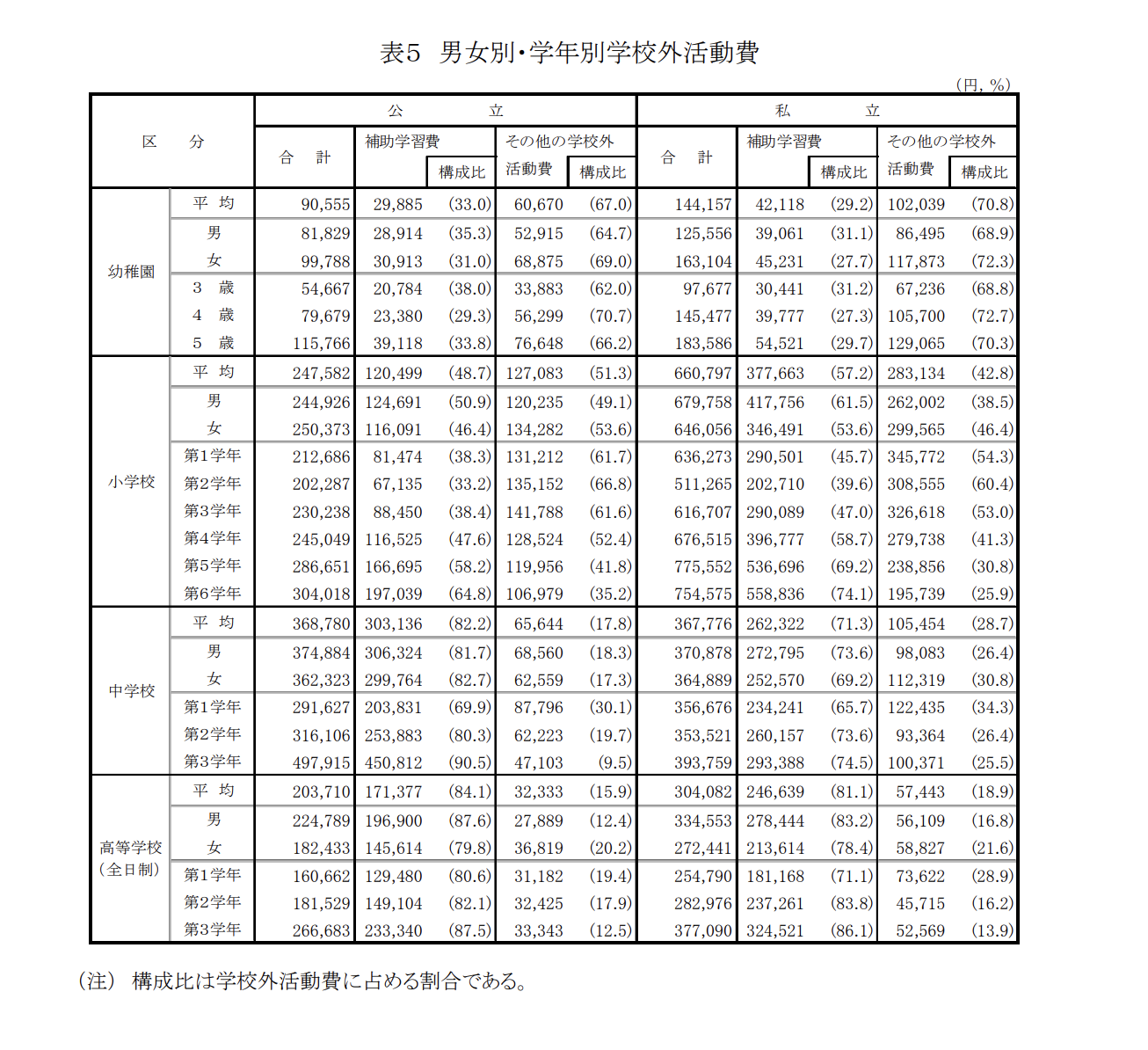

文部科学省令和3年度「子供の学習費調査」によると、以下の画像の通り、学校外活動費がかかる家庭が多いです。

上記の学校外活動費の平均値をまとめると以下の表の通りです。

私立に通っている子供の方が習い事の費用が割高になる傾向にあります。

なぜこんなにお金がかかるの?意外な出費トップ5

ここでは子育て中にかかる意外な支出トップ5を紹介します。

習い事・塾代・レジャー費・お祝い行事・衣服や文房具

ピアノ、水泳、英会話、学習塾など、1つの習い事が月5,000円〜15,000円ほどかかることも珍しくありません。

複数かけ持ちすれば月3〜5万円に達することもあります。

テーマパーク、動物園、キャンプなど、家族で出かけると1日1万円以上かかることも。

春・夏・冬休みに1〜2回のお出かけでも、年間で数十万円になるケースも多いです。

誕生日、七五三、入学・卒業祝い、クリスマスも大きな支出です。

プレゼント、写真撮影、衣装代、食事会などを含めると、1回数万円〜10万円単位の出費になることもあるでしょう。

子供の成長は早く、毎年サイズアウトするため、買い替える機会が多いです。

特に新学期や季節の変わり目には、制服、体操服、文房具、上履きなどの出費が続きます。

中高生になるとスマホの維持費(通信費・機種代)が増えます。

アプリ課金やゲーム関連費用も見逃せないため、注意しておきましょう。

「積み重ね型支出」の怖さ

子育てにかかるお金で見落としがちなのが、少額の支出が積み重なることによる家計への影響です。

1回の支出額が小さいため、つい油断してしまいがちですが、気づけば年間で大きな金額になっていることも少なくありません。

例えば、子供の習い事を1つ始めた場合、月謝が1万円だったとします。

一見それほど大きな出費には思えませんが、1年間続ければ12万円にもなるのです。

さらに、月に1回のレジャー外出で家族で5,000円使えば、年間で6万円。

季節ごとのイベントやプレゼントなど、毎月3,000円程度の出費があれば、それだけで年間3万6,000円です。

これらを合計すると、年間で20万円を超える支出になることも十分にあり得るのです。

「月1万円くらいなら大丈夫」と思っていても、それが2つ3つと重なれば、家計にとってはかなりの負担になります。

支出を見直す際には、金額の大きさよりも「頻度」や「継続性」に注目することが重要です。

子育てにかかるお金の悩みを解決する方法

「教育費が高すぎる」「将来が不安」「もっと節約したい」など子育てにかかるお金の悩みは尽きません。

子育てには喜びがある一方で、お金に関する不安もつきものです。

しかし、賢く工夫すれば、その負担を大きく軽減することができるので、ここでは、実際に使える4つの方法をご紹介します。

一つずつ確認しておきましょう。

公的支援・助成制度を活用する

国や自治体では「子育て支援制度」を用意しておりますが、意外と「知らない・申請していない」人が多いです。

例を挙げると以下のような支援制度があります。

・0歳〜中学校卒業まで、子供1人につき月額1万〜1万5,000円もらえます。市区町村に申請が必要です。

・多くの自治体で、中学生以下の医療費が無料または1回〇〇円までの定額になっています。

・3歳〜5歳の保育園・幼稚園は原則無料。0〜2歳も、住民税非課税世帯なら無料になることもあります。

・出産時に原則50万円支給。病院と直接やりとりで費用に充当されることも多いです。

・児童扶養手当や医療費の優遇、就職支援などがあります。

これらの支援制度は自動では支給されず、申請しないともらえません。

出産後は必ずお住まいの自治体の「子育て窓口」や「役所のホームページ」をチェックしておきましょう。

家計の見直し・固定費と変動費の削減を行う

次に家計の見直し・固定費と変動費の削減を行うことで、支出を抑える方法です。

支出には月々によって支出額が変わる「変動費」とほとんど変わらない「固定費」の2種類あり、以下のような項目が挙げられます。

これらの金額を全て確認し、一つずつ見直しすればお金を貯めることができます。

具体的な例を挙げると以下のような見直し方法があります。

・3大キャリアから格安SIMに変えると、月1万円→3,000円になるケースもあります。

・過剰な保障がついた保険はないか、必要なものだけに整理する。

・動画・音楽・子供向けアプリなど、実は使っていないものがあるケースも多いです。

・借り換えや更新交渉で月数千円の節約も可能です。

固定費は一度見直すと毎月ずっと節約効果が続くので、労力対効果が大きいです。

まずは家計簿などで「何にいくら使っているか」を把握しましょう。

中古・おさがり・地域の支援を上手に使う

中古・おさがり・地域の支援を上手に使うことで、支出削減にもつながります。

赤ちゃん・子供用品は、「高くてもすぐに使えなくなる」ことが多いです。

洋服もおもちゃも、あっという間にサイズアウトや飽きが来るので、中古やおさがりを活用するのも選択肢の一つです。

メルカリやジモティーで、ベビーカーや抱っこひも、服を安く購入したりする方法もあります。

保育園・子育て支援センターで、おさがり会(無料配布)やフリマが開催されることもあるため、地域のホームページなどを確認してみると良いでしょう。

絵本なども毎月数冊買うと地味に出費がかさむので、リサイクルショップや図書館の絵本コーナーや無料イベントも活用しましょう。

資産運用を始める

子供の教育費や将来の家計のために、貯金だけでなく「資産運用」にもチャレンジしてみましょう。

節約と貯蓄だけでは子育て費用を十分賄えるとは言い切れません。

「子供が大学に行きたい」と言ったときに、「お金がなくて行けない」と親の立場からすれば言いにくいものでしょう。

そのためにも、今すぐに資産運用をはじめ、将来のために備えておくことをお勧めします。

資産運用は難しそうに見えても、少額からできて初心者向けの制度もたくさんあるので、次の項で紹介します。

子育てにおすすめな資産運用方法

ここでは子育てにおすすめな資産運用方法を4つ紹介します。

一つずつ確認しておきましょう。

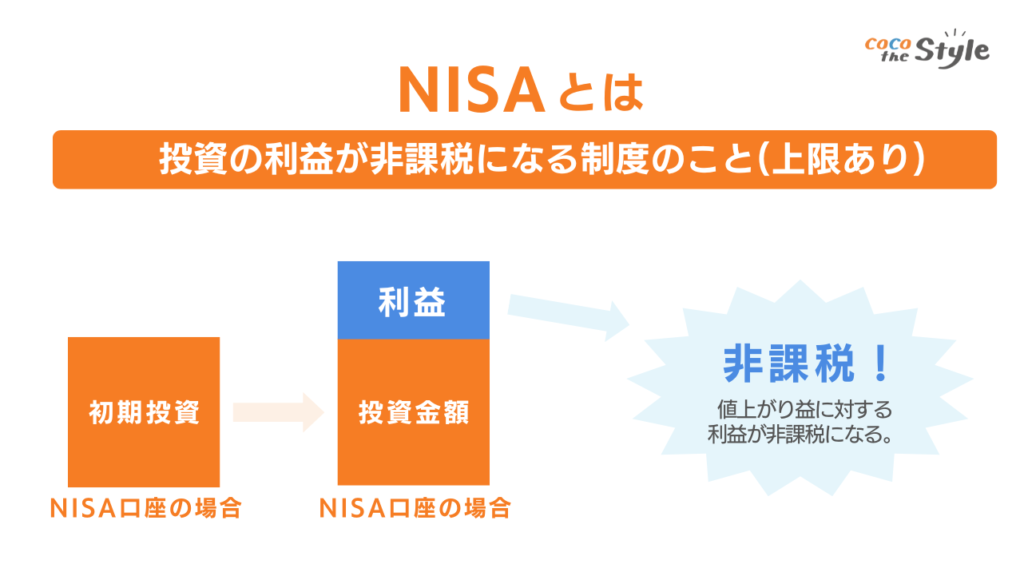

NISA

・運用益が非課税

・長期投資で元本割れリスクが低下

NISA(少額投資非課税制度)は、将来必要になる教育費や子育て資金の準備にも活用できる、初心者向けの資産運用制度として注目されています。

最大のメリットは、投資で得た利益に税金がかからないこと。

通常、株式や投資信託で利益が出ると約20%の税金がかかりますが、NISAを使えばその運用益が非課税になるため、効率よくお金を増やすことができます。

現在のNISA制度では、「つみたて投資枠」と「成長投資枠」の2つが用意されており、それぞれの目的に応じて使い分けたり、併用したりすることも可能です。

とくに「つみたて投資枠」は、毎月コツコツ積立てて金融商品(主に投資信託)を購入する仕組みになっているため、日々の値動きを気にせず、長期的に資産を育てるのにぴったりです。

例えば、小学校入学までの6年、大学入学までの15年など、あらかじめ期間が見えている子育て費用には、「長期・積立・分散」のNISAスタイルが非常に適しています。

さらに、得た利益を再び投資に回せば、「複利効果」によって資産がより大きく育つ可能性があります。

金融庁が発表した調査によれば、20年間つみたて・長期保有を続けた場合、利回りはおおよそ年2%〜8%に収束しており、リスクを抑えながらも安定した成果が期待できるとされています。

引用:つみたてNISAについて

また、長く投資を続けることで価格変動のリスクが平均化され、元本割れの可能性も低くなることがわかっています。

さらに、複数の資産に分散して投資すれば、よりリスクを抑えられます。

投資信託

・少額から始められる

・専門家に一任できる

投資信託とは、多くの投資家から集めたお金を、専門の運用会社(ファンドマネージャー)が株式や債券などに分散して投資し、その成果を出資者に分配する仕組みです。

証券会社によっては100円から購入できるので、「まとまったお金がないから無理」と思っていた方でも、無理なく始めることができます。

また、実際の運用はすべて専門家が行うため、自分で難しい銘柄を選んだり、毎日の相場を確認する必要はありません。

忙しい子育て中でも、手間をかけずに資産形成ができるのは大きな安心材料です。

投資の知識がまだ浅いという方でも、不安なく始められるのが特徴です。

ただし、投資信託は銀行預金とは違い、元本が保証されているわけではありません。

市場の動きによっては、資産が減る可能性もあることを理解しておく必要があります。

そのため、いきなり大きな金額を投資するのではなく、少額から無理のない範囲で始めることが大切です。

将来の教育費や進学費用に備えて、少しずつ準備をしておくことは、家計と心にゆとりを持たせることにもつながります。

投資信託は、そんな未来の安心を支える手段として、多くの子育て世帯から注目されている資産運用方法です。

学資保険

・元本割れリスクが低い

・堅実に貯められる

学資保険の基本的な仕組みは、契約時に決めた期間・金額を定期的に支払い、子供が進学するタイミングでまとまったお金を受け取れるというものです。

例えば、「18歳の大学入学時に満期金として200万円が支払われる」など、進学時期に合わせて受け取りタイミングを設計できるのが大きな特徴です。

このように、教育資金の受け取り時期があらかじめ決まっているため、将来の見通しが立てやすく、「このタイミングで〇〇万円が確実に受け取れる」という安心感があるメリットがあります。

また、学資保険には「親(契約者)に万が一のことがあった場合、以後の保険料の支払いが免除され、満期金は予定どおり受け取れる」という保障機能がついている商品も多いです。

この制度により、小さなお子さんを持つ家庭にとって非常に大きなメリットです。

親にもしものことがあっても、子供の進学資金は守られる、という安心が得られるでしょう。

保険商品なので利率は投資信託ほど高くはありませんが、そのぶん元本割れのリスクが少ない点も、初めてお金を貯める方には向いています。

「増やす」というよりは、「確実に貯める」という目的で使われることが多いです。

ただし、途中で解約すると元本割れすることもありますので、「毎月無理なく続けられる金額で契約する」ことが大切です。

契約前には保障内容や返戻率(支払った金額に対して戻ってくる割合)をしっかり確認しておきましょう。

財形貯蓄・社内積立制度

・堅実に貯められる

・給与から自動で積立できる

財形貯蓄とは、会社が給与から自動で一定額を差し引いて、専用の貯蓄口座に積立ててくれる制度です。

大きく分けて3つの種類があります。

・使い道自由。教育費・車の購入・旅行資金などなんでもOK。

・老後資金の準備用。一定の条件を満たすと利子が非課税になる。

・住宅の購入・リフォーム用。こちらも利子が非課税になる特典あり。

教育資金の準備を目的とする場合は、「一般財形貯蓄」を選ぶ家庭が多いです。

毎月のお給料から自動的に天引きされるため、「気づいたら使ってしまっていた」という心配がなく、計画的な貯金ができる点が魅力です。

また、企業によっては「社内積立制度」といって、同じように給与から自動で積立できる仕組みを導入しているところもあります。

会社によっては、積立てに対して利子を上乗せしてくれる場合もあり、普通預金よりもお得に貯められる可能性があるのです。

どちらの制度も、銀行口座で貯金するよりも「手をつけづらい」仕組みになっているため、確実に教育費や将来のためのお金をためたい方に向いています。

資産運用を始める際の注意点

ここでは資産運用を始める際の注意点を3つ紹介します。

注意点を理解しないまま始めると、むしろ損をすることにもなりかねないため、一つずつ確認しておきましょう。

生活に支障が出ない金額で運用する

資産運用を始めるときは、まず生活に無理のない金額で始めることが大切です。

子育て中は、急な医療費や予期せぬ支出が発生することも少なくありません。

そうした場合でも困らないように、日々の生活費や緊急用の貯金とは分けて運用資金を準備することが基本です。

例えば、毎月の児童手当の一部や余裕のあるお金から、少しだけ運用に回す方法が現実的です。

最近では100円から始められる金融商品もあるため、生活に支障が出ない範囲で少しずつ始めてみるのが良いでしょう。

子供の年齢から逆算して運用方法を決める

資産運用は子供の年齢から逆算して運用方法を決めましょう。

資産運用は、将来そのお金をいつ使うのかによって、適した方法が異なります。

例えば、お子さんがまだ小さいうちであれば、大学進学まで10年以上の時間があります。

そのため、長期的に増やすことを目的としたNISAや投資信託なども選びやすくなるでしょう。

一方で、お子さんがすでに小学生や中学生で、数年以内に教育費が必要になる場合は、元本割れのリスクが少ない安全性重視の方法(定期預金や学資保険など)を選ぶほうが安心です。

このように、子供の年齢や進学予定時期から逆算して、適した運用先を選ぶことが大切です。

専門家に相談してから運用を開始する

資産運用はファイナンシャルプランナーなどの専門家に相談してから始めましょう。

資産運用に興味はあるけれど、「何から始めればいいのかわからない」「うちの家計でどれくらい運用できるのか不安」と感じる方も多いかもしれません。

そんなときは、無理をせず、専門家に相談することをおすすめします。

ファイナンシャルプランナーなどの専門家であれば、家庭の収支状況や教育費の必要時期に合わせて、無理のない運用方法を一緒に考えてくれます。

ココザスはファイナンシャルプランナーとして投資や資産運用のサポートを行っております。

また、お客様の資産状況や家族構成、将来的なライフプランから適切な投資計画のアドバイスもしています。

さらに税金アドバイスや余剰金作りのための家計の見直し、保険やローンなどについての相談も承っておりますので、ぜひ一度ご相談下さいませ。

まとめ

子育てには喜びも多い反面、「こんなにお金がかかるなんて」と戸惑う場面も少なくありません。

しかし、将来に向けて準備しておけば、お金に悩まずに子育てに注力できることでしょう。

公的支援の活用や家計の見直し、そして資産運用など、でできることから少しずつ始め、少額からでも資産運用を行えば、将来の教育費や家庭の安心につながることでしょう。

「今の家計でできることが知りたい」「うちの収入でも資産運用できる?」そんな方は、無理に一人で悩まず、ぜひファイナンシャルプランナーなどの専門家に相談してみてください。