【老後のお金がない!】もらえる年金や支出はいくら?

老後破綻が注目されていますが、老後の生活費は本当に足りないのでしょうか。

老後の家計状況は個人によって大きく異なるため、年金収入だけに頼らず、将来の生活費をきちんと見積もって資金計画を立てることが重要です。

不足している資金を補うための備えも考える必要があります。老後にもらえる年金額と老後の支出を順番にみていきます。

(1)老後にもらえる年金額

多くの人が老後の収入として公的年金を頼りにしています。公的年金には「老齢基礎年金」と「老齢厚生年金」の2種類が存在します。

老齢基礎年金のみ

・会社員や公務員

老齢基礎年金と老齢厚生年金の両方

「老齢厚生年金」は、厚生年金に加入していた人が受け取れるもので、加入期間が短いと受け取れる額も少なくなります。

実際の受給額として、

月額146,162円

・老齢基礎年金

月額56,049円

この受給額は、加入期間や加入中の収入などによって変動します。

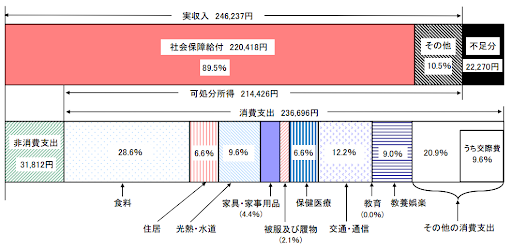

(2)老後の支出

総務省統計局が発表している「家計調査(家計収支編)2022年(令和4年)平均結果概要」によると、65歳以上の夫婦の月平均支出は、税金や社会保険料などの非消費支出とあわせると約27万円、単身者約16万円となっています。(図1、2参照)

例えば、夫が会社員での年金収入が約16万円、妻が専業主婦での年金収入が約7万円の場合、世帯収入は月約23万円です。

しかし、支出が約27万円ならば、毎月約4万円の赤字となります。この赤字を25年間継続すると考えると、約1,200万円(48万円/年×25年)の貯蓄が必要となります。

図1:65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)の家計収支 -2022年-

引用| 総務省・統計局「家計調査(家計収支編)2022年(令和4年)平均結果概要」

図2:65歳以上の単身無職世帯(高齢単身無職世帯)の家計収支 -2022年-

引用|総務省・統計局「家計調査(家計収支編)2022年(令和4年)平均結果概要」

【参考記事】

【老後も安心!】老後資金をシミュレーションして老後の準備をしよう

老後資金がないのはなぜ?【具体的理由3選】

老後資金がない具体的な理由を3つ解説します。自分にあてはまるものがないか、確認してみてください。

(1)自身の状況を把握していない

老後の資金に困る人々の中には、現役時代に自分が置かれている状況を正確に把握していないケースが非常に多いです。

現代社会において、給与の取り扱いが銀行振り込み主体となっているため、意外と「給与明細を見ていない」という人がいます。

このような状態だと、将来的な資産計画が難しくなってしまいます。自身の状況を把握する上での重要なポイントは以下の3点です。

1:勤めている会社の退職金や企業年金を確認

自分の勤めている会社が退職金を支給しているのか、また企業年金に加入しているのかを知ることは必須です。

もし、企業年金に入っていないのであれば、基礎年金のみの受給となる可能性が高く、その額は多くても10万円に満たないことが多いので、別途の資産対策が求められます。

2:国民年金保険料の支払い状況の確認

25年以上国民年金を支払っていない場合、老後に受給資格を得られない可能性があります。

このような場合でも、任意で保険料の延長が可能ですが、確認しないままでは老後に厳しい状況となりかねません。

3:保険の加入状況を明確にする

老後の生活で意外とコストがかかるのが医療費です。

現在加入している保険をしっかりと把握し、適切な医療費の対策をとることが重要です。

日常の忙しさに流されることなく、一度自身の資産状況を棚卸ししてみることをおすすめします。

(2)収支に向き合っていない

多くの人々が老後の生活を想像すると、憩いの時間や趣味に没頭するイメージを持つことでしょう。

しかし、現実には老後資金を十分に準備できていない人が少なくありません。では、なぜ老後に資金が足りない状態になってしまうのでしょうか。

以下に”収支に向き合っていない”人の特徴を3つ挙げます。ぜひ反面教師にして、自分の収支には正面から向き合うようにしましょう。

1:お金の意識が低い

老後にお金がなくなる世帯の多くは、夫婦共にお金に対する意識が低い、もしくは苦手意識を持っています。

その結果、目の前の欲求に従って生活し、未来のことを考慮しない刹那的な選択をしてしまうことが多いのです。

2:具体的な老後のイメージや計画がない

多くの人が老後の暮らしを明確にイメージしていないため、将来の生活費や収入について具体的に考えることができていません。

定年を迎えると突如として現実と直面し、資金的な問題に直面することになります。

3:貯蓄の習慣がない

老後に資金が不足するケースの多くは、毎月一定の額を貯蓄する習慣がないことが原因です。

特に「あれば使う」タイプの人は、節約癖がなく、収入が減少した退職後も贅沢を続けてしまうため、財政が逼迫することが多いです。

これらの問題は、性格や習慣の問題であり、一度街中のファイナンシャルプランナーに相談するなどして意識を変えることで、劇的な改善が期待できます。

今後の幸せな老後生活を実現するためにも、早めの対策と意識改革が必要です。

(3)家族の状況に向き合っていない(把握していない)

家族の状況と資産運用は密接な関係にあります。特に以下の3つの家族の状況は、老後資金の準備や管理に大きく影響してきます。

1:親に資産がない

60歳まで一生懸命老後の資金を貯めていた家庭でも、突然の親の介護に直面すると、その資金を介護費用に回さざるを得ない状況が考えられます。

このような場合、ケアマネージャーとの相談や介護保険サービスの活用、親の資産の確認や家族の協力を取り付けることで、負担を軽減する方法を模索することが重要です。

また資産がある場合でも、親が認知症になってしまった場合は意思能力なしと判断されてしまいます。

そうなると、たとえ本人の介護のためでも親の自宅や資産を売却できない「デッドロック」という状態になる可能性もあるので注意しましょう。

2:高齢での子供の出産

高齢出産の増加に伴い、老後資金の計画をせずに定年を迎えると、子供の学費や成長に伴う費用を退職金や年金から支払うケースが増えています。

3:子供の教育や生活費にお金がかかる

成人した後も子供の大学や大学院の学費援助、さらには独立後の生活費や孫の教育費など、様々な経済的サポートが求められるケースが増加しています。

これらの要求に対応するうちに、老後資金がすり減ってしまう家庭も少なくありません。

家族の状況をしっかりと把握し、それに応じて早期からの資産運用や予算計画を立てることが、幸せな老後生活を実現するための鍵となります。

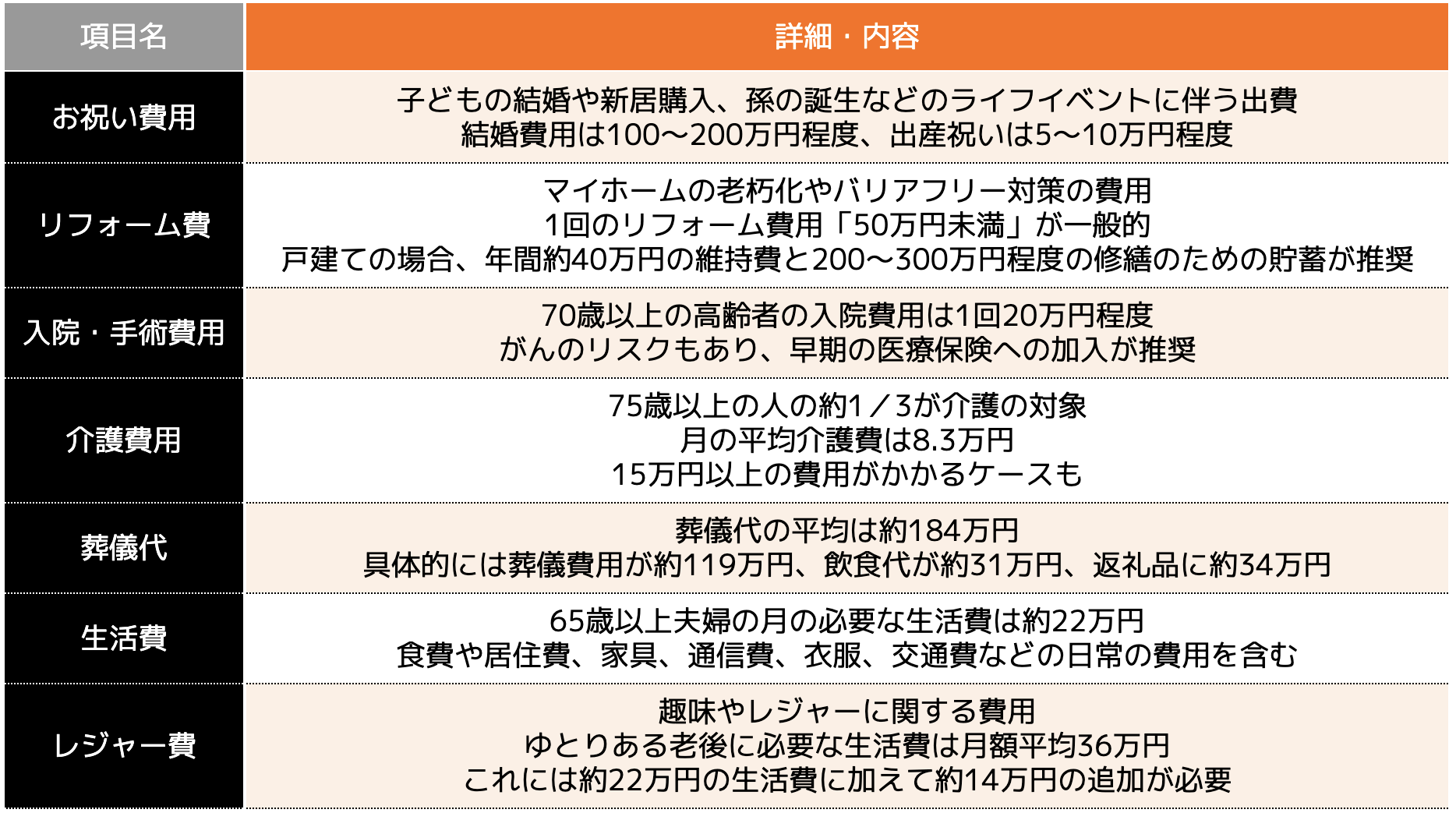

【ますます老後資金がなくなる?】老後に必要なお金を解説

老後資金はただの「生活費」だけではありません。ライフプランに応じて必要となる様々な費用が存在します。以下の表で具体的な項目とそれぞれの詳細を紹介いたします。

老後資金の計画をする際には、これらの費用を考慮することが大切です。しっかりと計画し、安心した老後を迎えるための準備をしておきましょう。

【どうしても老後資金が足りない場合はどうする?】対処法3選

どうしても老後資金が不足する際のとっておきの対処方法を3つ解説します。まずは「これならできそう!」と思える項目から取り組んでみてください。

(1)【まずは支出削減!】家計を見直して支出を減らす

老後の資金不足を感じる方の中には、現役時代と変わらない生活レベルを維持しようとする方が多いのが現状です。

しかし、収入の減少とともに家計収支が赤字になると、蓄えた資金は驚くほど早く底をつきます。

そこで、まずは家計の見直しを行い、支出を抑えることを考えましょう。

家計の中身を分析する

支出の中身をしっかりと分析することから始めます。食費、通信費、電気代、水道代、損害保険料、生命保険料などの固定費は節約の対象として最初に取り組むべきです。

また、交際費や飲食代、レジャー費用などの変動費も見直しを行い、無駄を削減しましょう。

節約のポイント:固定費を下げる

節約をする際の大きなポイントは、固定費を下げることです。例えば、携帯電話料金やインターネット回線料金、電気・水道・ガス代などは、契約している会社やプランを変更することで、大幅に節約できる場合があります。

生活レベルの見直し

長年の習慣や周囲への見栄、プライドが生活の質を落とせない原因となっているかもしれません。

しかし、資金不足の現実を直視し、生活レベルを適切に調整することで、安定した老後生活を送ることができます。

まとめると、老後の資金計画は家計の見直しと節約が鍵となります。今からしっかりと取り組んで、幸せな老後生活を手に入れましょう。

【参考記事】

【家計管理のコツとは?】貯金が増える方法も徹底解説!

(2)【人生100年時代!】アルバイトやパートで定年後も働く

日本の超少子高齢化が進行する中、企業の中でシニア層の雇用がますます注目されるようになってきました。

特に、令和3年4月1日に実施された「高年齢者雇用安定法」の改正によって、企業は「70歳までの就業機会確保」の努力義務を新たに持つこととなりました。このような背景から、今後ますます高年齢の方々にとって働くチャンスは増えてくるでしょう。

実際、老後の資金不足を解消するための対処法の一つとして、「できるだけ長く働く」という選択肢が挙げられます。この方法は、シニア層の方々が安定した収入を得るための有効な手段と言えるでしょう。

重要なポイントとして、給与収入を持ち続けることで老齢年金の受給を遅らせる「繰り下げ受給」を選択することが可能になります。この選択をすることで、年金額を大きく増やすことができるのです。

総じて、現代の日本においては、「希望すれば仕事を続けられる環境」づくりが政府の方針として推進されています。そのため、老後資金不足を感じている方々は、長く働くことを検討する価値があるでしょう。

(3)持ち家を活用(売却・賃貸)して資金調達する

持ち家がある方は、それを活用して資金調達する方法が考えられます。特に、早めの現金化が必要な場合には、以下の方法を考慮することができます。

1:リースバック

この方法は、自宅をリースバック会社に売却し、そのまま自宅に住み続けるというものです。

リースバックを利用すると、買主を探す手間や急な引越しの必要がなく、売却後も自宅に住み続けることが可能です。

また、売却により得られた資金で新しい住まいや介護施設の選択など、次のステップをじっくり検討することができます。

2:自宅の売却

もちろん、単純に自宅を売却し、売却金で老後の生活費を補うという方法も考えられます

ただし、売却後に新たに住居を借りる場合、家賃が必要となるため、収支の検討が必要です。

3:リバースモーゲージ

自宅を担保として金融機関から資金を借り入れ、死亡時に自宅を売却してその資金で返済する方法です。

以上の方法を選ぶ際には、ご自身のライフスタイルや将来のプラン、資産の状態などを総合的に考慮し、最適な選択をすることが大切です。

持ち家を老後資金として活用するための方法に関しては、下記記事も参考にしてみてください。

【参考記事】

年代別ライフイベント一覧!年齢とライフイベントに合わせた資産形成を考えよう

老後、お金がない(足りない)状態にならないための対策3選

節税効果を活用した、かつ長期的な視点でコツコツ実践可能な、おすすめ老後資金の確保方法を3つ紹介します。

(1)つみたてNISA

つみたてNISAは、少額から始めることができる日本の金融庁が推奨する非課税の投資制度です。最長で20年間、合計で800万円までの投資が非課税となります。その中で、年間の非課税投資枠は40万円となっています。

特徴とメリット

つみたてNISAは投資初心者でも少額から気軽に始められる制度です。

2:長期的な非課税の利益

20年間、最大800万円までの投資が非課税となるので、長期的な資産形成が可能です。

3:初心者向けの制度

投資先は金融庁の基準を満たす投資信託に限定されており、無理なく長期にわたって運用が可能です。

4:節税効果

投資で得た利益に対して税金がかからず、本来課税される分を再投資に回すことができます。

例えば、毎年40万円を20年間、つみたてNISAに投資し、年利5%で運用すると、元本の800万円が約1,370万円まで増える可能性があるとされています。

注意点

つみたてNISAでは投資信託のみを選択できるため、その他の選択肢は利用できません。

2:年間非課税枠の限度

年間の非課税投資枠は40万円と、通常のNISAと比較して少なめであるため、計画的な運用が必要となります。

以上の特徴を持つつみたてNISAは、老後の資金を確保しながら、資産運用を学びたい初心者に特におすすめの制度となっています。

【参考記事】

2024年NISA改正のポイントをわかりやすく解説!新NISAで何が変わる?

(2)iDeCo(個人型確定拠出年金)

iDeCo(個人型確定拠出年金)は老後の資産形成に役立つ制度として、公的年金の補完を目的として導入された私的年金制度です。この制度を利用することで、税制上の優遇を受けつつ、資産を効率的に積み立てることができます。

特徴とメリット

iDeCoの掛金は所得から全額控除されるため、所得税・住民税が軽減されます。

例えば、40歳で年収500万円の方が年間27万3000円を掛けた場合、その額が所得から控除される。

2:運用益非課税

運用で得た益は課税されず、通常の投資に比べて20.315%の税金分を節約することができます。

3:受け取り時の税金軽減

60歳以降に資産を受け取る際、一時金や年金形式を選択することで、さらに税制上のメリットを享受できます。

4:選択の自由度

投資信託、定期預金、保険など、多様な運用商品から選べるため、自分のリスク許容度や好みに合わせた運用が可能です。

注意点

選んだ運用商品により、元本が減少するリスクがあります。

このリスクを理解し、適切な商品選択を心掛ける必要があります。

2:引き出し制限

原則として60歳まで資産を引き出すことができないため、急な支出が必要な場合には十分な計画が必要です。

iDeCoは、所得控除、運用益の非課税、受け取り時の税金軽減の3重の節税効果があり、老後資金を増やすための非常に効果的な手段となります。適切な資産運用と節税効果を活かすことで、安心した老後生活を迎えるための一歩として活用しましょう。

(3)財形年金貯蓄

財形年金貯蓄は、「勤労者財産形成促進制度」の一環として、国と企業が連携して設立された制度です。この制度を活用することで、労働者の資産形成を支援し、安定した老後を目指すことができます。

特徴とメリット

給与の一部が自動的に積み立てられるため、定期的な貯蓄が実現され、意志力に頼ることなく確実に資産を増やすことができます。

2:非課税優遇

利息などが非課税になる特典があり、効率的に資産を増やすことが可能です。

特に、財形住宅貯蓄と合わせて元利合計550万円までは非課税となります。

3:給付金制度

一定の条件下で給付金を受け取ることができるため、貯蓄の加速が期待できます。

4:住宅ローンの利点

財形貯蓄制度を利用することで、公的住宅ローンを低金利で利用するチャンスがあります。

注意点

生活費や他の貯蓄・投資とのバランスを考慮しながら、適切な積み立て額を設定することが大切です。

2:提携金融機関の選定

提携する金融機関によっては選べる商品が異なるので、自分のリスク許容度や目的に合わせて選択することが求められます。

3:長期のコミットメント

財形貯蓄は、長期間続けることでその効果が最大化されるので、特に60歳以降も払い出しが非課税となる財形年金貯蓄は、長期間のコミットメントが推奨されます。

4:導入企業の確認

財形年金貯蓄を活用するためには、勤務先がこの制度を取り入れていることが前提となるため、詳細を確認することが不可欠です。

財形年金貯蓄は、自己の意志だけでの貯蓄が難しい方や、リスクを避けながら資産を増やしたい方に特に推奨されます。活用を検討する場合、勤務先の人事や財務部門で詳細を十分に確認し、適切な情報取得を行ってからスタートすることが大切です。

まとめ

老後の安定した生活を望むのは誰もが共通の夢ですが、現在、多くの人々が「老後資金が足りない」という現実に直面しています。

まず、年金受給額や必要な支出を把握すること、そして自分の状況や家族の状況を正確に理解することが基本となります。

老後の生活を考慮すると、必要な資金の総額が増えることも予想されます。

そのため、すでに資金不足が見込まれる方は、家計の見直しやパート、アルバイトなどの働き方の変更、さらには持ち家の資産活用といった方法で対応することを検討すべきです。

今のうちから、つみたてNISAやiDeCo、財形年金貯蓄など、節税効果を活用した方法を有効活用し、老後に向けた資産運用・資産形成をしっかりと行いましょう。

また、不安や疑問があれば専門家に相談することも大切です。ココザスも皆様の老後生活のサポートを行っていますので、お気軽にご相談ください。

老後の幸せは今の準備から始まります。一歩を踏み出して、安心できる未来を手に入れましょう。