専業主婦になるには夫の年収がいくら必要?

専業主婦になるためには、夫にいくらの年収があればよいのでしょうか。ここでは目安年収と年代別の生活モデルについて紹介します。

(1)専業主婦になるなら夫の年収は700万円以上

専業主婦になるためには、夫の年収は「700万円以上」が目安とされています。2023年度、厚生労働省が公表した「令和4年賃金構造基本統計調査 結果の概況」を確認すると、日本人の男性の年収は「464万円」です。

平均年収と比較すると、年収700万円は高額です。なおかつ年収700万円の税金などを差し引くと、手取り金額はおおよそ500万円〜550万円となり、1月当たり40万円〜45万円ほどの手残りになります。

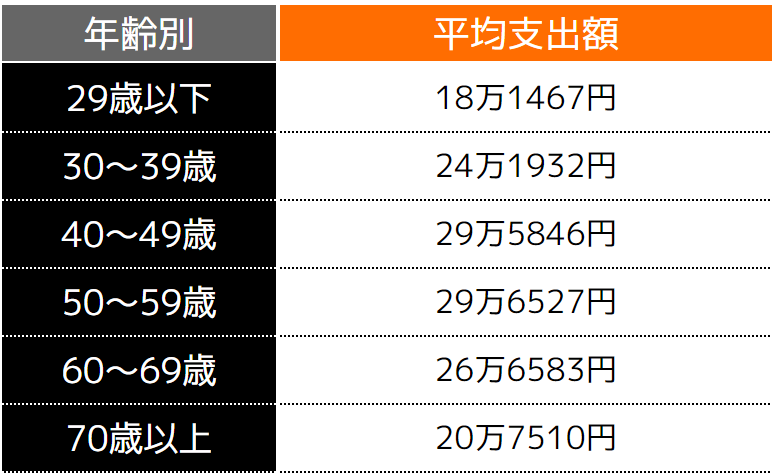

一方、総務省が発表している「2023年度家計調査(家計収支編)調査結果 」を確認すると、1世帯当たりの月平均支出額は以下の表のとおりです。

おおよそ20万円〜30万円前後の支出額となるため、年収700万円程の収入があれば、月々10〜20万円近くの資金余裕が生まれ、夫の収入だけでも生計を立てることが可能です。

そのため年収700万円あれば、専業主婦としても生計が成り立つでしょう。

(2)【年収別】専業主婦世帯の生活モデル

もちろん月々の支出額を抑えれば、年収700万円を超えていなくても専業主婦になることは可能です。

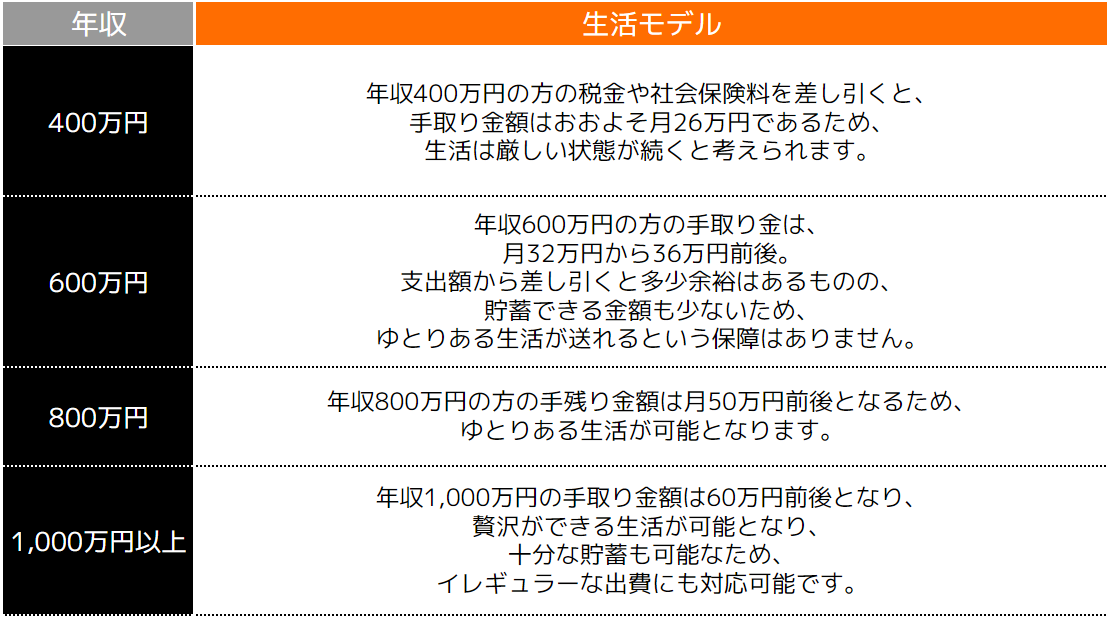

とはいえ、支出額を抑えられない世帯もあるでしょう。そこで、年収別の専業主婦世帯の生活モデルを以下の表にまとめました。

当然ながら年収が高くなると、手残り金額も多くなるため、生活にも余裕がうまれます。しかし年収400万円台の方は、支出額を抑えなければ、生活が厳しくなる可能性も高いです。

▼ 合わせて読みたい

サラリーマンの方は年収が増えることはうれしいことですが、気になるのは税金。自分はいくら納税するのか事前に知りたい方もいらっしゃることでしょう。 この記事ではサラリーマンに課せられる税金を年収別に紹介します。また所得税と住民税の計算方法、節税方法も解説します。

サラリーマンの方は年収が増えることはうれしいことですが、気になるのは税金。自分はいくら納税するのか事前に知りたい方もいらっしゃることでしょう。 この記事ではサラリーマンに課せられる税金を年収別に紹介します。また所得税と住民税の計算方法、節税方法も解説します。

専業主婦になる3つメリット

そもそも専業主婦になるメリットはどのような内容が挙げられるのでしょうか。ここでは3点紹介します。

(2)自分の時間も確保できる

(3)保険負担費が小さい

1つずつ確認していきましょう。

(1)子育てに注力できる

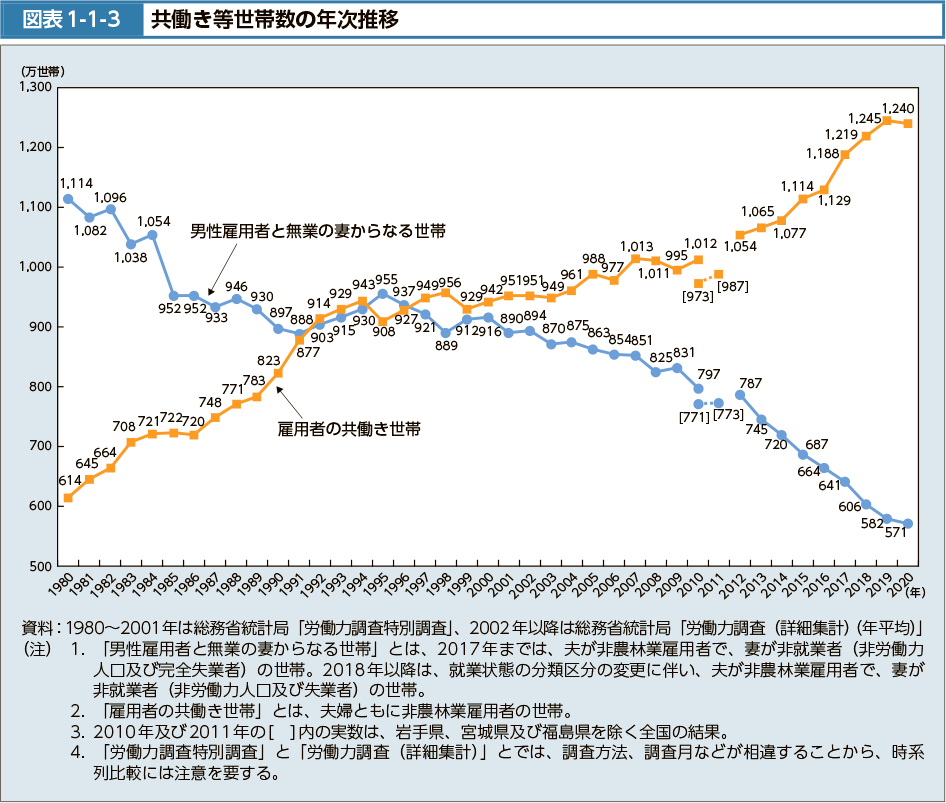

専業主婦になれば、子育てに費やせる時間も増えます。日本で共働きしている世帯は1,200万世帯ほどあると、厚生労働省の「共働き等世帯数の年次推移|令和3年版厚生労働白書」で発表されています。

全世帯からの割合で表すと、共働き世帯は7割近い数値であるため、小さな子どもは保育園や幼稚園などの託児所が利用されていることが想定でき、子どもと過ごす時間も少なくなってしまいます。

しかし専業主婦になれば、子どもとの時間も増え、成長過程を見守ることができます。なおかつ炊事、洗濯、掃除などの家事にも専念することもできるでしょう。

(2)自分の時間も確保できる

子育てや家事をする時間もでき、なおかつ自分の時間も確保することができます。子どもが小さいうちは、お昼寝している時間を活用して趣味などに回すことができたり、小学校などに通い始めると、より自分に使える時間が多くなります。

(3)保険負担費が小さい

専業主婦になると、夫の扶養に属することができるため、年金や保険料を支払う必要がなくなり、月々の支出額を抑えることが可能です。

さらに、夫も扶養控除が適用されるため、所得税や住民税などの節税に繋げることが可能となり、節税効果も見込めます。

専業主婦になるデメリット

一方専業主婦になることはメリットだけではありません。デメリットも3点挙げられます。

(2)夫の収入が減った時のリスクが高い

(3)自由に使えるお金が少ない

専業主婦に憧れを持つ方も多いですが、デメリットもあるため、1つずつ確認しておきましょう。

(1)社会との関わりが薄くなる

専業主婦になると、自宅で過ごす時間も増えるため、社会との関わりが薄れていく可能性も高いです。

以前は企業に勤めていた方も、社会から離れた時間が長くなると、夫や子供意外と話をしない時間も増え、社会の動きを把握できない状態にもなる方も多いです。

さらに、社会人としての夫の大変さと、主婦の大変さをお互い理解できない状態となり、夫婦間の関係が悪化する可能性も考えられます。

また子どもが大きくなってきた段階で、社会に復帰しようと思っても、以前のスキルが通用せず、役に立たないず社会復帰が難しくなる方も多いです。

(2)夫の収入が減った時のリスクが高い

夫の収入が減った時は、生活が苦しくなるリスクが高いです。当然ながら、専業主婦の家庭の収入は夫です。

しかし、降格や減給などの処分を受けてしまったりした場合は、生活にも支障をきたす可能性も高まります。

(3)自由に使えるお金が少ない

専業主婦は、夫の扶養に属するため、自分自身の収入が0円になり、自由に使えるお金が少ないというデメリットが生じます。

多くの家庭では、妻がお金の管理を行うケースが多いですが、自分で稼いだお金ではないため、夫婦間で使い方について決めごとをしておく必要があります。

専業主婦の方は、夫が稼いだお金を勝手に使うことが忍びないと思う方も多いです。そのため、お金を使いたくても使いにくいと考える専業主婦もいらっしゃいます。

▼ 合わせて読みたい

この記事では、結婚・出産後の女性の理想のライフプランの立て方をご紹介します。 理想といっても、あなたが今いるライフステージによって最適なプランは異なります。 今の女性の現状を知り、これから必要になるお金を想定した上で、あなたにぴったりのプランを立てましょう。

専業主婦になるためには?

専業主婦は社会復帰が難しくなったり、金銭面でのリスクが高まりますが、それでも「子どもと過ごせる時間を増やしたいからなりたい」と考える方もいらっしゃることでしょう。ではどのようにして、専業主婦になればよいのでしょうか。

専業主婦は、単純に仕事を辞めて子育てと家事に従事するだけでなく、以下の3つのステップを踏む必要があります。

(2)毎月の支出額を抑える

(3)資産形成で収入を確保する

1つずつ確認しておきましょう。

(1)夫の収入を増やす

最も重要なのは、夫の収入を増やすことです。現在の収入を増やせれば、専業主婦への道が近づきます。

とはいえ、収入を増やす方法は簡単ではありません。夫が会社員の方は、簡単に昇進できるものでもなければ、転職して給与が上がるという保証もありません。

また、企業によっては副業を禁止している場合もあるため、夫の収入増加方法は選択肢が狭いです。そのため、夫の収入を増やす方法より、次の項で紹介する方法を試してみましょう。

(2)毎月の支出額を抑える

夫の収入を増やすのが難しい方は、毎月の支出額を抑えるようにしましょう。専業主婦になるための目安年収は700万円ですが、支出額を抑えることができれば、年収が低くても専業主婦になることは可能です。

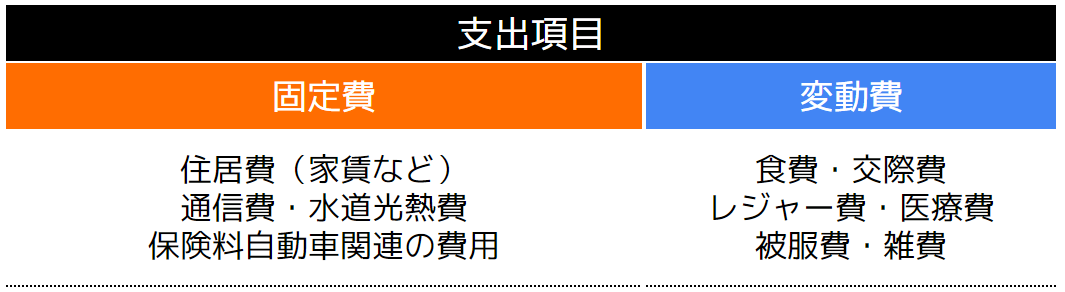

支出額を抑えるためには、はじめに支出項目を確認し、それぞれの費用を算出していきます。支出項目は「固定費」と「変動費」に分かれ、主に以下の項目が該当します。

上記の項目ごとに支払っている金額をまとめ、ノートやメモに残していきます。その後は、節約できる項目を探していきましょう。

食費や交際費などの変動費は、自分で節約できますが、住居費や通信費などの固定費は専門家の相談が必要です。

例えば住宅ローンの返済額を圧縮するためには、複数の金融機関に相談し、金利の安いところを見つけなければいけません。自分で行うには、時間と手間がかかるがかかるうえ、金利を安くするための手数料は各行異なるため、見極めが難しいです。

しかしファイナンシャルプランナーなどの専門家に相談すれば、おすすめな金融機関を紹介してくれるため、固定費を安くすることができます。

(3)資産形成で収入を確保する

支出額の節約と同時に一緒に行いたいのは、資産形成で収支を確保する方法です。資産形成を行えば、安定的な貯蓄ができ、専業主婦になる夢が近づきます。

節約して貯蓄をすることはもちろん、お金を増やす資産形成を行えば、効率よくお金を貯めることができるため、専業主婦になる可能性も高まることでしょう。

とはいえ、どのような資産形成を行えばよいかわからない方もいらっしゃることでしょう。次の項ではおすすめな資産形成方法を紹介します。

おすすめな資産形成方法3選

ここではおすすめな資産形成方法を3つ紹介します。

(2)投資信託

(3)保険

1つずつ確認しておきましょう。

(1)新NISA

・夫の収入が安定している人

・非課税で運用したい人

・長期間の運用ができる人

新NISAとは、毎月積立投資をする際に利用できる少額投資非課税制度のことです。毎月一定額分の金融商品を自動的に買い続けて利益を増やしていく方法であり、なおかつ利益に関しては非課税となる特徴があります。

新NISAは月々100円から始めることができるだけでなく、夫の年収に合わせた金額(年間投資上限枠はあり)で始めることができるため、夫の収入の一部を新NISAに回して利益を増やしている世帯も多いです。

新NISAでは「つみたて投資枠」と「成長投資枠」の2種類に分類され、それぞれ年間に運用できる金額や投資対象商品が以下の表のとおり異なります。

もちろん併用することも可能であるため、最大1年間で360万円まで運用できます。

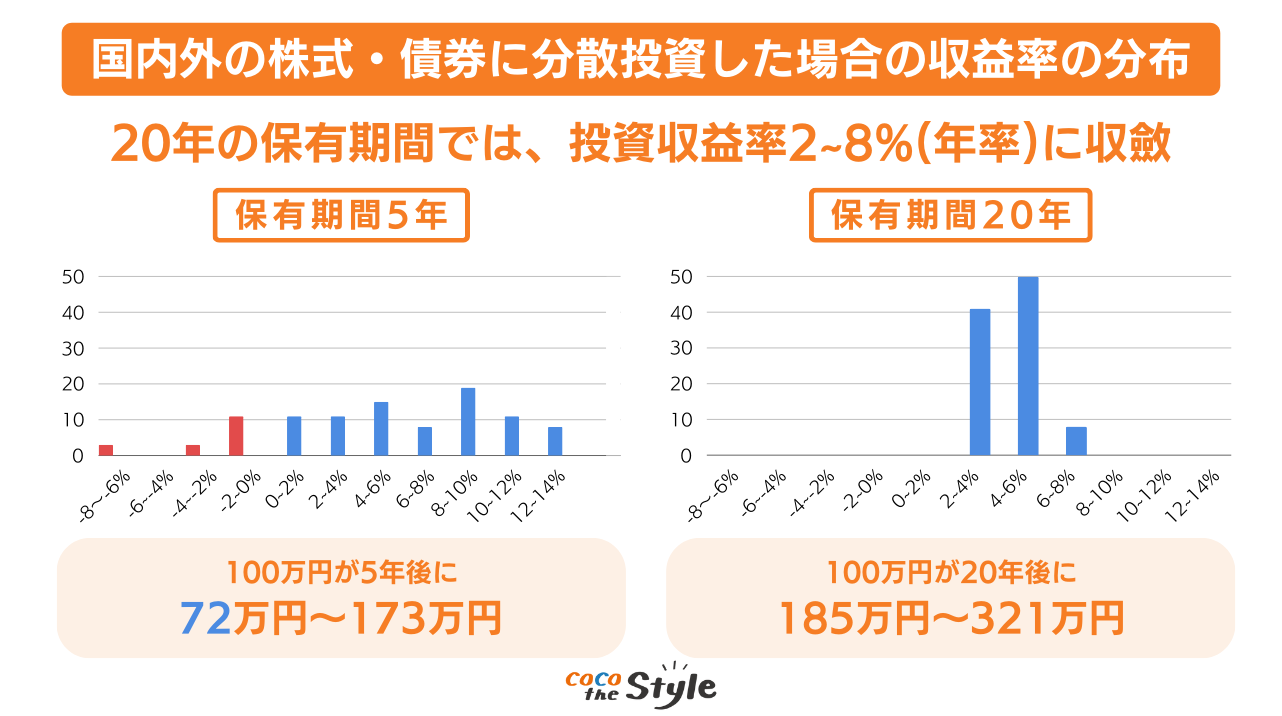

平成29年に金融庁が発表した「つみたてNISAについて」を確認すると、20年間の長期保有することで平均利回りが2%〜8%に集約されます。(下図参照)

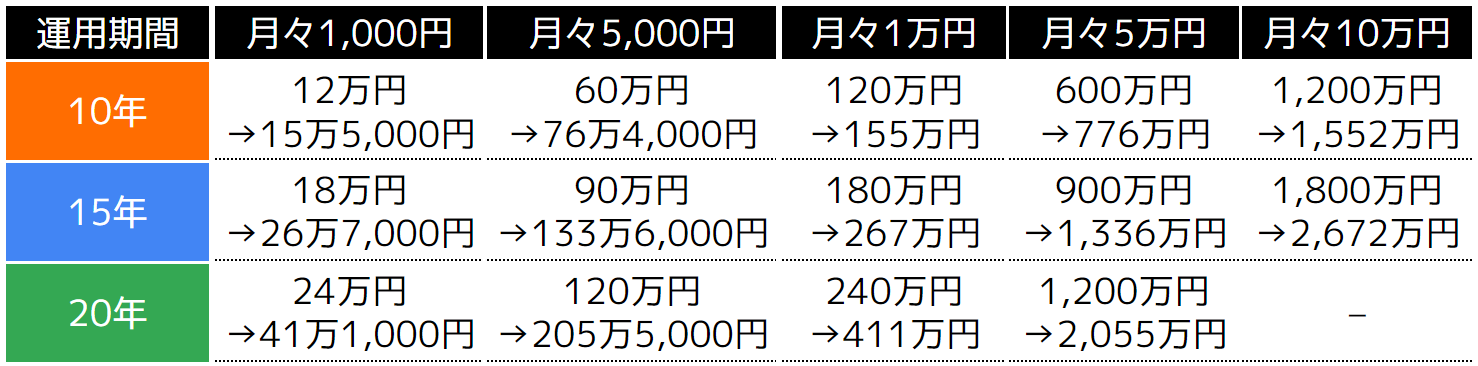

仮に利回り5%と仮定して運用すると、月々の掛金ごとの利益は以下の表のとおりとなります。

もちろん投資する金融商品によって利回りは異なるため、上記のような金額になるとは限りません。

しかし、20年間他の投資と分散すれば、元本割れするリスクを無くすことができるため、資産形成の中ではお金を増やしやすい方法です。

とはいえ、すぐに利益がでるとは限らないため、長期計画で運用し、夫の収入の安定とある程度新NISAで利益が出た段階で専業主婦になるのを目的としても良いでしょう。

(2)投資信託

・少額から始めたい人

・専門家に任せたい人

・多少リスクを取っても増やしたい人

投資信託は、専門家であるファンドが複数の投資家から資金を集め、株式や債券などに投資し、運用して得られる利益を投資家へ還元する方法です。

投資の専門家が運用を行ってくれるため、投資経験がない夫婦でも始めることができます。

投資信託は100円からスタートすることもできれば、最低購入株数が設けられている場合もあります。1株1,000円で100株からの場合、10万円から始められるということです。そのため夫の収入に合わせて運用することが可能です。

とはいえ専門家であっても必ず増えるとは言い切れません。株価や金利などが暴落してしまうと損失が生じる可能性もあるため、少額から始めることが大切です。

(3)積立保険

・保障も一緒に受けたい人

・長期運用ができる人

積立保険とは、毎月の保険料が積み立てられる保険のことで、途中解約した場合は解約返戻金、満期時まで保険を支払った際は満期保険金やお祝い金が受け取れる特徴があります。そのため、10年ほどの長期運用を行える方に向いています。

なおかつ保障も受けられるため、万が一夫に何かあった時の備えとしても有効です。さらに家の主収入だった方が死亡した場合、残された家族の生活が困難になる可能性も高いですが、保険金が下りれば、少しは家族も安心します。

ココザスは、ファイナンシャルプランナーとしてお客様の保険の相談や、お客様に合った資産形成方法をご提案しております。

また家計の見直しなども行っており、相談料も無料なので、専業主婦になりたい方は、ぜひご相談ください。

まとめ

専業主婦になるためには、年収700万円が1つの目安です。とはいえ、各家庭によって支出額が異なるため、節約すれば、年収が高くなくても専業主婦になることは可能となるでしょう。

ただし、節約だけでは夫の収入が低下した時のリスクが高いです。資産形成を行えば、効率よくお金を貯めることができ、専業主婦になることは可能性を高めることが可能です。

自分に合った資産形成を見つけるためにも、ファイナンシャルプランナーなどの専門家に相談してから始めることをおすすめします。

実際にご相談いただいた方の声

COCOZASにご相談された方からは、こんなお声をいただいています。

現在では、専業主婦のご家庭よりも共働きのご家庭の方が増えています。それだけ生活が大変になったあらわれなのかもしれません。仮に皆さんが専業主婦の生活を目指されるのであれば、夫に安定した収入があり、夫の収入だけでも生活に困らない状況である必要があります。

ご自身およびご家族のライフプランを考え、どのような方向性が望ましいのか、是非話し合ってみてください。そして、収入を増やす、資産形成などを行う、支出を減らすの三方向から、できることを行っていきましょう。