新NISAは子供名義でできない?

新NISAは子供名義で口座開設することはできません。

新NISAの開設条件などを確認してみましょう。

新NISAの口座開設できるのは、18歳以上の成人であることが条件です。

現行の新NISAの制度では子供名義で口座開設することはできません。

親である自身が新NISAの口座を開設し、自ら運用することになります。

さらに、新NISAで利用する金融機関は1つしか選べないため、一人1つの口座までとなっています。

また、新NISAはつみたて投資枠と成長投資枠の2種類ありますが、利用する口座を分けることも不可能であり、1つの口座で併用する事のみ可能です。

(1)ジュニアNISAは廃止済み

未成年が利用できるジュニアNISAは、既に廃止されました。

ジュニアNISAは、親が未成年者である子供(18歳未満)名義で資産形成できる制度です。

毎年、上限80万円まで投資でき、最長5年間投資で得た利益が非課税となります。

しかし、ジュニアNISAは2023年12月に廃止。

運用していた資産は、非課税期間が終了するまでは継続管理勘定に移管され、成人になるまで非課税で保有することができます。(非課税期間中に成人となった場合は課税口座へ移管されます。)

また、ジュニアNISAで運用していた資産は非課税で自由に引き出すことが可能ですが、新NISAへの移管はできないため注意しましょう。

効率よく教育資金を貯めるための資産形成方法

子供名義で口座開設しなくても、将来の教育資金として貯められる資産形成を3つ紹介します。

(2)投資信託

(3)学資保険

ひとつずつ確認していきましょう。

(1)親名義での「新NISA」

・非課税で運用したい人

・安定して資産を積み上げたい人

・教育資金だけでなく老後資金などの備えも考えている人

子供名義ではなく、親である本人名義で新NISAの口座を開設し、運用すれば将来的に大きな資産になる可能性があります。

新NISAは、運用益が非課税なため、納税せずに資産を増やすことができる資産形成です。

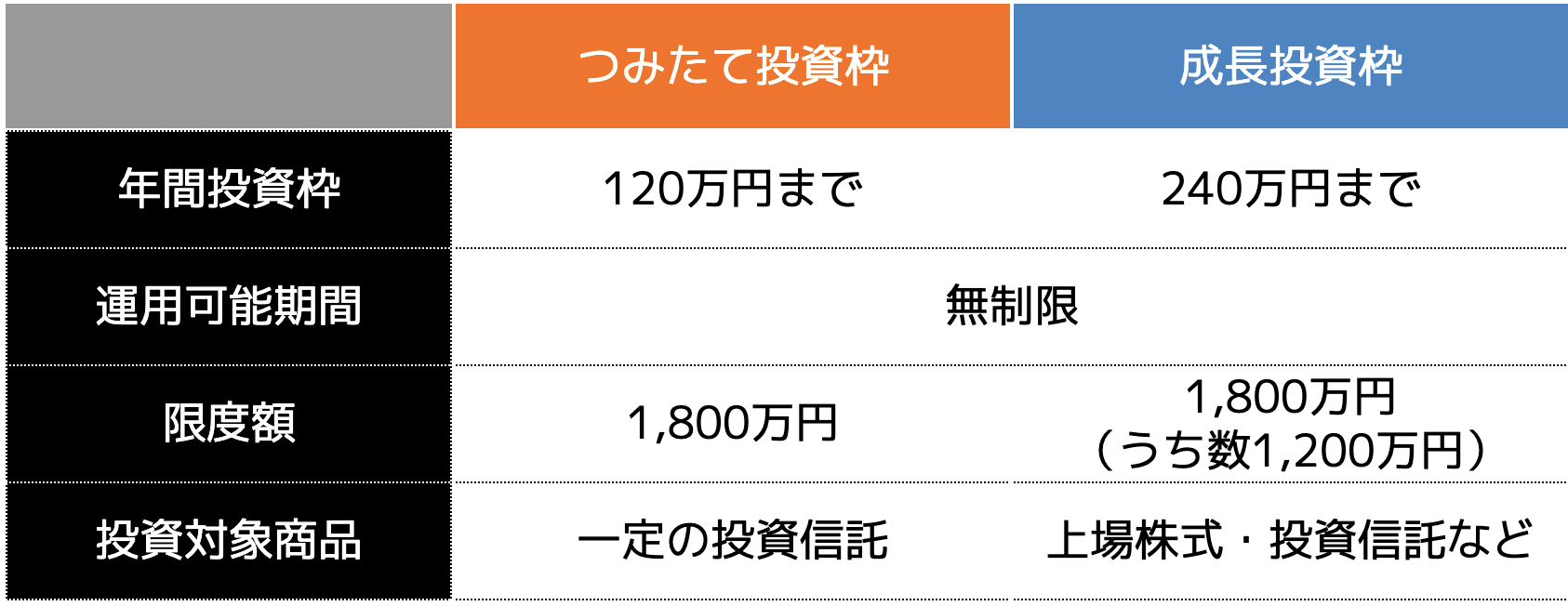

新NISAでは「つみたて投資枠」と「成長投資枠」の2種類に分類され、それぞれ年間に運用できる金額や投資対象商品が以下の表の通り異なります。

もちろん併用することが可能なため、自分の資金力に合わせて増やすことが可能です。

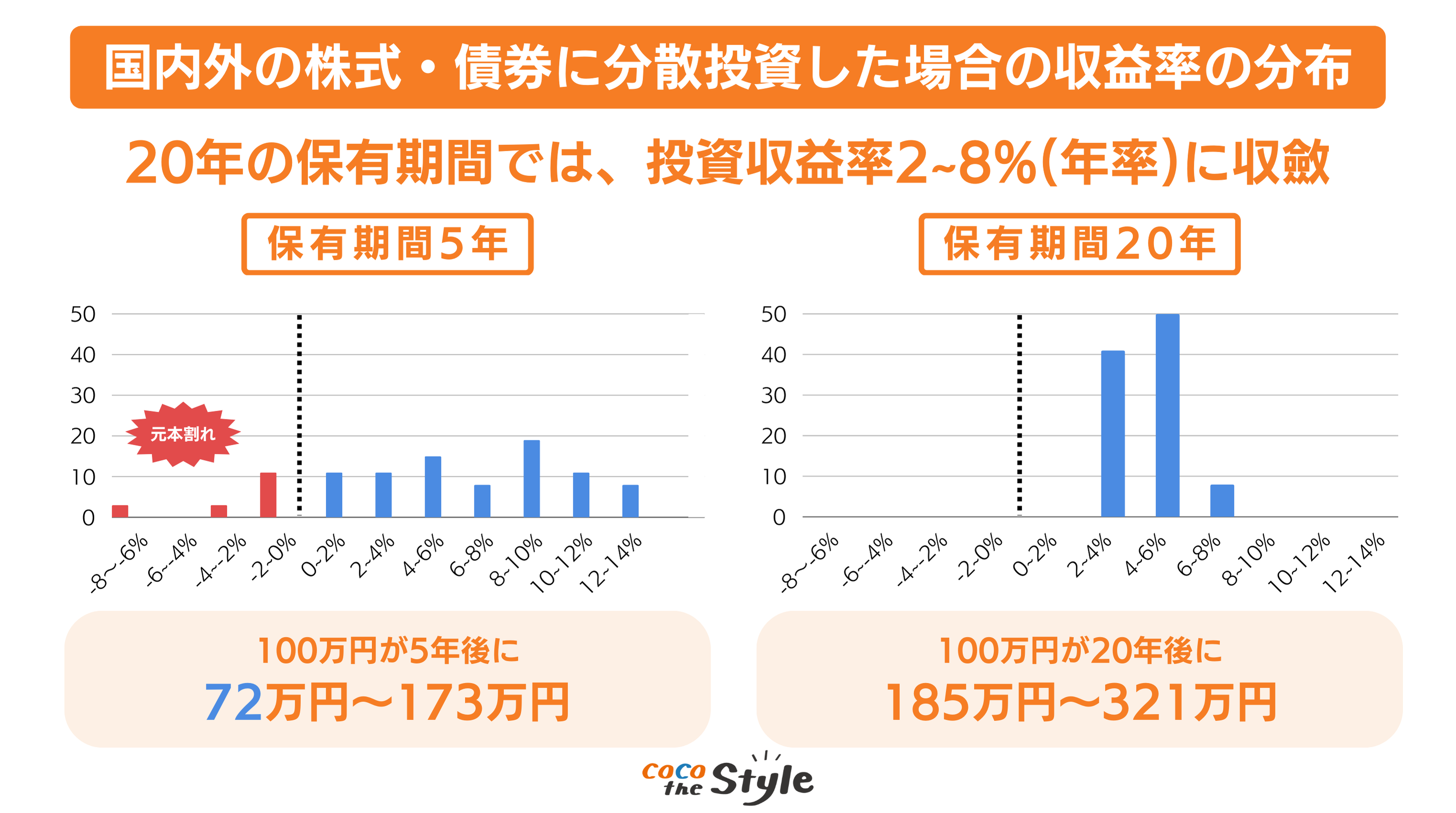

また平成29年に金融庁が発表した「つみたてNISAについて」を確認すると、20年間の長期保有することで元本割れする確率を0%にすることができます。

子供が生まれたタイミングに新NISAを始め、大学の入学タイミングで出金するとなると、おおよそ18年と20年未満ですが、ほとんど年数は変わらないため、元本割れの可能性も低いでしょう。

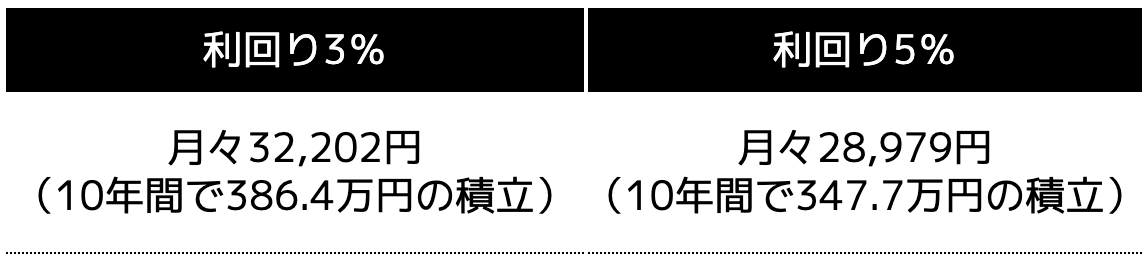

さらに、新NISAの平均利回りは3%〜5%前後であるため、大学費用として450万円を目標に10年間新NISAを運用した場合、月々3万円程度で約70万円〜100万円増やせる想定です。

もちろん月々の運用額は安くはないですが、子供が小学生程度のタイミングで初めても十分間に合うことがわかります。

また、さらに長期間運用すれば、老後資金にすることも可能です。

柔軟性が高い資産形成方法なため、さまざまな資金用途に合わせることができます。

(2)専門家に一任できる「投資信託」

・専門家に一任したい人

・低資金から始めたい人

・多少リスクを取っても教育資金を貯めたい人

投資信託とは投資の専門家であるファンドが、複数の投資から資金を集めて金融商品へ投資し、得られる利益を投資家へ分配する方法です。

運用は専門家に一任できるため、仕事が多忙な人や、投資初心者におすすめです。

投資信託は、開設する証券会社や金融機関によって運用実績が異なります。

とはいえ、近年では100円から始められる証券会社も増えているため、「低資金から始めてみたい」という方にも向いています。

注意し無ければいけない点は、専門家が運用したとしても確実に増えるわけではないというところです。

急激な価格が生じると、損失が発生する場合があります。

ただし、専門家の運用実績次第では短期間に利益を生み出すこともできるため、多少リスクを取って教育資金を貯めたい人におすすめです。

(3)大学に備えた「学資保険」

・万が一が起きても教育資金を貯めたい人

・元本割れする可能性を抑えたい方

学資保険とは保険会社の商品で、子供の教育資金を貯める保険です。

満期時になると、支払ってきた保険料より高い金額が返戻されます。

また学資保険には、万が一契約者が亡くなってしまった場合や高度障害などになってしまった場合、残りの期間の保険料の支払いが免除される特約があります。

そのため、確実に教育資金を貯めることが可能です。

また、学資保険の返戻率は満期時でおおよそ110%前後であり、元本割れするケースはほとんどありません。

もちろん途中解約すると返戻率は100%未満となってしまいますが、リスクを抑えて教育資金を貯めたいという方におすすめです。

子供の教育資金を効率的に貯めるポイント

子供の教育資金を貯める3つの資産形成方法を紹介しましたが、始めれば確実に増えるというわけではありません。

以下の3点を理解しておくと、効率的に貯めることができます。

(2)分散投資で損失リスクを抑える

(3)専門家のサポートを受けておく

これから資産形成で教育資金を貯めていこうと検討している方は、ひとつずつ確認していきましょう。

(1)事前に必要なお金を算出しておく

教育資金を貯めるための資産形成を始める際は、事前に必要な教育資金を算出しておくことが大切です。

資産形成を始める場合、まずはゴールとなる目標金額を設定しないと、いくらの金額を運用すればよいかわからないためです。

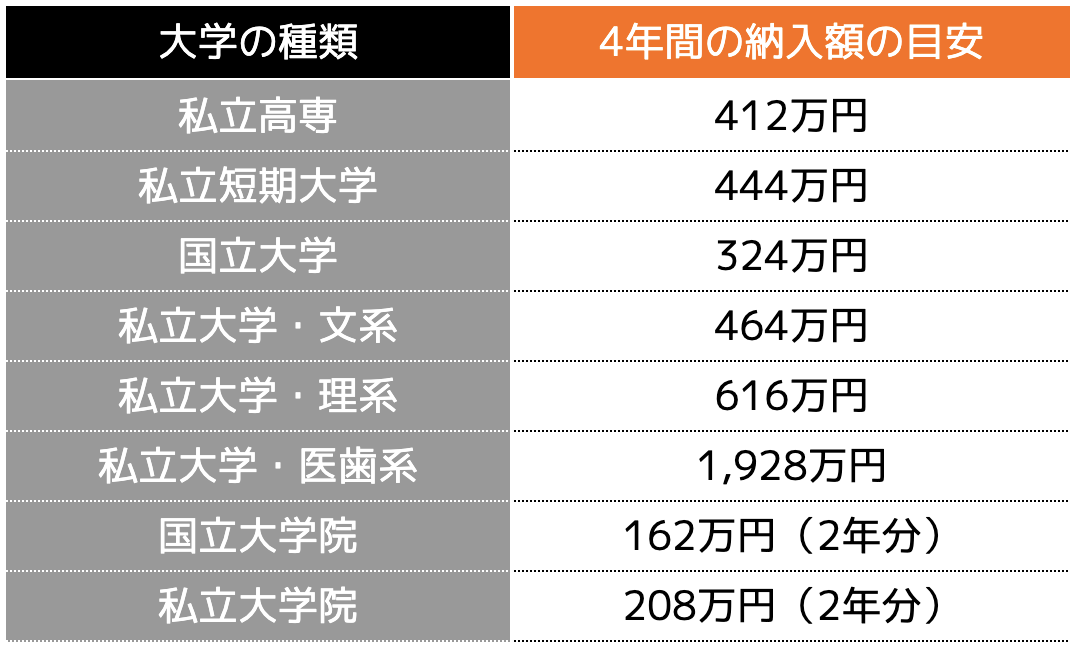

目安として、大学に進学する場合は以下の表の通りの費用がかかります。

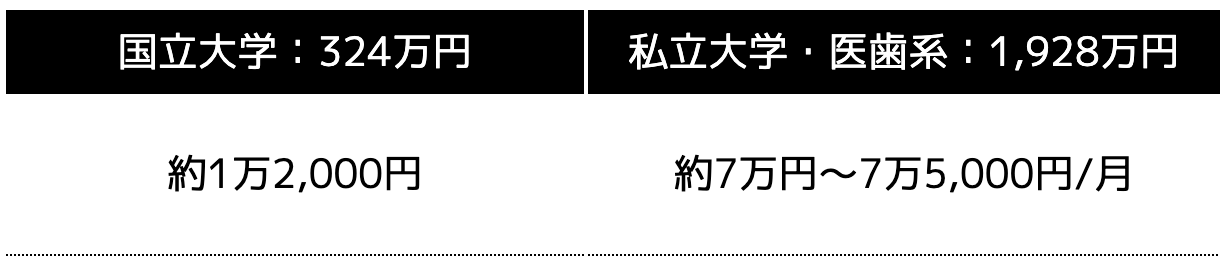

最も安い国立大学で324万円、医学部の私立となると約1,928万円です。

仮に新NISAで15年間、利回り5%で運用した場合、月々積み立てる金額の目安は以下の表となります。

上記のように、必要なお金を算出して運用期間から逆算しておけば、月々の積立金額を算出することが可能です。

(2)分散投資で損失リスクを抑える

資産形成を1つだけの方法で運用するのではなく、複数の方法に分散しておき、損失リスクを抑えるようにしましょう。

例えば新NISAで100万円を運用するより、100万円を新NISAと投資信託、学資保険に3つに分散して運用するとします。

新NISAで損失が生じた場合、分散投資した方が損失額も大きくなるでしょう。

もちろん、1つの資産形成の利益だけ伸びるケースもあります。

しかし、資産形成は長期間コツコツ利益を積み上げていくことが大切です。

運用資金が無くなってしまっては、投資の世界から退場することにもなりかねないため、分散投資を行って損失を最小限にしながら運用しましょう。

(3)専門家のサポートを受けておく

資産形成は、それぞれ運用方法や損失リスクなど特徴が異なるため、専門家のサポートは必須です。

資産形成は正しい運用で始めないと、すぐに損失が生じます。

自分で調べてから資産形成を始める方も多いですが、入口を間違えると正しい運用ができないまま運用してしまうため、失敗に終わる方も多いです。

特に初心者の方は、増やすことばかりを意識してしまいがちで、リスク分散や資金管理などを無視して始めてしまうケースが見受けられます。

1つのミスで大きな損失にもなりかねず、教育資金はおろか、生活費にも支障をきたす可能性が高いため、必ず専門家に相談しながら運用することが大切です。

子供のための資産形成はどこに相談したらいい?

子供の教育資金については、どこに相談すべきでしょうか。

ここではおすすめな相談先を3つ紹介します。

(2)金融機関

(3)IFA

ひとつずつ確認していきましょう。

(1)ファイナンシャルプランナー

ファイナンシャルプランナー(以下、FP)とは、お金に関するスペシャリスト。

家計のホームドクター、お金のかかりつけ医とも呼ばれています。

資産形成をはじめ、保険やローン、教育資金や老後資金など、幅広い分野の専門家であり、ひとりひとりに合わせたライフプランやアドバイスを行ってくれます。

具体的には、以下のようなサポートを業務として解決してくれます。

・住宅ローンの見直し

・家計管理の提案と助言

・ライフプランに基づく生涯資金のシミュレーション

上記の他にも、さまざまなサポートを行ってくれるため、資産形成を始めるに関わらず、お金に関する相談をしたい方におすすめです。

ココザスは、ファイナンシャルプランナーとしてお客様の資産状況や家族構成をヒアリングさせて頂き、ベストな資産形成方法をご提案しています。

また、増やすだけでなく、ローンや保険、家計の見直しなどの支出を抑える方法も一緒に行っているため、効率よく貯蓄を増やすことが可能です。

相談料は何度でも無料なため、ぜひ一度ご相談下さいませ。

(2)金融機関

金融機関は新NISAや投資信託などの資産形成の商品を扱っているため、既に資産形成方法が決まっている方におすすめです。

ただし、金融機関は自社商品を紹介するのが一般的なうえ、各行によって運用実績も異なります。

そのため口座開設する金融機関は慎重に選ぶようにしましょう。

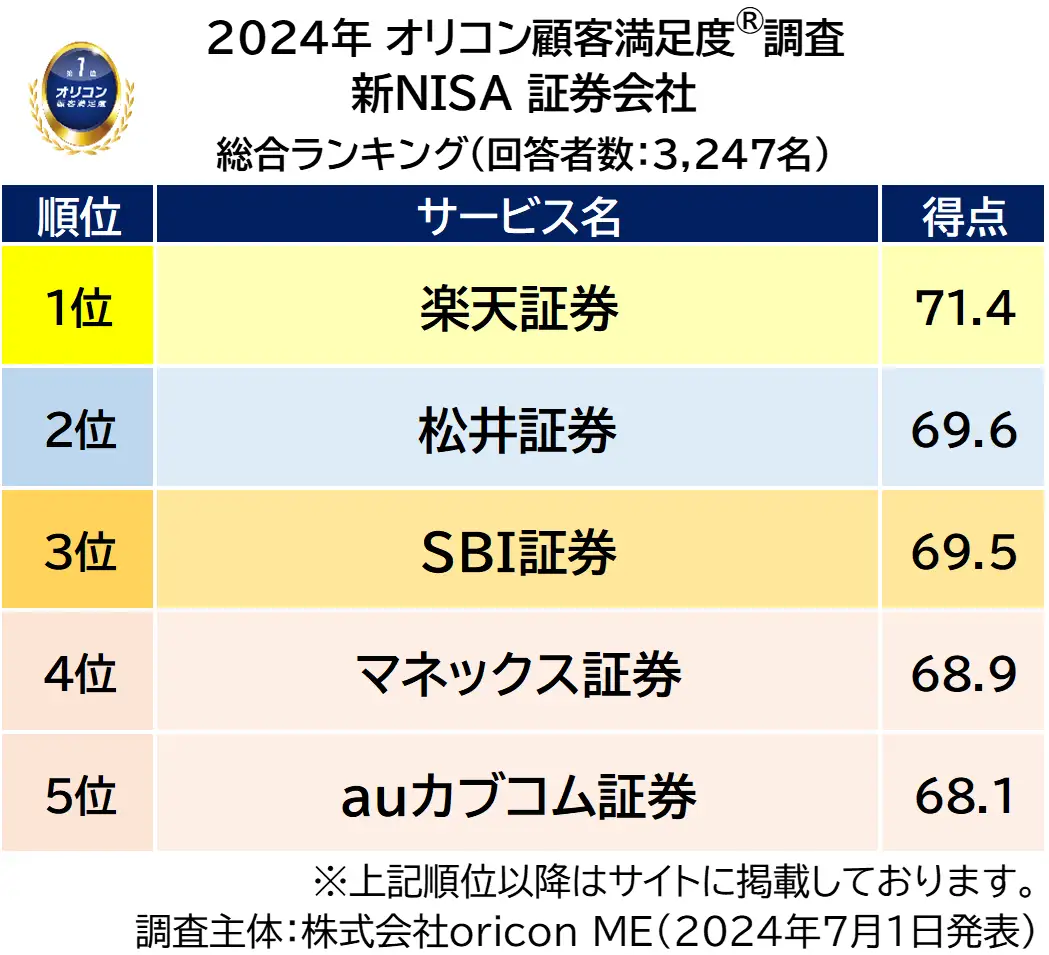

参考として、「2024年度オリコン顧客満足度調査」によると、新NISAの証券会社は楽天証券、金融機関は三井住友銀行が1位でした。

相談する金融機関を慎重に選ぶと、実績も備わってくることでしょう。

そのため、各金融機関の特徴などを確認してから相談することをおすすめします。

(3)IFA

IFAとは独立系ファイナンシャルアドバイザーと呼ばれ、資産形成や投資のサポートを行ってくれる専門業者です。

どの金融機関にも属さないため、自社商品や提携商品を進めることがなく、真に顧客に合った資産形成方法を提案してくれるという特徴があります。

ファイナンシャルプランナーと似ている業種ですが、IFAは資産形成に特化しています。

資産形成だけでなく、家計の見直しや保険など、総合的なサポートが欲しい方は、ファイナンシャルプランナーがおすすめです。

まとめ

新NISAは子供名義で口座開設することができないうえ、ジュニアNISAも昨年度に廃止されました。

しかし、新NISAや投資信託、学資保険などを運用すれば、子供の教育資金を効率よく貯めることが可能です。

ただし、すぐに始めようとすると、運用に失敗する可能性も高まるため、専門家にサポートを受けるところから始めましょう。

ココザスは、相談料が何度でも無料です。まずは、お気軽にご相談下さいませ。