あなたは平均より多い?気になる20代の貯金額

同世代の貯金額って気になりますよね。

ここでは、20代の金融資産保有額を見てみましょう。

金融広報中央委員会が令和4年に調査した「家計の金融行動に関する世論調査」のデータを確認すると、20代全体の金融資産保有額の平均は185万円となっています。

内訳は以下の表の通りです。

| 金融資産保有額 | 割合 |

|---|---|

| 金融資産非保有 | 40.6% |

| 100万円未満 | 21.9% |

| 100〜200万円未満 | 11.0% |

| 200〜300万円未満 | 6.9% |

| 300〜400万円未満 | 5.1% |

| 400〜500万円未満 | 2.4% |

| 500〜700万円未満 | 4.6% |

| 700〜1,000万円未満 | 2.8% |

| 1,000〜1,500万円未満 | 1.4% |

| 1,500〜2,000万円未満 | 0.3% |

| 2,000〜3,000万円未満 | 0.3% |

| 3,000万円以上 | 0.7% |

| 無回答 | 2.1% |

金融資産保有額の中央値 20万円

上記の表を確認すると、約4割の方が金融資産を保有しておらず、100万円未満の世帯が20%と、約6割が平均額を下回っていることがわかります。

また、金融資産保有額の内訳を確認すると、20代の平均預貯金は95万円であることがわかります。

| 金融商品の種類 | 保有額 |

|---|---|

| 預貯金 | 95万円 |

| 金銭信託 | 5万円 |

| 生命保険 | 11万円 |

| 損害保険 | 3万円 |

| 個人年金保険 | 11万円 |

| 債券 | 7万円 |

| 株式 | 22万円 |

| 投資信託 | 15万円 |

| 財形貯蓄 | 13万円 |

| その他金融商品 | 3万円 |

| 合計 | 185万円 |

金融資産を保有していない方が多い中、一方で確実に貯蓄をし始める20代も多いことがわかります。

将来的に結婚やマイホームの取得などにお金がかかるため、まだ95万円に到達していないという方は、まずはこの金額を目標に頑張ってみましょう。

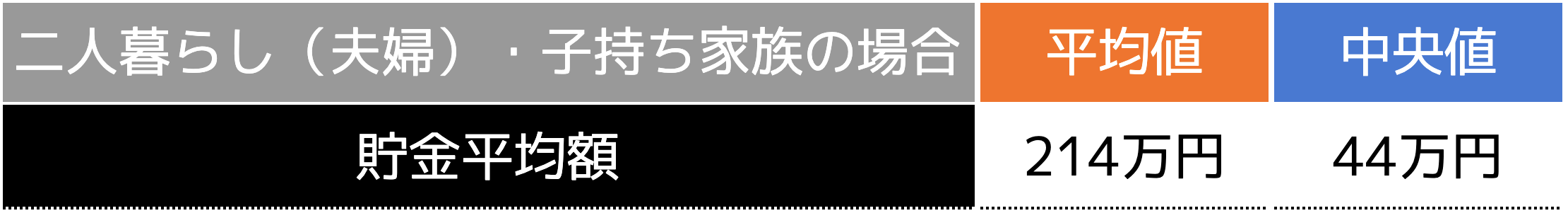

ケース別20代の平均貯蓄額

いては、二人以上世帯と単身世帯の平均貯蓄額について紹介します。中央値とは、デ―タを小さい順から並べて中央に当たる数値のことです。中央値が、より実態に近い数値となります。

<二人以上世帯>

<単身世帯>

夫婦二人以上の世帯は、単身の方と比較すると、約20万円ほど多く貯蓄額があることがわかります。共働きをする世帯の影響もあるため、貯蓄しやすい傾向にあると読み取れます。

20代以降のライフイベントでどのくらい資金が必要?

20代以降のライフイベントとして、以下の4つの費用がかかります。

(2)教育資金

(3)老後資金

(4)住宅取得資金

どれも大きな金額であるため、20代の内から貯めておかなければいけません。ひとつずつどれくらいの資金が必要なのか、確認しておきましょう。

(1)結婚資金

結婚費用は平均327.1万円です。ゼクシィ「ゼクシィ 結婚トレンド調査2023調べ」によると、ご祝儀の平均が197.8万円であるため、約153.7万円が自己負担額となります。

また新婚旅行にかかった費用の平均額は、全国平均43.4万円となっています。そのため結婚から旅行まで含めると、自己負担額は197.1万円が必要です。

(2)教育資金

子供一人当たりの教育資金は安い価格で574円、大学まで出るとなると1,000万円を超える資金が必要となります。

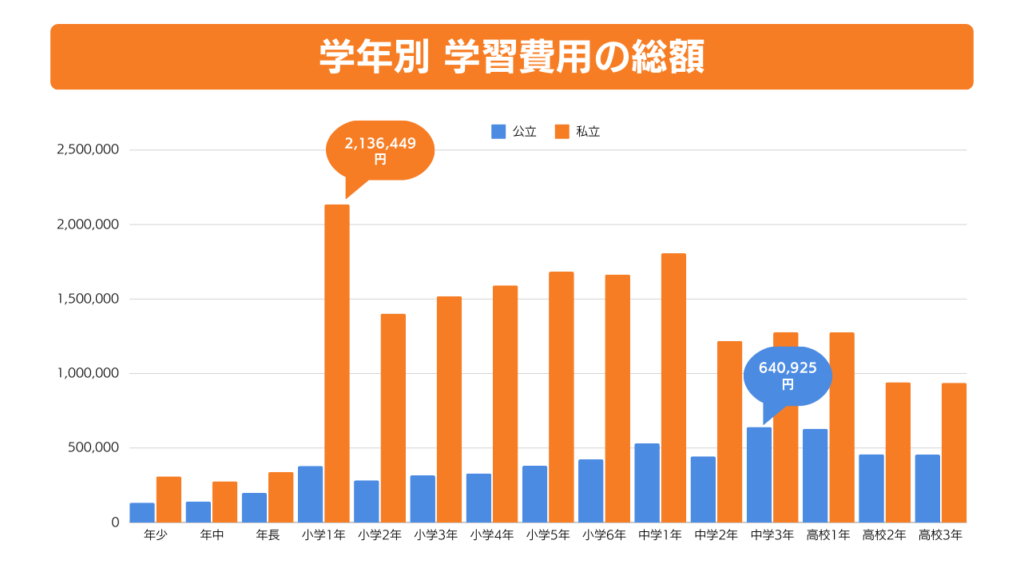

文部科学省が発表した「令和3年度子供の学習費調査の結果について」を確認すると以下の図の通り幼稚園から高校までにかかる教育費用は、最低でも574万円、多くかかっても1,838万円です。

引用|文部科学省「令和3年度子供の学習費調査の結果について」を参考に弊社作成

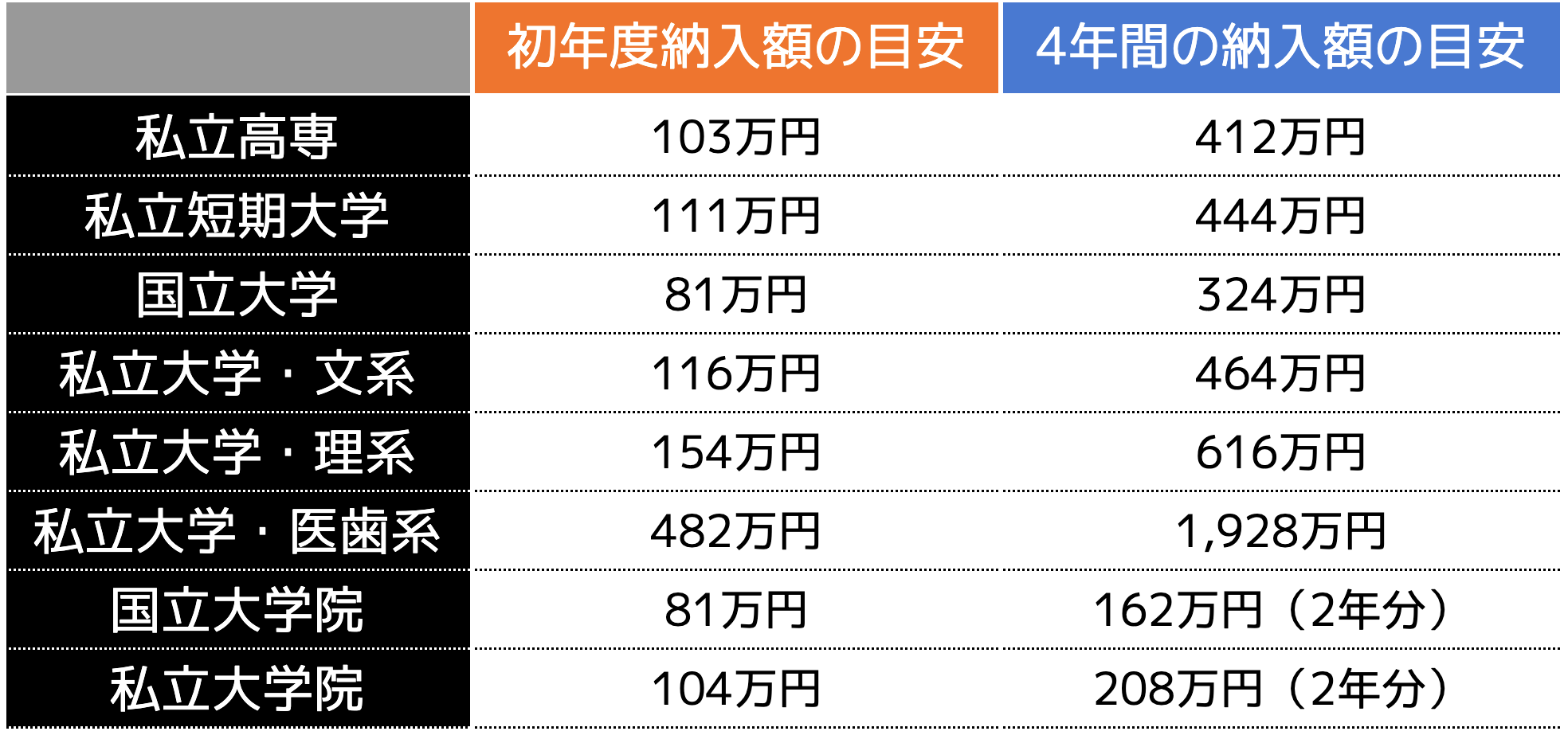

さらに大学へ進学した場合、1年目に学校に納入しなければいけない費用目安は以下の表の通りです。

そのため、幼稚園から公立の学校に通っていても、大学に入学するとなると、約1,000万円近い教育費用がかかります。

さらに、子供が二人や三人となると、教育費用も2倍・3倍になることから20代の内から資金を貯めておかなければいけません。

(3)老後資金

老後資金に必要な金額は、約1,500万円〜2,300万円です。日本年金機構が発表した「令和5年4月分からの年金額等について」を確認すると、2023年度の年金受給額は224,482円です。

一方、総務省が発表した「2023家計調査」を確認すると、夫婦二人世帯の平均支出額が288,355円であるため、毎月63,873円不足することになります。

65歳で定年退職した場合、日本人の平均寿命が男性で81.05歳、女性が87.09歳であることから、約15年〜20年生活できる老後資金が必要です。

さらに昨今人生100年時代とも呼ばれ、長生きされる方が増えているため、老後30年生活する資金が必要なケースも増えています。

そのため、老後資金は以下の表の通り、約1,500万円〜2,300万円必要となります。

| 2023年度の年金受給額 | 224,482円 |

| 平均支出額 | 288,355円 |

| 不足額 | 63,873円 |

| 年間不足額 | 766,476万円 |

| 20年間不足額 | 15,329,520万円 |

| 30年間不足額 | 22,994,280万円 |

(4)住宅取得資金

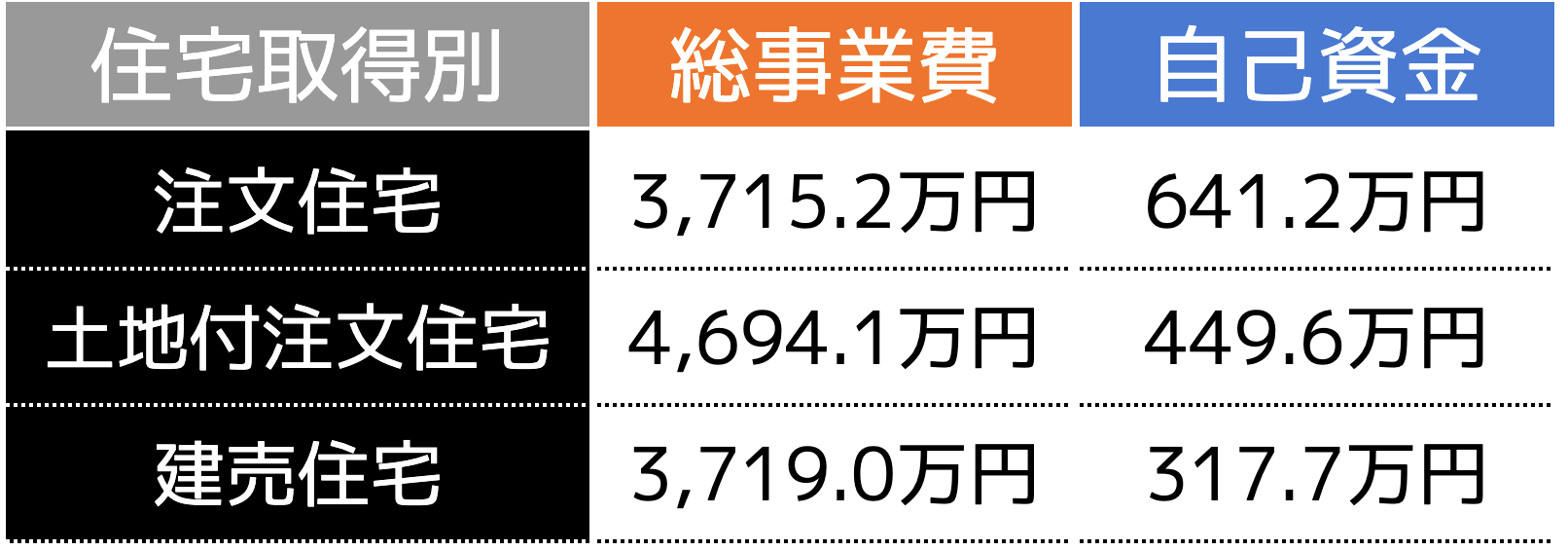

マイホームを取得する際は住宅ローンだけでなく、自己資金のねん出も必要となり、おおよそ320万円〜640万円必要です。

以下の表は2022年度のフラット35の利用者を集計した住宅取得別の建築費用と自己資金の全国平均金額を表したものです。

取得する住宅によって自己資金の負担額は異なりますが、いずれにせよ、マイホームを取得する際にかかる諸費用は融資対象外としている金融機関も多いため、自己資金が必要です。

もちろん自己資金の金額は、地域性や金融機関、申込者の属性などによって異なります。

とはいえ一般的に0円でマイホームを取得することは難しいため、20代から資金を貯めておかなければいけません。

貯金がラクラク増える!20代の資産形成4ステップ

「貯金しようと思ってもすぐに使ってしまう…」

「どうすれば毎月貯められるの?」

と、減っていく残高を見て毎月ため息をついていませんか?

貯金って強い意志がないと続かないですよね。

ここからは、ラクで効率の良い方法でストレスなく貯められる方法をお教えします。

ぜひ以下の4ステップを実践してみてください

(2)固定費を見直す

(3)先取り貯金をする

(4)資産運用を行う

では、具体的な方法について確認していきましょう。

ステップ(1)1ヶ月の収支を書き出してみよう

まず始めて欲しいのが、直近1ヶ月の収支を書き出すこと。

収支を書き出して、何にお金を使っているのかを知りましょう。

「こんな無駄なものにお金を使っていたのか!」ときっと驚くはずです。

収支を書き出す際には、以下の3つをチェックしましょう。

2:クレジットカードの利用明細

3:PayPay、LINE Payなどの決済利用履歴 など

できれば紙に書き出すのがおすすめです。

1円単位で書き出す必要はありませんし、形式も決まっていません。

ざっくりと自分なりにメモしてみましょう。

1ヶ月の収入と支出を書き出したら、支出を「固定費」と「変動費」に振り分けます。

・家賃

・公共料金(電気、ガス、水道など)

・保険

・通信費(携帯、インターネット)

・サブスクの月額使用料(Netflix、Apple Musicなど)

・習い事の費用(ジム、ヨガなど)

・食費(昼食、外食費用など)

・日用品費(消耗品、生活雑貨、100円均一など)

・交際費(飲み会代、プレゼント代など)

・交通費

・美容費(化粧品代、美容院、ネイル、マツエクなど)

・医療費

・被服費

ここで確認してほしいのが、変動費です。

「コンビニで1ヶ月〇〇円も使ってる!」

「〇日に買った服、安くて勢いで買ったけど全然着てないなぁ」

など、気づくことがありませんか?

コンビニや100円均一、生活雑貨など、単価が1,000円までのものはついつい簡単に買ってしまいがち。

ですがチリも積もれば山となり、1ヶ月単位で合計すると数万円使っていることもあります。

この気づきこそ、意識を変えるきっかけになります。

まずは「自分が一生懸命働いて得たお金を大切に使おう」とマインドを変えましょう。

お金を大切に使うことができれば、買ったもので後悔することはないですし、貯金のペースも早くなりますよ。

またここで書き出した収支のメモは「ステップ(2)」でも使いますので、まだ捨てずに置いておいてください。

ステップ(2)固定費を見直そう

ステップ(2)で収支を把握できたら、次に取り組みたいのが固定費の見直しです。

固定費は毎月あまり意識せず淡々と払ってしまうことが多いもの。

固定費を見直せば無意識のうちに節約でき、年単位でみるとかなりの金額が貯まります。

それでは早速、固定費の見直しを始めましょう。

まずはステップ(1)で書き出した収支メモの「固定費」の項目を見返してみてください。

この「固定費」の項目一つ一つを、「他に安いプランはないか?」とチェックしていきます。

1:家賃

・今より家賃の安い物件を探してみる。

・持ち家の方は、金利の安い住宅ローンへの借り換えを検討する。

2:公共料金

・電力会社を見直す。

・料金プランを見直す(電気・ガスのセットプランで使用料が安くなることもあります)

・節水効果のあるシャワーヘッドに変える。

3:保険

・掛け捨ての生命保険を見直す(健康保険でまかなえるなら生命保険を解約する等)

・自動車保険をネット保険に切り替える。

4:通信費

・格安プランのある通信会社に乗り換える。

・Wi-Fiプランを見直す。

5:サブスクの月額使用料

・月に1.2回しか使わないサブスクは解約する。

・無料プランでも問題ないか試してみる。

6:習い事の費用

・YouTubeのヨガ動画などで代用できる場合は解約する。

・ジムでよく使う器具が購入できるようであれば、コスパや移動の手間を考えてジムを解約する。

いかがでしたでしょうか?

見直しできそうな固定費はありましたか?

固定費の見直しは今すぐ変える必要がないからこそ億劫になってしまいますが、重い腰を上げて徹底的に見直してみましょう。

ステップ(3)先取り貯金をしよう

次に行うのが、「貯金のシステム化」です。

自動的に貯金してしまう仕組みを作れば、知らないうちにお金が貯まります。

それが「先取り貯金」です。

お給料が入ったら、まず先に使って残った金額を貯金に回すのではなく、先に貯金分を貯金用口座へ移してしまい、残ったお金で生活するのです。

「え?たったそれだけ?」と思われた方もいるかもしれません。

先取り貯金はいたってシンプルな仕組みですが、実は100年前から推奨されている効果的な資産形成方法なのです。

100年前に発表され、今でもなおベストセラーとなっているお金についての指南書「バビロン 大富豪の教え」の中でも「収入の1割を貯金に回せ」という教えがあります。

お給料が月20万円の方なら、1割の月2万円を先取り貯金してみましょう。

なかなか自分で貯金できないという方は、財形貯蓄や積立保険を使って強制的に貯める仕組みを作るのも良いでしょう。

ふと残高を見ると、思いのほか貯まった金額に嬉しくなるはずです。

ステップ(4)投資を始めてみよう

次は、貯金したお金の「置き場所」を考えていきましょう。

あなたは貯金したお金をどこに置いていますか?

銀行の普通預金でしょうか?

中には定期預金や保険に預けている方もいるかもしれません。

実はとても重要なのがお金の置き場所。

置き場所が違うだけで、30年後に数百万円の差がつくかもしれません。

お金の置き場所は普通預金、定期預金、貯蓄性保険、投資信託、株など様々なものがありますが、ここで注意すべきは利回りです。

●普通預金…約0.001%

例)100万円を1年預けた場合:10円

●定期預金…約0.002%

例)100万円を1年預けた場合:20円

●貯蓄性保険…約0.3%

例)100万円を1年預けた場合:3,000円

※保険を中途解約すると、解約手数料がかかり元本割れする可能性があります。

上記は約30年積み立てた場合の年利の例です。

●投資信託…期待リターン2〜5%

例)100万円を1年預けた場合:20,000円〜50,000円

●株…期待リターン5〜10%

例)100万円を1年預けた場合:50,000円〜100,000円

※金融機関や商品によって異なるため、必ずしもこの利回りが約束されるとは限りません。

また投資信託や株は価格が変動するため元本保証ではありません。

期待利回りを比較すると、資産によって大きな差があることがわかりますね。

では、月2万円を20歳から60歳までの40年間運用した場合を比較してみましょう。

40年後 9,601,345円(税引後)

●年利3%で運用した場合

40年後 16,045,004円(税引後)

お金の置き場所が違うだけで、なんと40年後に640万円もの差が生まれてしまうのです。

もちろん投資信託や株は変動しますので、元本割れのリスクもあります。

ですが、変動したとしても利回りのメリットが上回るため、投資を始めてみる価値は十分にあると言えそうです。

ですが初めての投資は不安ですよね。

そんな時は、ぜひ身近なFP(ファイナンシャルプランナー)に相談してみましょう。

まとめ

この記事では、20代の貯金額と資産形成方法を紹介しました。

・平均値…165万円

・中央値…71万円

▼固定費(毎月かかるもの)

(1)1ヶ月の収支を書き出す

(2)固定費を見直す

(3)先取り貯金をする

(4)資産運用を行う

いかがでしたでしょうか。

貯金が平均額に満たないという方は、まずは収支や固定費を見直して貯金できるお金を捻出してみましょう。

平均額以上の貯金ができている方は、資産運用について学び、あなたのお金の最適な置き場所を探しましょう。

まだまだ老後まで時間のある20代。

若いうちしかできないお金の使い方ももちろんあります。

遊びと貯金のバランスを取りながら、賢くお金と付き合っていきましょう。

大切なお金に関する相談は信頼できるパートナーに

FP(ファイナンシャルプランナー)はお金の専門家です。

家計の見直しから年金・社会保険、資産運用、保険まで様々な相談をすることができます。

1人1人の人生設計にあったファイナンシャルプランをご提案することが、FPの役目です。

ココザスでは、中立的な立場からお客様にとってベストな提案を行うことをお約束します。

内容

・家計管理

└ 貯金を始めるために家計をどう見直すべきか?

└ 家計管理はどのようにすれば良い?

・教育資金

└ 子供の教育費を貯めるにはどうすればよいか?

・住宅資金

└ いくらの住宅ローンが組める?適切な住宅ローンは?

・老後資金

└ 老後資金にはいくら準備が必要か?どう準備するか?

・資産形成/資産運用

└ 退職金で運用するには何が良い?

・保険

└ どんな保障の保険が必要なの?

└ 加入している保険のどれを見直すべき?

ココザスの特徴

1:ご相談から契約まで、ワンストップで対応

専任のコンサルタントが最初から最後までしっかりと対応。

不明点の解消から、契約についての書類の準備・確認までサポートいたします。

2:資産形成コンサルティング 第1位を獲得

ご相談後もご契約後でも、いつでも不安点や追加のご相談なども無料で対応いたします。

気軽に頼れるパートナーとして、一生涯サポートいたします。

3:月340人以上のご相談を受けています

FPや住宅ローンアドバイザーなど多数の資格を持つコンサルタントが在籍しています。

47都道府県どこの地域にお住まいの方でも、サービスをご提供いたします。

※ 基本面談はオンラインにて実施となります

4:相談料はずっと0円

人生に関わる大切なことだからこそ、じっくり考えて不安を解消してもらいたい。

そんな想いから、ココザスでは相談料は何度でも無料です。

決して押し売りはしませんのでご安心ください。