投資信託の基礎知識

投資信託を始めるにあたっては、押さえておくべき基礎知識があります。

代表的なものとしては、基準価額や分配金などの用語が挙げられます。

これらの基礎知識を事前に理解した上で、実際に投資信託の商品を選び、購入することで、長期的な運用成績にも良い影響を与える可能性があります。

特に分配金については、支払いの方針や受け取り方によってメリット・デメリットがあるため、事前にしっかりと確認するようにしましょう。

投資信託でかかる税金って? 計算方法…

投資信託における基準価額とは?

基準価額(きじゅんかかく)とは、投資信託の値段のことです。

投資信託では、取引を行う際の単位を「口(くち)」と呼び、多くは1口または1万口あたりの値段を指します。

例えば、運用開始時点に1口100円で購入できた投資信託は、運用開始すると、1口の値段が運用の成果によって変動していきます。

基準価額の算出方法

投資家が投資信託を購入・換金する際は、基準価額で取引が行われます。

では、この基準価額はどのように算出されるのでしょうか。

算出方法は以下のとおりです。

基準価額=純資産総額/総口数

基準価額は、「純資産総額(※)」に対してファンド(投資信託X)を保有している人(投資家)が持っている口数の合計で割ることで算出できます。

※ 純資産総額とは、ファンドが運用している株式や債券などの時価評価額の総額に、利息や配当金などの収入を加え、運用費用などを差し引いた金額のことです

基準価額の変化と計算方法

例えば、Xファンドが1口1円で募集を開始し、Aさんが2万口、Bさんが3万口、Cさんが5万口を購入しました。

この場合、純資産総額が10万円とすると、1万口当たりの基準価額は「10,000円」となります。

次に、1年後、口数は10万口と変化はないが、純資産総額が15万円へ上昇したとします。

その場合、純資産総額15万円 ÷ 口数10万口となり、1万口の基準価額は15,000円となります。

基準価額の確認方法

基準価額は、購入した販売会社やファンドの運用会社のホームページ、新聞等から確認することができます。

なお、基準価額の公表は、投資信託の保有者の利益を守るため、取引申し込み締め切り後に行われます。

このため、新聞の朝刊に記載されている基準価額は前営業日のものとなるため、注意が必要です。

最新の基準価額をタイムリーに確認したい場合は、ホームページ上で確認することをおすすめします。

投資信託とETFの違いとは?投資信託…

投資信託の分配金とは?

投資信託を購入した投資家が得られる利益は、大きく分けて以下の2つがあります。

(2)決算時に支払われる「分配金」

(1)は、安く買って高く売ることによる差額で利益を得る方法です。

(2)は、ファンド自体の運用状況によって(1)とは別個で分配される利益のことを指します。

分配金とは、投資信託が株式や債券に対して投資し、運用して得た利益を、保有口数に応じて投資家に分配するものです。

分配金は必ずでるのか?

実は、全ての投資信託で分配金がでるわけではなく、でないものもあります。

分配金がでない投資信託では、運用で得た収益が分配されず、そのまま再投資されることが特徴です。

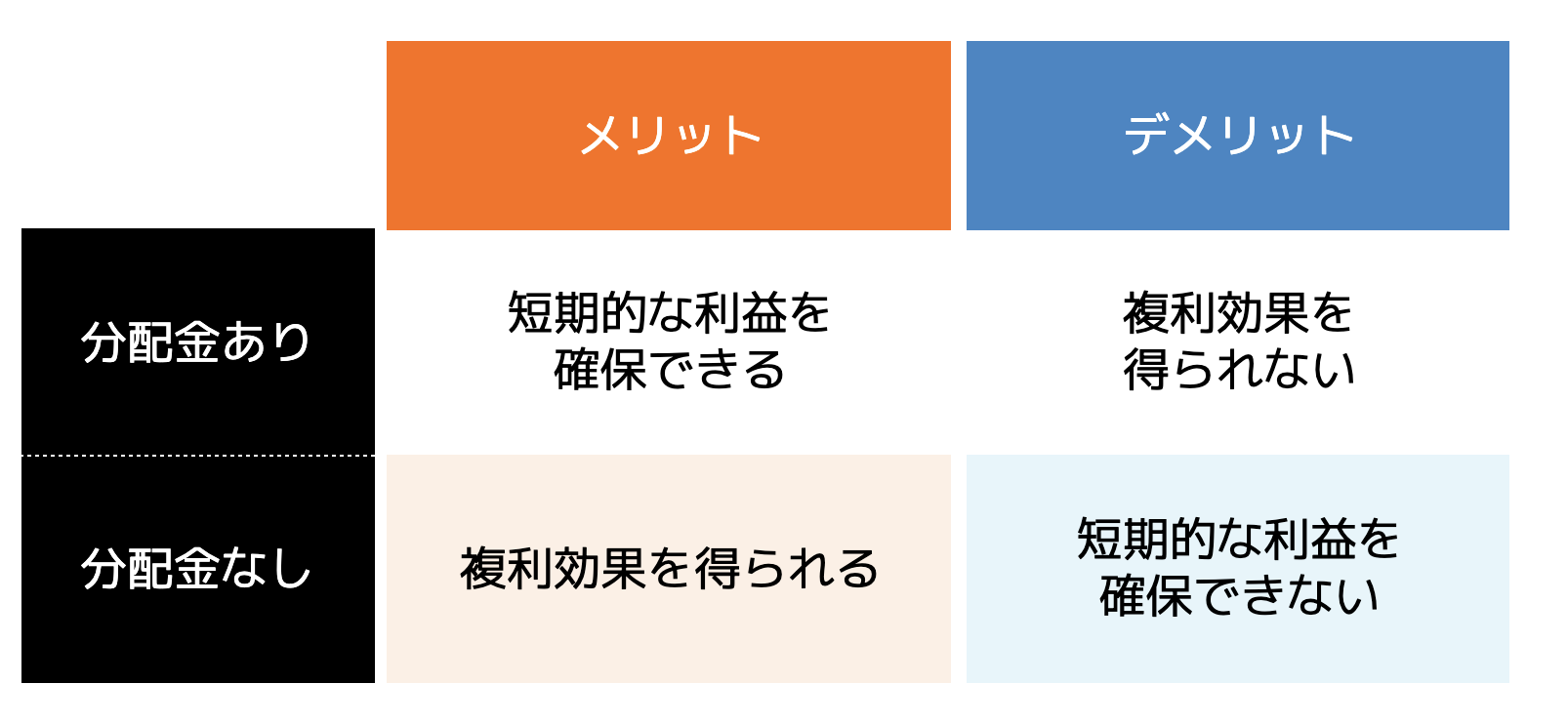

分配金の有無によるメリット、デメリットをみてみましょう。

短期的な利益を重視するか、中長期的な利益を重視するかによって選ぶべき投資信託は異なりますが、投資信託の特徴を活かすのであれば、複利効果が得られるタイプがオススメです。

単利と複利について

複利効果とは、運用で得た収益を当初の元本にプラスして再び投資することです。

投資運用総額が時間の経過とともに増加するため、利益の増加額やスピードが加速していきます。

反対に、単利とは運用で得た収益を毎回受け取り、当初の元本金額のまま投資することです。

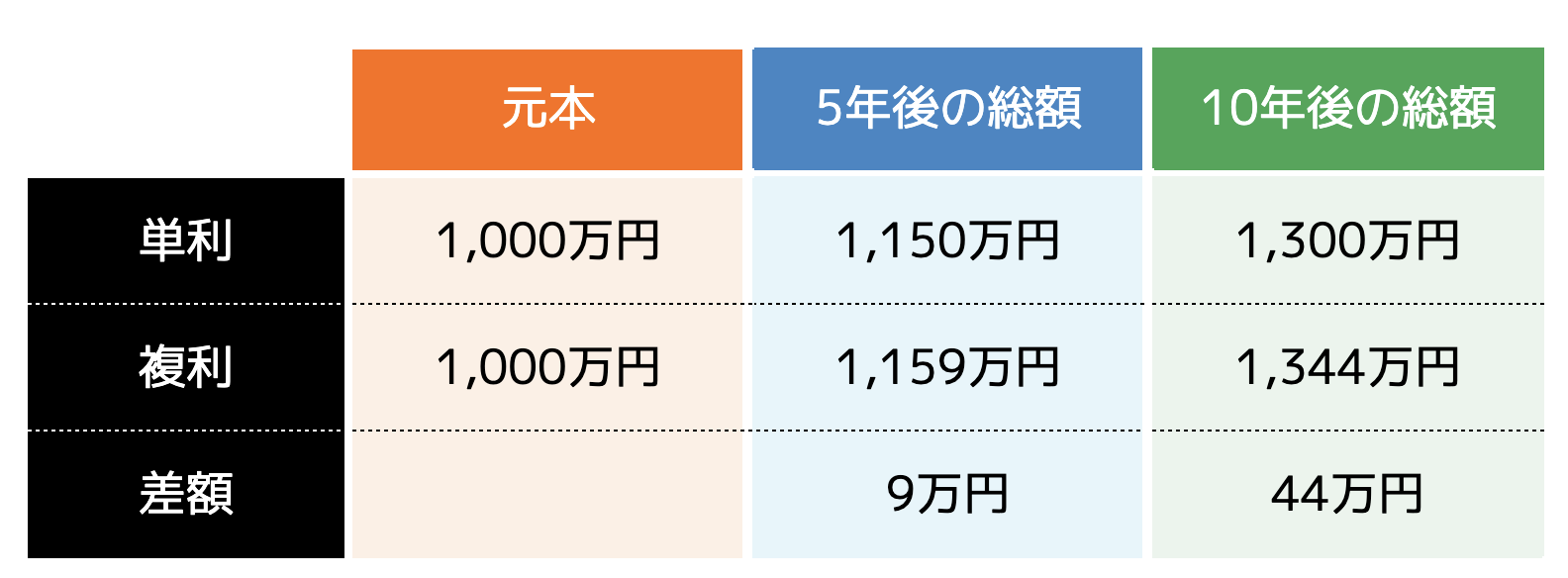

具体的な数字で比較すると、複利効果の有効性がよりはっきりと分かります。

元本が1,000万円、利回り3%で5年、10年間運用したと仮定します。

ここまでの内容から、複利で運用することのメリットがお分かりいただけたかと思います。

また、複利効果で重要なことは、運用する期間が長くなればなるほど効果が大きくなることです。

引用|りそなグループ 「複利の効果とは?運用のコツ・注意点と効果を実感しやすい金融商品」

▼ 合わせて読みたい

2022年1月投資信託利回りランキング

分配金の種類と受け取り方法は?

分配金の種類

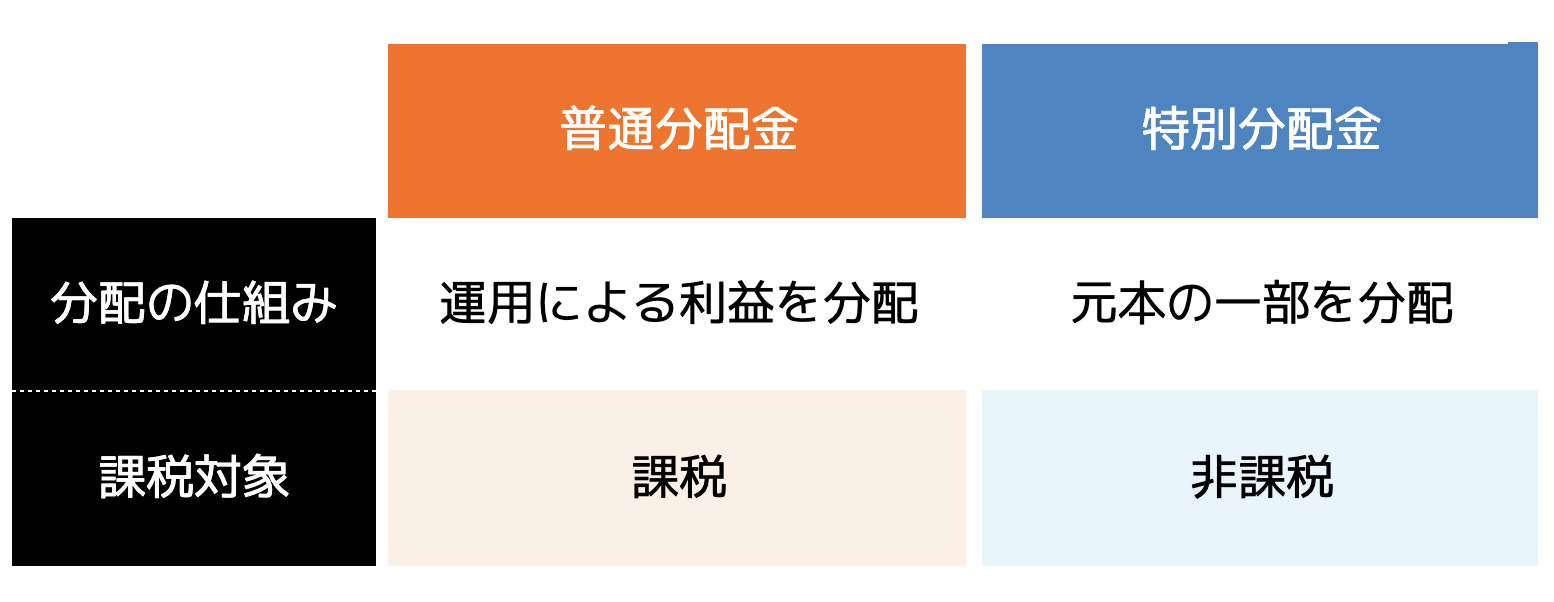

国内の投資信託では、「普通分配金」と「特別分配金(元本払戻金)」の2種類の分配金があります。

分配の仕組みや税金の有無の違いについて解説します。

普通分配金は、元本に対する利益のため保有資産が増えたことを指しますが、特別分配金は「元本の一部が戻ってきただけ(利益ではない)」であるため資産は増えていないことになります。

〈参考記事〉

投資信託にはどんな種類がある?選び方のコツまで徹底解説!

分配金の受け取り方法

投資信託の分配金の受け取り方法についてご紹介します。

ここでは、「分配金あり」の投資信託のケースを前提に話を進めていきます。

(1)分配金をそのまま「受け取る」

(2)分配金を「再投資する」

それぞれの特徴についてみていきましょう。

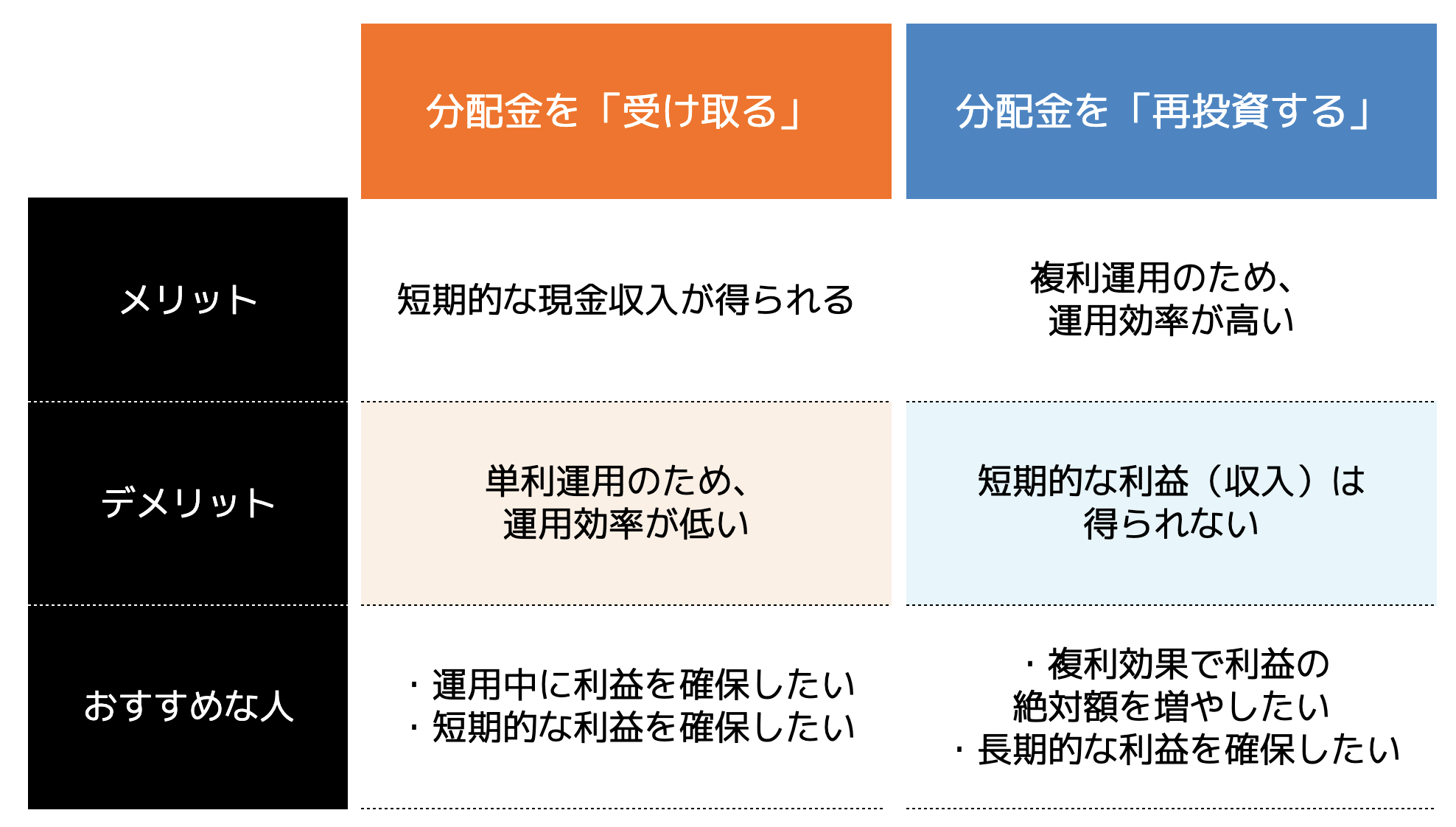

(1)分配金をそのまま「受け取る」

分配金を「受け取る」場合は、保有する投資信託によって得られた利益の一部を現金収入として得られることが最大のメリットです。

投資信託の種類によって、分配金の受け取るタイミングは様々であり、年1回、2回、4回など複数パターンがあるため、ご自身のライフスタイルに合わせて選択することが可能です。

一方で、分配金を受け取ると、運用資産(元本)は変化しないため、運用効率は上がりません(複利効果が得られません。)

(2)分配金を「再投資する」

分配金を「再投資する」場合は、前述した複利効果を得られる事が最大のメリットです。

再投資した分配金の分だけ、将来得られる利益額が雪だるま式に増加していくため、運用効率が時間の経過とともに高まります。

分配金の受け取り方法をまとめると以下のとおりです。

両者のメリット・デメリットを考慮して、ご自身の状況に合わせて選択しましょう。

▼ 合わせて読みたい分配金に関する注意点

「分配金の有無」、「分配金を受け取る・再投資する」を検討する場合、次の2つについて注意しましょう。(1)分配金が多い=良い投資信託ではない

受け取る分配金が多い方がもちろん良いですが、必ずしも良い投資信託であるとは言えません。

分配金が多く支払われる投資信託においては、分配金に特別分配金(元本の一部を払い戻す)が含まれている場合、その金額分だけ基準価額が下がるため、運用効率が低下することになります。

また、現在の分配金が今後も継続される保証はありません。

つまり、投資信託を選択する際には、分配金の多さだけではなく、ファンドの信頼性や成長性など、分配金以外の収益性を踏まえて総合的に判断する事が重要です。(2)「再投資する」場合も課税対象になる

分配金のうち、「普通分配金」は全額が収益として課税対象となります。

これは、「受け取る」「再投資する」両方のケースに当てはまります。

なお、再投資した場合は、税引後の金額が再投資分として運用資産に組み込まれることになります。分配金の金額と再投資した「思っていた金額と異なる」と感じないよう、課税の仕組みを正しく理解しておきましょう。

投資信託のポートフォリオの作り方!自…

まとめ

投資信託を始めるにあたって知っておくべき基準価額と分配金について解説しました。

特に、分配金の有無や受け取り方法は、投資信託で資産運用を行う上で非常に重要なポイントです。

短期的な収入を重視するなら、「分配金あり」かつ「受け取る」の選択肢が適しています。

一方、中長期的な資産の成長を目指すなら、「分配金なし」または「再投資する」方法が効果的です。

投資においては、複利の効果を意識することが非常に重要です。

それぞれの特徴を理解した上で、自身の投資目的やスタイルに合わせて、投資を行いましょう。

大切なお金に関する相談は信頼できるパートナーに

あなたに合う資産形成方法をFP(ファイナンシャルプランナー)に相談して、不安を解消して、投資の第一歩を踏み出してみませんか?

ココザスでは家計の見直しから、資産形成のご相談、投資信託に関する不明点の解消まで様々なご相談に無料で対応しております。

「自分にはどんな投資が合うんだろう?」「老後資金の準備で投資信託を活用したいけれど、いくら必要なのかな?」など…

気になることがございましたら、お気軽にご相談ください。