40代の投資と貯蓄の割合って?データから見る投資割合

40代は、どのくらい貯蓄と投資を行なっているのでしょうか?

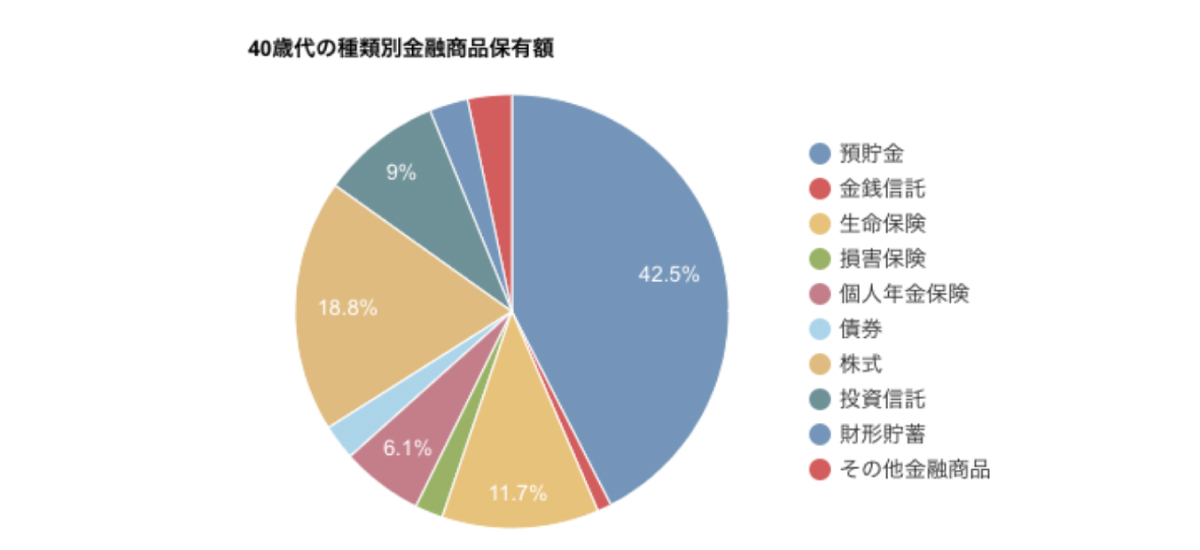

以下のグラフは、40歳代の種類別金融商品保有額を表したものです。

引用|知るぽると金融広報中央委員会「家計の金融行動に関する世論調査[総世帯](令和3年以降)」を参考にグラフ作成

金融広報中央委員会の「家計の金融行動に関する世論調査」によると、40代の平均貯蓄額は1,248万円です。

そのうち、預貯金の割合が約42.5%で、金額にすると530万円となります。

投資(株式・投資信託)の割合は約27.8%で、金額にすると347万円です。

あなたの貯蓄額と比べてどうでしょうか?

40代は子供の教育資金の負担も大きいため「こんなに貯められていない」という方も多いのではないでしょうか。

年金もあまり期待できず、老後の家計も不安ですよね。

ここからは、そんな老後の不安を解決するために、40代に向けた資産形成の方法を紹介します。

40代の投資の傾向と特徴

ここでは40代の方の投資の傾向や特徴について解説します。

投資をこれから始める方は、「同年代の方はどのように投資で資産を増やしているのか」を把握しておきましょう。

40代の投資のリスク許容度

40代の方が投資を始める際、資金に対してどれだけの損失を許容できるのかである「リスク許容度」を考慮します。

リスク許容度を考慮しないと、損失額も膨らみ、資金を大きく失ってしまう可能性が高いです。

投資経験のある方は、リスク許容度が高い傾向にありますが、その分資金力も豊富で年収が高いという特徴があります。

一方投資経験のない方は、短期間で大きく増やそうと考える人も多く、損失が生じた時に対処できず、投資の世界から退場しているケースが見受けられます。

| 投資経験者 | 投資未経験者 | |

| リスク許容度 | 高 | 低 |

| 資金力 | 高 | 低 |

40代から投資を始める方は、資金の5%など、生活に支障をきたさない程度のリスク許容度に設定して安定性のある資産運用を行った方が良いでしょう。

成功する投資家の特徴

投資で成功している方は、以下の3つの特徴があります。

・情報収集能力に長けている

・生活防衛資金がある

投資はお金の値動きに一喜一憂すると、冷静な投資判断が下せなくなります。

例えば、10万円で運用し、損失が5万円出ても焦ってしまう方も多いです。

成功している投資家は、いかなる状況でも自分のルールを守り、感情に流されない強いメンタルを持ち合わせています。

さらに値動きは金融市場や世界経済、政策などによって大きく変動します。

それらの情報を投資家はいち早く察知し、適材適所に売却したり、資産を組み替えたりして対処しています。

また、病気やケガなどによって収入が途絶えてしまった時でも、十分生活できる資金(生活防衛資金)を投資家は確保しているのです。

生活防衛資金性がない、保有資産を売却しなければいけない、ということにもなりかねないため、投資で成功するためには、ある程度の資産が求められます。

40代のライフステージに適した投資先

40代は子供の教育資金やマイホームの購入など、支出が多くなる年齢です。

さらに仕事も中間管理職や役員など、20代30代より重責を担うポジションにつく方も多く、多忙となります。

そのため、何度も投資先を切り替えるより、年に数回程度の見直しで完結する投資の方が良いでしょう。

投資にはさまざまあります。次の項では40代の方におすすめな投資を紹介します。

最近投資を始める方が急増中!40代から投資を始めたいワケ

最近投資を始める若年層が増えていることをご存知でしょうか?

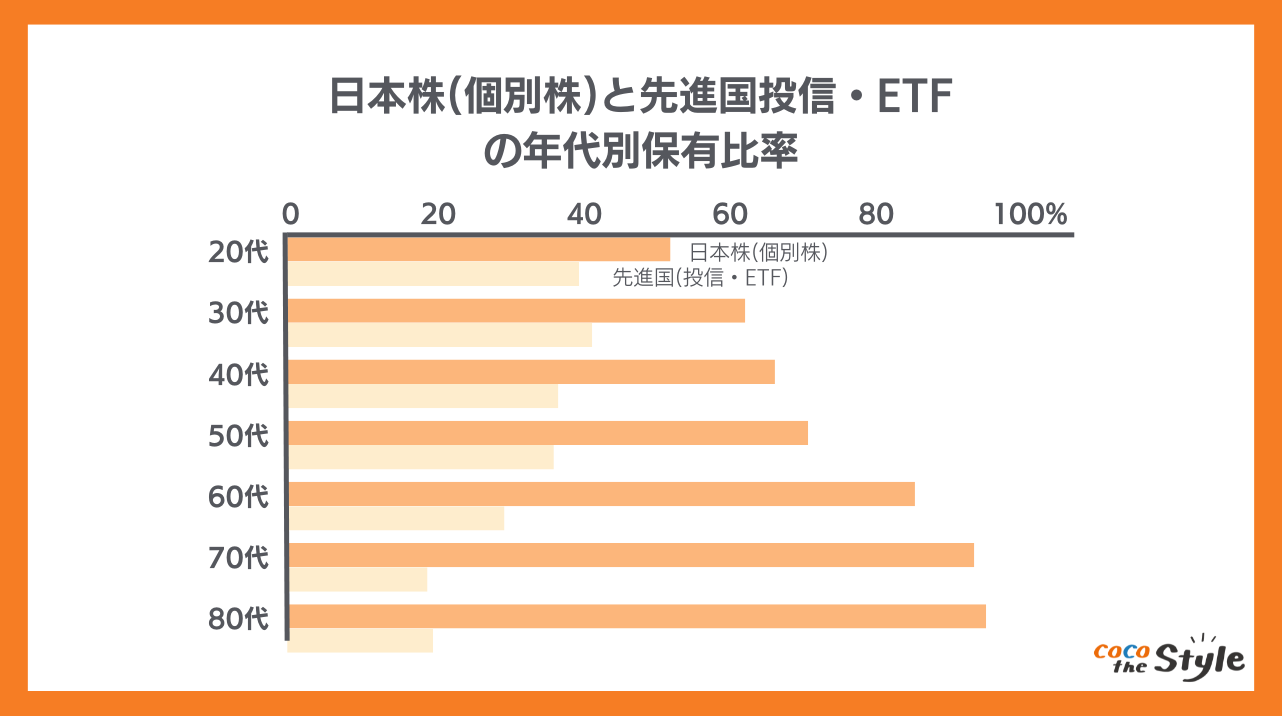

以下は、日本株と先進国株投信・ETFの年代別保有比率を表したグラフです。

参考|日本経済新聞「日経マネー個人投資家調査2022 1万3500人回答で判明した実像」より弊社作成

特に20代、30代で先進国株投信・ETFの割合が高くなっており、若年層の投資への関心が高まっていることが分かります。

若いうちから投資を始めると相場観が養えるだけでなく、老後までの長い期間を活用してリスクを抑えた効率的な運用が行えます。

40代も定年まで約20年という長い期間がありますので、早いうちから資産形成に取り組んでおきたいところです。

「今は子供の教育資金の準備で手がいっぱい。資産運用に回せるお金がない!」という方も、一度家計の支出を洗い出してみてください。

月1〜2万円でも捻出できれば、20年後にまとまった資金を形成することができます。

今の日本は少子高齢化が進み、年金があまり期待できません。

またインフレも進む中、貯金だけで効率的に増やすことは難しくなっています。

ここからは、投資を活用した効率的な資産形成方法をご紹介します。

40代には投資信託がおすすめ!最適な割合で始めよう

「投資の必要性についてはわかったけど、具体的にどうやって始めればいいの?」

と疑問をお持ちの方に向けて、ここからは40代におすすめの投資方法をご紹介します。

40代におすすめの投資方法は「投資信託(とうししんたく)」です。

投資信託とは、プロに運用を任せる投資商品です。

株式の場合は企業業績を分析したり、相場を常にチェックする必要がありますが、投資信託であればそういったことはプロが行ってくれます。

また数十種類の株式や債券が組み込まれているため、1つのものに集中して投資するよりもリスクを抑えることができます。

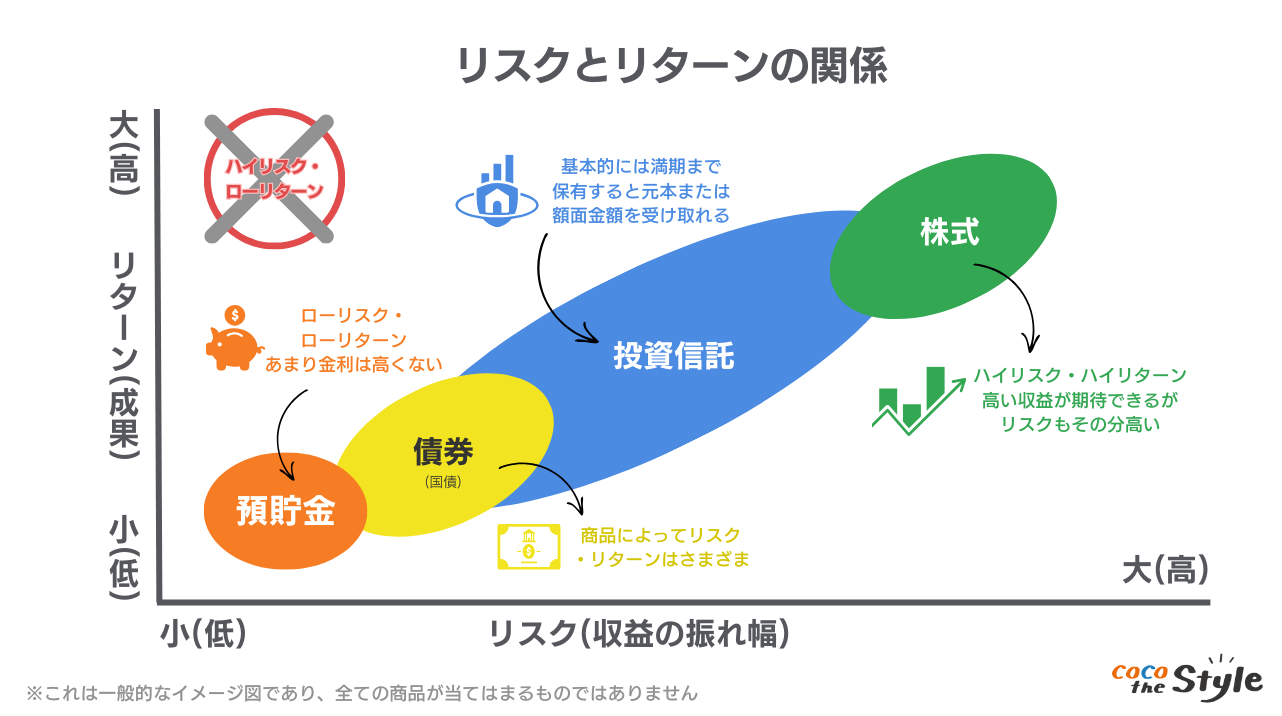

以下は、投資商品別にリスクとリターンを表したグラフです。

引用|日本証券業協会「投資の時間 LESSON3 投資って安全なの?リスクとリターン」

※上記を元に弊社にて図を作成

投資信託は株式よりリスクが少なく、預貯金や債券よりもリターンを得られることが分かります。

ただし、投資信託は株式よりもリスクを抑えることができますが元本保証ではありませんし、毎日価格が変動します。

「こんなはずじゃなかった」と後悔しないよう、気をつけておきたいポイントがいくつかありますので、ぜひ確認しておきましょう。

こちらの記事「投資信託が初心者におすすめな理由3つ!リスクも合わせて解説!」でも詳しく解説していますので参考にしてください。

ここからは40代の投資初心者が心得ておきたい注意点を解説します。

40代はどれくらいの割合を投資に回すべき?効果的な投資戦略

40代の方がこれから投資を始める際、どれくらいの資金で運用すれば良いのか悩むことでしょう。

ここでは投資戦略と投資金の割合を紹介します。

効果的な投資戦略

投資で成功するためには、「長期投資」と「分散投資」を組み合わせて運用することです。

長期投資とは、10年や20年と長期間運用して大きな利益が狙う投資方法のことです。分散投資とは、複数の投資を組み合わせる投資方法を指します。

長期投資で利益の安定をさせ、分散投資で、ひとつの投資で損失が出ても、他の投資の利益で相殺する意図があります。

それぞれの投資を組み合わせ運用することで、損失を最小限に抑えることが可能です。

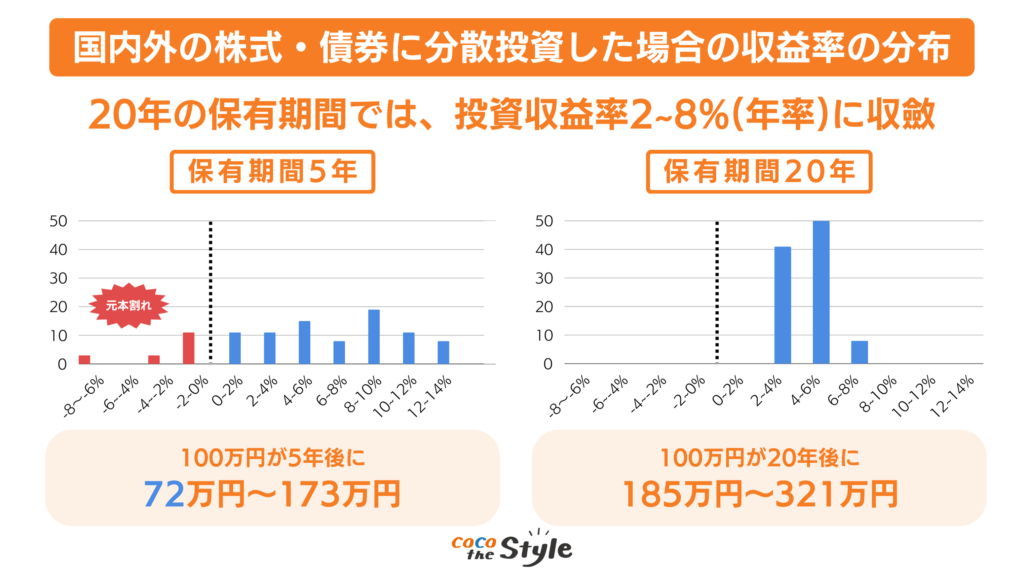

以下の画像は平成29年度に金融庁が発表した「つみたてNISAについて」のデータです。

20年という長期間を分散投資することで、元本割れする可能性をなくすことができると発表しています。

分散投資は、1つの資産での運用より損失を抑えることができるメリットがあります。

さらに、日々値動きしている資産は、購入するタイミングによっては高値掴みになる恐れがあるため、分散投資で購入時期をずらすという意味もあります。

2つの投資方法をうまく組み合わせることが、利益の安定化を図る効果的な戦略です。

投資プランの策定と定期的な見直し

「どのような投資にいくらの資金で運用するのか」を考える投資プランを決めることが大切です。

投資先毎にリスク許容度を決めることで、「ある程度リスクを取って利益を狙うプラン」や「安定的に増やすプラン」などを選択できます。

たとえばリスク許容度の高い方であれば、「株式70%+債券30%」、安定的に増やすのであれば「株式30%+債券70%」といったプランを組むことができます。

リスク許容度は各々が決めますが、投資初心者の方は安定性を重視したプランの方が良いでしょう。

また、投資を行っても確実に増えるわけではないため、定期的に投資先の組み合わせなども見直しすることが大切です。

生活防衛資金を確保しておく

生活防衛資金がないと想定外のトラブルで投資を続けられなくなったり、保有資産を売却しなければならなくなる状況にもなりかねません。

投資で増やしていたにも関わらず、イレギュラーな出費や生活費が不足した場合、投資から回すことにもなるでしょう。

生活防衛資金がない方は、始めに貯蓄からスタートしましょう。

なお生活防衛資金の目安は、おおよそ「生活費の3か月〜半年」と言われています。

目標に達成するための資金額

投資信託を運用する場合、「いつまでにどれくらいの金額を目標とするのか」を決めておくことです。

投資資金が大きくなるほど利益も大きくなりますが、その分損失も大きくなります。

そのため5年後や10年後などの時間軸を定め、目標金額に沿った運用資金で始めることが大切です。

金融庁の「資産形成シミュレーター」では、投資額と利率、運用期間を入力すれば将来の利益をシミュレーションすることができます。

40代の投資初心者が気をつけておきたい3つの注意点

40代の投資初心者に気をつけてもらいたい注意点は3つあります。

(2)下がっても慌てて売却しない

(3)少額から始める

順番に詳しく解説していきますので、投資を始める前に確認しておきましょう。

注意(1)使う予定があるお金は運用しない

一つ目の注意点は、使う予定があるお金は運用しないことです。

例えば子供の学費やマイホームのための頭金など、使う目的が決まっているお金は運用に適していません。

なぜなら、投資は常に利益が出るものではないからです。

上がったり下がったりを繰り返しながら、じっくりと緩やかに増えていくのが理想です。

目的があるお金を投資に回すと、いざ必要になった時に相場が下落している場合、損失を確定せざるを得ません。

少なくとも10年は使う予定のないお金を運用に使いましょう。

注意(2)下がっても慌てて売却しない

二つ目の注意点は、下がっても慌てて売却しないことです。

運用を始めると毎日価格が変動するだけでなく、「ショック安」と呼ばれる大きな値下がりを経験することがあります。

直近ですと、コロナショックやウクライナショックにより大きく相場が下落しました。

こういった大幅な下落の際には「これ以上損したくない」と思い、すぐに売却してしまいそうになりますが、ここで冷静に判断することが大切です。

相場は下がり続けるものでも、上がり続けるものでもありません。

一旦保有している商品の直近3〜5年の価格の動きをチェックしてみてください。

過去に同じくらい下落した場面があれば、どのくらいの期間で元に戻っているか確認してみましょう。

100年に1度と言われるリーマンショックでも、約6年で株価は元に戻りました。

元に戻るまで待てるようであれば、一旦様子を見てみましょう。

投資の強さはメンタルの強さとも言われます。

日々の値動きに一喜一憂せず、長い目で冷静に運用するのが成功のコツです。

注意(3)少額から始める

三つ目の注意点は、少額から始めることです。

相場が下落し損失が発生すると、想像以上にショックを受けるものです。

下落時の精神的ショックを和らげるため、値動きに慣れるまでは少額で運用を行いましょう。

投資信託は、1万円から始めることができます。

中には、1,000円から始められるネット証券もあります。

無理のない範囲で始め、値動きに慣れてきたら、徐々に金額を増やしていきましょう。

また仕事や家事で忙しい40代には、投資タイミングを気にしない積立投資(つみたてとうし)がおすすめです。

「つみたてNISA」を活用すれば、通常値上がり益にかかる20%の税金が非課税になります。

つみたてNISAについては、こちらの記事「つみたてNISAとは?いつが始め時?始め方を簡単解説」も参考にしてみてください。

まとめ

この記事では、40代の投資と貯蓄の割合について解説しました。

40代の平均貯蓄額は1,248万円、そのうち預貯金の割合が約42.5%、投資(株式・投資信託)の割合は約27.8%でしたね。

子供の教育資金や老後の生活費など、お金への不安も多い40代には、投資信託を活用した長期的な資産形成がおすすめです。

大切なお金に関する相談は信頼できるパートナーに

あなたに合う資産形成方法をFP(ファイナンシャルプランナー)に相談して、不安点をなくして投資の第一歩を踏み出してみませんか?

ココザスでは家計の見直しから、資産形成のご相談、投資信託に関する不明点の解消まで様々なご相談に無料で対応しております。

「自分にはどんな投資が合うんだろう?」「老後資金の準備で投資信託を活用したいけれど、いくら必要なのかな?」など…

気になることがございましたら、お気軽にご相談ください。

50代になると、いよいよ老後が目の前にせまってきます。

いかに50代で資産を構築するか、そしてその資金をもとに老後を豊かに過ごせるようにするか。

この点を真剣に考えて資産運用を行う必要があります。

特にインフレの時代、預貯金だけでは実質的に目減りしてしまいます。

いかにインフレ分以上の利益を確保し、老後を心配しないようにできるか。

そのためにも、プロに相談しながら資産運用を行うことをおすすめします。