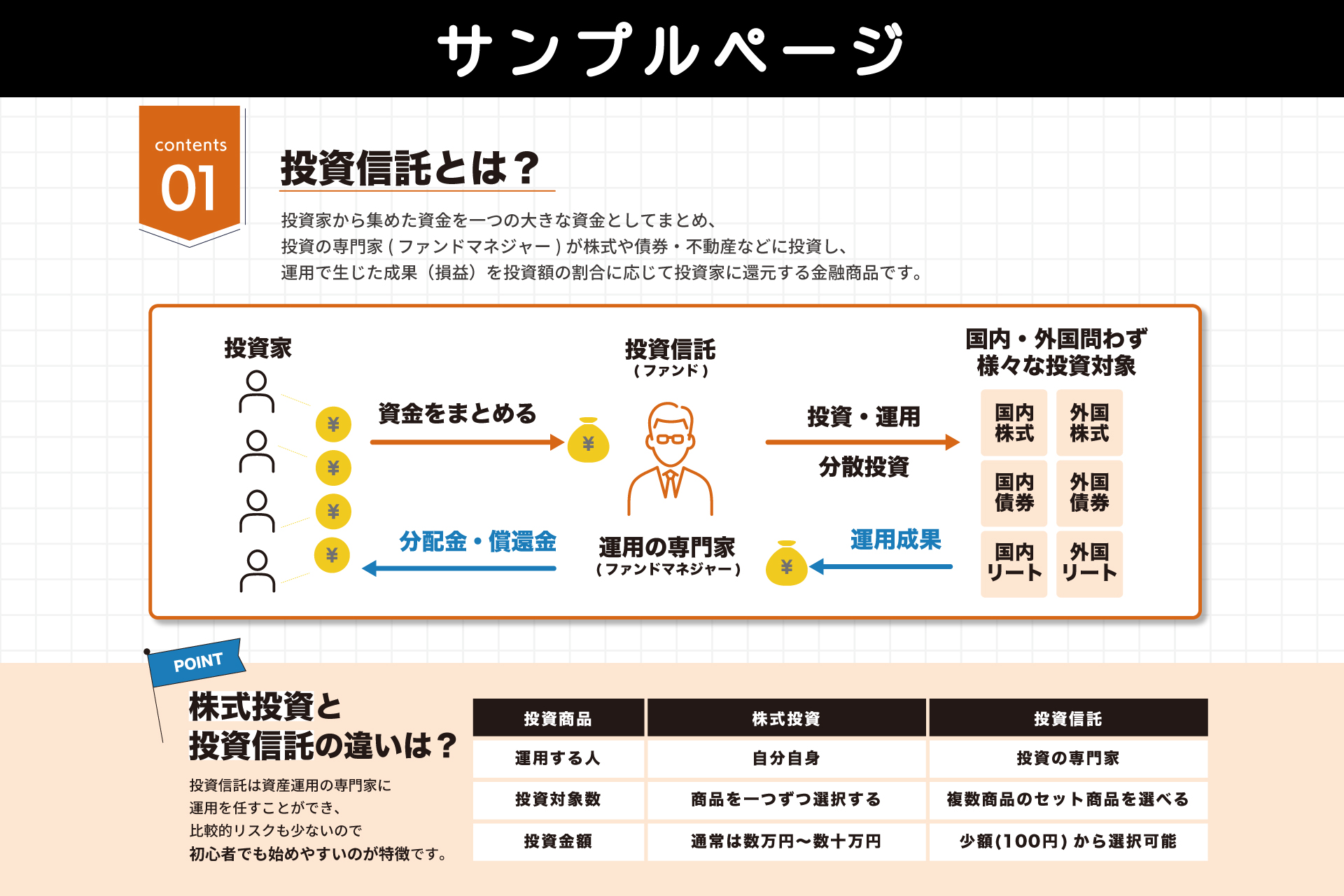

投資信託とは

投資信託(とうししんたく)とは、投資家から集めた資金を1つの大きな資金としてまとめ、投資の専門家が株式や債券、不動産などに投資し、運用で生じた成果(損益)を投資額の割合に応じて投資家に還元する金融商品です。

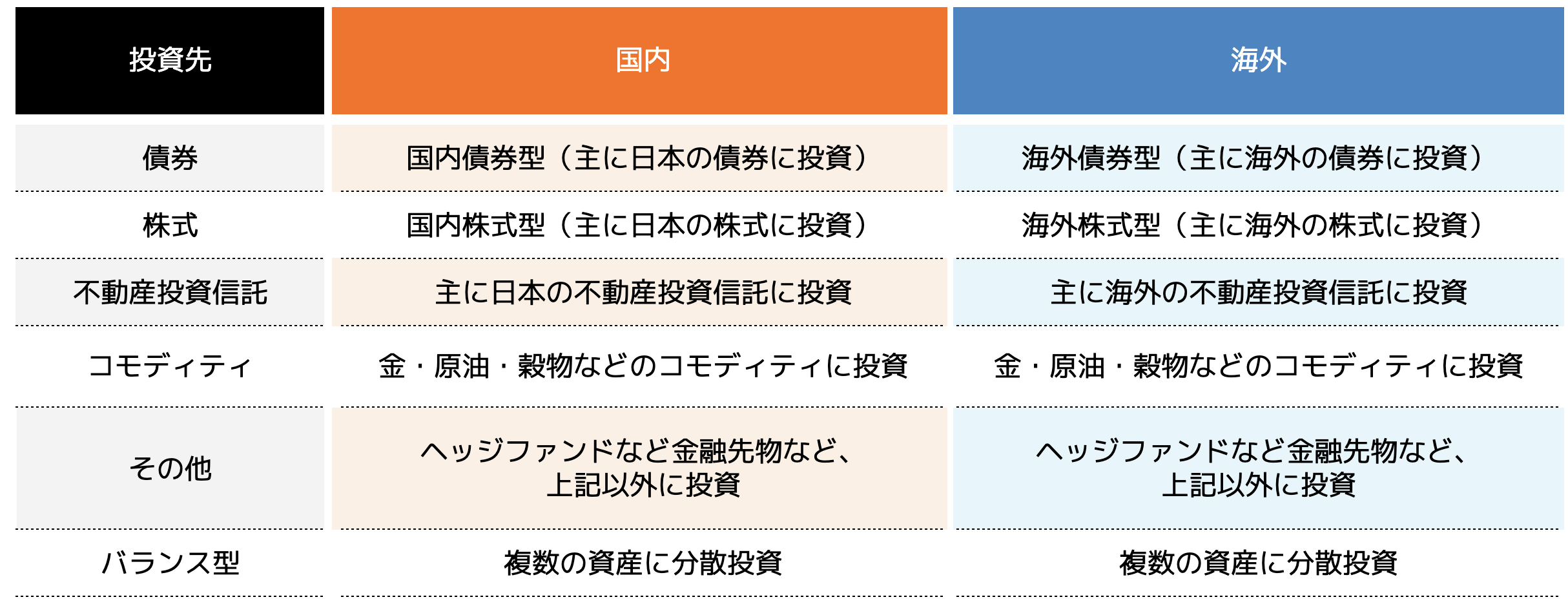

投資信託では、次のような種類のものに投資を行います。

また、投資信託を行う場合は、アクティブ運用とパッシブ運用の違いを理解しておくことをおすすめします。

運用については次の章で詳しく解説します。

投資信託のパッシブ運用とは

パッシブ運用では投資信託商品ごとにベンチマークと呼ばれる運用目標を設定して、ベンチマークと同じような動きを目指す運用方法です。

パッシブ運用には次のようなメリットがあります。

・投資対象が明確

一方でデメリットとしては次のようなものがあります。

・世界経済に大きく影響を受ける

長期間で少しずつ利益を手にしたい人にはパッシブ運用がおすすめです。

投資信託のアクティブ運用とは

アクティブ運用では運用目標であるベンチマークを上回ることを目指す運用方法です。

投資先の銘柄を頻繁に入れ替えや売買を行います。

アクティブ運用には次のようなメリットがあります。

・ベンチマークが落ち込んでも投資信託の落ち込みを抑えられる

一方でデメリットとしては次のようになります。

・パッシブ運用よりもリスクが高くなる

アクティブ運用の方が短期間で高い運用成績を出せることから、リスクを覚悟のうえで大きな利益を手に入れたい人はアクティブ運用を選択しましょう。

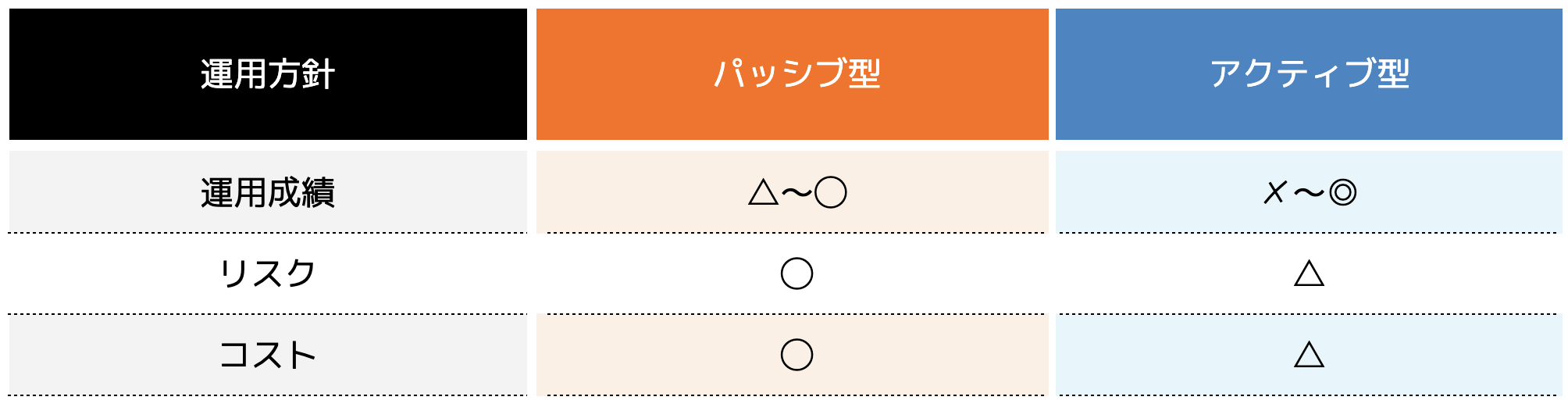

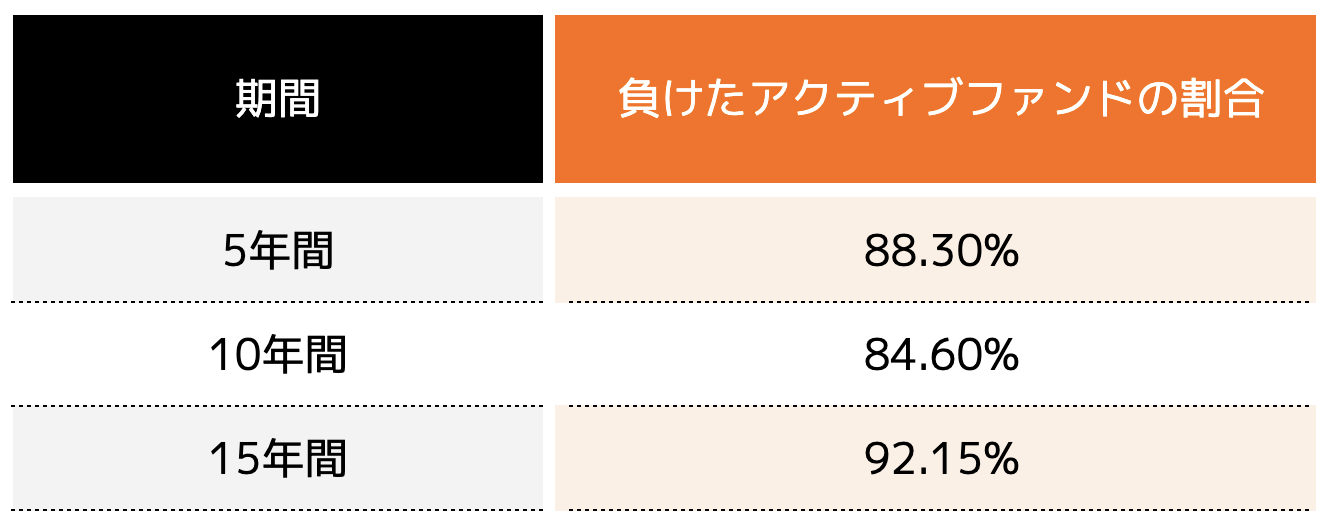

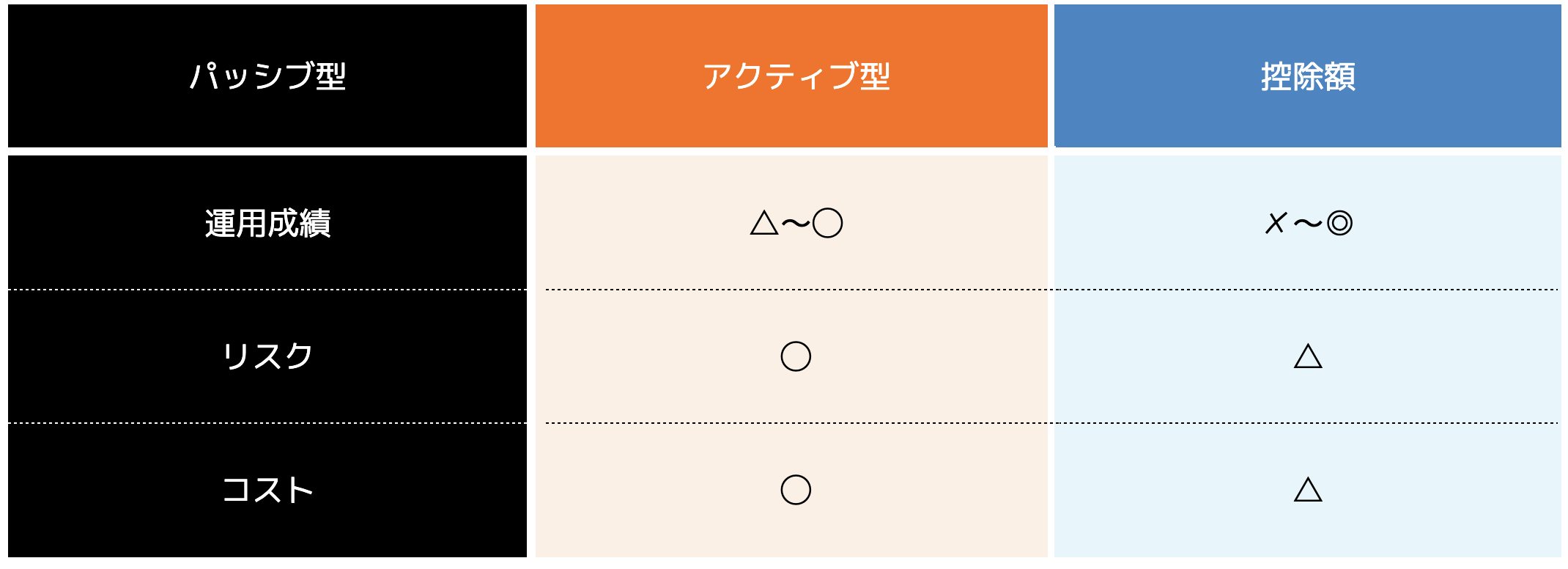

パッシブ運用とアクティブ運用の比較

それぞれのリスクやコスト、運用成績などを次の表にまとめました。

インデックス型はローリスクローリターン、アクティブ型はハイリスクハイリターンハイコストなのが特徴です。

なお、日本のアクティブファンドの6割はパッシブ運用に負けているというデータもあります。

リスクを減らして運用したいなら、パッシブ運用がおすすめです。

そして、パッシブ運用として有名なアメリカの大型株に投資するS&P500と、アクティブ運用の投資成績は、以下の通りになっています。

引用|「SPIVA®Japan Scorecard(2016)」

アクティブファンドについて、そもそもアクティブファンドとは?という基礎から種類。

選び方のポイントまで無料セミナーで解説していきます。

60分のオンライン講座となっていますので、気軽にご参加ください。

投資信託で期待できる利回り

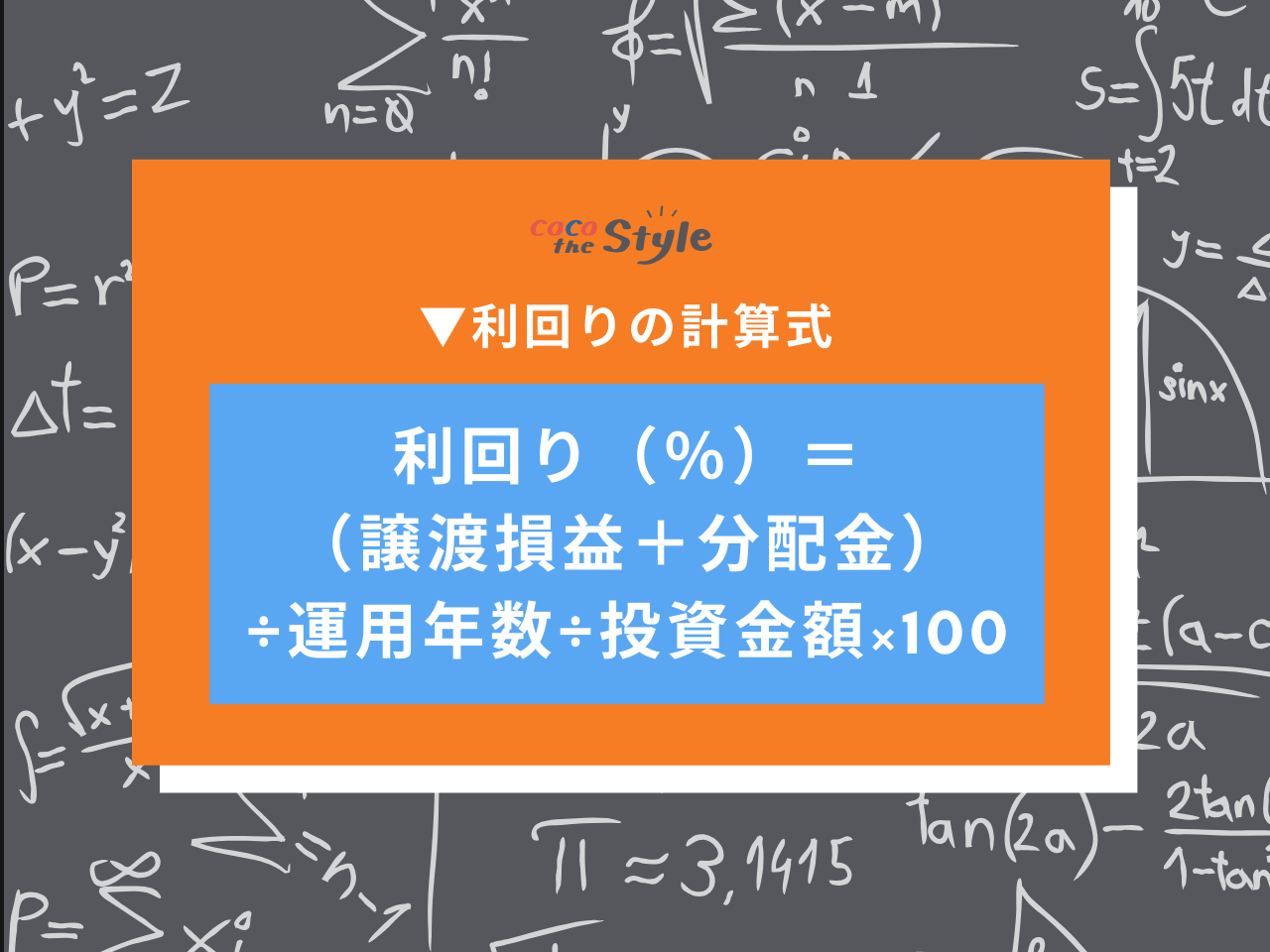

投資信託の利回りとは、投資金額に対する収益の割合のことです。

投資信託は基本的に複利で利回りを計算することになります。

利回りの計算式

例えば、複利で5%の利益の出る運用をしたとします。

1年目は元本100万円に対して50,000円の利息がつき、2年目は、1年目の利息50,000円を足して元本105万円で5%の利益がつくので、利息は52,500円になります。

3年目は、2年目の元本105万円と利息52,500円を足した、110万2,500円に対して5%の利息がつき、購入から3年後の合計金額は約115万7,000円となります。

利回りを算出する際の計算式は以下の通りです。

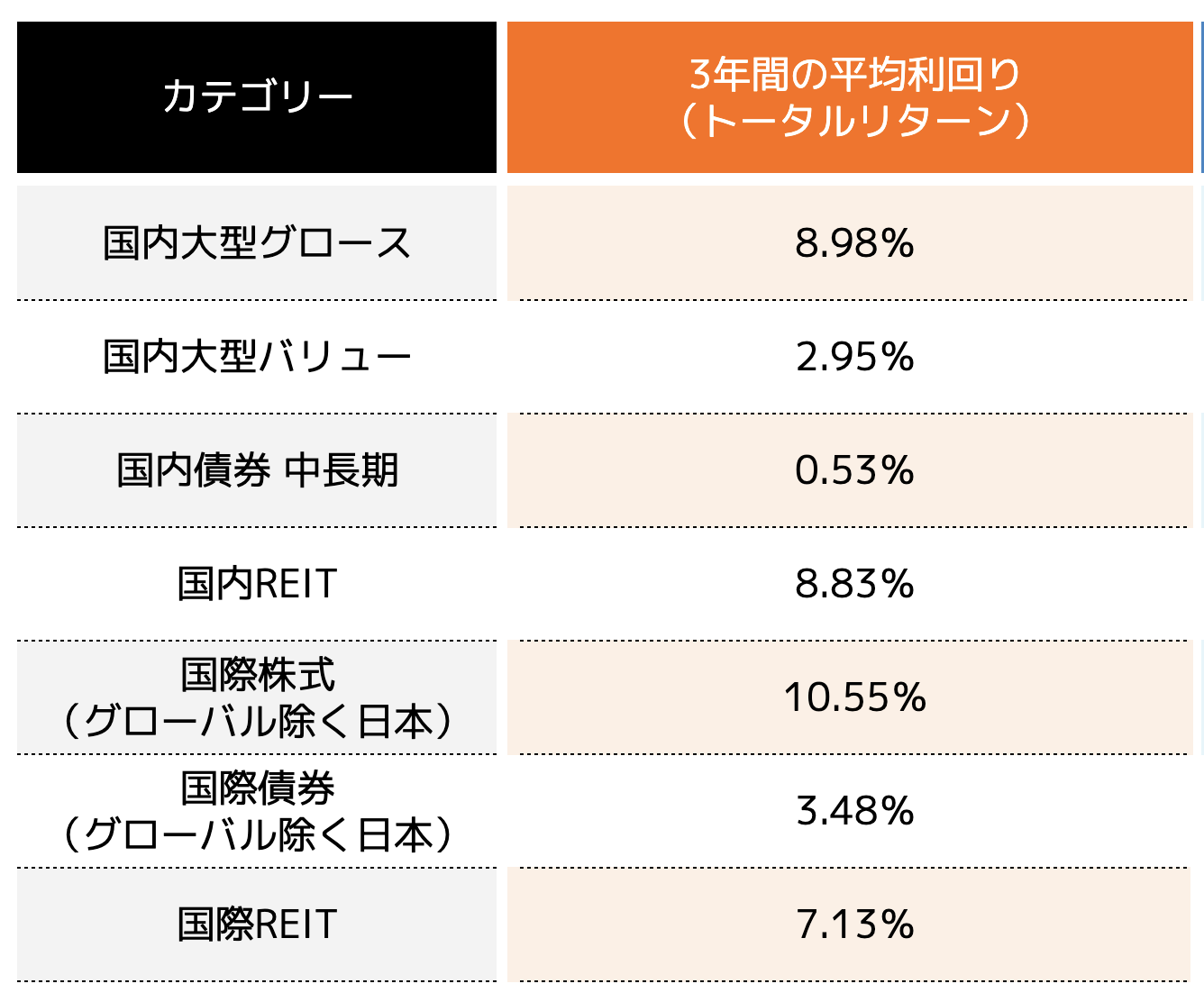

投資信託の平均利回りは3%〜10%

投資信託の利回りについて、次の表にまとめました。

国内債券を除けば、トータルリターンは3%〜10%程度となっています。

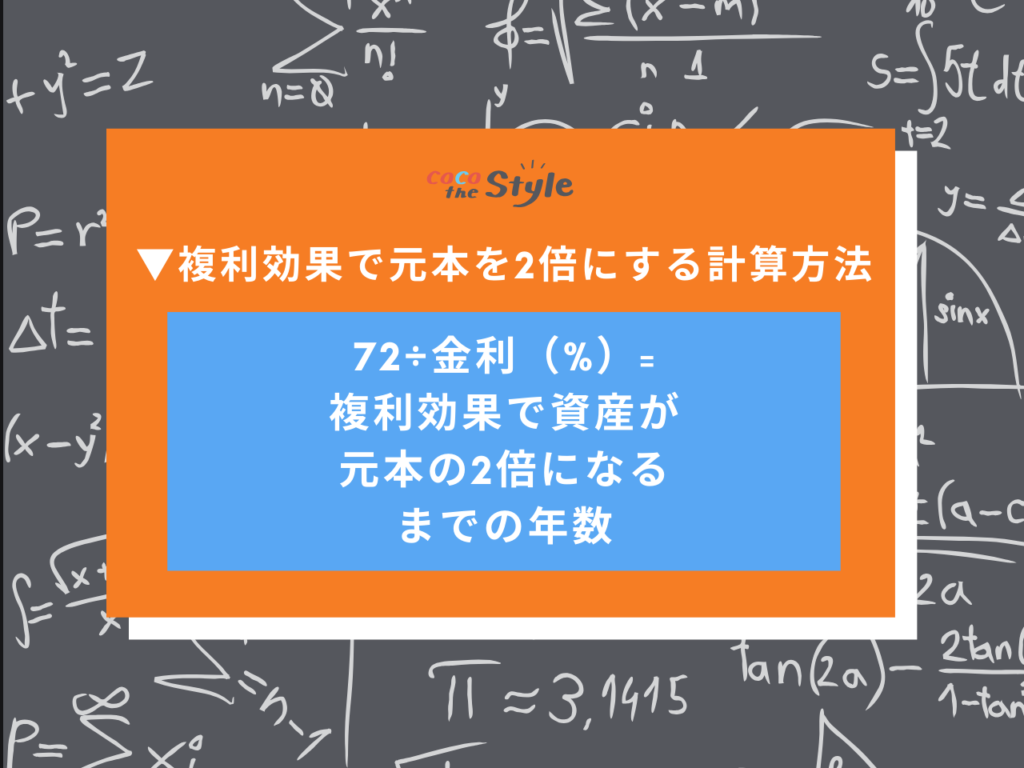

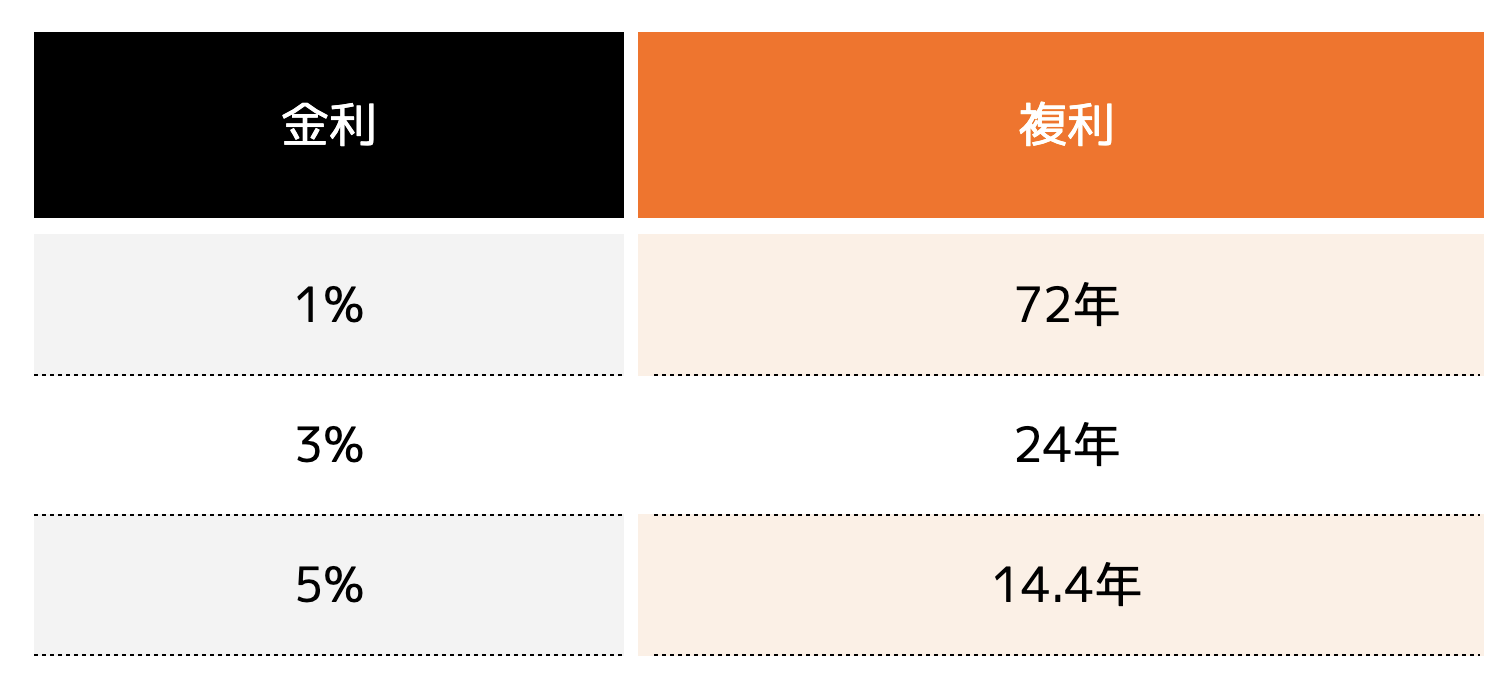

投資信託の複利効果で元本を2倍にする計算方法

複利効果を利用し、資産が元本の2倍になるまでの期間が分かる法則として「72の法則」というものがあります。

この式を用いることで、元本が2倍になるまでどれくらいの年数がかかるか分かります。

次の表で、1%、3%、5%の時の元本が2倍になるまでの年数を記載しました。

投資信託で複利の効果を最大限得るためにできること

複利効果を期待するためには次の2点を意識しましょう。

(2)長期で投資をする

利益をその都度分配金として受け取れることは、投資信託を利用する上で大変魅力的なポイントです。

しかし、分配金を再び投資にまわさなければ、複利効果は期待できません。

投資信託には、分配金が入る度に再投資するかどうか選択できる商品が多くあります。

複利の効果を最大限得たいのであれば、再投資型を選択するようにしましょう。

また、長期投資をすることも、投資信託でより大きな複利効果を狙う策として有効です。

複利は長い期間の中で効果が大きくなっていく特性があります。

そのため「定年までに2,000万円」など、決まった目標金額がある場合は、極力早いうちから投資信託を始める方が、元本が少なくて済む可能性が高いでしょう。

投資信託はドルコスト平均法で利益を大きくしよう

投資する際に、1度で買うのではなく、一定額に分割して買う手法のことをドルコスト平均法(どるこすとへいきんほう)といいます。

投資には、一括投資と積立投資がありますが、積立投資がドルコスト平均法となります。

一括で金融商品を購入する投資方法

・積立投資

一定の金額で定期的に金融商品を購入する投資方法

ドルコスト平均法には、値動きに波のある金融商品に投資するときに、タイミングや投資期間といった時間を分散してリスクとリターンを平準化できるという大きなメリットがあります。

一方でデメリットとしては、買付回数が増えることによる手数料の増加が挙げられます。

とはいえ、ドルコスト平均法は投資信託と非常に相性の良い投資方法です。

投資信託で投資をするなら、ドルコスト平均法を検討してみてはいかがでしょうか。

投資信託のパフォーマンス(運用実績)の見方

投資信託の運用実績は、次の5つの指標を元に判断します。

(2)分配金

(3)ベンチマーク

(4)シャープレシオ

(5)レーティング

騰落率は、ある期間でどのぐらい価格が上下したかを判断する数値のことで、どれくらい値動きがあったかを判断するために見る数字となります。

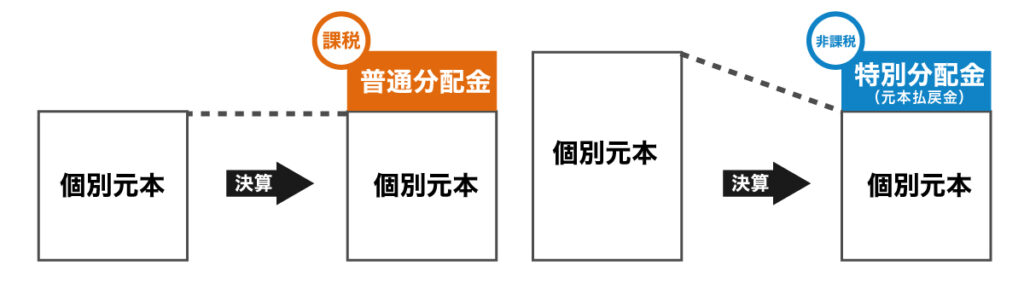

分配金は「普通分配金」と「特別分配金」の2種類があります。

1:普通分配金

普通分配金とは、基準価額いわゆる投資信託をはじめに購入したときの値段と比較して運用により得られた利益を投資家へ分配するお金のことです。

課税対象の分配金です。

2:特別分配金(元本払戻金)

特別分配金とは、決算前の個別元本より分配金が支払われた決算の後の個別元本が下回っている場合、その下回った部分について投資家へ戻されるお金のことです。

そのため税金はかかりません。

ベンチマークは、騰落率が良いか悪いかを判断する基準のことです。

騰落率を測るためのものさしになります。

シャープレシオは、ある期間内にリスクが値動きに対してどれぐらいだったかを示す数値です。

数字が大きければ大きいほど、投資信託の運用効率が優れていることを意味します。

レーティングは、今まで説明した騰落率、分配金、ベンチマーク、シャープレシオから外部にある評価会社が投資信託を評価した数値のことです。

レーティングで代表的なのは「モーニングスターレーティング」です。

モーニングスターレーティングはこちらからチェックできます。

投資信託なら節税制度を利用しよう

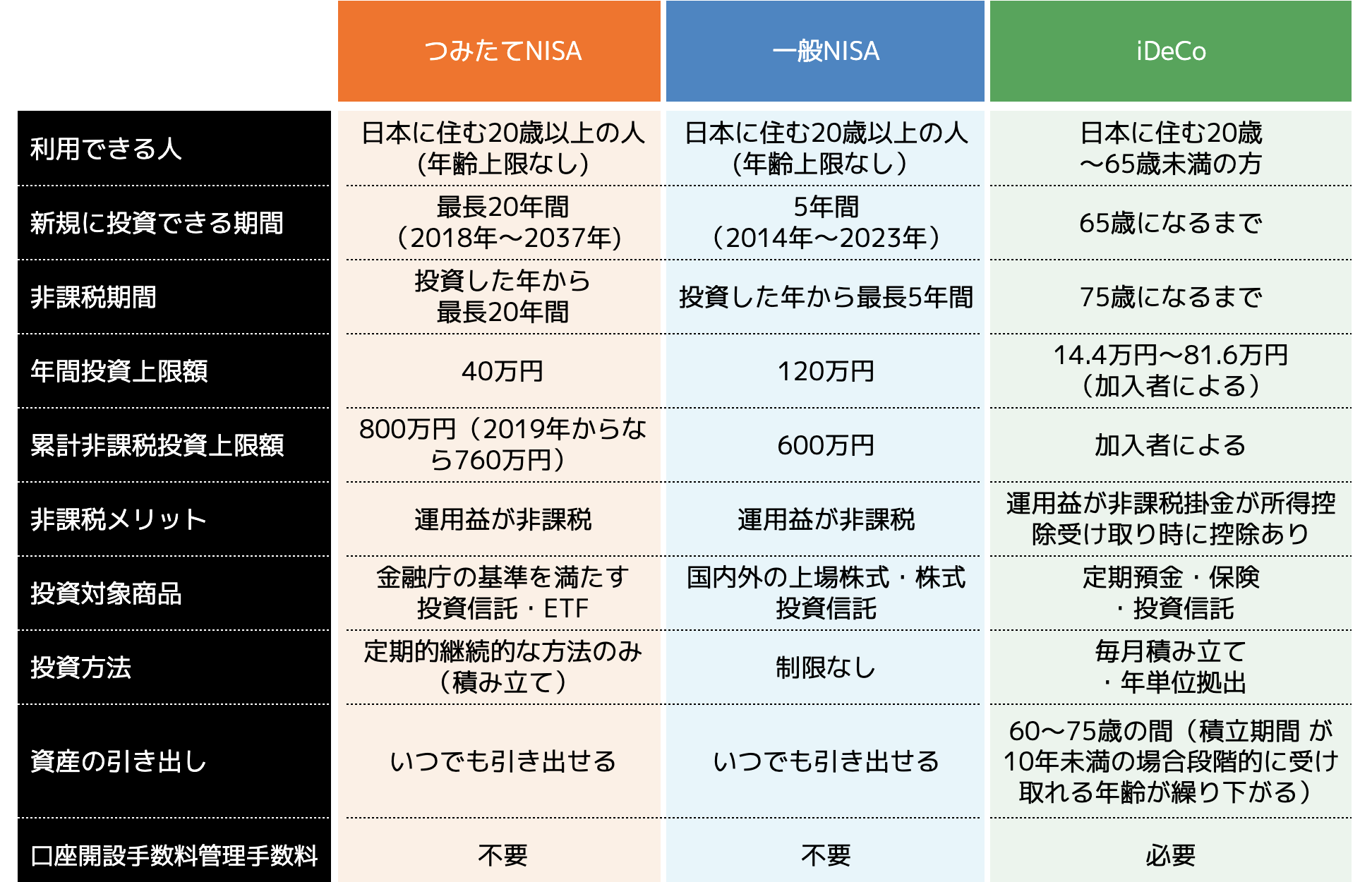

投資信託を購入する場合、税金対策として「iDeCo」「一般NISA」「つみたてNISA」の3種類を利用することができます。

それぞれの特徴を次の表にまとめました。

iDeCoは、掛金が全額所得控除されるという特徴があります。

その結果、課税所得が減り、当年分の所得税と翌年分の住民税が軽減されます。

また、利息・運用益が非課税となっており、20.315%の課税がされません。

つまり、運用益が10万円の時に、課税ありでは79,685円の受け取りとなりますが、iDeCoの場合は10万円受け取ることができるという仕組みです。

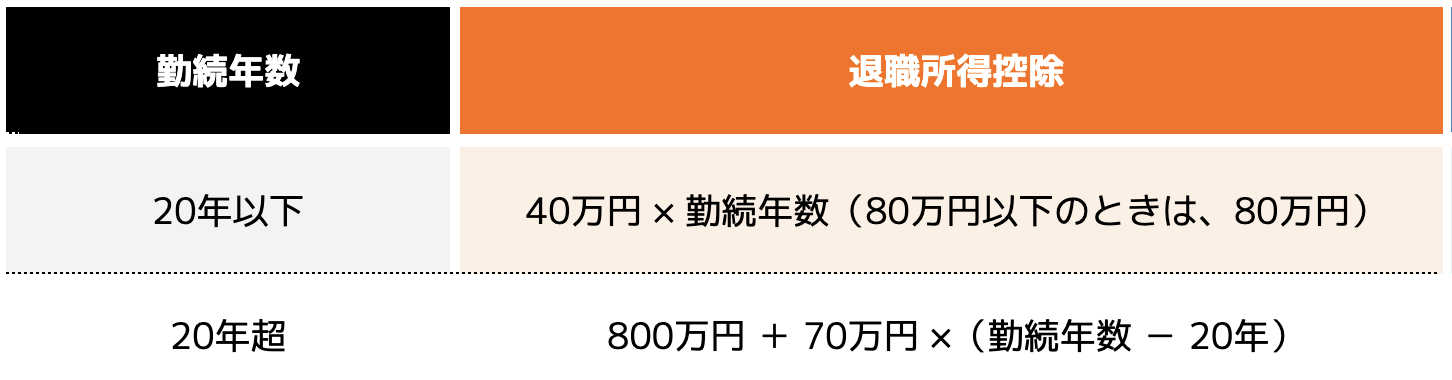

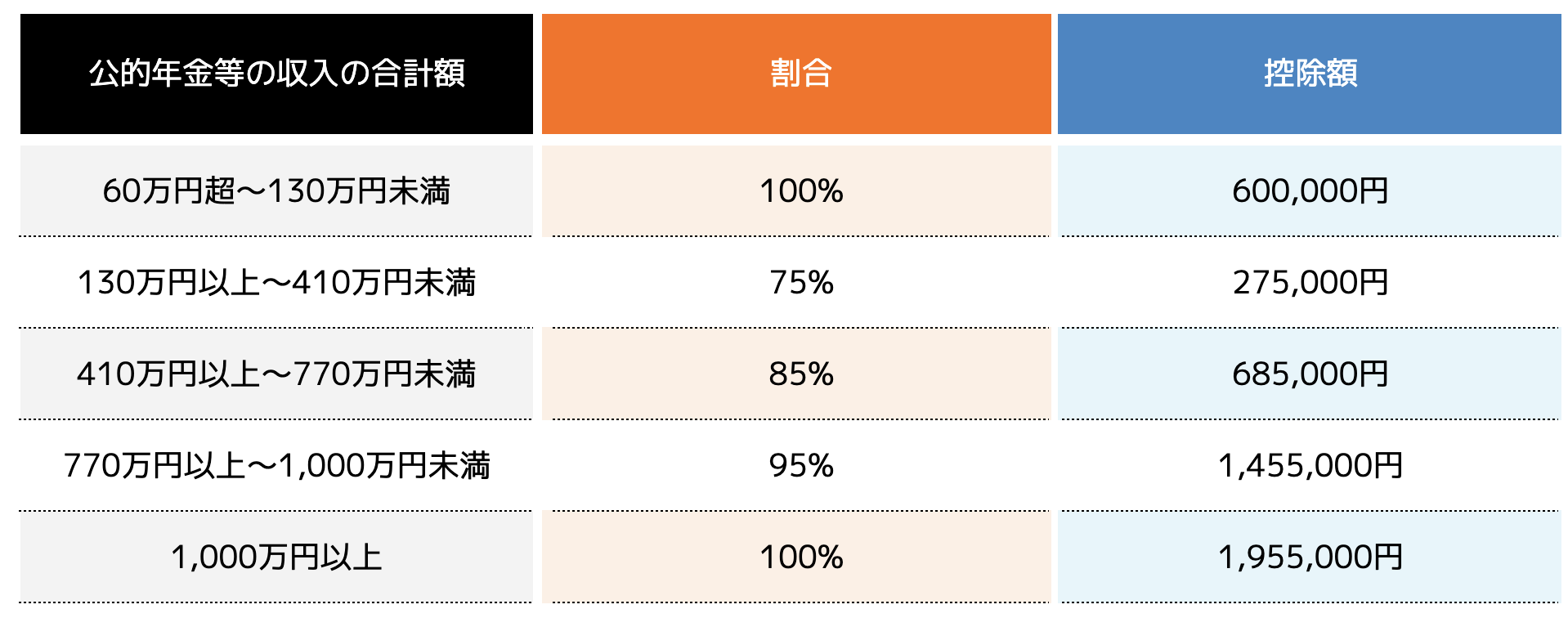

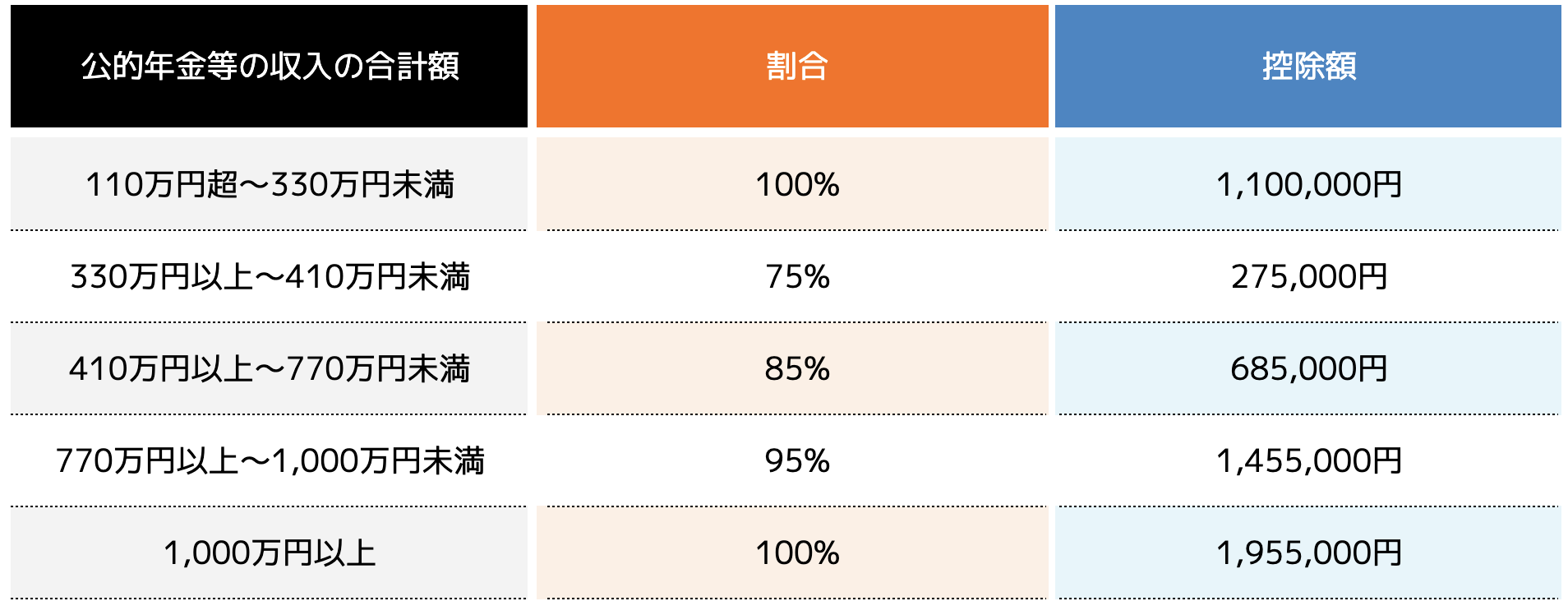

他にも、受取時も一定額まで税制優遇があり、年金で受け取る場合は「公的年金控除」、一時金で受け取る場合は「退職所得控除」が適用されます。

退職所得控除の計算式は次の通りです。

年金方式で受け取る時の控除額は次の通りです。

・65歳未満

公的年金等の収入金額の合計額が60万円までの場合は所得金額はゼロとなります。

・65歳以上

公的年金等の収入金額の合計額が110万円までの場合は、所得金額はゼロとなります。

また、つみたてNISA・NISAは投資から得られる運用益のみが非課税となります。

つみたてNISAの非課税期間は最長20年、NISAの非課税期間最長5年と言われていますが、現在改正案がでています。

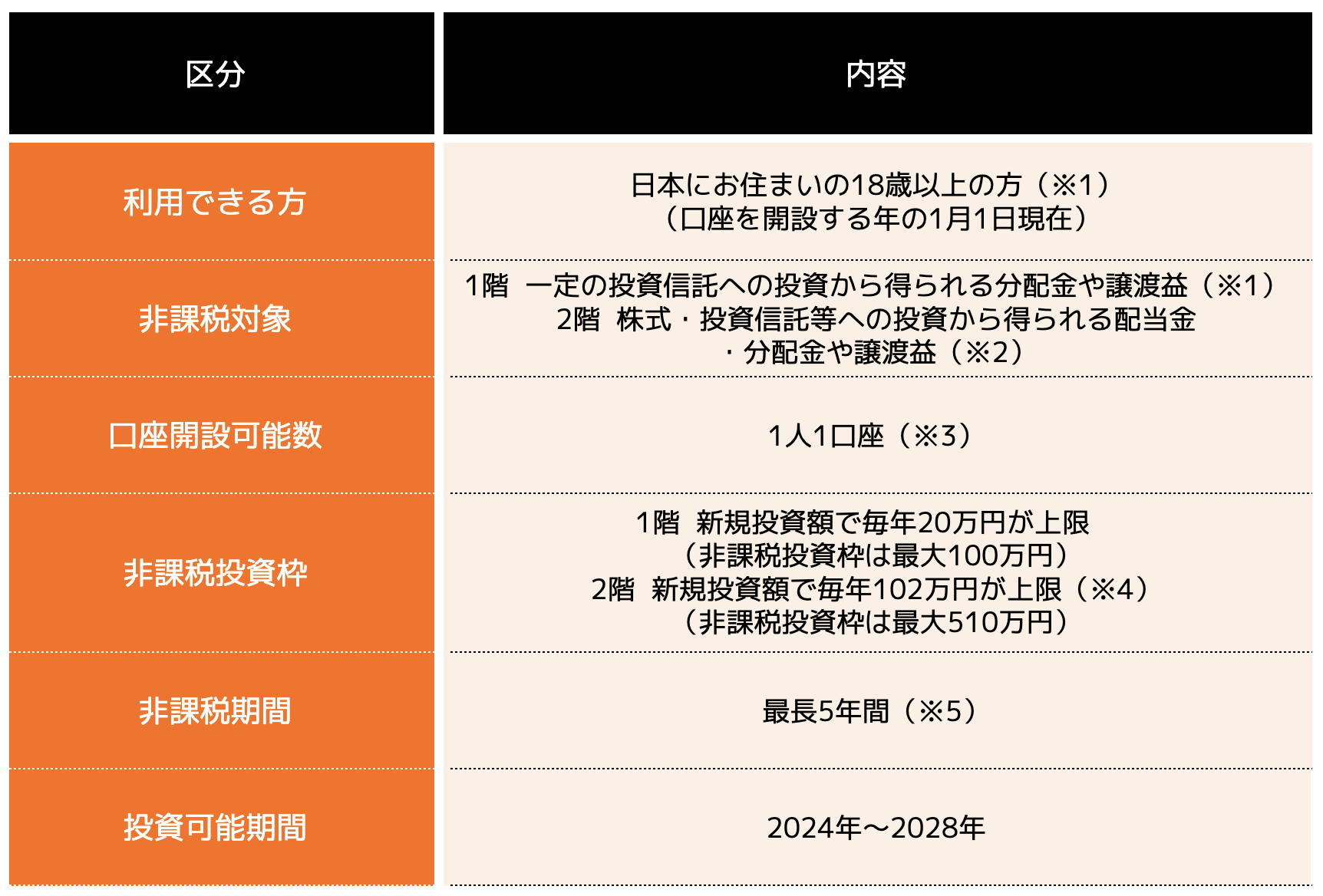

2024年以降のNISAは次のようになります。

※1 つみたてNISAの非課税対象と同様です。

※2 株式・投資信託等のうち、監理銘柄および整理銘柄に指定されているものと、ヘッジ目的等以外でデリバティブ取引による運用を行っているものは購入することはできません。

※3 NISA口座を開設する金融機関は1年単位で変更可能です。ただし、開設済みのNISA口座で既に株式・投資信託等を購入している場合、その年は他の金融機関に変更することはできません。

※4 2階部分を利用するためには、原則として、1階部分で積立投資を行う必要があります。

※5 期間終了後、1階部分で購入した投資信託については、つみたてNISAの非課税投資枠への移管(ロールオーバー)による継続保有が可能です。

引用|金融庁「新しいNISAの概要」

まとめ

リスクを抑えて投資信託を行うことができれば、安定した利益を求めることができます。

投資方法としては、パッシブ型とアクティブ型があります。

それぞれにメリット・デメリットがあるので、自分の目標や方針に合っている運用方法を選択しましょう。

投資信託に不安があるならセミナーに参加しよう

投資信託では運用はファンドマネジャーに任せられるため運用の知識は不要ですが、パッシブ型・アクティブ型のような運用方針を決めるためにも、投資に関する正しい知識が必要となっています。

ココザスでは投資初心者の方に向け、投資信託に関するオンラインセミナーを無料で開催しています。

セミナー後には不明点など直接コンサルタントに相談も可能となっているので、あなたの疑問点や不安を解消することができます。

ココザスが正しい知識をご提供し、不安のない資産形成のお手伝いをさせていただきます。

ぜひ気軽にご参加ください。

大切なお金に関する相談は信頼できるパートナーに

あなたに合う資産形成方法をFP(ファイナンシャルプランナー)に相談して、不安点をなくして投資の第一歩を踏み出してみませんか?

ココザスでは家計の見直しから、資産形成のご相談、投資信託に関する不明点の解消まで様々なご相談に無料で対応しております。

「自分にはどんな投資が合うんだろう?」「老後資金の準備で投資信託を活用したいけれど、いくら必要なのかな?」など…

気になることがございましたら、お気軽にご相談ください。