【平均寿命はどんどん長くなっている!】90歳まで生きることを想定しよう!

“人生100年時代”とよく言われますが、それに伴い、老後の生活設計も変わる必要があります。

将来の平均寿命の延伸を考慮に入れ、その重要性と独身者がどう準備すべきかについて深掘りしていきましょう。

90歳まで生きることを想定する

平均寿命が長くなる中で、90歳まで生きることを前提とした資金計画が必要です。特に独身者は、老後の費用を一人で負担する必要があり、その準備には早い段階からの資産運用が欠かせません。

平均寿命が延びることを念頭に、年金受給額だけでなく、株式や投資信託、生命保険など、多角的な資産運用を積極的に考えるべきです。

年金だけでは不足

2020年時点での国民年金の満額受給額は月額約65,141円です。これだけでは生活は厳しいでしょう。

厚生年金に加入している人でも、受給額は現役時代の給料や勤続年数によって変わり、必ずしも満足のいく生活ができるわけではありません。

資産運用と貯蓄がキー

独身者の平均貯蓄額は40代で約474万円、50代で約763万円ですが、金融資産を含めると、40代で1,294万円、50代で1,675万円となります。

ただ、これだけでは老後資金としては不足する可能性が高いです。特に独身者は、賃貸住宅の家賃や、持ち家であれば固定資産税、さらには病気やケガでの治療費や介護費も自分自身でまかなわなければなりません。

将来の自分を守るために、今からしっかりとした計画を立てましょう。

【参考記事】

【老後も安心!】老後資金をシミュレーションして老後の準備をしよう

【意外と盲点!】老後は生活費以外にも資金が必要

老後資金の準備は、早くから考えておくべき重要なテーマです。

多くの人が年金収入などに頼りつつ、何とか生計を立てようと考えますが、生活費だけでなく、その他の支出も考慮する必要があります。

生活費やその他の支出に関して順番に解説します。

一般的な生活費

2023年時点で、65〜95歳の「老後」30年間を考慮した場合、独身者(高齢単身無職世帯)に必要な資金は平均で740万円程度です。

この試算は、持ち家で住宅ローンの返済が完了している前提で、年金収入以外の資金を計算したものです。

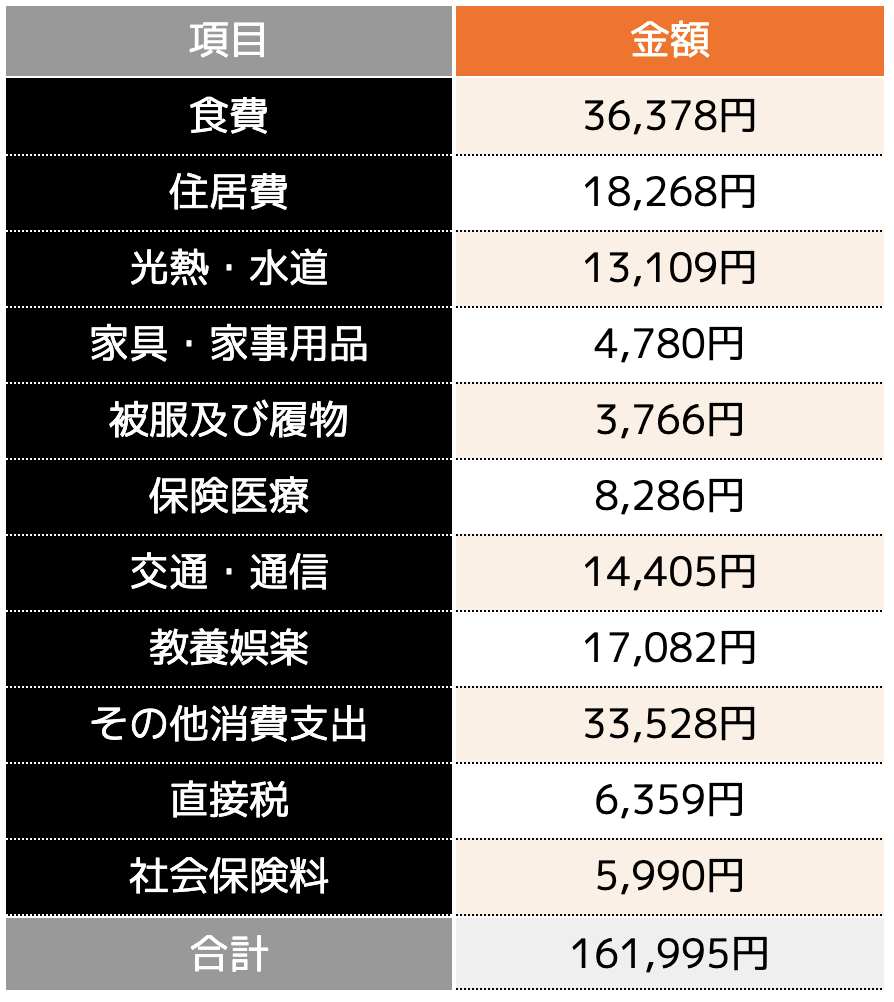

具体的な生活費の内訳(月額)は下記の表をご確認ください。

もし賃貸で生活すると、総支出はさらに増加します。

具体的には、65歳以上の単身世帯の1カ月当たりの家賃が平均で41,562円であるため、月に合計で185,289円(161,995円に家賃平均41,562円を加算し、住居費18,268円を減算する)が必要になるでしょう。

また、理想的な生活費として、独身者でも、ゆとりを持って生活するためには、月に平均18万円(ゆとりのある老後の生活費は夫婦2人で平均約36万円というデータがあるので、独身者は半額の18万円を仮の月額として設定)が理想的とされています。

この場合、25年間で必要な総額は5,400万円となります。

老後の施設入居費用

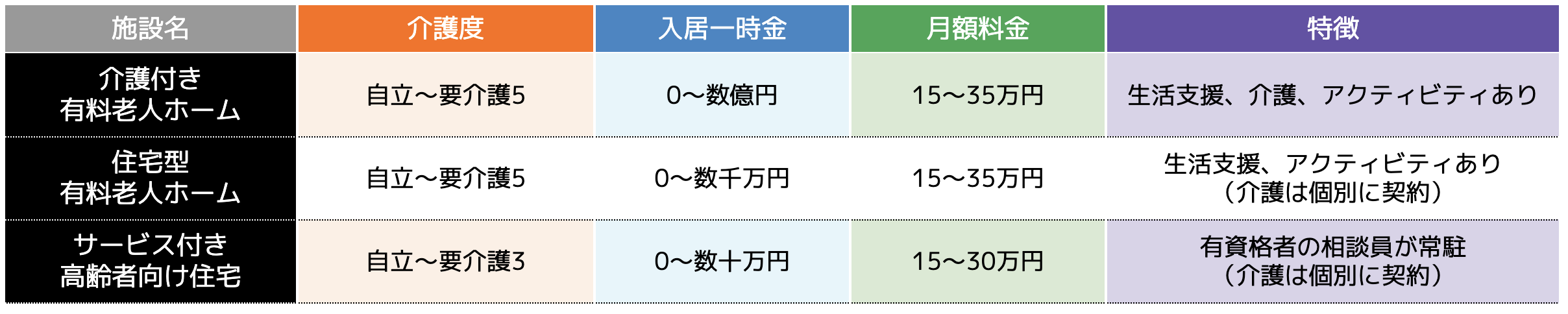

老後には様々なライフスタイルの選択がありますが、その中でも高齢者施設の入居は、多くの独身者が考慮する選択肢となっています。

特に「親族に迷惑をかけたくない」という思いから、高齢者施設に入ることを考える人は少なくありません。

まず、高齢者施設の費用について考えてみましょう。以下の表は、主な施設の特徴と費用の概要です。

これらの施設の費用を考慮しながら、自身の生活スタイルや健康状態に合わせて選択することが大切です。

これらの費用を考慮しながら、しっかりと資金計画を立てることが大切です。

病院や介護費用

独身の老後には多くの出費が予測される中、特に考慮するべきポイントとして「病院や介護費用」があります。

一般的な生活費とは異なり、これらの費用は一度発生すると非常に高額になるため、十分な備えが必要です。

介護費用について

生命保険文化センターが公表した「生命保険に関する全国実態調査(2021年度)」によれば、介護費用の月額平均は8万3,000円、介護が必要となる期間は平均で約5年1カ月(61.1カ月)です。

これらのデータをもとに、必要な介護費用を試算すると、約507万円必要であり、住宅改修や介護用ベッドの購入などの一時費用(平均74万円)を追加すると、約580万円が必要になると言われています。

また、公的介護保険を利用した場合も、介護費用の自己負担額は高くなる可能性があります。

独身者は、家族に介護を依頼することが難しいため、このような介護費用の準備は非常に重要です。

治療費・入院費について

厚生労働省の統計によれば、男性の健康寿命は72歳、女性は75歳とされています。

この健康寿命を超えると、治療費・入院費が増加する可能性が高まります。

実際の病気やケガの程度は個人差があるため、十分な備えが必要です。そのため、治療費・入院費の準備や、若いうちの保険加入が推奨されています。

ポイントは下記のとおり。

男性81歳、女性87歳

・健康寿命

男性72歳、女性75歳

・予想される治療・入院費の高まる期間(平均寿命ー健康寿命)

男性は9年、女性は12年

・早期の保険加入をおすすめ

若いうちの加入で、月々の保険料の負担を軽減

老後に安心して過ごすためには、生活費だけでなく、これらの病院や介護の費用もしっかりと考慮しておく必要があります。

自身のライフスタイルや健康状態を考えながら、適切な資金の準備をしていきましょう。

パターン別の老後資金の貯め方

この章では、独身者の中でも「一人暮らし・実家暮らし」と「会社員・自営業(フリーランス)」に分けて老後資金の貯め方をご紹介します。

一人暮らし・実家暮らし|住居別の老後資金の貯め方

独身者にとって、老後資金の貯蓄は非常に重要です。

その方法は生活環境や働き方のパターンによって異なります。

ここでは、独身者の生活環境別、特に住居の状況に基づいた老後資金の貯め方のポイントを詳しく説明します。

実家暮らしの場合

実家暮らしの独身者は、親が健在であり、生活費の負担が少ないため、収入を自身の将来のために投資する絶好の機会となります。以下はその際のポイントです。

・手取りの半額程度を貯金の目安として設定するのも良いアプローチです

・投資の選択肢として、iDeCoやつみたてNISAの活用を考えると、それぞれの制度における限度額までの投資をおすすめします。

具体的には、iDeCoでは会社員(企業DCを利用していない場合)で2万3,000円、つみたてNISAでは月3万3,333円が限度額となっています。

・もし可能であれば、貯金と投資の両方を行うのが最も理想的です

一人暮らしの場合

一人暮らしの独身者は、家賃や光熱費などの生活費がかさむため、手元に余裕が少ないことが一般的です。

しかし、その状況でも老後資金の準備は重要です。

まずはできる範囲で、貯金や投資に一定の金額を割り当てるように心掛けましょう。可能であれば実家暮らしの項で紹介した内容に取り組んでみてください。

【参考記事】

【夫婦で老後資金月27万円】資金を準備する方法や足りない時の対処法も解説

会社員・自営業(フリーランス)|仕事別の老後資金の貯め方

会社員と自営業では適用される制度が異なるため、老後資金の貯め方にも違いがあります。

会社員の場合

会社員は多くが厚生年金に加入しており、国民年金と比べると支給される年金額が高くなることが多いです。

しかし、年金だけでの安定した老後は難しいと考えられるため、投資の活用が推奨されます。

特に、iDeCoやつみたてNISAといった制度は効果的です。これらを利用すると、月額5万6,333円まで(企業型DCがない会社員の場合の上限)投資が可能です。

貯蓄額に応じて、可能であれば上限までの投資がおすすめです。

自営業(フリーランス)の場合

自営業者は基本的に国民年金のみの加入となります。そのため、厚生年金と比べて受け取る年金は少なくなります。

このギャップを補うための制度として、小規模企業共済や国民年金基金があります。

これらは「自営業のための退職金制度」とも言われるもので、国民年金の不足分を補う目的で利用されます。

iDeCoやつみたてNISAといった投資も有効ですが、その際には手数料が発生します。

最初に小規模企業共済を利用し、その後、iDeCoや国民年金基金、付加年金などを選択・追加する方法が良いでしょう。

独身の老後資金を効率的に貯めるためのポイント7選

独身の老後資金を効率的に貯めるためのポイント7選を順番に徹底解説します。まずは自分にできるところから始めてみてください。

【早めの対策が有利!】独身者が今からできる老後生活の準備

年金だけではゆとりのある生活は難しい現代、以下の3つの方法で効率的に資金を準備して、安心した老後を迎えるための手助けとなるでしょう。

1:年金受給額や退職金額の確認

老後の主な収入源は、年金や退職金となります。国からの「ねんきん定期便」や「ねんきんネット」を活用して、将来の年金受給額を確認しましょう。

また、勤務先の規定をチェックして退職金の予想額を理解することが大切です。

2:年金の繰下げ受給を検討

年金は原則65歳からの受給が基本ですが、繰下げ受給を選ぶことで、受給額が増加する場合があります。

これを活用することで、受給金額を増やすことが可能です。

3:貯蓄の積み立て

老後資金専用の口座を作成し、定期的に貯蓄を行いましょう。

「自動積立定期預金」を利用すると、手間なく積み立てが可能です。また、勤務先が「財形年金貯蓄」を導入していれば、その利用もおすすめです。

これらの対策を通じて、老後に必要となる資金の準備や計画を早めに行うことが、安心して老後を迎える鍵となります。

収入ー貯蓄=生活費!収支の状況・目標を明確に

独身者としての老後の生活を想像して、必要な資金を確保するためには、まず現在の収支の状況と将来の貯蓄目標を明確にすることが重要です。

「収入-貯蓄=生活費」という考え方を持つことがポイントです。

通常、多くの人は収入から生活費を引いた後の残りを貯蓄に回す方法を取りますが、それだと貯蓄の金額が月によって変動しやすくなります。

そこで、収入から先に目標とする貯蓄額を引き、その残りで生活をすることを心掛けましょう。これにより、毎月一定の金額を貯蓄することが可能となります。

また、貯蓄の方法についても工夫が必要です。

具体的には、つみたてNISAや財形年金貯蓄、個人年金保険などの制度を活用するのがおすすめです。

これらの制度は、定期的にコツコツと貯蓄することに適しています。どれもメリット・デメリットがあるので、自分のライフスタイルや目標に合わせて選びましょう。

固定費削減は大事!毎月かかる固定費の見直し

毎月の固定費を見直すことは、老後資金を効率的に節約・貯蓄するための最も重要なポイントの1つです。

固定費とは、毎月自動的に支払われる費用のことを指します。主な項目として、住居費、水道光熱費、保険、通信費、教育費、自動車関連費、定期購入、サブスクリプションサービスなどが挙げられます。

特に40代〜50代では、収入が増えたことで生活の質が向上しており、高い家賃の家に住んだり、高級車を購入したりする傾向があります。

これ自体は悪いことではありませんが、将来的な維持費を見越して、無理なく支払い続けることができるのか、常に確認する必要があります。

具体的な固定費の節約方法として、以下の例が挙げられます。

・住宅ローンの借り換えや繰り上げ返済

・光熱費の会社変更

・携帯電話のプランや格安SIMへの変更

・保険の見直し

・車の変更やローンの見直し

・不要なサブスクリプションサービスの解約

・不要なクレジットカードの解約

・通っていないジムの解約

これらの節約方法を適用すると、それぞれの項目でわずかな節約に見えるかもしれませんが、全体として年間での節約効果は非常に大きくなります。

節約した分を老後資金として積み立てることで、より安心した将来を迎えることができます。

【元気なうちは働こう!】継続雇用制度(再雇用制度・勤務延長制度)

老後の資金を確保するためには、就業年齢を延ばすことが有効です。

日本の継続雇用制度(厚生労働省「高年齢者の雇用」)を利用することで、高年齢でも安定した収入を得ることが可能となります。

基本のルール

定年を定める場合は、その年齢は60歳以上である必要があります。

定年年齢を65歳未満に設定している企業は、高年齢者の65歳までの安定した雇用を確保するための措置をとる必要があります。

これには、「65歳までの定年の引き上げ」、「65歳までの継続雇用制度の導入」、「定年の廃止」などの措置が含まれます。

継続雇用制度とは

この制度は、雇用している高年齢者を、本人の希望に応じて定年後も継続して雇用するためのもので、再雇用制度などの形態を取ります。

平成25年度以降は、希望者全員を対象とすることが義務付けられており、継続雇用先としては、自社だけでなくグループ会社も認められています。

70歳までの就業機会の確保

2021年の法改正により、65歳以上70歳未満の定年を設定している企業や、70歳以上の継続雇用制度を導入している企業は、以下のような措置を検討・実施するよう努力が求められるようになりました。

・70歳までの継続雇用制度の導入

・定年制の廃止

・70歳まで継続的な業務委託契約の導入

・70歳まで継続的に社会貢献事業などでの業務に従事できる制度の導入

このように、日本の雇用制度は高齢者の長期雇用を奨励しています。独身者でも、元気なうちに積極的に働き、安定した収入を維持することで、老後の資金をしっかりと準備していくことが可能です。

【国の制度を有効活用!】国民年金の任意加入

国民年金の任意加入は、加入期間が40年間を満たさないために老齢基礎年金を満額で受給できない方を対象としています。

この制度を利用することで、65歳までの間に不足分を補うことが可能です。

特に60歳以降に働き続けている方は、この制度を通じて年金を全額受け取るための補完策として利用できます。

出典|日本年金機構「任意加入制度」

任意加入の主な特徴は以下の5点です。

2:加入は60歳以降も可能ですが、申し出を行った月からの加入となり、過去の月への遡っての加入は認められません。

3:加入資格を持つのは、日本国内に住所を持つ60歳以上65歳未満の方、老齢基礎年金の繰上げ支給を受けていない方、保険料の納付月数が40年未満の方、そして厚生年金や共済組合等の加入者でない方です。

4:さらに、年金の受給資格期間を満たしていない65歳以上70歳未満の方や、外国に居住する日本人(20歳以上65歳未満の方)も加入できます。

最後に、国民年金の任意加入を考慮する人は、手続きの際の留意点として、免除や納付猶予、学生納付特例の申請ができないことを理解しておく必要があります。

老後の安定した生活のために、今からでも適切な制度を利用し、計画的な資産運用を進めることが大切です。

【独身者におすすめ!】老後資金の準備方法3選を解説

独身者が老後資金を効率的に貯めるおすすめの資産運用方法は下記の3つです。

(2)財形年金貯蓄

(3)個人年金保険

順番に解説します。

(1)つみたてNISA

つみたてNISAは、国が制定した投資制度で、多くの人々が資産運用を始める第一歩として利用します。この制度を効果的に活用することで、老後の資産形成をスムーズに行うことが期待できます。

特徴とメリットは以下の3点です。

1:始めやすい投資

つみたてNISAは少額から投資を開始でき、初心者でも手軽に始めることができます。これにより、投資に対するハードルが低くなります。

2:長期的な非課税メリット

最大で20年間、その運用利益は非課税となります。これにより、長期にわたる資産形成をより有利に進めることができます。

3:老後資金の確保

つみたてNISAは老後の資金を準備するための手段として、多くの人々に利用されています。特にiDeCoに参加していない方には、1つの選択肢としておすすめです。

一方で、注意点は以下の2点です。

1:運用商品の制限

つみたてNISAで選べる投資信託は国の基準を満たしたものだけです。そのため、選択の幅が狭まることを理解しておく必要があります。

2:年間の非課税枠制限

つみたてNISAの年間非課税投資枠は40万円であり、通常のNISAと比較しても少なめです。このため、投資計画をしっかりと立てることが重要です

つみたてNISAは、資産を増やしつつ、投資のリスクを分散させるための手段として非常に有効です。しかし、そのメリットを最大限に活用するためには、制度の特性を理解し、適切な運用を心がけることが大切です。

【参考記事】

2024年NISA改正のポイントをわかりやすく解説!新NISAで何が変わる?

(2)財形年金貯蓄

財形年金貯蓄は、「勤労者財産形成促進制度」の一部として、国と企業が連携し、労働者の資産形成を支援する目的で設立された制度です。この制度を利用すると、以下の4つのメリットが得られます。

1:確実な貯蓄

給与から自動で積み立てられるので、意志力に頼らずに貯蓄ができます。

2:非課税優遇

利息などが非課税になる条件下で、効率的な貯蓄が実現可能です。

3:給付金制度

一定の条件で給付金を受け取ることができ、貯蓄の加速が期待できます。

4:住宅ローンの利点

特定の公的住宅ローンを低金利で利用することが可能です。

一方で、注意点は以下の4つです。

1:積み立て額の設定

毎月の積み立て額は、生活費や他の貯蓄・投資とのバランスを考慮して設定する必要があります。

2:提携金融機関の選定

提携する金融機関により、選べる商品が異なります。リスクとリターンを考慮して選択しましょう。

3:長期のコミットメント

財形貯蓄は長期間続けるほど効果が高まるため、特に財形年金貯蓄は60歳以降も非課税で払い出し可能なので、長期的に見る価値があります。

4:導入企業の確認

利用するためには、勤務先が財形貯蓄制度を導入している必要があります。

財形年金貯蓄は、自分での貯蓄が苦手な方や、積極的な投資を避けたい方に特におすすめです。利用を検討する際は、勤務先の人事や財務部門で詳細を確認し、情報を十分に取得した上でスタートしましょう。

(3)個人年金保険

個人年金保険は、資産の積み立てと保障の双方を考える際の選択肢となります。この手段を利用することで、老後の資産の増加と安全性を両立させることが可能です。

特徴とメリットは以下の3点。

1:高い返戻率

一般的な預金と比較して、105%〜110%の返戻率を提供するため、効率的な資産増加が期待できます。

2:柔軟な解約制度

必要な時に途中解約して返戻金を受け取ることができます。ただし、解約の時期によっては返戻金が期待以下になることも。

3:税制のメリット

年間の支払い保険料に対して最大4万円の所得控除を受けることができる特典があります。

一方で、注意点は以下の2点。

1:保険会社の選定

保険会社の経営状態や信用度を確認することで、未来のリスクを減少させることができます。

2:適切なプランの選択

契約条件や保険料、返戻率などを十分に検討し、自分のライフステージや経済状況に適したプランを選ぶことが大切です。

個人年金保険は、資産の増加と税金の節税メリットを両方とも享受することができるため、老後の資産形成において有力な選択肢の1つです。しかし、利用する際はその特性やメリット・デメリットをしっかりと理解し、最適な選択を行うことが大切です。

まとめ

老後の資金に関しては、独身者である方々にとって、生活費だけでなく、老後のマンションや施設への入居費用、さらに病院や介護の費用も考慮する必要があります。

そのため、独身者の老後に必要とされる資金はおおよそ740万円〜1,000万円とされています。

効率的にこの資金を貯めるためのポイントとしては、早めの対策、収支の明確化、住居や仕事の状況に応じた貯蓄の方法、固定費の見直し、継続雇用制度の活用、国の年金制度への任意加入などが挙げられます。

また、資産運用の方法として、つみたてNISA、財形年金貯蓄、個人年金保険などが特に独身者にはおすすめです。

老後の生活を安心して過ごすためには、計画的な資産運用が欠かせません。

まずはココザスのメディア「COCO the Style」をチェックし、資産運用の基本を理解するところからはじめてみてはいかがでしょうか。