つみたてNISAと新NISAの節税効果とは?

2014年1月に始まった「NISA」(少額投資非課税制度)は、その名称のとおり「非課税」で投資を行うことができる制度です。

NISA制度を活用して投資をした場合は「配当金・分配金・譲渡益など」の運用益に対して税金がかかりません。通常の投資(NISA制度を活用しない)の場合は、運用益に対して約20%の税金がかかります。

そのため、NISA制度を活用して投資することで、普通に投資する場合と比べて約20%程度手元に残る資金が増えるため有利に資産を増やすことにつながります。

また、2024年1月からは「新NISA」として、NISA制度が新しく生まれ変わりました。

今まで「一般NISA」「つみたてNISA」「ジュニアNISA」の3つがありましたが、新制度の元では従来どちらか一方しか選択できなかった一般NISAとつみたてNISAは、新制度の元で1つに統合され、それぞれの仕組みを併用できることになりました。

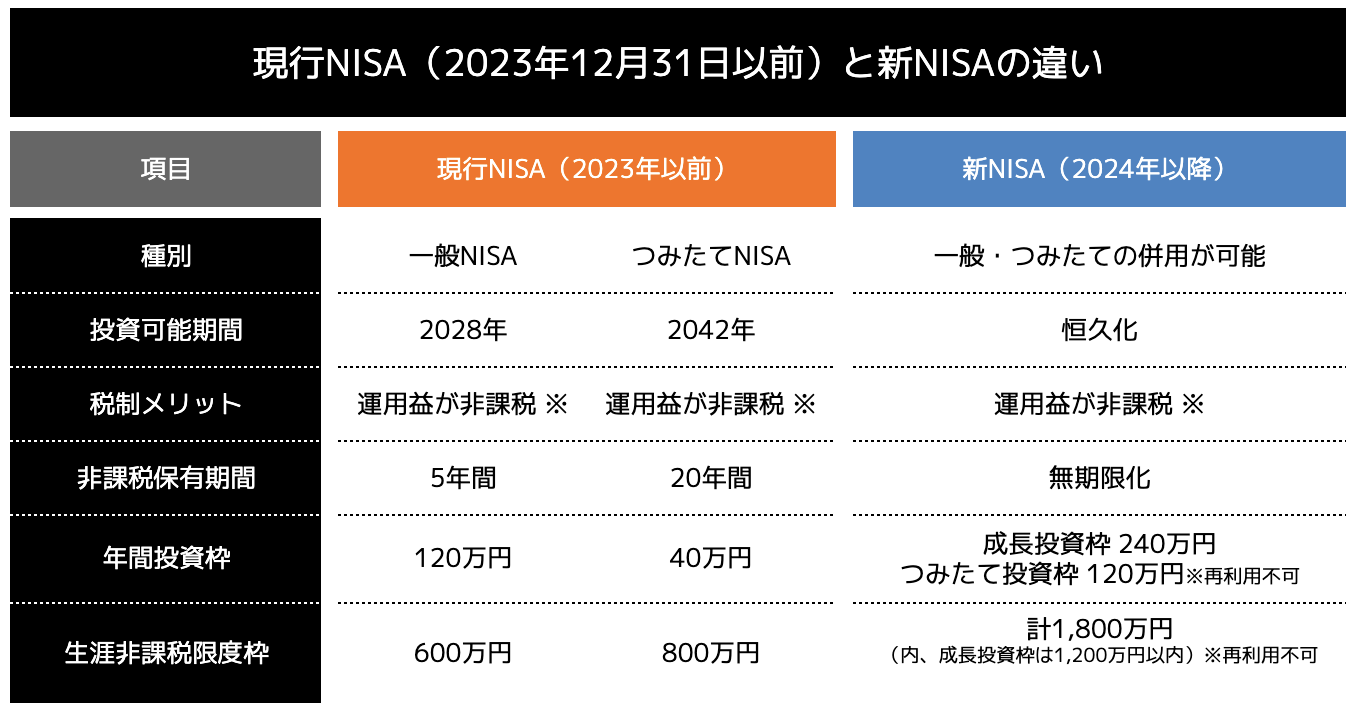

現行NISA(2023年以前)と新NISA(2024年以降)の違いを表にまとめたので、以下の表を確認してみてください。

※運用益:配当金、分配金、譲渡益など

つみたてNISAと新NISAによる具体的な節税効果

つみたてNISA(新NISA含む)を活用することは、運用益が非課税になることで節税効果を得られることを紹介しました。

実際の「非課税のメリット」はどの程度大きいのか?

グラフを用いて確認してみましょう。

次のグラフは、米国を代表する株価指数に連動する「iFree S&P500インデックス(大和アセットマネジメント)」を2019年1月から2024年1月までの5年間、月初ごとの基準価額の推移を示しています。

iFree S&P500インデックス(大和アセットマネジメント)の基準価額の推移

出典|三菱UFJ信託銀行 iFree S&P500インデックス

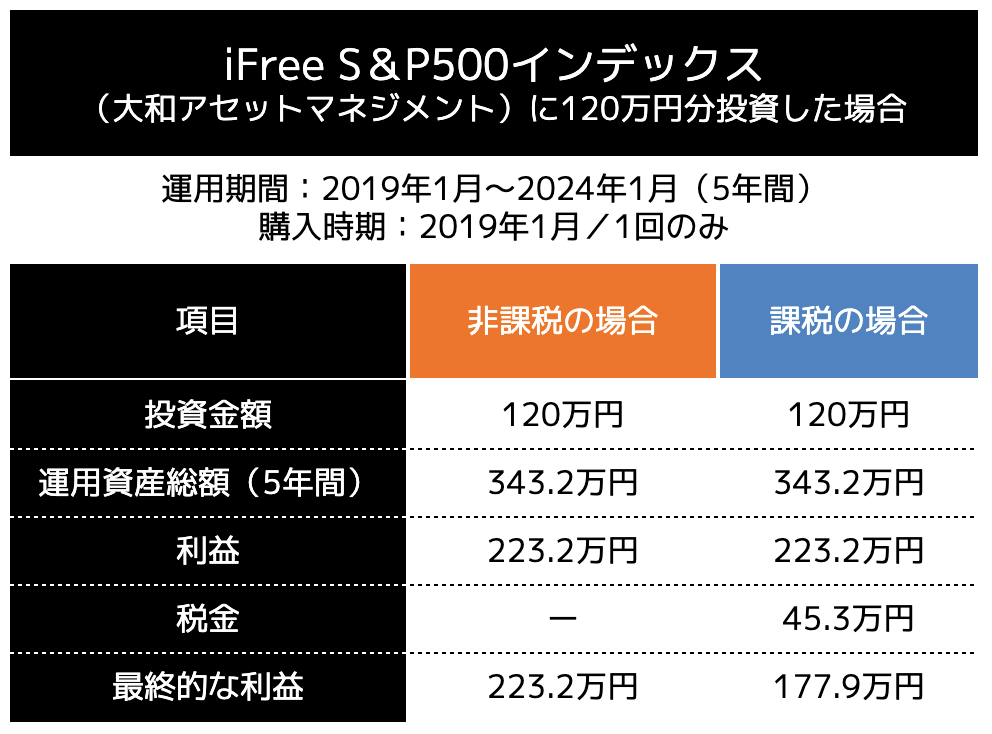

例えば、この投資信託を2019年1月に120万円分投資した場合、運用益はどのように変化するでしょうか。

運用益に対して20.315%の税金が課税される一般口座や特定口座で運用する場合と運用益が課税されないNISAで投資する場合、最終的な利益の違いを見てみましょう。

なお、今回シミュレーションする投資信託の過去5年間の年率平均リターンは21.2%となっています。

iFree S&P500インデックスの期間別リターン

出典|myINDEX iFree S&Pインデックス 期間別リターン

2019年1月に「iFree S&P500インデックス」を120万円分購入の上、2024年1月に売却した場合に投資家がもらえる利益は、一般口座や特定口座などの場合、税金が引かれて約177.9万円となります。

一方、NISAなどの非課税口座の場合、値上がり益全てである223.2万円をそのまま受け取ることができます。つまり、元本120万円に対して、受け取れる金額が約45万円も増加することは、NISAの節税メリットが非常に大きいと言えるでしょう。

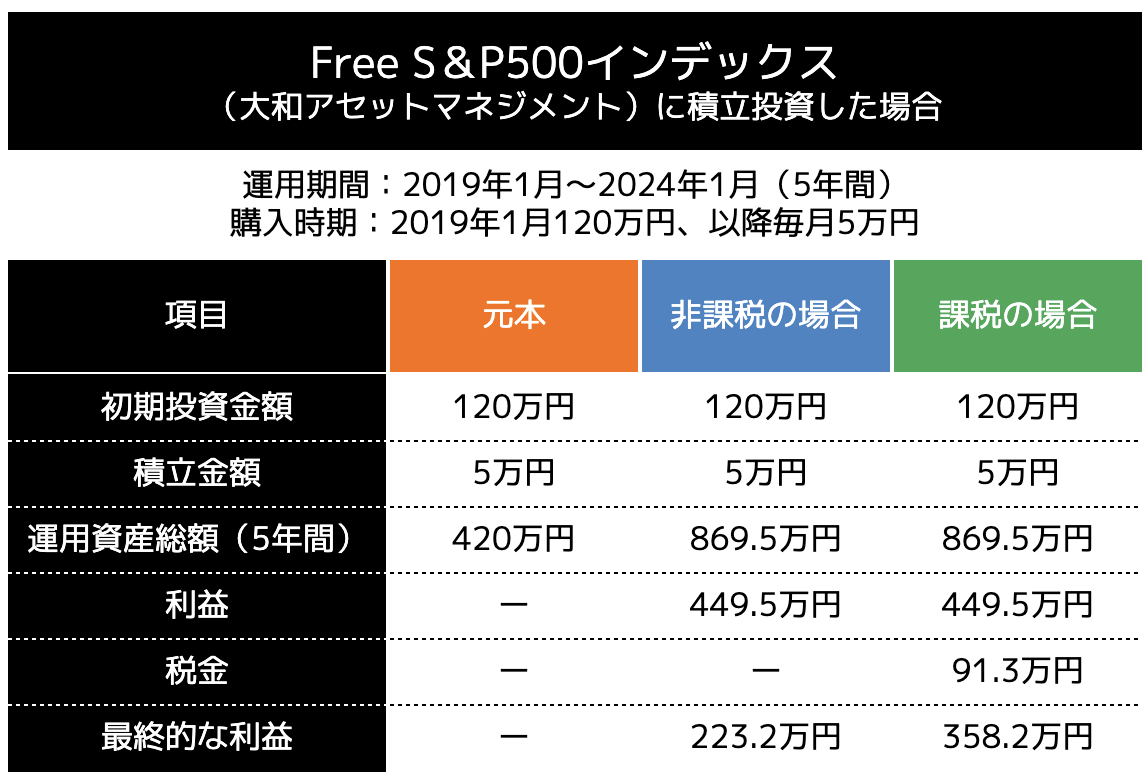

次に、毎年NISAでつみたて投資を続けた場合のシミュレーションをご紹介します。

5年間の投資総額は420万円に対して、投資信託の値上がり益は約450万円でした。しかし、一般口座や特定口座など課税される場合は、約91万円もの税金を支払わなければなりません。

同じ投資信託を同じリスクで購入しているにも関わらず、5年間で総額100万円近いお金を税金で失うことは非常にもったいないと言えるでしょう。

投資における税率20%と0%の違いから、つみたてNISAや新NISAの節税効果の大きさを理解できたのではないでしょうか。

iDeCoとつみたてNISAどちらが節税効果が高い?

節税効果が期待できる投資制度の1つとして、「iDeCo」(個人型確定拠出年金)の存在を聞いたことがある方も多いのではないでしょうか。

つみたてNISAや新NISAとiDeCoは、「節税効果」においてどちらの方がメリットが大きいのかを確認していきましょう。

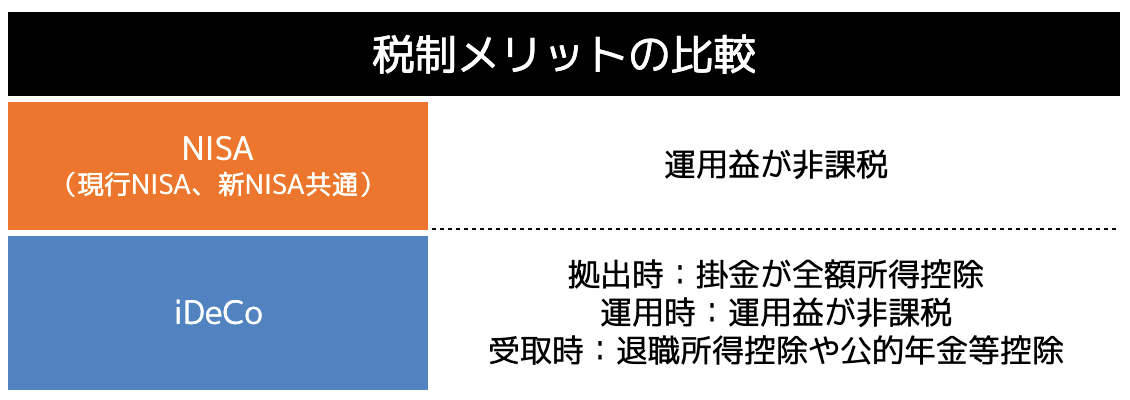

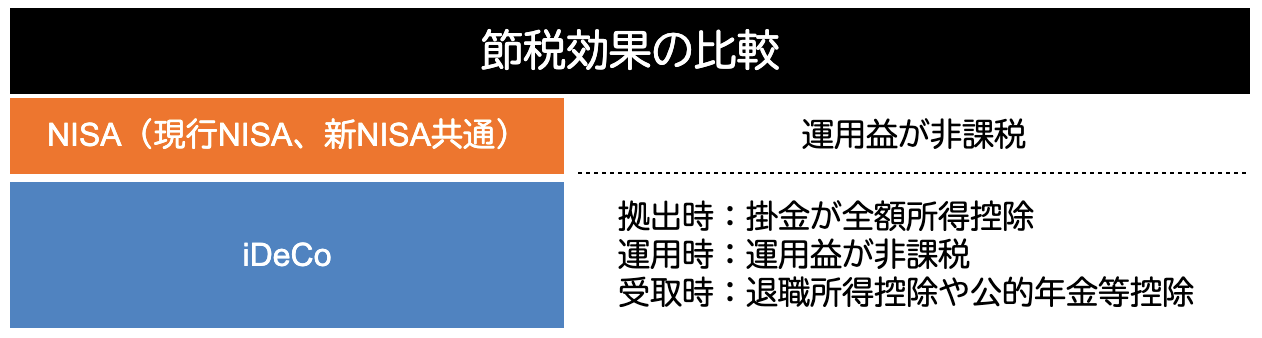

両制度の税制メリットを比較してみると、「運用益が非課税」となる点では、NISAもiDeCoも共通であり、拠出時及び受取時に税制優遇がある点が iDeCo特有のメリットとなります。

iDeCoでは、拠出時に掛金が全額所得控除となります。その節税効果は所得水準によって異なりますが、iDeCoの最も大きなメリットの1つとしてあげることができます。

一方で、 iDeCoは受取時に退職所得や雑所得として受取金額に対して課税されます。しかし、退職所得控除や公的年金等控除によって課税額が大きく減額されることになります。

そのため、受取時の課税が発生する点はNISAと比べてデメリットにはなりますが、拠出時の掛金の全額所得控除や受取時の控除も踏まえると、NISAと比較して節税メリットが大きくなる傾向があると言えます。

ただし、所得水準や運用結果、資金の受け取り方によって節税メリットの大きさが変わることには注意が必要です。

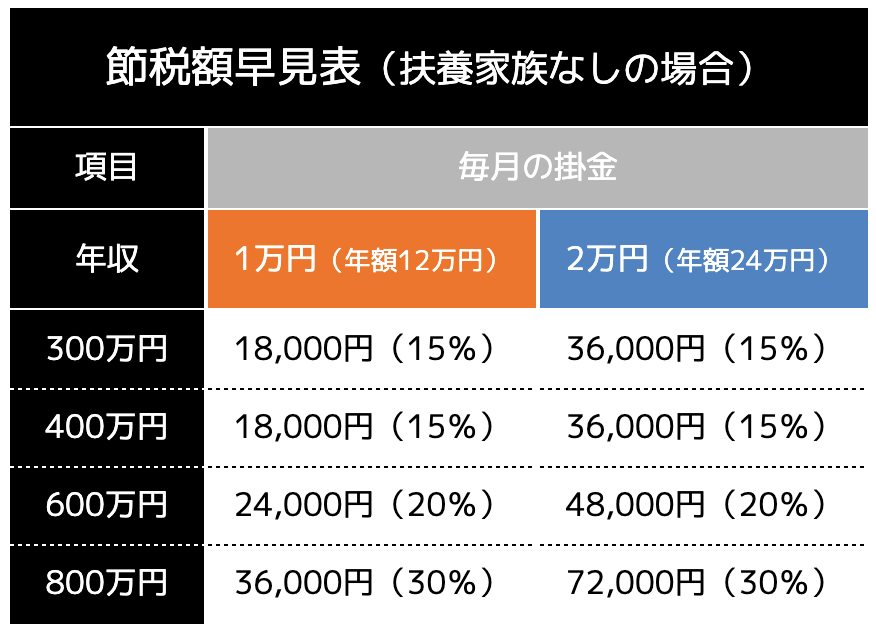

iDeCoの掛金が全額所得控除された場合の節税効果はいくら?

iDeCoは、NISAにはない税制メリットとして「拠出時の掛金が全額所得控除」されることを紹介しました。

では、掛金が全額所得控除された場合、どの程度節税効果があるのか目安額をみていきましょう。

※ 扶養家族なしの場合(年額)

※ 所得税と住民税の節税額の合計。社会保険料は年収の12%、住民税は10%で、独身の会社員の場合を想定して試算

※ ( )の割合は、拠出金に対する実質利回り

正確な節税額は年収や扶養家族の人数によって異なるが、一般的な年収の会社員(独身)であれば、年間の掛金の15〜30%程度が戻ってくることになる。

そして、年収が多くなるほど、同じ掛金でも節税効果が高くなる仕組みになっています。

一方、収入のない主婦や主夫は、iDeCoの掛金に対する控除が存在しないため、上述した節税効果は期待できないことになるため注意が必要です。

iDeCoとつみたてNISA・新NISAの選ぶポイント

iDeCoとつみたてNISA(新NISA)の違いを比較して、どちらの制度を選べば良いかをご紹介します。

(1)iDeCoと新NISAのを選ぶポイント

2:投資できる主な商品

3:拠出額の上限

4:資産の流動性

5:節税効果

6:手数料負担

1:加入できる年齢・投資可能期間

投資の対象年齢は、新NISAは18歳以上であり、iDeCoは基本的に20歳から65歳までとなります。

新NISAの場合は、18歳以上の日本在住者が対象であり、年齢の上限がないことが特徴です。また、iDeCoは、20歳以上から65歳までが加入対象者となっています。

なお、2022年の法改正で国民年金の第2号被保険者(会社員や公務員など)や国民年金に任意加入している60歳以上65歳未満の方も加入が可能になっています。

つまり、上記の対象年齢に該当する期間が投資可能期間となるため、若いうちに取り組むことで投資期間を確保することができると言えるでしょう。

2:投資できる主な商品

新NISAとiDeCoでは、投資対象となる商品の観点でも異なっています。

新NISAのつみたて投資枠の場合、金融庁が定める基準を満たす投資信託が対象となり、従来のつみたてNISAと同様です。一方、成長投資枠の場合、除外条件があるもののそれ以外の投資信託や上場株式なども対象に含まれます。

iDeCoの対象商品は、投資信託と元本確保型商品の2つに大きく分類されます。

投資信託においては、金融機関によって異なりますが、10本から数十本程度の取扱金融機関が多くなっており、100本以上を超える投資信託から選べる新NISAと比較すると少ないと言えるでしょう。

また、元本確保型商品とは、定期預金や保険商品などの原則として元本が確保され、所定の利益が上乗せされる運用商品となります。金融機関にもよりますが、数本の取り扱いが一般的であり、新NISAでは運用することができない商品となります。

つまり、対象商品の観点からは、新NISAは多彩な商品ラインナップを運用が可能、iDeCoは元本確保型商品で手堅く運用が可能と言えるでしょう。

3:拠出額の上限

投資の拠出額の上限金額を見てみると、新NISAはつみたて投資枠と成長投資枠を合算すると年間360万円まで投資が可能です。

iDeCoは加入資格によって拠出限度額が異なっており、最も掛金が多い自営業者などの場合でも年間81万6,000円になっています。したがって、年間投資上限額で比較した場合は、新NISAの方がより多くの投資が可能になります。

しかし、「生涯投資可能額」で比較した場合、新NISAの非課税保有限度額が1,800万円(成長投資枠は1,200万円まで)と設定されています。そのため、元本1,800万円以上の投資を行うことができません。

一方、iDeCoには「掛金の限度額」という考え方はないため、年間の拠出限度額をできるだけ長く積み立てることで運用総額を増やすことができます。

例えば、自営業者が20歳から60歳まで40年間投資上限額を拠出した場合、元本3,264万円を運用できる計算となります。また、会社員の場合は最大月2万3,000円(年間27万6,000円)の拠出となるため、40年間継続したとしても元本1,104万円しか積み立てることができません。

つまり、年間投資上限額を40年間継続した場合、自営業者が最も投資額が多くなり、会社員の方は新NISAの方が年間投資上限額や非課税運用総額ともに多くなることになります。

4:資産の流動性

資産の流動性、つまり投資した資金の引き出せるタイミングを比較してみます。

新NISAは、実際に投資を始めた後、好きなタイミングで売却(解約)することで資金を引き出すことができます。

一方、iDeCoは原則60歳になるまで資金を引き出すことができません。なお、掛金の減額はできるものの、一旦運用に回した資金は60歳までは手元に戻ってこない点には注意が必要です。

そのため、病気や怪我など突発的な資金が必要になった場合や教育費などの資産形成を考えている場合は、資産の流動性が高い新NISAの方が適していると言えるでしょう。

5:節税効果

節税効果については、すでに前述のとおりです。

両制度の税制メリットを比較してみると、「運用益が非課税」となる点では、NISAもiDeCoも共通であり、拠出時及び受取時に税制優遇がある点が iDeCo特有のメリットとなります。

一般的には、iDeCoは掛金の全額所得控除などが行われるため、新NISAと比較して節税メリットが大きくなる傾向にあります。

しかし、運用に回せる資金や所得水準によって、最終的な節税効果の高さが左右されるため、確認しておくと良いでしょう。

6:手数料負担

最後は、新NISAとiDeCoにおける手数料負担を比較してみましょう。

新NISAの場合、口座開設手数料等はかからず、商品を購入する際の手数料(投資信託:購入時手数料、株式:売買手数料など)が必要な場合があります。

一方、iDeCoは加入・移換時手数料(初回のみ)として2,829円が発生します。また、加入者手数料として国民年金基金連合会に105円(掛金納付の都度)と信託銀行に66円(毎月)かかる他、金融機関に支払う手数料も発生する場合もあります。

さらに、受取時に振込の都度440円が発生するなど、iDeCoの方が運用を行う上で多くの手数料がかかることがわかります。

(2)新NISAとiDeCoが向いている人の特徴

新NISAとiDeCoのそれぞれのポイントでの比較をご紹介しました。それらの違いを踏まえて、新NISAとiDeCoそれぞれに向いている人の特徴を見ていきましょう。

なお、新NISAとiDeCoは、「どちらかの制度しか利用できない」というルールはありません。それぞれのメリット・デメリットを踏まえて、家庭の状況などに合わせてどちらも活用する、使い分けることが賢い資産形成につながると言えるでしょう。

・まとまった資金をより早く投資したい人

・幅広いラインナップから投資商品を選択したい人

・老後資金以外の目的で使う資金を運用したい人

新NISAは、年間投資枠が最大360万円であること、株式などを含む幅広いラインナップから投資商品を選択することができます。

また、好きなタイミングで売却できるため、ライフステージに合わせた運用が可能になります。

・所得が高く所得控除を受けたい人

・不測の事態に対応できる資金に比較的余裕がある人

・老後資金の準備をしっかりと行いたい人

iDeCoは、所得控除などの税制メリットが大きく、元本確保型商品などを選択できるため、老後資金を準備する方法としては非常に心強い制度です。

一方、「原則60歳まで引き出し不可」という資金の流動性が低いことはデメリットになりうるかもしれませんが、強制的に老後資金を準備できる点ではメリットと言えるでしょう。

まとめ

本記事では、つみたてNISAや2024年1月に始まった新NISAによる節税効果や同様の税制優遇制度であるiDeCoとの比較についてご紹介しました。

新NISAやiDeCoでは、投資によって得られた運用益が非課税になることから、手元に残る利益を一般的な課税口座で運用するよりも大きくすることができます。さらに、iDeCoでは掛金の全額所得控除など、より大きな税制メリットを受けることもできます。

資産運用は、同じ元本でもより効率よく資産形成につなげることが大切であり、税制メリットのあるNISAなどの制度を活用することは非常に重要です。

ぜひ、将来の漠然としたお金の不安や資産形成を目指しているのであれば、ぜひ少額・税制優遇が実現するiDeCoやつみたてNISAなどから始めてみてはいかがでしょうか。

また、「専門家に一度相談してみたい?」「資産運用についてしっかりと勉強してみたい」という人は、ぜひココザス株式会社へお問い合わせください。