教育資金は資産運用で貯めるべき?

教育資金を資産運用で貯める方が増えている背景にはどのような理由があるのでしょうか。ここでは教育資金の目安とともに紹介していきます。

教育資金は1,000万円~3,000万円かかる

教育資金は幼稚園から大学まで通うのに、約1,000万円〜3,000万円近い費用がかかります。

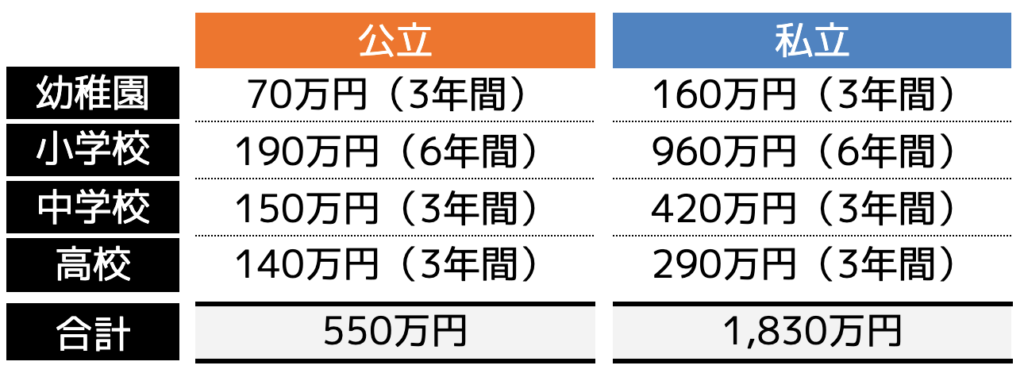

文部科学省が発表した「平成30年度子供の学習費調査の結果について」を確認すると、幼稚園から高校までに必要な教育資金は以下の表の通りになります。

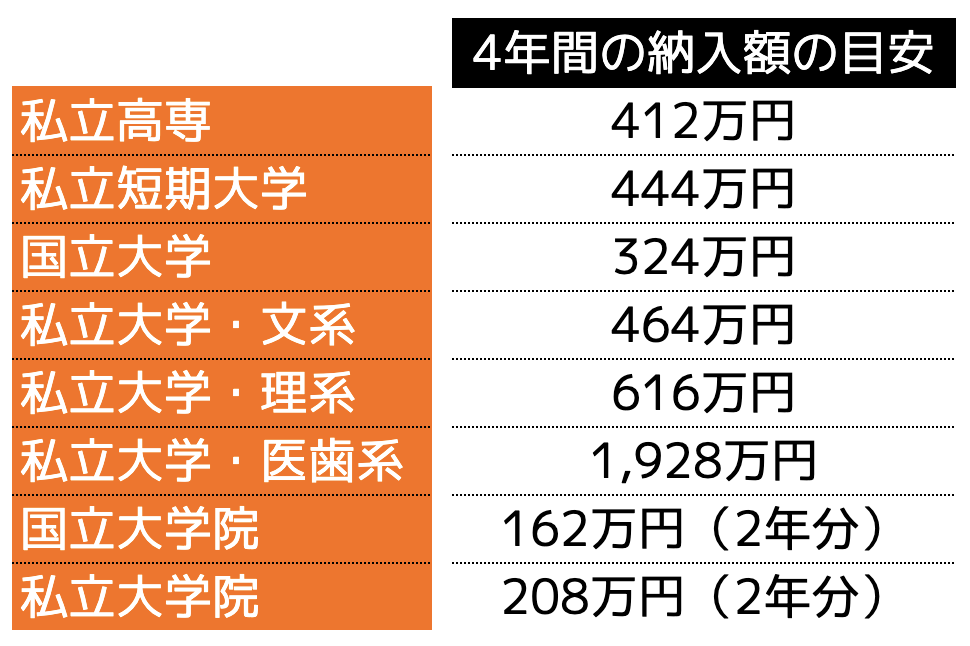

公立か私立によって必要な費用は大きく異なることがわかります。さらに大学に通うとなった場合は、以下の教育資金が目安として求められます。

トータルすると教育資金は1,000万円〜3,000万円程かかることがわかります。簡単にねん出できる金額ではないため、資産運用を行って対策しておかなければいけません。

30代40代の貯蓄では賄えない

「家計の金融行動に関する世論調査[二人以上世帯調査](令和4年)」によると30代・40代の夫婦2人以上の平均貯蓄は約400万円ほどであるため、教育費用を賄えるとは言い切れません。

もちろん各家庭によって平均貯蓄は異なります。さらに収入にも違いがあるため、100%賄えないということではありませんが、平均貯蓄から逆算すると、多額の費用が不足することになります。

1,000万円〜3,000万円程の教育費用が必要と分かった方は、「今のままでは足りない」「子どもを大学へ通わせることができなくなるかも」と不安を抱いた方もいらっしゃることでしょう。

そのため早い段階から資産運用を行い、教育資金を貯めている方が増えています。

資産運用と並行して使える教育資金制度

子どもの年齢によって活用できる国の支援制度が4つあります。

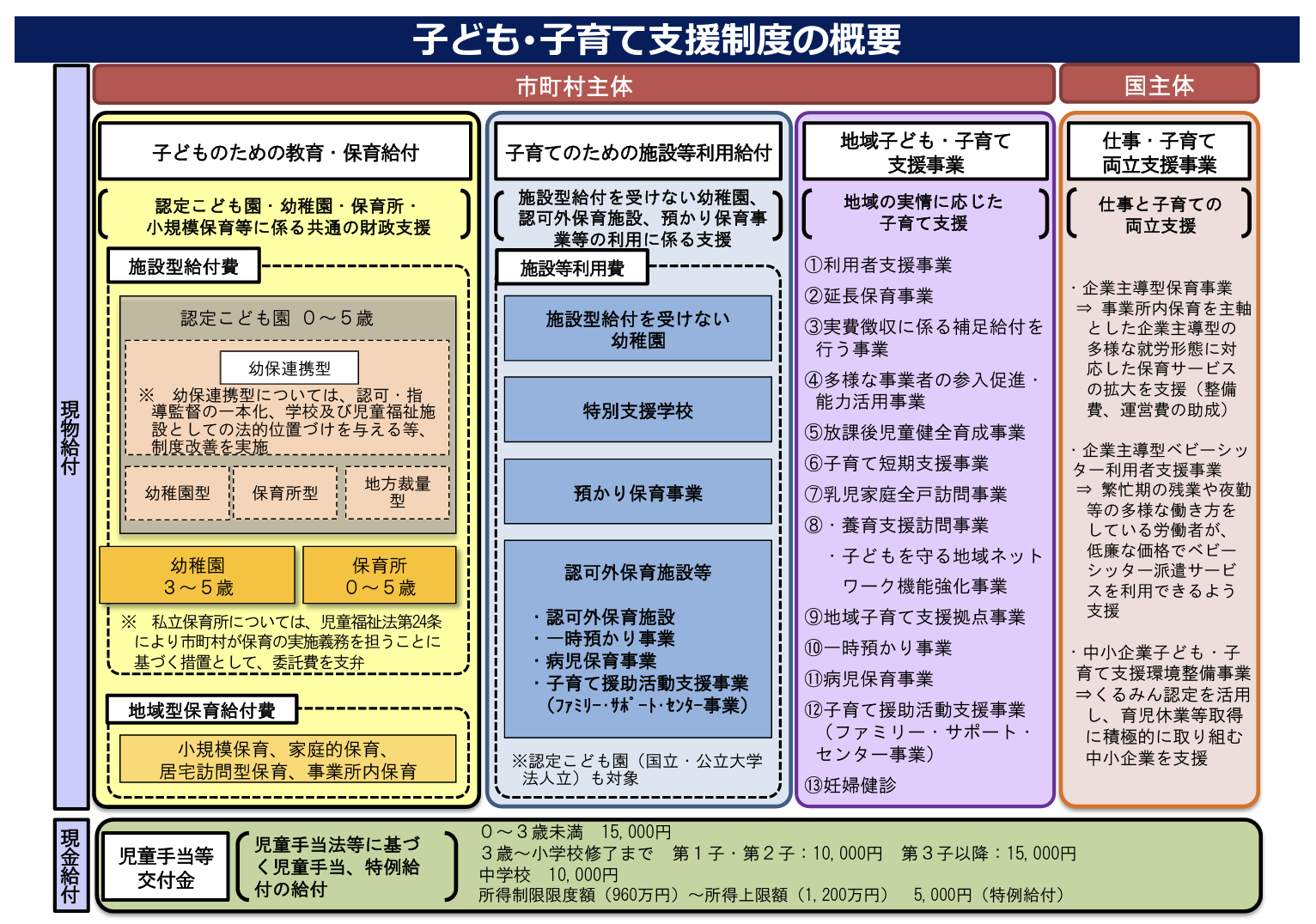

(2)子ども・子育て支援新制度

(3)高等教育の修学支援新制度

(4)教育資金融資保証基金制度

資産運用とは別に、1つずつ確認して利用できるようにしておきましょう。

(1)児童手当

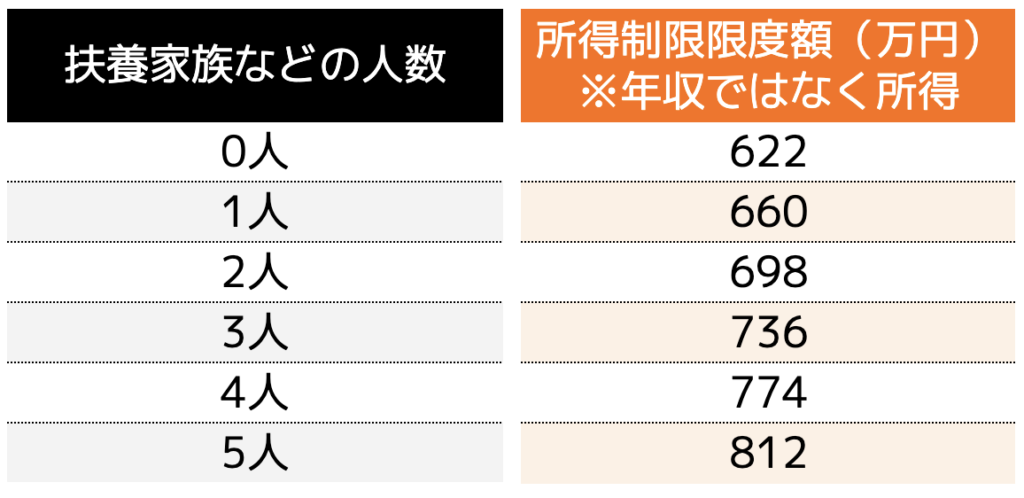

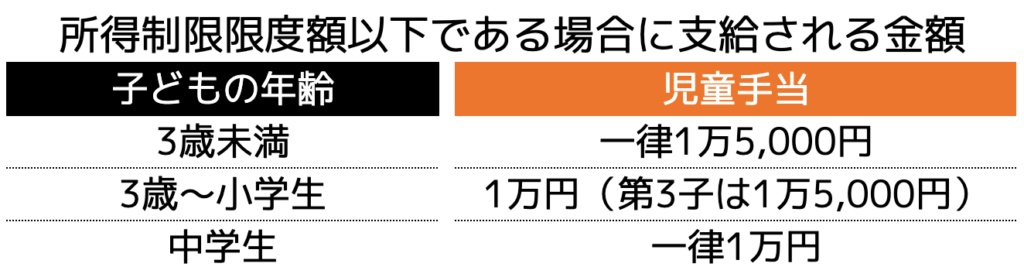

児童手当とは中学生以下の子どもがいる家庭に対して月額1万円〜1万5千円が支給される制度です。支給対象者は所得制限限度額が以下の表の通り設けられています。

一方所得制限限度額を超えている場合は、一律して月額5,000円が支給されます。

この手当は6月10月2月の3回に分けて支給されます。本制度は認定請求を市町村(役所)に申請して認定を受ける必要があります。(公務員は勤務先に提出)

とはいえ決して認定が難しいというわけではないため、子どもが生まれた方は即座に申請することをおすすめします。申請した月の翌月分の手当から支給されます。

(2)子ども・子育て支援新制度

子ども・子育て支援新制度は3歳〜5歳までの子どもを対象として、幼稚園、保育所、認定こども園、地域型保育、認可外保育施設等や企業主導型保育事業などの利用料が無償となる制度です。

特別金銭の支給などではありませんが、利用料が無料になるため幼稚園などの教育費用を抑えることにもつながります。

施設などを利用する場合、住んでいる市町村から認定区分を受ける必要があります。なお利用手続きは、受ける認定区分により異なるため、詳しく役所などで確認しましょう。

(3)高等教育の修学支援新制度

高等教育の修学支援は「修学支援」と「就学支援」の2つあります。

・修学支援

大学・短期大学・専門学校の授業料や入学金の減免や給付型奨学金が支給される制度です。

・就学支援

認定基準を満たした学生に対し支給される制度です。

修学支援は「経営が安定している進学先」や「レポートや面談により本人の学修意欲や進学目的等を確認できる」方が対象です。

支援額は世帯収入や進学先、一人暮らし有無などによって異なります。どのくらいの給付型奨学金が受けられるかは、日本学生支援機構のホームページでシミュレーションすることが可能です。

就学支援は保護者の所得が関係します。以下の計算式で304,200円未満(収入目安は910万円未満)となった場合、受給することができます。

保護者の市町村税の課税標準額×6%-市町村民税の調整控除額

支給額は公立高校の場合、上限が118,800円、私立の場合は上限396,000円となります。ただし、支給は保護者や生徒ではなく、学校施設者が受取人となり、授業料と相殺されることになります。

(4)教育資金融資保証基金制度

教育資金融資保証基金制度とは日本政策金融公庫からの国の教育ローンのことを指します。担保が不要となるうえ、固定金利で返済が最長で15年となるため、無理のない返済計画を立てやすいローンです。

連帯保証人は必須となりますが、教育資金が足りないというケースに利用できます。とはいえローンであることに変わりはないため、利息が付いた返済をしていかなければいけません。

そのため資産運用を行い、教育資金を貯めておいた方がよいでしょう。

教育資金を貯めるためにおすすめな資産運用3選

国の制度を4つ紹介しましたが、大きな支給を受けられるとは言い切れないため、各自で資産運用を行い、資金を貯めておくことが求められます。

とはいえどのような資産運用がよいか分からない方もいらっしゃるため、ここではおすすめな方法を3つ紹介します。

(2)投資信託

(3)学資保険

それぞれ運用方法や必要な金額などが異なるため、1つずつ確認していきましょう。

(1)新NISA

・納税額を増やさずに資産運用したい人

・自動的に資産を増やしたい人

・15年や20年の長期運用ができる人

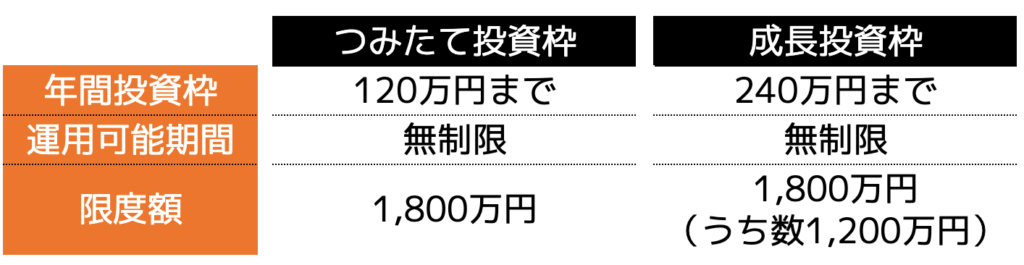

新NISAとは、2024年度に「つみたてNISA」と「一般NISA」から切り替わった少額投資非課税制度のことです。毎月金融商品を自動的に買い続けて利益を積み上げていく仕組みです。

さらに本来資産運用や投資で得た利益に対しては、20%の税率を掛けた税金を支払う必要がありますが、新NISAの場合は利益に対して課税されないというメリットがあります。

そのため納税額を増やさずに自動的に資産を構築することができます。

新NISAは「つみたて投資枠」と「成長投資枠」の2種類に分かれ、年間投資額が以下の表の通り異なります。

つみたて投資枠で年間120万円運用した場合、15年間積立できるということです。

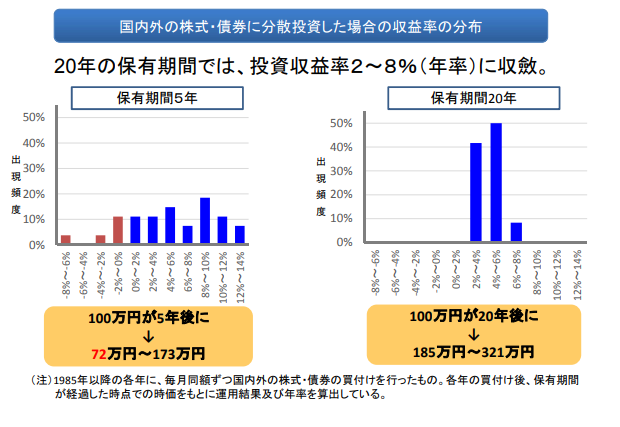

さらに平成29年に金融庁が発表した「つみたてNISAについて」を確認すると、20年間の長期保有することで元本割れする確率を0%にすることができます。(下図参照)

そのため、長期運用することで、より利益が安定する資産運用方法でもあるということです。

平均利回りも平均して5%前後に集約されるため、120万円を15年間運用すると、「1,800万円を26,728,894円」に増やすこともできます。

もちろん積立できる金額は各家庭によって異なることでしょう。仮に大学に必要な教育費用を450万円と仮定すると、利回り5%の場合は毎月28,979円の積立金で用意することが可能です。

とはいえ5年ほどの短期間の運用では元本割れするリスクが伴うため、15年や20年と長期間積み立てることができる方におすすめな資産運用方法です。

(2)投資信託

・プロに運用を一任したい人

・少額から資産形成を行いたい人

投資信託とは不特定多数の投資から資金を集めたファンドが、金融商品などに投資し、得られる利益を投資家へ分配する方法です。

専門家であるファンドが運用してくれるため、資産運用を行ったことがないという方におすすめです。

また投資信託は100円から始められる証券会社も増えてきたため、少額から始めてみたいという方にもおすすめです。ただし、教育資金として資産形成する場合は、毎月数万円は必要です。

投資信託の利回りは5%~7%前後が平均ですが、10%近い銘柄もあります。そのため比較的短期間で大きな資産にすることもできます。

一方で専門家の運用であっても100%元本保証されているわけではありません。株価や為替などの暴落が発生した場合、専門家であっても対処できない場合もあります。

そのため投資信託に回す資金は生活に支障がでない程度で始めることが大切です。

(3)学資保険

・保険料の払い込みリスクを抑えたい方

・他の資産運用と組み合わせて利用したい方

学資保険とは子どもの教育資金を貯めるための保険です。保険会社が保険商品として販売しており、子どもが大学に入学する18歳などのタイミングで満期返戻金を受け取ることができます。

さらに学資保険の契約者に万が一のことが起こり、保険料が支払えなくなった場合は、その後の保険料の支払いは免除される特徴があります。

しかし学資保険の返戻率は満期時でおおよそ110前後と大きくありません。長期間保険料を払込しても大きく増やせないため、新NISAや投資信託と比較すると払い込みする保険料が多くなる傾向にあります。

そのため新NISAや投資信託などの資産運用のサブとして利用される方もいらっしゃいます。

資産運用を始める際の注意点

資産運用を始める際は、以下の3点に注意しておかなければいけません。

(2)資産運用は10年など長期間かかる

(3)貯蓄も並行して貯めておく

教育費用を貯めるうえで重要な箇所でもあり、入口を間違えてしまうと失敗することにもつながります。ひとつずつしっかり理解しておきましょう。

(1)子供の教育資金は多めに用意しておく

子どもの教育資金は多めに用意しておくことが大切です。いざ大学などに入学する際に不足したという事態を避けるためです。

大学によって4年間の納入金額が異なるうえ、学費が安い国立大学に落ちてしまい、私立大学に入学する可能性もあるでしょう。

また大学に落ちて予備校に通うことになったり、子どもが一人暮らしをすることになったため、サポートしなければいけない場合も考えられます。

イレギュラーな出費が出る場合も考えられるため、教育資金は多めに用意しておくことをおすすめします。

仮に子どもが入学したい大学費用が350万円と仮定すると、450万円〜500万円程は用意しておきたいです。

(2)資産運用は10年など長期間かかる

資産運用で利益を生み出すには、10年や20年と長期間時間がかかることを理解しておかなければいけません。

資産運用を行ったことがない人は、数か月や数年で利益が出ると勘違いしている方もいらっしゃいます。しかし資産運用は長期間運用することで、利益が安定するものです。

そのため長い時間がかかることを認識して運用する必要があります。

また資産形成は人によって「合う合わない」があります。運用する時間がある人やほったらかしで運用したい人など、各個人に合わせた最適な方法を見つける必要があります。

ファイナンシャルプランナーに相談すれば、自分に合った資産運用方法を提案してもらうことが可能です。

ココザスではお客様ひとりひとりにあった資産形成方法をご提案させていただきます。お客さまから資産状況や家族構成、資産形成に回せる時間などをヒアリングさせて頂き、最適な方法を紹介しています。

(3)貯蓄も並行して貯めておく

資産形成だけに頼らず、貯蓄も平行して貯めておく必要があります。万が一イレギュラーな出費があった場合は貯蓄からねん出することになるうえ、高校までに資産運用で利益が出るとは限らないためです。

子どもが中学生などと大きくなったタイミングで資産運用を行っても、大学に入るまで利益が出る可能性が低いです。

そのため、早い段階から貯蓄を行っておき、高校までは手取り収入や貯蓄で対応できるようにしておく必要があるでしょう。

まとめ

子どもの教育資金は約1,000万円〜3,000万円ほどかかります。使える教育資金制度はありますが、決して大きな支援金が受給できるというわけではありません。そのため資産運用を行い、効率よく貯めていくことをおすすめします。

資産運用を始める際は、専門家に相談しておきましょう。自分に合った資産運用方法を見つけないと、後々失敗することにもなりかねません。

確実に教育資金を貯めるためにも、ファイナンシャルプランナーであるココザスへぜひ一度ご相談くださいませ。