サラリーマンが投資すべき理由

サラリーマンの方が投資すべき理由は「定期預金金利の低下」「老後資金不足の懸念」などが挙げられます。

日本の定期預金の金利は1970年代から1990年代までは5%〜6%前後でした。しかし2023年現在では0.002%程度まで下落しています。そのため「銀行に預けていても意味がない」と、預貯金や保険では資産が増えない時代になっています。

また2019年に金融庁の市場ワーキング・グループによる金融審議会で、公的年金だけの収入では老後の生活資金が30年間で約2,000万円不足するという問題が発覚しました。

そのため、公的年金や銀行の定期預金を充てにするのではなく、今のうちから投資を行い将来の生活資金を確保しておかなければいけません。

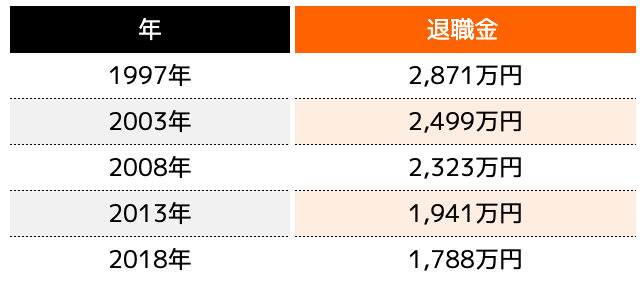

さらに厚生労働省の「就労条件総合調査」並びに「賃金労働時間制度等総合調査」を確認すると、企業の退職金の平均額も年々減少しています。

サラリーマンとして同じ会社に長く勤めたからと言っても、退職後の生活を支えられるほどとは言い切れません。

将来の生活資金は国や企業の補助などに依存せず、個人が各々用意していかなければいけない時代へ以降していることから、早い段階から投資で資金を確保しておく必要があります。

サラリーマンにおすすめな投資4選

ではサラリーマンはどのような投資を始めれば良いのでしょうか。ここではおすすめな投資方法を4つ紹介します。

(2)iDeCo

(3)投資信託

(4)不動産投資

名前は聞いたことがあるという方もいらっしゃることでしょう。それぞれ1つずつ紹介します。

(1)2024年スタート「新NISA」

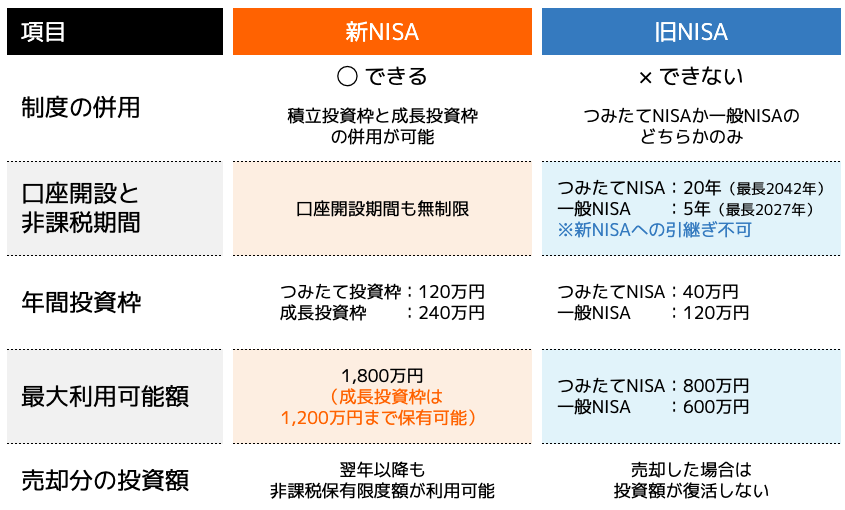

現行の「つみたてNISA」と「一般NISA」は2024年度より「新NISA」に切り替わります。新NISAとは少額投資非課税制度の一種です。毎月専用の口座から金融商品などを買付、資産を増やしていく方法です。

新NISAは現行のNISAより年間投資枠は増え、運用可能期間も無制限となりました。

さらにNISAは運用益が非課税となるため、大きな利益が出ても安心できます。

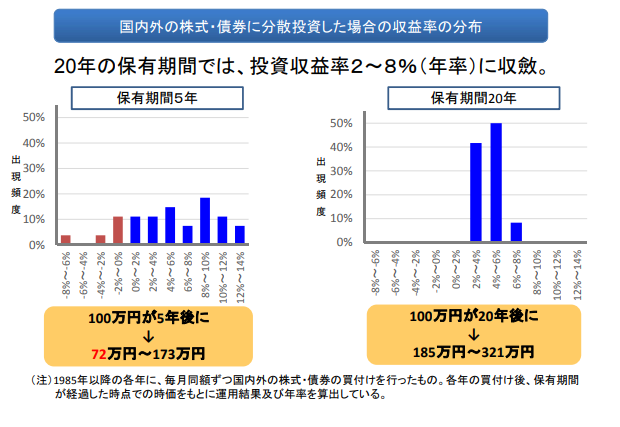

また利回りも以下の画像のとおり、20年間運用することで2%~8%に集約されるうえ、元本割れのリスクを失くすこともできます。

引用|金融庁「つみたてNISAについて」

そのため、損失リスクを抑えつつ、堅実に増やしていきたいというサラリーマンにおすすめな投資方法です。

(2)節税できる投資「iDeCo」

iDeCoとは個人型確定拠出年金のことです。公的年金だけでは老後資金が不足する可能性も高いことから、個人でiDeCoとして年金を積み立てていき、将来の生活資金にする方もいらっしゃいます。

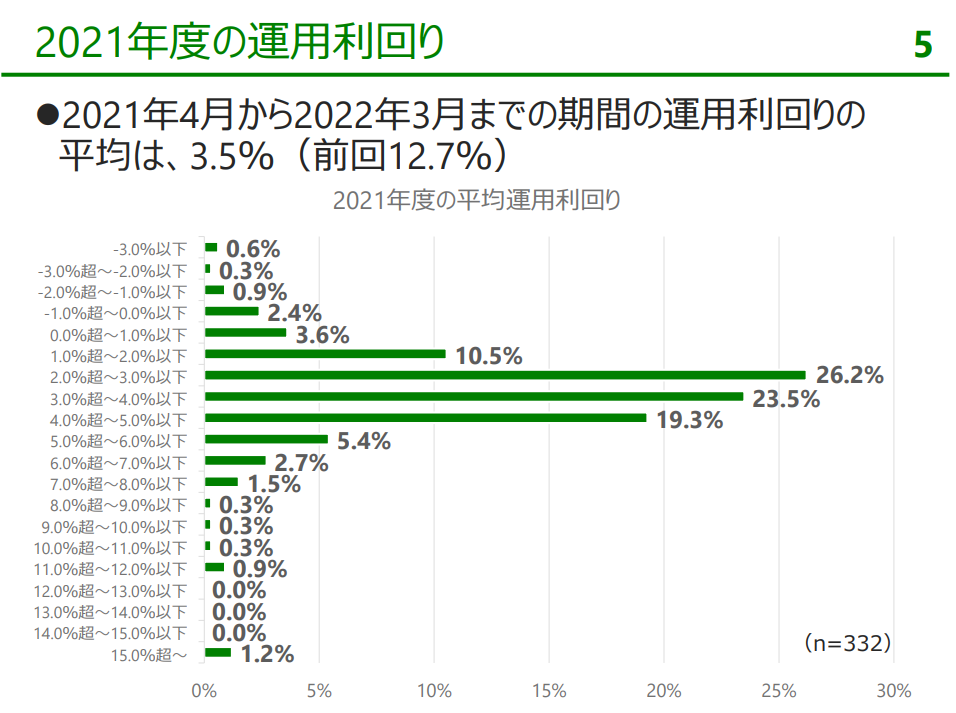

iDeCoは毎月5,000円の掛金から始めることができ、利回りも3.5%と安定しています。

引用|企業年金連合会 確定拠出年金に関する実態調査|統計資料

ただし、原則原則60歳までは引き出すことができないため、掛金額には注意しなければいけません。とはいえiDeCoは運用益が非課税なうえ、毎年の掛金は全額所得控除ができます。節税しながら運用できることからサラリーマンから人気が高い投資です。

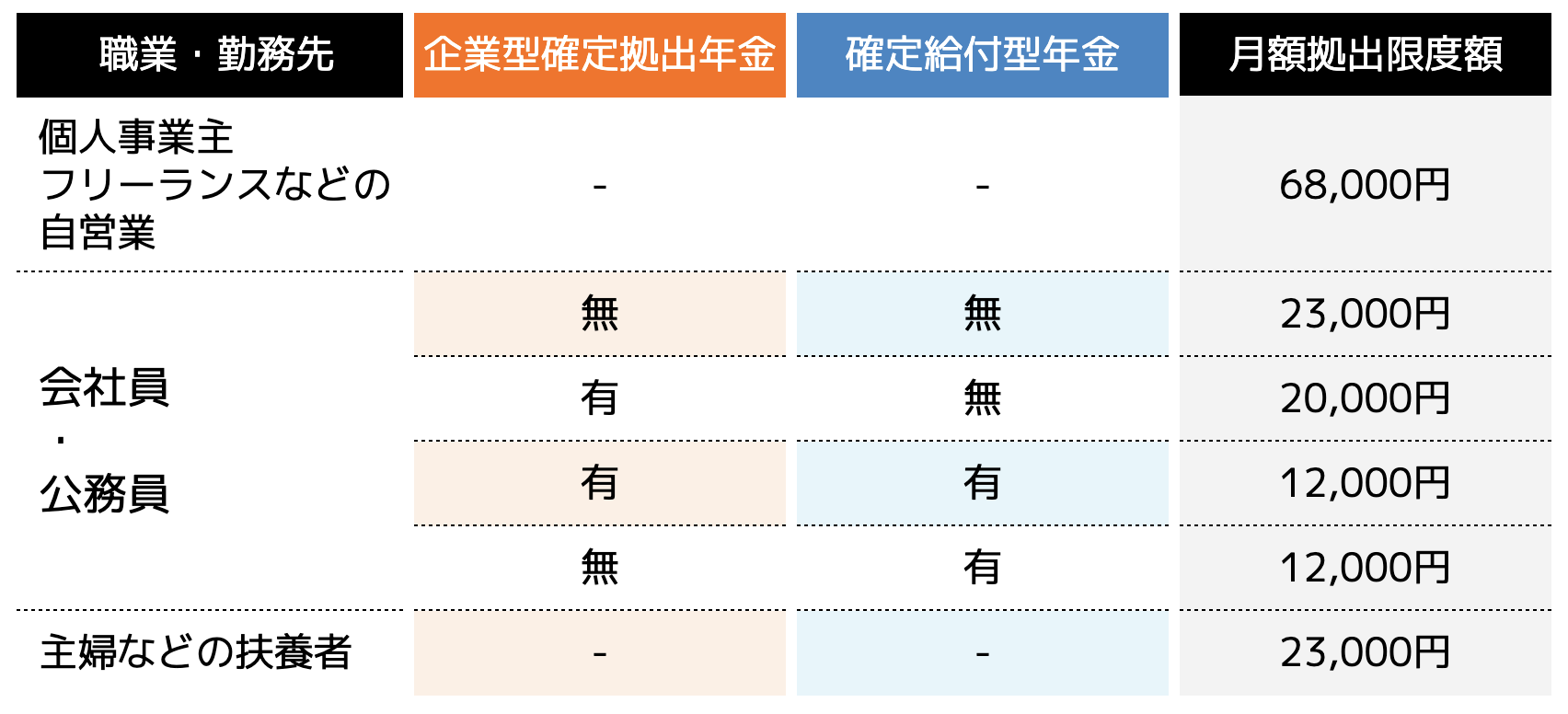

ただし掛金の上限は以下の表のとおり定められているため、確認してから運用しましょう。

(3)専門家に任せられる「投資信託」

投資信託は、専門家であるファンドが複数の投資家から資金を集め、株式や債券などに投資し、運用して得られる利益を投資家へ還元する方法です。

仕事が多忙で投資を行う時間がないサラリーマンの方でも、専門家に一任できます。さらにプロが運用するため、初心者の方でも安心して始めることが可能です。

とはいえ専門家であっても必ず増えるとは言い切れません。株価や金利などが暴落してしまうと損失が生じる可能性もあるため、少額から始めることが大切です。

(4)不労所得が得られる「不動産投資」

不動産投資はアパートやマンションなどを購入し、第三者へ貸し出すことで家賃収入が得られる方法です。また購入した不動産を安く購入し、高く売却して利益を出す方法もあります。

不動産投資は他の投資と異なり、手を加える事自体が少ないため、不労所得の代名詞とも呼ばれています。

しかし投資額が大きくなるため、一般的には金融機関の融資を利用します。融資を利用するには審査をクリアしなければいけないため、誰でも投資できるというわけではありません。

とはいえ、不動産投資の融資審査は投資物件の事業性や立地などを優先して行われるため、年収が400万円や500万円のサラリーマンでも始めることができます。

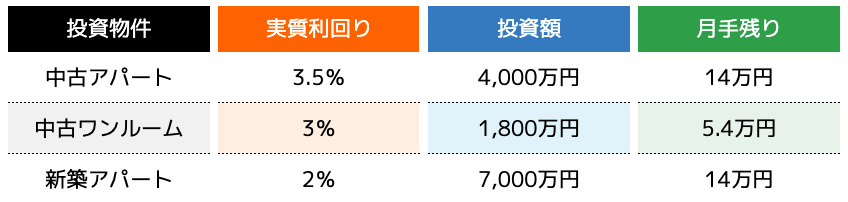

ただし以下の優良物件を見つけるかがポイントにもなるため、専門家に相談してから始めることをおすすめします。

サラリーマンが投資で成功した事例

サラリーマンが投資で成功するためには、成功例を知っておくことが大切です。成功例はさまざま挙げられますが、ここでは3つ紹介します。

(1)始めは1つの投資からスタートした

投資で成功している方も、はじめは1つの投資からスタートしています。その投資が成功したのか失敗したのかがポイントではなく、投資に関心を持つことが大切です。

投資について理解を深め、さまざまな投資を知ることで、自分に合った投資を見つけることができ、知識と経験を積み重ねることで成功につながります。

もちろんビギナーズラックという言葉があるとおり、最初に始めた投資で大きな利益を生み出す方もいらっしゃることでしょう。

しかし投資に100%は成功する保証はなく、損をすることもあります。1度成功したからといって、2度目も成功するとは言い切れません。

投資は「いかに損失を抑えて資産を増やしていくのか」が重要です。1度に大きな金額を掛け、大きく増えたとしても、2度目は大損失になる可能性もあるということです。

とはいえ、失敗も投資においては非常に大きな経験です、まずは1つの投資から始めてみてもよいでしょう。

(2)今では不動産投資家となった

元々サラリーマンであったものの、不動産投資をはじめ、今では家賃収入だけで生計を立てられるほどになったという成功例です。

不動産投資は金融機関からの借入を利用して始めます。しかし投資物件数が増えていくと、家賃収入が増え、返済比率を抑えることが可能です。

返済比率が低くなると、毎月の手残り金額が増え、十分生活できるほどになります。もちろん投資物件によって異なるため、一概には言えません。

しかし以下の成功事例のように、複数の物件に投資して月々33.4万円の利益を生み出す方もいらっしゃいます。

不動産投資は複数の物件を所有することで、得られる家賃が大きくなります。さらに世帯数を増やせれば、空室率を低くすることができるため、安定した利益を得ることも可能です。

ただし、借入額が増えることによって返済額も高まります。そのため常に空室が出ても十分返済できる程の収入があるのかを確認することが大切です。

(3)家族の生活が安泰できた

投資で成功すると、自分だけでなく家族の生活も安泰します。サラリーマンの給与とは別に、毎月一定額の投資収入があれば、より使えるお金も増えることでしょう。

家族と旅行に行ったり、自分の趣味にお金を回すこともできます。また子どもが大学に行くための資金や老後資金の備えとしても役立ちます。

お金がないと、何をするにも制限がかかったり、節約しながら生活しなければいけません。しかし投資で成功している方は、不自由なく過ごせている方が多いです。

サラリーマンが投資する前の準備事項

投資で成功するためには、事前に準備しなければいけない点があります。ここでは3つの準備事項を紹介します。

(2)金額のゴールを設定する

(3)投資について勉強する

ここでの準備事項を飛ばして投資を始めると、失敗する可能性が大きく高まります。まずは1つずつ確認していきましょう。

(1)運用資金を決める

サラリーマンの方は、始めに運用資金を決めましょう。家庭によって異なりますが、「毎月のお小遣いから始めるのか」それとも「夫婦で話し合って決めるのか」とさまざまあることでしょう。

どちらにせよ、毎月の収入と支出額を差し引いた余剰金を確認し、運用可能資金を決める必要があります。無理な資金で始めてしまうと生活にも支障をきたすため、自分の余剰金を確認しなければいけません。

投資資金は多いほど、利益が大きくなる可能性も高まりますが、損失が生じた時も大きな金額になる可能性も高い点は注意が必要です。

とはいえ、どれくらい投資に回せばよいかわからない方もいらっしゃることでしょう。日本証券業協会が発表した「2021年度(令和3年) 証券投資に関する全国調査(個人調査)」にある「月々の収入から金融商品にまわす割合」を確認すると、投資に回す資金は男女とも月収の1〜10%前後です。

もちろん各家庭によって支出額と収入額が異なるため、月収の1〜10%前後は参考程度にし、家庭の余剰金を確認してから運用額を決めるようにしましょう。

(2)金額のゴールを設定する

運用可能資金が決まった後は、目標金額のゴールを設定します。ゴールの設定することで、どの投資方法を始めるかを決めることが可能です。

目標金額を決める際は金融庁の資産運用シミュレーション を利用します。「運用額」「運用期間」「利回り」などを入力すると、将来の資産を想定することが可能です。

例えば新NISAであれば、毎月10万円を15年間、利回り5%で運用すると、以下の図のとおり1,800万円〜2,672万円までにすることが可能です。

目標設定しないまま始めてしまうと、成果がでるまで時間がかかることから、投資方法を頻繁に変えてしまったり、短期投資を始めてしまうことにもなりかねません。

そのためまずは目標金額の設定を行い、自分に合った投資方法を見つけるようにしましょう。

(3)投資について勉強する

サラリーマンで多忙な方でも常に投資について勉強しておかなくてはいけません。投資について知識がないまま始めてしまうと、目標金額に到達する時間が遅くなるだけでなく、損失ばかりが嵩んでしまうリスクも高まります。

そのようなケースに備え、「投資の専門家に相談しておく」のも1つの方法です。投資の専門家に相談すれば、短時間で必要なことだけを学ぶことができます。なおかつ自分に合った投資方法を見つけることが可能です。

誤った知識のまま投資を始めてしまうと「思ったより利益が伸びない」「仕事が多忙で投資に時間を回せない」などのことにもなりかねません。そのため専門家に相談し、自分に合う投資方法を提案してもらいましょう。

ココザスではお客様の資産状況や投資に回せる時間などをヒアリングさせて頂き、最適な投資方法をご提案しております。また一から利益が安定するまでの戦略立案や、運用後のサポートもさせて頂きます。

また投資を行っているけど利益が出ないと感じる方は、現在行っている投資の見直しをさせて頂き、ベストな投資方法をご提案致します。初心者の方でも相談を承っておりますのでぜひご相談くださいませ。

サラリーマンが投資を成功させるポイント

サラリーマンの方が投資を成功させるためには3つの投資方法を理解しておかなければいけません。

(2)分散投資

(3)積立投資

1つずつ紹介します。

(1)長期投資

長期投資は10年や20年の期間を運用する投資のことです。新NISAやiDeCoなどが該当します。長期投資は複利効果を活かせるため、短期投資と比較すると雪だるま式に資産を増やしていくことができます。

さらに日々の値動きに一喜一憂せずに済むため、お金の増減に対しても安定したメンタルを維持することができます。

常にお金の増減ばかりを追っているサラリーマンは、少しの損失が出ただけでも本業に支障をきたす場合もあります。

しかし長期投資を意識すればお金を安定的に増やすことができ、値動きに翻弄されることなく本業に注力することもできます。

(2)分散投資

分散投資とは複数の投資に分けて資金を運用する方法のことです。例えば100万円の運用可能資金を1つの投資だけに運用すると、損失が生じた時の金額も大きくなります。

しかし4つの投資に25万円ずつ投資すれば、1つの投資で資金が0円になっても75万円は残ることになります。

さらに場合によっては残りの3つの投資で利益を生み出しておけば、トータルで増えていることもあるでしょう。

そのため投資を始める際は、複数の投資先へ分散することをおすすめします。

(3)積立投資

積立投資とは、商品・資産を決まった頻度で買い続ける投資手法です。毎月積み立てること平均購入単価が安定するので、値動きに左右されづらい運用が可能となります。

一方で短期間の積み立てでは利益が生じにくい特徴があります。そのため積立投資は長期投資との相性が高いです。

さらに分散投資を組み合わせれば、損失のリスクヘッジも高めることが可能となるため、3つの投資方法を組み合わせるようにしましょう。

サラリーマンが投資を始める際の3つの注意点

サラリーマンの方が投資する際は、以下の3つの点に注意しなければいけません。

(2)本業に支障をきたさないようにする

(3)ハイリターンな投資は控える

(1)会社規定を確認しておく

会社によっては投資を副業扱いする場合もあるため、注意しなければいけません。投資は一般的に「資産運用」にあたるため、副業には該当しません。

しかし勤務時間に投資を行うと、企業によっては業務を疎かにしたと判断するため、そもそも投資を禁止しているケースも考えられます。そのため会社規定を事前に確認し、問題なく投資が可能かチェックしておきましょう。

(2)本業に支障をきたさないようにする

投資に夢中になってしまったあまり、本業に支障をきたす方もいらっしゃるため注意しなければいけません。

日々のお金の動きを追ってしまい、勤務中にあるにも関わらずスマホで運用額を確認される方も多いです。

そもそも長期投資であれば、10年や20年運用することになるため、帰宅してから1度見る程度でも十分でしょう。

しかし短期投資などを行っていると、仕事中に値動きを確認してしまい、結果上司などに見つかってしまい処分を受けることにもなりかねません。

そのためサラリーマンの方が投資を行う際は本業に支障をきたさない長期投資を始めることをお勧めします。

(3)ハイリターンな投資は控える

株式投資やFX、仮想通貨などは短期間で大きな利益を生み出すことができる一方で、損失額も大きくなるハイリターンな投資方法は控えなければいけません。

短期投資は数日や数週間で大きな利益にすることが可能です。しかし小さな値動きで損失も大きくなるリスクが高いため、利益の安定率は低くなります。

また短期投資で損失がでると、取り返そうという意識からより高額な資金で投資しようとされる方もいらっしゃいます。

しかし運用がうまくいかず、損失が嵩んでしまうと口座破産にもつながりかねず、家族の生活にも支障をきたす可能性も高まることから、ハイリターンな投資は控えるようにしましょう。

まとめ

サラリーマンの方でも十分な退職金がもらえるという保障はなく、老後資金不足が懸念されているため、早い段階から投資を行うことをお勧めします。

本記事では4つの投資方法を紹介しましたが、すぐに始めるのではなく、目標金額の設定や運用可能額の確認などを行ってからにしましょう。

とはいえ、自分で設定するのは難しいという方は、ファイナンシャルプランナーであるココザスにご相談ください。

お客様に合った投資方法の提案だけでなく、投資に関する知識の提供もさせて頂きます。相談料も無料なので、ぜひ一度ご相談くださいませ。