外貨預金をおすすめしない5つの理由・デメリット

資産形成として外貨預金を行う際には、以下のようなデメリットを考慮する必要があります。

(2)手数料で利益が消える可能性がある

(3)預金なのに元本割れするおそれがある

(4)銀行が潰れたときに補償してもらえない

(5)課税の対象が増えてしまう

それでは、各々の内容をみていきましょう。

(1)為替の変動でお金が減るリスクがある

為替の変動で円高に動くと、日本円に換算した際に資産が減少するリスクがあります。

たとえば、米ドルで1,000ドルの預金があるとします。

1ドル110円のときは110,000円の価値です。

しかし、もし1ドル100円の円高になった場合、100,000円と1万円の資産減少となるのです。

外貨預金では、ただ外貨を預金していくだけではなく、入金時や出金時における為替状況の確認が欠かせません。

(2)手数料で利益が消える可能性がある

外貨預金では、円から外貨、外貨から円に交換する際に手数料がかかります。

たとえば、1ドルあたり片道0.5円の手数料がかかる場合、1,000ドルを円に戻す際にはおよそ500円の手数料が必要です。

この手数料が利益を上回ると、結果的に損失を被る可能性があります。

外貨預金を利用する際は、手数料の影響を頭に入れておくことが大切です。

(3)預金なのに元本割れするおそれがある

円による預金であれば、100万円はそのまま100万円として保たれ、資産が減ることはありません。

一方、外貨預金の場合は先ほど紹介した「為替(円高)」や「手数料」の影響を受けると、預けていた金額(元本)を下回るおそれがあります。

たとえば、1ドル100円のときに100,000円で1,000ドルを預けたとします。

しかし、もし円高で1ドル90円になったときに引き出すと、90,000円しか戻ってきません。

外貨預金はドルとしては元本が保証されていますが、日本円で考えたときに元本割れするリスクがあることを知っておきましょう。

(4)銀行が潰れたときに補償してもらえない

もし銀行が経営破綻した場合、日本円であれば「預金保険制度(ペイオフ)」と呼ばれる制度で、1,000万円までの元本とその利息は全額補償されます。

しかし、外貨はペイオフの対象外です。

したがって、もし銀行が破綻した場合は、全額失う可能性があります。

稀なケースではありますが、リスクとして認識しておくことが大切です。

(5)課税の対象が増えてしまう

外貨預金をする際には、利息(金利収入)と為替差益の両方に税金がかかる点を把握しておきましょう。

外貨預金で得た金利収入は、源泉分離課税の対象となり、一律20.315%の税金を支払う必要があります。

また、円安に働いて為替差益が発生した場合は、その利益も雑所得として総合課税の対象となります。

外貨預金で得た利益が一定額(20万円)を超えると、確定申告が必要になるケースもあります。

とくに為替差益が大きくなった際には注意が必要です。

外貨預金のメリットも知っておこう

もちろん外貨預金にもメリットはあります。

おすすめしない理由と照らし合わせながら、以下の項目もチェックしてみてください。

(1)円預金よりも高金利が期待できる

外貨預金では、円預金と比較して高い金利を期待できます。

たとえば、米ドルやオーストラリアドル、ユーロ、ニュージーランドドルなどは日本円よりも高い金利が設定されていることが多いです。

日本のメガバンクの預金金利は、普通預金で0.002%、定期預金で0.125〜0.4%ほどです。

一方の外貨預金では、定期預金であれば1%以上の金利が期待できるケースもあります。

一例ですが、外国通貨の預金金利は以下の通りです(期間:5年、2024年9月22日時点)

・ユーロ:1.4%

・オーストラリアドル:3.1%

・ニュージーランドドル:2.7%

(2)リスク分散の効果がある

外貨預金を利用すると、円以外の通貨を保有することができ、インフレや為替変動のリスクを分散できます。

もし円の価値が下がった場合でも、外貨で資産を持っていればその影響を軽減することが可能です。

複数の通貨で資産を分散すると、経済状況の変動に対してもより安定した資産運用が期待できます。

外貨預金が向いている・向いていない人の特徴

デメリットとメリットを踏まえた上で、外貨預金はどのような人に向いているのか、もしくは向いていないのかをみていきましょう。

(1)外貨預金が向いている人

・十分な余剰金がある人

外貨預金が向いているのは、まず「長期保有を考えている人」です。

短期間で出入金を行おうとすると、外貨預金は為替の影響を受けやすくなります。

しかし、5年や10年といった長い期間外貨を保有することで、一時的な為替の変動による損失を回避しながら、安定した運用が期待できます。

さらに「十分な余剰金がある人」にも外貨預金は向いているかもしれません。

外貨預金はリスクが伴うため、生活費や緊急時の資金とは別に、準備した余裕資金で行うことが望ましいです。

余剰金を使うことで、為替リスクや手数料の影響を受けても生活に支障をきたすことなく、安心して資産の運用を続けられます。

(2)外貨預金が向いていない人

・為替リスクに不安のある人

外貨預金が向いていないのは「短期投資で考えている人」です。

外貨預金は、短期間で大きな利益を狙うことに適していません。

為替の変動は予測が難しいため、短期では損失を被る可能性が高いです。

さらに、「為替リスクに不安のある人」も外貨預金は控えた方が良いでしょう。

円高が進むと外貨の価値が下がり、結果的に資産が減少する可能性があります。しかも、為替は常に動き続けており、円高に動くのか、円安に動くのか予測は容易ではありません。

そのため、為替リスクに対して不安を感じる人や、資産減少のリスクを避けたい人には、外貨預金は向いていません。

【外貨預金以外】初心者におすすめの資産運用3選

外貨預金も、資産形成の方法の一つです。

しかし、投資初心者であれば、まずは以下の3つの運用方法を検討してみると良いでしょう。

リスクを抑えつつ、安定した資産形成を目指すことができます。

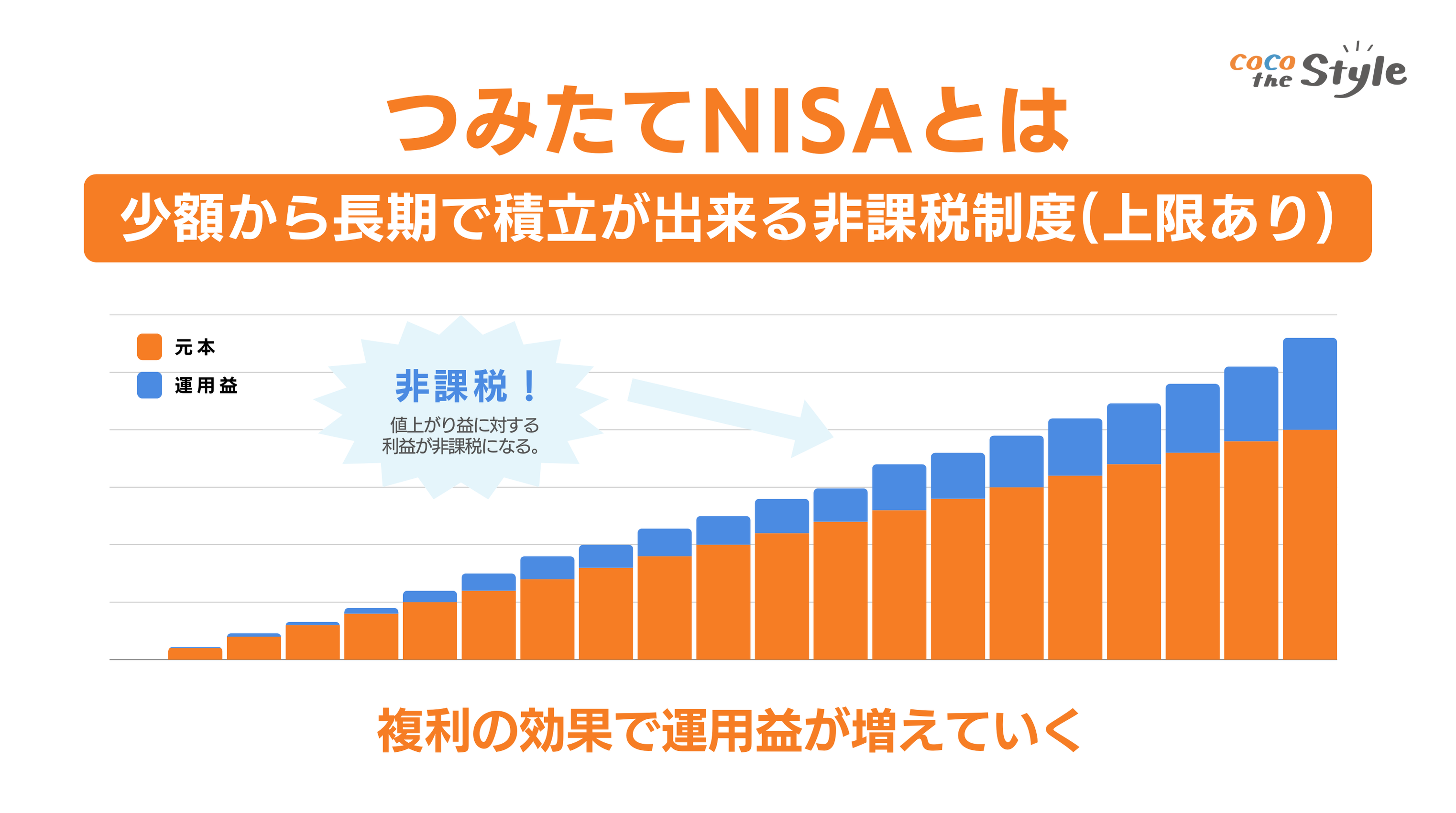

(1)NISA(つみたて投資枠)

NISA(少額投資非課税制度)は、株式や投資信託などの投資で得られた利益が非課税となる制度です。

通常の投資では、運用で増えた分の利益に20.315%の税金がかかることをご存じでしょうか?

たとえば毎月5万円を積み立て、毎年5%の複利が効くとしたら、20年後にはおよそ500万円の利益が出る計算になります。

本来であれば、500万円の20%の100万円を税金として支払う必要があります。

しかし、NISAで運用した場合は非課税となるため、500万円をそのまま利益として受け取ることができるのです。

NISA口座は簡単に開設でき、手数料も比較的安く抑えられています。

NISAの中でもとくに「つみたて投資枠」は、長期分散投資に適した投資信託に限定されており、なおかつ税金の心配をする必要がないため、初めての投資に最適です。

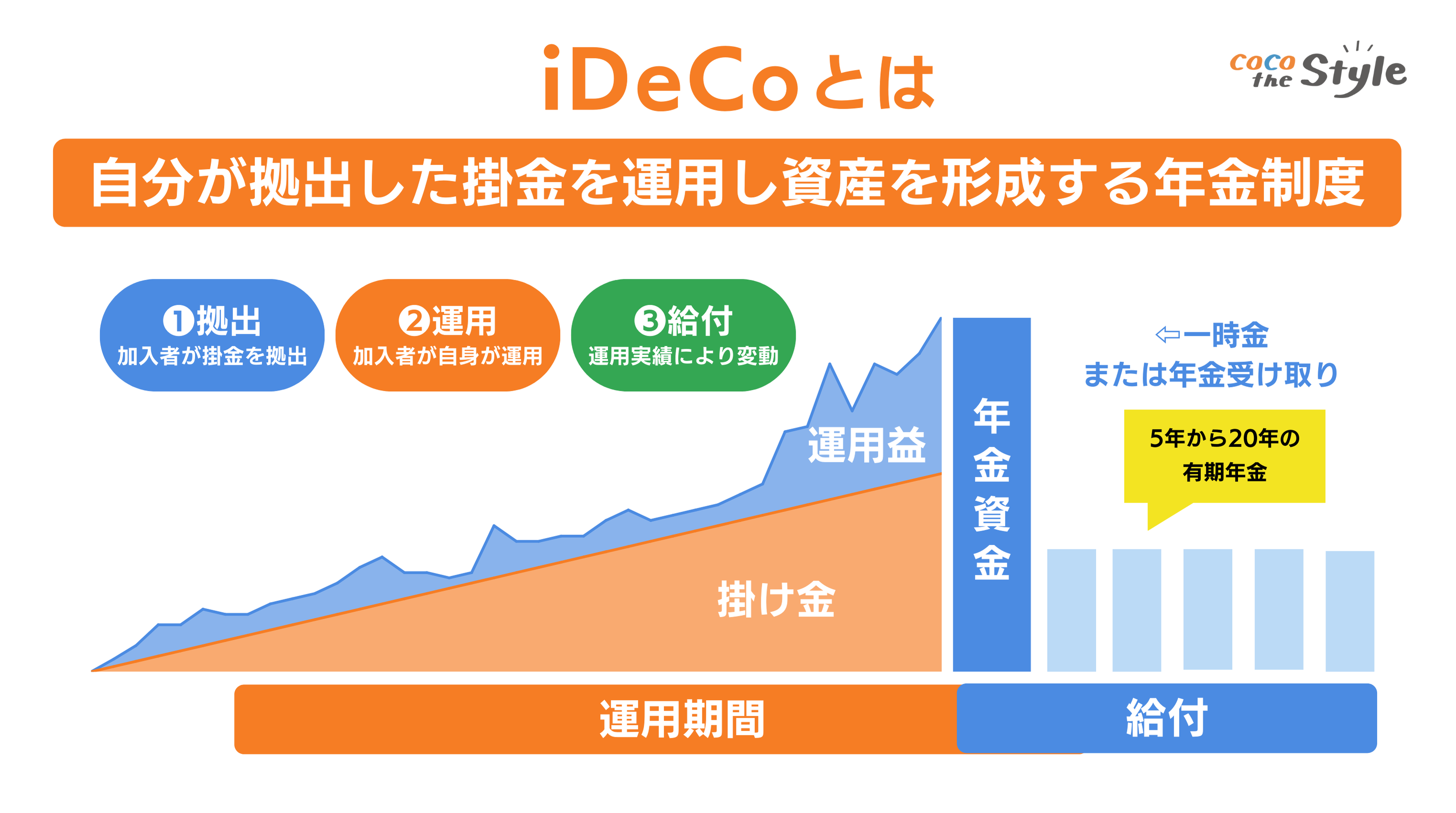

(2)iDeCo

iDeCo(個人型確定拠出年金)は、端的に言うと「個人で作る年金」のことです。

国民年金や厚生年金とは別に、毎月一定額を積み立てて年金を作っていく仕組みになります。

iDeCoの最大のメリットは、掛金が全額所得控除の対象となる点です。

たとえば、年収500万円の会社員が毎月2万円をiDeCoに積み立てる場合、年間で24万円の掛金が所得控除の対象となります。

- 所得税(20%):24万円×20%=48,000円

- 住民税(10%):24万円×10%=24,000円

※所得税の税率は、年収によって変わります

つまり所得税と住民税を合わせると、年間で約72,000円の節税効果があるのです。

またNISAと同様、iDeCoも運用益が非課税となるため、節税効果を得ながら効率的に資産を増やすことができます。

60歳まで引き出せないという制約はありますが、長期的な資産形成を目指す投資初心者には、iDeCoはおすすめの制度です。

(3)インデックス投資

インデックス投資は、特定の株価指数に連動する投資信託を購入する方法です。

これにより、個別の株式に投資するよりもリスクを分散できます。

たとえば、日経平均株価やS&P500に連動するインデックスファンドに投資するとしましょう。

どこか1つの株を買っているわけではないため、もし特定の会社の株価が下がったとしても、他の会社の成長が損失を補ってくれます。

また、インデックス投資の手数料は比較的安いので、運用以外で資産が減る心配も少ないです。

インデックス投資の魅力は、長い目で見ると安定した収益を期待できる点です。過去のデータを見ると、インデックス投資は長期間で安定して成長しているので、初心者でも安心して投資を続けることができます。

まとめ

外貨預金には、「円預金よりも高金利が期待できる」「リスク分散の効果がある」といったメリットがあります。

しかし、為替変動(円高)や手数料の影響で元本割れをする可能性があったり、収益が出ても支払う税金が増えてしまったりと、デメリットも多く存在します。とくに初心者にとっては、これらのリスクを十分に理解し、慎重に判断することが重要です。

外貨預金以外にも、NISAやiDeCo、インデックス投資など、リスクを抑えつつ安定した資産形成を目指せる選択肢があります。

自分の投資目的やリスク許容度に応じて、最適な資産運用方法をみつけることが求められます。

しっかりと情報を収集し、自分に合った方法で資産を増やしていきましょう。