そもそも30代に保険は必要?

30代に生命保険が必要な理由として、以下の項目をまとめました。

(2)30代の主な入院理由

(3)30代の死因上位

まずは30代に保険が必要である理由を知ったうえで、保険料の目安や生命保険の選び方について触れていきます。

(1)生命保険に加入する必要性

日々の生活を送るうえで、事故で死亡したり病気やケガをしたりするリスクはゼロではありません。

リスクに備えて十分な貯蓄があれば問題ありませんが、もしそうでなければ万が一のことがあった際に経済的な不安も出てくるでしょう。

生命保険に加入していれば、急なリスクが生じても必要な資金を確保することができます。

子供や配偶者がいる人は万が一のとき、独身の人は働けなくなったときなど、ライフスタイルや家族構成を配慮したうえで生命保険に加入しておくと安心です。

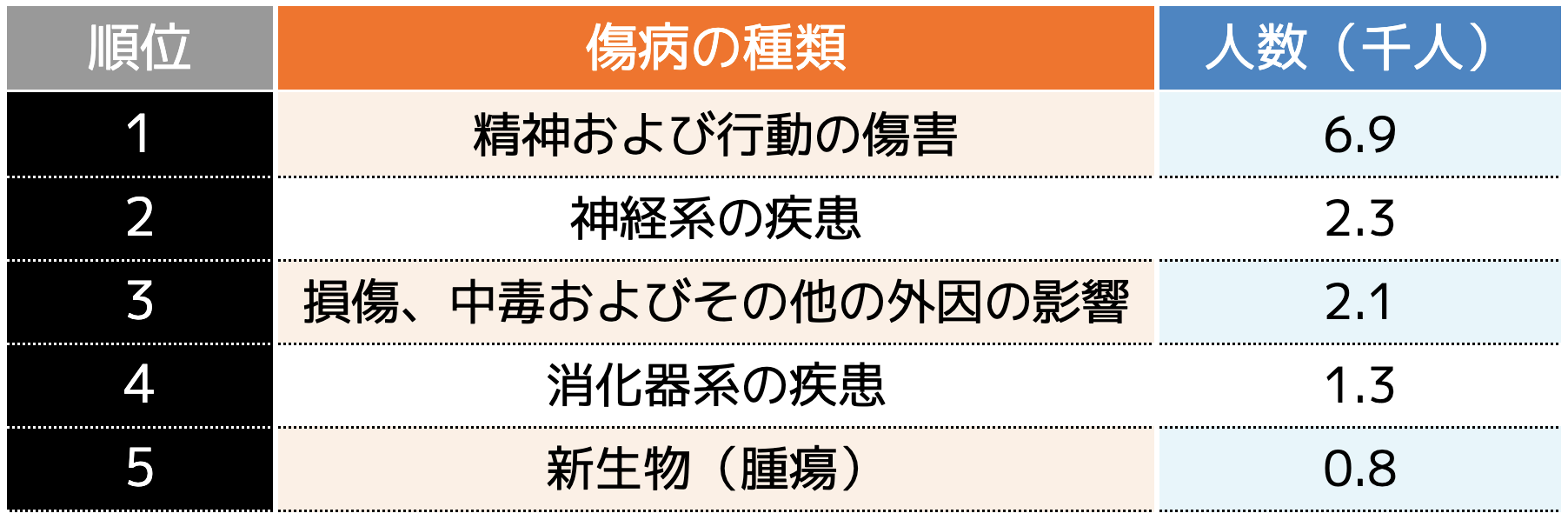

(2)30代の主な入院理由

厚生労働省のデータによると、30代男性の入院理由1位は「精神および行動の傷害」で女性も2位となっています。

これは全年齢とも入院理由の1位となっていますが、20代に比べて2倍以上の増加となるので、30代からは精神疾患による病気にかかりやすくなるともいえます。

30代男性の入院理由上位5疾患

30代女性の入院理由上位5疾患

また30代女性は1位が「妊娠、分娩および産じょく」となっており、3位は「新生物<腫瘍>」いわゆるがんが3位に上昇してきます。

がんの罹患率は年齢とともに上昇していくのが一般的ですが、特に「乳がん」の罹患率は30代で急上昇するため注意が必要です。

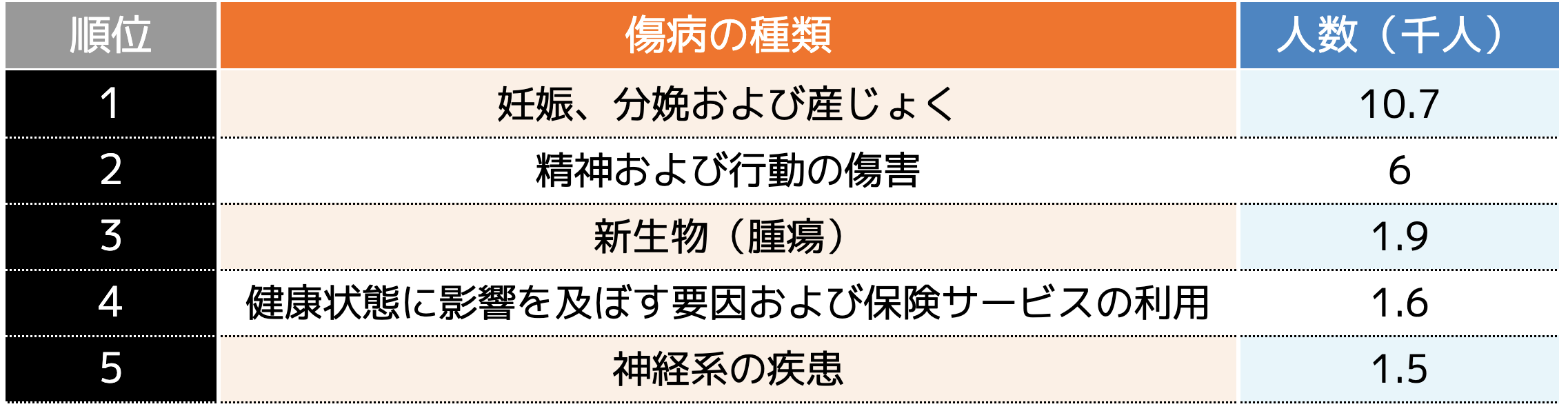

(3)30代の死因上位

30代の死因をみてみると、男女ともに悪性新生物(がん)による死因が上位にきています。

また生活習慣病が引き起こす心疾患も上昇しており、女性は「女性特有のがん」のリスクが高くなる年代です。

このように30代になると、メンタルケアとあわせて日常的に健康に配慮しなければならない場面が増えてくるため、自分になにかあったときのために備えて生命保険を検討する必要があるのです。

参考|厚生労働省「平成 29 年患者調査の概況」

30代の生命保険料の平均額をさまざまな視点から見てみよう

30代の人たちがどれくらいの保険料を支払っているのか、さまざまなデータや項目ごとに解説します。

30代の生命保険の平均支払額

公益財団法人である生命保険文化センターが発表した「令和元年度 生活保障に関する調査」によると、30代の年間振込保険料の平均額は以下のとおりです。

235,000円(月額約19,500円)

・女性

151,000円(月額約12,500円)

30代の年間振込保険料をみると、男性のほうが女性よりも年間で約84,000円、月額にすると約7,000円ほど高く支払っていることがわかります。

参考|公益財団法人 生命保険文化センター 令和元年度「生活保障に関する調査」(令和元年12月発行)

世帯ごとにみる生命保険の平均支払額

個人ではなく、世帯単位での平均額を知りたい場合には、生命保険文化センターの「令和3年度 生命保険に関する全国実態調査」を参考にするとよいでしょう。

同調査によれば、世帯ごとの30代の平均年間払込保険料は、322,000円(月額約26,800円)となっています。

個人と世帯とで年間振込保険料に差があるのは、家族がいる世帯では配偶者や子供も加入しているからと考えられます。

つまり独身の方と家庭を持っている方とでは、目安となる保険料が異なるのです。

参考|公益財団法人 生命保険文化センター 2021(令和3)年度「生命保険に関する全国実態調査」

30代の収入に占める保険料の割合

生命保険文化センターがまとめた「令和元年度 生活保障に関する調査」によると、30代の年間払込保険料の世帯収入に占める割合は5.5%です。

全体の場合は6.7%となっていることを考慮すると、生命保険や医療保険に支払う保険料は、年収の5〜7%がひとつの目安といえるでしょう。

30代の保険加入率

前述した「令和3年度 生命保険に関する全国実態調査」によれば、30代の生命保険への加入率はじつに90.5%となっています。

一方で20代以下の生命保険加入率は70.2%となっていることから、30代にかけて生命保険に加入する人が増加しているという傾向が分かります。

【ケース別】30代の生命保険の選び方

30代の生命保険の選び方は、以下のようなライフスタイルによって異なります。

(2)夫婦の場合

(3)子供がいる場合

それぞれのケースについて例を挙げながらみていきましょう。

(1)独身の場合

独身の場合は、病気や怪我などで仕事ができなくなってしまったときに、自分の生活への影響が少なく済むように保険を選ぶことが大切です。

医療保険や就業不能保険を中心に、がんなど生活習慣病に備えた保険を検討しましょう。

独身であることからのこされた家族への保障を重要視する必要はありませんが、葬儀費用や遺品整理などの遺品整理資金をカバーできるよう、少額の死亡保険や老後の資産形成に役立つ終身保険もおすすめです。

(2)夫婦の場合

30代夫婦の場合、お互いに万が一のことがあったときに、パートナーの生活への影響が最小限で済むように保険を組み立てるとよいでしょう。

医療保険・就業不能保険・がん保険など病気やケガに備えた保険を確保しておき、女性は乳がんや子宮頸がんといった女性特有の疾患に備えた保険を確保してください。

共働きであればお互いに収入がありますので、高額な死亡保険は必要ありませんが、世帯収入に応じて必要な分だけ保障を備えておくと安心です。

(3)子供がいる場合

30代で子供がいる場合、未就学児であるケースが少なくないため、親に万が一のことがあった場合に備えて高額な保障を確保したいところです。

特に子供の将来を考えるのであれば、教育資金として活用できる学資保険の加入もおすすめです。

また長期的な治療・入院が必要になったときのために、医療保険やがん保険、就業不能保険などもあわせて検討するとよいでしょう。

適切な保険料を設定する3つのポイント

生命保険料の適切な金額を設定するためには、以下3つのポイントを押さえておくのがおすすめです。

(2)生命保険に加入する目的を明確にする

(3)貯蓄とのバランスを考慮する

保険料を考える3つのポイントについて解説します。

(1)家計を圧迫しない保険料を割り出す

生命保険にいくらお金を費やすことができるかは、それぞれの家庭や個人の状況によって異なります。

しかしながら保険料を無理に捻出して、家計にとって大きく負担となってしまっては本末転倒です。

まずは手取り年収に対して5〜7%をベースに目安となる額を算出したうえで、無理のない範囲で新たに加入する保険の予算を組むのがおすすめです。

(2)生命保険に加入する目的を明確にする

適切な保険料で必要とする保障を得るためには、生命保険への加入目的を明確にすることが大切です。

医療保険や死亡保険をメインとして考える人もいれば、資産形成のために加入する人もいるでしょう。

加入目的が明確であれば、商品の種類や保障内容などを選びやすくなります。

(3)貯蓄とのバランスを考慮する

生命保険には主に、貯蓄性のある終身保険と、貯蓄性に期待が持てない掛け捨てと呼ばれる定期保険の2種類があります。

基本的に貯蓄と保険は切り分けて考える必要がありますが、貯蓄と保障の両方を兼ね備えたい場合は、解約返戻金のある貯蓄型の商品も対象となるでしょう。

一方で貯蓄性を重視せずに割安な保険料で保障を受けたいといった場合は、掛け捨てタイプの定期保険を選ぶなどして、全体の保険料を組み立ててみてもよいでしょう。

まとめ

この記事では、30代の保険料の平均額や目安、生命保険の選び方について解説しました。

30代になるとライフスタイルも大きく変化し、生命保険への加入を検討される方も多い年代です。

もし病気や事故になったとしても自分や家族の今後に備え、医療保険やがん保険への加入など、保険内容の見直しが大切です。

生命保険にはさまざまな種類や選択肢がありますので、自分ではどのような保険に加入すべきなのかわからないとお悩みの方は、お金のプロであるFP(ファイナンシャルプランナー)などの専門家に相談することをおすすめします。

生命保険の相談は信頼できるパートナーに

これから保険加入を検討されている方やすでに保険に加入済の方でも、今のあなたに最適な保険をご提案します。

特徴(1)個人のライフプランにあった保険を提案できる

FP会社が保険代理店をやることで様々な知識をもとにした提案・サポートが可能です。

特徴(2)他社と比較して保険料を安く提案することができる

保障内容は同じでも他社より安い保険料で加入できるということが多くあります。

定期的に保障内容の見直しだけでなく、保険料の確認・見直しをおすすめしています。

特徴(3)ご相談は何回でも無料です

大切なお金や保障のことなので、正しく理解しご納得できるまで何度でもご相談可能です。

相談料はいただきませんし、押し売りも一切いたしませんのでご安心ください。

・自分で加入している保険の内容が分からない時

・ライフステージの変化があった時

・生命保険の更新時期がくる時

・保険料が家計の負担になってきた時

・住宅を購入した時

・退職をした時

お客様自身が加入している保険の内容を把握できていることが非常に大切です。

「生命保険の知識がないから相談しても良いのかな?」とご相談をためらってしまう方もいらっしゃいますが、必要な知識や情報はしっかりと提供してまいります。

安心して、気軽にお問い合わせください。