親の代わりに資産運用を始める前に知っておきたいこと

親の資産を子供が管理・運用するケースは増えています。

しかし、ただ預金を動かしたり投資を始めるだけでは思わぬトラブルや税務リスクが生じる可能性があります。

本章では、親の代わりに資産運用を行う際に押さえておきたい基本知識や法律・税務上の注意点を解説します。

なぜ親の代わりに資産運用が必要になるのか

銀行口座の管理、年金や給付金の受け取り、投資信託や株式の運用判断など、日常的な資産管理は意外に複雑で、本人だけでは適切に行えないことがあります。

その結果、資産が思わぬ形で減少したり、生活資金が不足したりするリスクが生じます。

こうした状況を防ぐため、子供や家族が親の意思に沿って資産運用や管理を代行することが求められます。

ただし、本人の同意や法的手続きなしに勝手に運用すると、法律違反や家族間トラブルの原因になるため、慎重に対応する必要があります。

資産運用は単なる利益追求ではなく、生活資金の安定確保や相続対策も含めた総合的な管理であることを理解しておくことが重要です。

資産運用と財産管理の違い

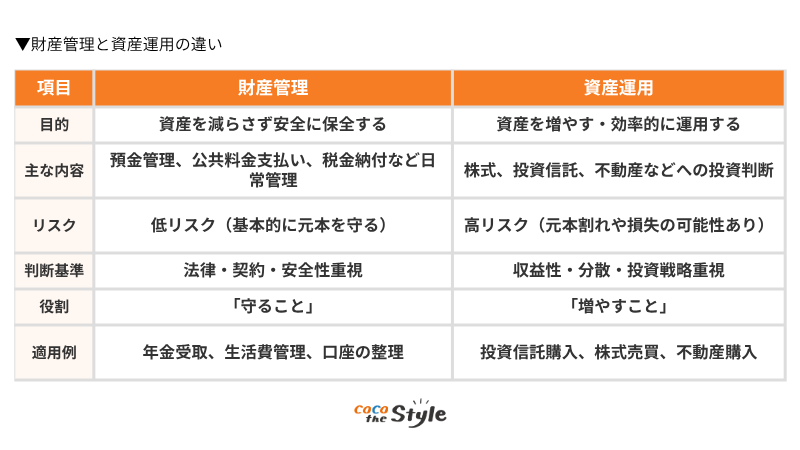

資産運用と財産管理は一見似ていますが、実は目的や手段に明確な違いがあります。

財産管理は、親の資産を減らさず安全に保全することが主な目的で、預金の管理や公共料金の支払い、税金の納付など日常的な手続きを含みます。

一方、資産運用は、預金や株式、投資信託、不動産などを活用して資産を増やすことが目的で、リスクを伴う金融判断が必要になります。

親の代わりに資産運用を行う場合、まずは現状の財産を正確に把握し、守るべき部分と運用して増やす部分を分けることが重要です。

この整理がなければ、リスクの高い投資で生活資金まで危険にさらす可能性があります。

法律上・税務上で気をつけるべきポイント

まず、親の同意なしに資産を動かすことは窃盗や横領に該当する可能性があり、犯罪となるリスクがあります。

委任契約や家族信託、任意後見制度などの法的手段を活用することで、正当に資産管理・運用を行うことが可能です。

また、運用で得た利益には所得税や譲渡所得税がかかる場合があり、相続前の資産移動は贈与税の課税対象になることもあります。

さらに、資産運用の失敗による損失も税務上の扱いに影響するため、税理士など専門家の助言を受けることが安全です。

法律・税務面を無視して資産運用を進めると、思わぬ課税やトラブルに発展する可能性があるため、事前に制度を理解し、慎重に対応することが求められます。

親の資産運用を代行する方法

親の資産を子供や家族が代行して運用する場合、法律に則った方法を選ぶことが重要です。

本人の委任、家族信託、任意後見制度など、状況に応じた手段があります。

ここでは、具体的な代行方法と手続きの流れをわかりやすく解説します。

本人の委任を受けて運用するケース

委任契約とは、親が子供に銀行口座管理や投資判断などの権限を委託する契約で、書面で明確に取り決めておくことが重要です。

これにより、法律上も子供が正当な代理人として資産を運用できます。

ただし、委任契約ではあくまで親の意思に基づく運用が前提であり、契約内容を超えて資産を動かすことはできません。

また、契約書には権限の範囲、手数料や報酬の有無、契約解除の条件などを明記することで、後々のトラブルを防ぐことができます。

銀行や証券会社でも委任契約書の提出が必要な場合があるため、事前に確認しておくことが大切です。

家族信託を活用する方法

親が信託契約で「受益者」となり、子供が「受託者」として資産を管理・運用します。

信託契約では、どの資産をどう運用するか、利益の分配方法、契約終了時の資産移転方法まで明確に決められるため、将来の認知症リスクや相続問題にも対応できます。

家族信託を利用すれば、親の意思を尊重しながら合法的に資産運用を代行でき、銀行や証券会社でも信託口座を通じた運用が可能です。

ただし、契約作成や登記などには専門家のサポートが必要で、手数料や初期費用がかかる点は留意しましょう。

任意後見制度を利用する方法

後見契約では、資産管理や財産運用、生活支援などを後見人に任せることができます。

判断能力が低下した場合でも、契約に基づき家庭裁判所の監督のもとで安心して資産を管理・運用できる点が特徴です。

任意後見制度の利点は、法定後見より柔軟で親の意思を尊重しやすいことですが、契約には公証人の関与が必要で、開始時に家庭裁判所の認定手続きが発生します。

費用や手間がかかる点はありますが、認知症などで親が自ら資産運用できなくなった場合の安全策として有効な制度です。

証券会社や銀行での代理手続きの流れ

まず、親からの委任状や家族信託契約書など、法的に有効な書類を提出することが必要です。

その上で、口座名義の確認や取引範囲の設定、オンライン取引権限の付与などを行います。

もちろん銀行によっては定期預金の管理、投資信託の購入・売却、株式取引まで代理可能な範囲が異なるため、事前に確認しておくことが重要です。

また、取引記録や残高の報告を親や家族に定期的に行うことで、透明性を確保し、トラブルを防ぐことができます。

手続きには時間や書類の準備が必要ですが、正式な代理手続きによって安心して資産運用を行える体制を整えることが可能です。

親の資産を運用するときの選択肢

親の資産運用には、安全性重視の預金からリスクを取りつつ資産を増やす投資、さらに税制優遇制度の活用まで多様な選択肢があります。

ここでは、主要な運用手段とその特徴をわかりやすく解説します。

| 運用手段 | リスク | 利回り | 流動性 | おすすめ用途 |

|---|---|---|---|---|

| 預金・定期預金 | 低い | 低い | 高い | 生活資金や緊急資金の保全 |

| 投資信託 | 中程度 | 中程度 | 中~高 | 長期資産形成、リスク分散 |

| 株式 | 高い | 高い | 高い | 配当・値上がり益を狙った運用 |

| 不動産投資 | 中~高 | 中~高 | 低い | 安定収入や節税、相続対策 |

| iDeCo・NISA | 中程度 | 中程度 | 中 | 税制優遇を活かした資産形成 |

預金や定期預金での安全運用

預金や定期預金は、元本が保証されるためリスクを抑えて資産を管理したい場合に適しています。

特に高齢の親の場合、生活資金の確保や緊急時の出費に備えるため、預金や定期預金は有効です。

ただし、定期預金は普通預金より利息が高くなるメリットがありますが、ほかの資産運用と比べて利回りは低く、インフレや物価上昇による実質価値の減少には注意する必要があります。

金融機関を複数に分散して預けると、万一の破綻リスクも軽減できます。

安全運用を重視する場合でも、すぐに引き出せる資金と長期運用用の資金を分けて管理することがポイントです。

投資信託や株式での分散投資

投資信託や株式は、資産を増やす可能性がある運用方法ですが、元本割れのリスクも伴います。

投資信託では複数の株式や債券にまとめて投資できるため、少額でもリスク分散が可能です。

株式投資では個別銘柄の値動きによるリスクは大きいですが、配当収入や値上がり益を通じて資産形成ができます。

親の資産運用では、安定性の高い投資信託を中心にポートフォリオを組むのが一般的です。

また、定期的に運用状況を確認し、必要に応じてリバランスすることで、長期的にリスクを抑えながら資産形成が可能です。

不動産投資による資産形成

不動産投資は、賃料収入や資産価値の上昇を通じて資産を増やす手段です。

安定した収入源として活用できる一方、物件選びや管理費、空室リスクなどの注意点もあります。

親の資産運用では、立地が良く管理がしやすい物件やリート(不動産投資信託)を活用する方法が現実的です。

直接不動産を購入する場合は初期費用が高く、修繕や管理も必要になります。

税務面では減価償却やローン利息の経費計上が可能で節税効果も期待できますが、流動性が低く現金化が難しい点には注意が必要です。

iDeCo・NISAなどの税制優遇制度の活用

iDeCoやNISAは、税制優遇を受けながら資産を運用できる制度です。

iDeCoは掛金が全額所得控除の対象となり、将来の年金受取時も税制優遇があり、NISAは運用益や配当が非課税となり、長期投資で効率的に資産を増やせます。

制度には年齢制限や年間投資額の上限がありますが、親の年齢や投資目的に応じた活用が可能です。

税制優遇制度を組み合わせることで、リスクを抑えつつ効率的に資産形成でき、相続対策や生活資金の補完としても役立ちます。

親の代わりに資産運用をするメリット

親の資産運用を子供や家族が代行することには、多くのメリットがあります。

単に資産を管理するだけでなく、老後資金の効率的な運用や相続対策、税制優遇制度の活用など、将来の安心につながる効果が期待できます。

本章では、具体的なメリットを詳しく解説します。

1つずつ紹介します。

老後資金の管理を効率化できる

具体的には、年金や預金の管理、生活費の支払い、投資の運用状況の確認などをまとめて行えるため、資金の流れを一目で把握できます。

特に高齢の親の場合、銀行手続きや投資判断が負担となることがありますが、子供や家族が代行することで安心して生活費を確保できます。

また、定期的に運用状況をチェックし、必要に応じて資産配分を調整することで、リスクを抑えながら資産を効率的に活用できる点も大きなメリットです。

相続対策につながる

例えば、家族信託や贈与を活用することで、将来の相続税負担を軽減し、資産を次世代にスムーズに引き継ぐことが可能です。

運用を通じて資産の増加や管理の明確化を行うことで、相続時に遺産分割でのトラブルを防ぐ効果もあり、相続人同士での財産争いのリスク軽減にもつながるのです。

さらに、日常的な資産管理や運用状況を記録しておくことで、相続時に税務署への説明もスムーズになり、家族全体の安心につながります。

投資経験を次世代に引き継げる

子供が運用に関わることで、金融商品の選び方やリスク管理、資産配分の考え方などを実践を通じて学べます。

これは将来、自分自身の資産形成にも役立つ知識となります。

また、家族で資産運用の方針や目的を共有することで、相続後も計画的な資産運用が続けられ、家族全体の資産形成能力を高める効果も期待できます。

税制優遇制度を活用しやすい

制度の利用には手続きや運用方針の決定が必要ですが、子供が代行することで、親の年齢や資産状況に合わせた最適な制度活用が可能です。

これにより、運用益の非課税や所得控除などのメリットを最大化でき、資産形成効率が向上します。

税制優遇制度を活用すれば、相続税対策や生活資金の補完にもつながり、親子双方にとって大きなメリットとなります。

親の代わりに資産運用をするデメリット

親の資産運用を代行することにはメリットがある一方で、リスクや注意点も存在します。

投資による損失や税務上のリスク、家族間トラブルの可能性、専門知識の必要性など、代行者が理解しておくべきデメリットを整理します。

ここでは、具体的な注意点とリスクを4つ解説します。

1つずつ紹介します。

投資リスクや損失を抱える可能性がある

株式や投資信託、不動産などの運用は価格変動や空室リスク、金利変動の影響を受けるため、予期せぬ損失が発生することがあります。

特に親の生活資金を運用して損失が出ると、暮らしに大きな影響を及ぼす可能性もあるため、リスク管理が不可欠です。

そのため、分散投資や運用方針の明確化、必要に応じた専門家の相談などを活用し、損失リスクを最小限に抑える工夫が重要です。

税務署から否認されるリスクがある

特に相続前に資産を移動したり、贈与の形式で運用益を受け取ると、贈与税や所得税の課税対象になる可能性があるのです。

また、委任や信託の手続きが適切でない場合も、税務署から正式な承認を受けていないとみなされ、課税や追徴課税の対象になることがあります。

これを避けるためには、法律・税務の専門家に相談し、適切な契約書や手続きを整えた上で運用することが重要です。

親族間でトラブルになる可能性がある

例えば、運用方針や資産配分、利益や損失の扱いについて意見が対立する場合です。

特に兄弟姉妹間で資産管理に差が生じると、相続時のトラブルに発展する可能性があります。

トラブルを防ぐには、運用方針や資産状況を定期的に家族で共有し、契約や信託の内容を明確にしておくことが大切です。

また、第三者である専門家を介入させることで、公平性や透明性を保つことができます。

専門知識が必要になる

株式や投資信託、不動産、税制優遇制度の活用方法を理解せずに運用すると、損失や課税リスクが高まります。

特に高齢の親の資産を扱う場合、リスク管理の重要性はより高くなります。

そのため、必要に応じてファイナンシャルプランナーや税理士、弁護士などの専門家のサポートを受け、運用方針や契約内容を確認しながら進めることが安全です。

知識不足による失敗は、家族全体に影響する可能性があるため注意が必要です。

よくある質問

親の資産運用を代行する際には、日常生活や法律・税務上の疑問が多く生じます。

「子供が勝手に口座を使っていいの?」「認知症になった場合はどうする?」など、よくある質問に対して具体的に解説します。

本章では、実務上よく直面する疑問とその対応方法を整理します。

親の銀行口座を子供が勝手に使ってもいい?

無断で引き出すと横領や贈与税の問題につながる可能性があるのです。

口座を管理・利用する場合は、委任状や家族信託契約、任意後見制度など、正式な手続きを通じて権限を取得する必要があります。

委任契約を結ぶことで、銀行でも正式に代理取引が可能となり、親の意思に沿った運用や資金管理が合法的に行えます。

安全に資産を管理するためには、必ず手続きを整え、取引内容を親や家族と共有することが大切です。

親が認知症になった場合はどうすればいい?

任意後見制度では、本人が判断能力を十分に持つうちに後見人を指定し、将来の資産管理を任せることができます。

判断能力が低下した後は、家庭裁判所の監督のもとで後見人が資産管理や運用を行います。

これにより、資産を守りながら生活費や医療費の支払いも円滑に行え、家族間トラブルや不正利用のリスクも軽減できます。

親名義の株式や投資信託を子供が運用できる?

合法的に運用するには、親の委任契約や家族信託を活用し、証券会社に正式な手続きを行う必要があります。

これにより、受託者として子供が親の資産を運用でき、配当や売却益の取り扱いも明確になります。

信託や委任契約では運用方針や権限範囲を文書で定めることで、後々の家族トラブルや税務上の問題を防ぐことができます。

安全な運用のためには、金融機関や専門家に相談しながら進めることが重要です。

相続前に資産を動かすと贈与税はかかる?

親の資産を動かす場合は、贈与の形態や金額、手続きの方法に注意しなければいけません。

例えば、無償で資産を移すと課税対象になり、相続時の評価にも影響します。

家族信託や委任契約を活用した場合は、あくまで親の意思に基づく管理・運用となり、贈与税が発生しないケースもあります。

安全に運用・管理するためには、税理士や弁護士など専門家に相談し、合法的な方法で資産を動かすことが重要です。

まとめ

親の資産を安全かつ効率的に運用するには、本人の同意や委任契約、家族信託、任意後見制度などの法的手続きを整えることが前提です。

資産状況や運用目的を整理したうえで、ファイナンシャルプランナーに相談することで、税務上のリスクや投資リスクを把握し、最適な運用方針を策定できます。

相談の際は、現状の資産一覧や収支、希望する運用スタイルをまとめて持参するとスムーズです。

専門家の助言を活用することで、親の意思を尊重しつつ、相続対策や老後資金の安定確保も両立できる資産管理が可能になります。