税金に詳しくなくても大丈夫!ふるさと納税とは?

ふるさと納税とは、地方自治体への寄付金制度のことです。

地方自治体は、寄付金に対するお礼としてさまざまな返礼品を用意しており、寄付者は寄付する自治体を選ぶことができます。

「寄付」と聞くと「お金持ちが社会貢献のため行うもの」というイメージがあるかもしれませんが、ふるさと納税の場合は通常の寄付とは少し異なります。

地方自治体に寄付したお金は、その年の所得税と翌年の住民税から控除されます。

つまり、実質的に税金の一部を寄付という形で支払うことにより、特産品のお肉やフルーツなどの豪華な返礼品を受け取ることができるのです。

ですが「負担なく特産品が受け取れるなんて、本当にそんなおいしい話があるの?」と思いますよね。

デメリットが無いのかも気になるところです。

ここからはふるさと納税のメリットとデメリットについて解説します。

確定申告ってどんな人に必要?申請方法…

ふるさと納税の3つのメリット

ふるさと納税のメリットは主に3つあります。

(1)さまざまな返礼品がもらえる

何といっても1番のメリットは、地方自治体から返礼品がもらえることです。

もらえる返礼品は、さまざまな種類の中から自分で選ぶことができます。

人気があるのは、和牛のステーキ肉や、イチゴ・さくらんぼなどの高級フルーツ、お米などです。

食品に限らず、トイレットペーパーやマスク、お皿や家具なども選ぶことができます。

なかなか旅行に行くことのできない今だからこそ、ふるさと納税の返礼品でその地域の魅力を味わうのもいいですね。

(2)税金が控除される

ふるさと納税のメリットの二つ目は、税金が控除されることです。

寄付金はその年の所得税と翌年の住民税から控除されます。

「あなたはすでに寄付金を◯万円支払っているから、その分所得税と住民税から差し引きましょう」と、制度として寄付金分がきちんと控除される仕組みになっているのです。

ただし手続きを忘れると、寄付をしたのに税金が控除されず、自己負担が増えてしまうことになりますので、注意が必要です。

(3)好きな自治体に寄付できる

寄付する自治体は自分で選ぶことができます。

例えば、結婚や就職で地元を離れてしまった場合、住民税は通常、居住している地域に納めることになります。

ですが、ふるさと納税を使えば思い入れのある地元や好きな地域に寄付というかたちで貢献することができます。

自治体によっては母校に寄付ができるなど、寄付金の使い道を選ぶこともできます。

親を扶養に入れると節税できる?老人扶…

ふるさと納税の3つのデメリット

いいことばかりに思えるふるさと納税ですが、デメリットはないのでしょうか。

ここからはふるさと納税の3つのデメリットを解説します。

(1)控除を受けるには申告が必要

寄付金は所得税と住民税から控除されます。

ただし自動的に控除されるわけではなく、申告が必要です。

通常は確定申告で申告する必要がありますが、以下に当てはまる方は「ワンストップ特例制度」を使えば確定申告する必要はありません。

・会社員などの給与所得者

・年間の寄付先が5自治体以内

(同じ自治体に複数回寄付した場合は、1箇所とカウント)

確定申告に比べて、ワンストップ特例制度の方が手続きが簡単なので、利用できる方は積極的に活用しましょう。

手続き方法については後ほど解説します。

(2)控除限度額がある

ふるさと納税には控除限度額があります。

控除限度額を超えた金額を寄付しても、超えた分のお金は戻ってきません。

そのため、寄付を始める前に控除限度額を知っておく必要があります。

控除限度額を知るには、通常複雑な税金の計算が必要ですが、今はシミュレーションで簡単に確認できます。

後ほど控除限度額シミュレーションをご紹介しますので、寄付を始める前に限度額を確認しておきましょう。

(3)2,000円の自己負担がある

ふるさと納税は無料の制度ではなく、年間2,000円の自己負担があります。

国税庁のホームページには、以下のような記載があります。

ふるさと納税は、ご自身の選んだ自治体に対して寄附を行った場合に、寄附額のうち2,000円を超える部分について、所得税および個人住民税からそれぞれ控除が受けられる制度です。

引用元|国税庁 「ふるさと納税(寄附金控除)」

例えば、60,000円分の寄付金を支払った場合、所得税と住民税から控除されるのは58,000円となり、60,000円 – 58,000円 = 2,000円が自己負担となります。

ですが、仮に60,000円分の寄付を行った場合は、お米10kgなどの返礼品がもらえます。

2,000円の自己負担があっても、元が取れると言えるでしょう。

また、年間の寄付総額に対して1回2,000円の自己負担となりますので、複数の自治体に寄付してもこの自己負担額が変わることはありません。

▼ 合わせて読みたい

ふるさと納税って確定申告が必要?いつ…

さっそくふるさと納税を始めよう!手続き方法4ステップ

ふるさと納税の魅力が分かったら、さっそく始めてみましょう。

ふるさと納税は、たった4ステップで手続きを完了できます。

(1)控除上限額を調べる

(2)返礼品を選んで寄付を申し込む

(3)返礼品を受け取る

(4)税金控除の手続きをする

それでは、各ステップについて詳しく説明していきます。

(1)控除上限額を調べる

ふるさと納税には控除上限額があります。

控除上限額を超えて寄付しても、超えた部分のお金は戻ってきませんので注意が必要です。

控除上限額は人によって異なります。

寄付を始める前に、以下のシミュレーションを使って控除上限額を確認しておきましょう。

より詳しいシミュレーションのためには、年末に発行される源泉徴収票等が必要になりますが、手元にない場合は、簡易版のシミュレーションでおおまかな金額を確認できます。

参考|ふるさとチョイス

・控除上限額シミュレーション|簡易版

https://www.furusato-tax.jp/about/easy_simulation

・控除上限額シミュレーション|詳細版

https://www.furusato-tax.jp/about/simulation

控除上限額が分かったら、次のステップに移りましょう。

(2)返礼品を選んで寄付を申し込む

いよいよ返礼品を選んでいきましょう。

自治体によっては電話やFAXで受付している場合もありますが、以下のような専用のサイトであれば簡単に申し込みができます。

▼ふるさとチョイス|https://www.furusato-tax.jp/

▼さとふる|https://www.satofull.jp/

▼楽天ふるさと納税|https://event.rakuten.co.jp/furusato/

この他にもふるさと納税の専用サイトは多数ありますので、ご自身の好きなサイトを探してみてください。

サイトによって返礼品が異なる場合がありますので、複数のサイトを比較して、欲しい返礼品が掲載されているかを確認しましょう。

返礼品を何にするか迷ったら、ランキングを見るのがおすすめです。

サイトによってはクチコミなども掲載されていますので、参考にしてみてください。

また申込みの際には寄付金の支払いが必要です。

クレジットカード決済や銀行振込などから選ぶことができます。

また「ワンストップ特例制度」を利用する場合には、いくつかの注意点があります。

・年間の寄付先が5自治体以内になるよう申し込む

・寄付の申込みをする際に「ワンストップ特例制度を利用する」欄にチェックをする

・寄付金の払込後、翌年1月10日までに必着するよう自治体に申請書を返送する必要があるため、余裕を持って寄付を申し込む

(3)返礼品を受け取る

返礼品を申し込んだら、届くのを楽しみに待ちましょう。

人気の返礼品は届くのに数ヶ月かかることもあります。

また寄付金の払い込みが済んだら、寄付金受領証明書やワンストップ特例制度の申請に必要な書類が届きます。

大切な書類となりますので、保管しておきましょう。

(4)税金控除の手続きをする

寄付金の払い込みが済んだら、税金控除の手続きを行いましょう。

手続き方法は、ワンストップ特例制度を利用する場合と、確定申告をする場合の2通りあります。

ワンストップ特例制度は、以下の条件を満たす方が利用できます。

・会社員などの給与所得者

・年間の寄付先が5自治体以内(同じ自治体に複数回寄付した場合は、1箇所とカウント)

上記に該当しない方は、確定申告する必要があります。

ワンストップ特例制度を利用する場合

1:申請書類を準備する

ワンストップ特例制度を利用する場合は、下記の申請書類の提出が必要です。

・本人確認書類(マイナンバーカードなど)

・封筒、切手

だいたいの場合は、自治体から送られてくる寄付金受領証明書に申請用紙や封筒が同封されています。

ですが自治体によっては同封されていない場合があります。

その場合は、ふるさと納税専用サイトからダウンロードし、印刷して郵送しましょう。

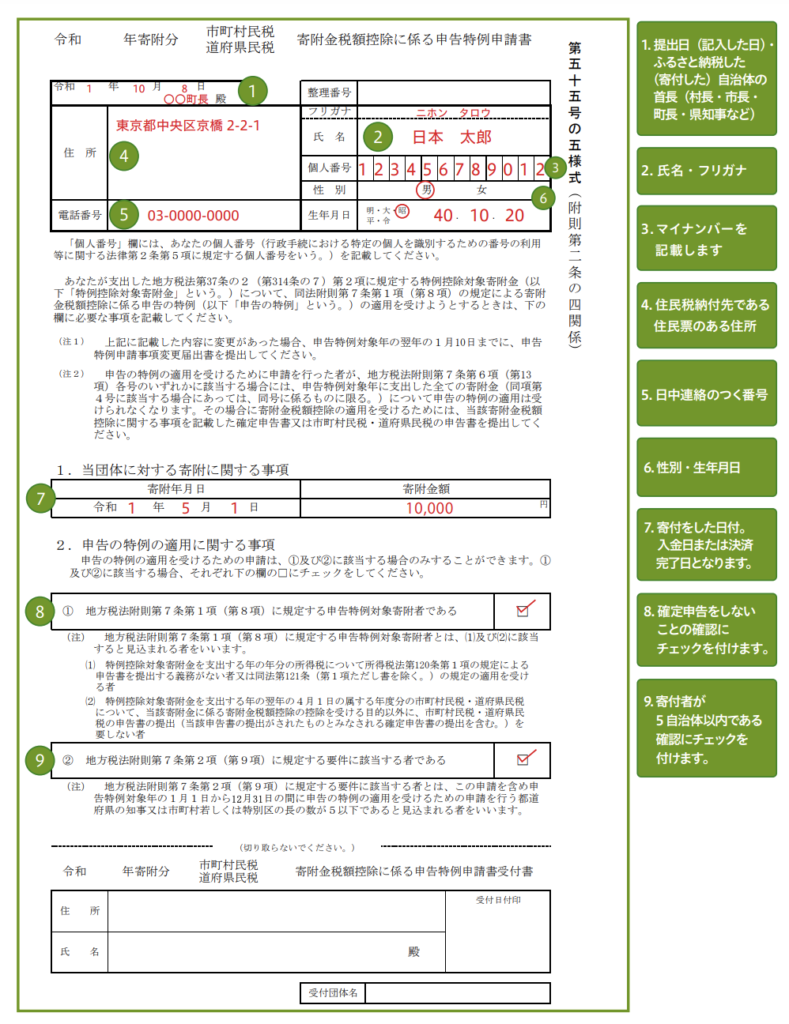

2:申請書類を記入する

寄付金税額控除に係る申告特例申請書に必要事項を記入します。

記入箇所は以下のとおりです。

参考|さとふる「ワンストップ特例制度ガイド」

また同時にマイナンバーカード等の貼付台紙の提出が必要な場合があります。

オンラインでマイナンバーを提出できる自治体もありますので、届いた案内に従って書類を用意しましょう。

3:自治体へ郵送する

書類が準備できたら、自治体へ郵送します。

ワンストップ特例制度の申請期限は、翌年の1月10日必着です。

余裕を持って郵送しましょう。

確定申告する場合

1:必要書類を準備する

確定申告をするには、下記の書類が必要です。

・源泉徴収票

・本人確認書類(マイナンバーカードなど)

・本人名義の預金口座番号

・封筒

2:申告書を作成し、提出する

申告書の作成方法は2通りあります。

なお、確定申告の受付期間は例年2月16日から3月15日までですが、日程が変更されることもあるため、最新の情報を確認しましょう。

・手書きで作成する

手書きの申告書は税務署で受け取ることができます。

必要書類を添付して、期限内に税務署へ提出しましょう。

・電子申告する

電子申告(e-Tax)を利用すれば、パソコンやスマートフォンから申告書を作成することができます。

オンラインで提出まで行えるため、税務署まで行く必要がなく便利です。

まとめ

この記事では、はじめてふるさと納税を行う方に向けて、制度の仕組みや手順を解説しました。

・ふるさと納税とは

地方自治体への寄付金制度のこと。

寄付金は、その年の所得税と、翌年の住民税から控除される。

寄付金に対するお礼としてさまざまな返礼品が用意されている。

(1)さまざまな返礼品がもらえる

(2)税金が控除される

(3)好きな自治体に寄付できる

(2)控除限度額がある

(3)2,000円の自己負担がある

(1)控除上限額を調べる

(2)返礼品を選んで寄付を申し込む

(3)返礼品を受け取る

(4)税金控除の手続きをする

ふるさと納税と聞くと「税金のことはよく分からないし、難しそう…」と感じる方もいらっしゃるかもしれません。

ですが「ワンストップ特例制度」を利用すれば初心者でも簡単に税金控除の手続きができます。

また、年々返礼品も充実しており、「何をもらおうかな?」と選ぶのも楽しみの1つです。

あなたもふるさと納税を活用して、返礼品を楽しみながら、思い入れのある自治体を応援してみませんか?

▼ 合わせて読みたい

資産形成の利益が非課税となる資産形成…

資産形成のご相談はココザスへ

FP(ファイナンシャルプランナー)はお金の専門家です。

家計の見直しから年金・社会保険、資産運用、保険まで様々な相談をすることができます。

1人1人の人生設計にあったファイナンシャルプランをご提案することが、FPの役目です。

ココザスでは、中立的な立場からお客様にとってベストな提案を行うことをお約束します。

内容

・家計管理

└ 貯金を始めるために家計をどう見直すべきか?

└ 家計管理はどのようにすれば良い?

・教育資金

└ 子供の教育費を貯めるにはどうすればよいか?

・住宅資金

└ いくらの住宅ローンが組める?適切な住宅ローンは?

・老後資金

└ 老後資金にはいくら準備が必要か?どう準備するか?

・資産形成/資産運用

└ 退職金で運用するには何が良い?

・保険

└ どんな保障の保険が必要なの?

└ 加入している保険のどれを見直すべき?