子育て世代の貯金はいくら?

まず初めに、子育て世代の貯金額がどの程度かを確認しましょう。

金融広報中央委員会の「家計の金融行動に関する世論調査[二人以上世帯調査]令和四年調査結果」から各年代別の貯金額をご紹介します。

なお、本データにおける金融資産額には、預貯金の他に、生命保険や有価証券などの他の金融資産も含まれています。

家庭全体での資産額と純粋な預貯金額を紹介するため、「金融資産を保有している世帯」と「金融資産を保有していない世帯を含めた世帯」それぞれの資産額を見ていきます。

※ 金融資産非保有率:20代(35.7%)、30代(23.9%)、40代(26.1%)、50代(24.4%)

年代が高くなるにつれて、金融資産額の中央値・平均値共に増加しており、50代が資産額のピークを迎えていることがわかります。

また、いずれの年代においても金融資産非保有世帯の方が資産額が少ないこと、20代は金融資産の非保有率が高いこと(35.7%)ことが特徴として見えました。

ご自身やご家族の年齢と本調査の結果を比較してみて、現在の資産額とのギャップなどを確認してみるとよいでしょう。

実際の貯金額はどうなのか?

金融広報中央委員会の調査結果から子育て世帯の貯金額(金融資産額)をご紹介しましたが、実際の家庭における貯金額はどの程度なのでしょうか?

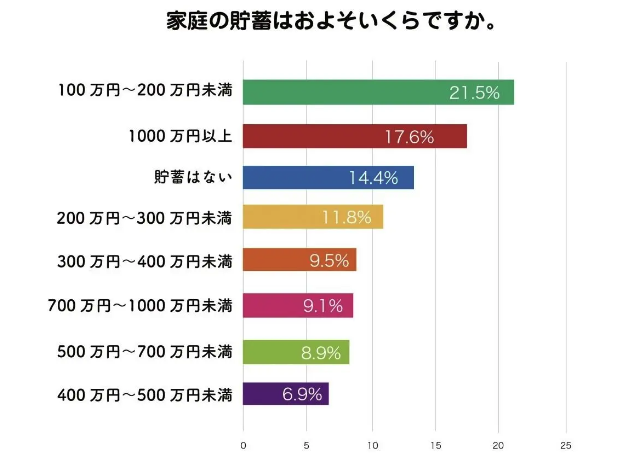

別の調査結果として「令和の子育て世代のお金事情」についてのアンケート調査結果をご紹介します。(調査元:株式会社小学館 育児メディア「HugKum」)

未就学児〜小学生の子供を持つ保護者818人へのアンケート調査結果(調査期間:2021/12/15〜2022/1/5)から、家庭の貯金額として最も多かったのは「100万円以上200万円未満」という回答で21.5%でした。

また、2番目に多かったのは「1,000万円以上」、3番目は「貯蓄はない」という回答であり、貯蓄額は二極化傾向があることがわかりました。

この結果からは、貯金額は世帯によって大きく異なること、比較的小さい子どもがいる世帯では貯金額が多くない家庭も多いと言えるでしょう。

出典|株式会社小学館「令和の子育て世代のお金事情」についてのアンケート調査結果_

子育てにかかる費用はいくら?

子育て世帯の貯金額が分かったところで、「子育て費用」がどのくらい必要かをみていきましょう。

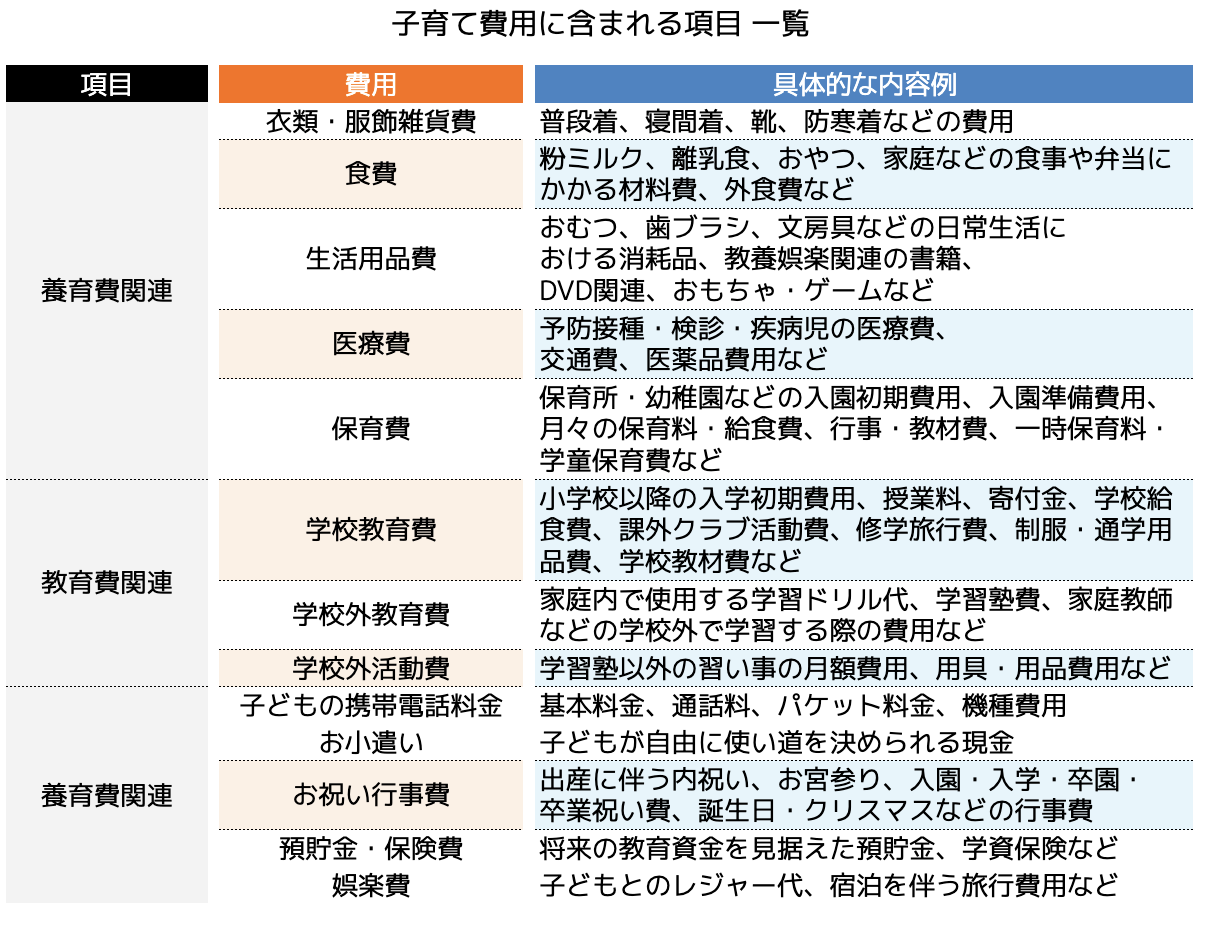

子育て費用と聞くと、多くの場合は学校などに支払う「教育費用」を思い浮かべると思います。しかし、実際は日常生活を送っていくための食費や医療費、娯楽費などの「養育費」も含めて考える必要があります。

内閣府が2010年3月に発表した「インターネットによる子育て費用に関する調査」の報告書(以下、報告書)では、子育て費用を次のように細分化しています。

具体的な内容例も含めて表形式でまとめているため、どのような項目や出費が子育て費用に含まれるかイメージしてみてください。

出典|内閣府政策統制官「インターネットによる子育て費用に関する調査」の報告書_

なお、上記報告書では、紹介した項目以外にも「妊娠中の出産準備費」「出産関連費」「出産関連助成金受給額(国・自治体などからの助成金)」といった諸費用も「子育て費用」としてあげています。

本記事内では、子どもが生まれてからの「子育て費用」に絞って解説を行なっています。

次からは、子育て費用を「教育費」と「養育費」の2種類に分類して具体的な費用をご紹介します。

(1)0歳から大学卒業までの「教育費」はいくら?

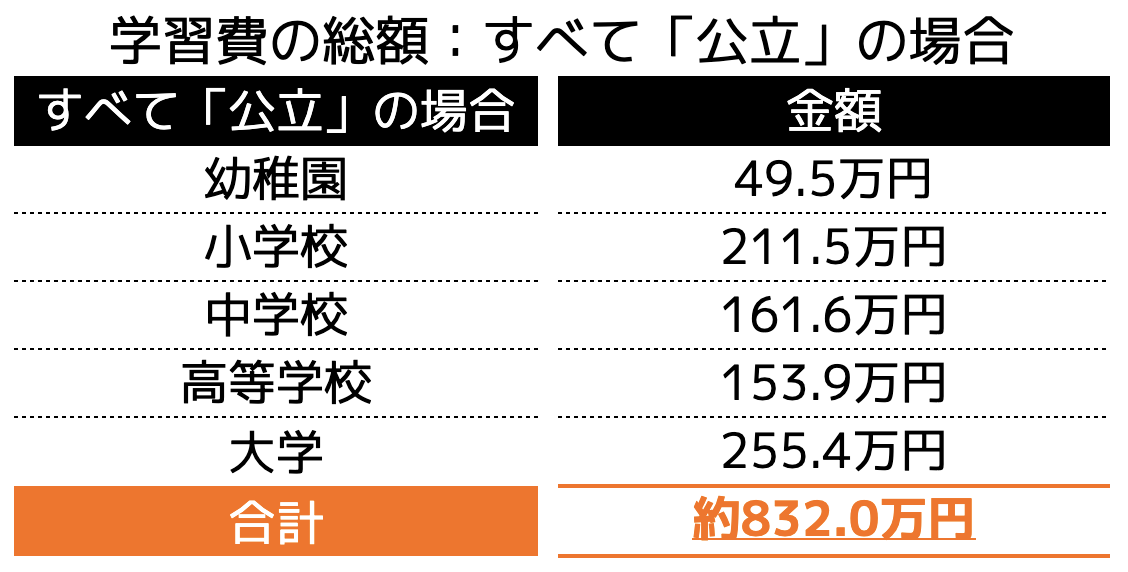

まず、幼稚園から大学卒業まで、子ども一人にかかる教育資金の総額を見てみましょう。

ここでは、幼稚園から大学卒業まで「すべて公立に通う場合」と「すべて私立に通う場合」の平均額をご紹介します。

なお、本項で紹介している資金には、大学において一人暮らしする際の「生活費(仕送り)」「家賃」などは含まれていないため、注意が必要となります。

1:すべて公立の場合

幼稚園から大学卒業まですべてが「公立」の場合、総額約832万円の資金が必要となります。

各内訳は、以下の通りです。

※下記調査データを参照の上、幼稚園・中学校・高等学校は3年間、小学校は6年間で計算

参照|文部科学省「学校種別の公私比較|結果の概要−令和3年度子供の学習費調査」

参照|国立大学等の授業料その他の費用に関する省令

参照|文部科学省「令和3年度 私立大学入学者に係る初年度学生納付金 平均額(定員1人当たり)の調査結果について|文部科学省」

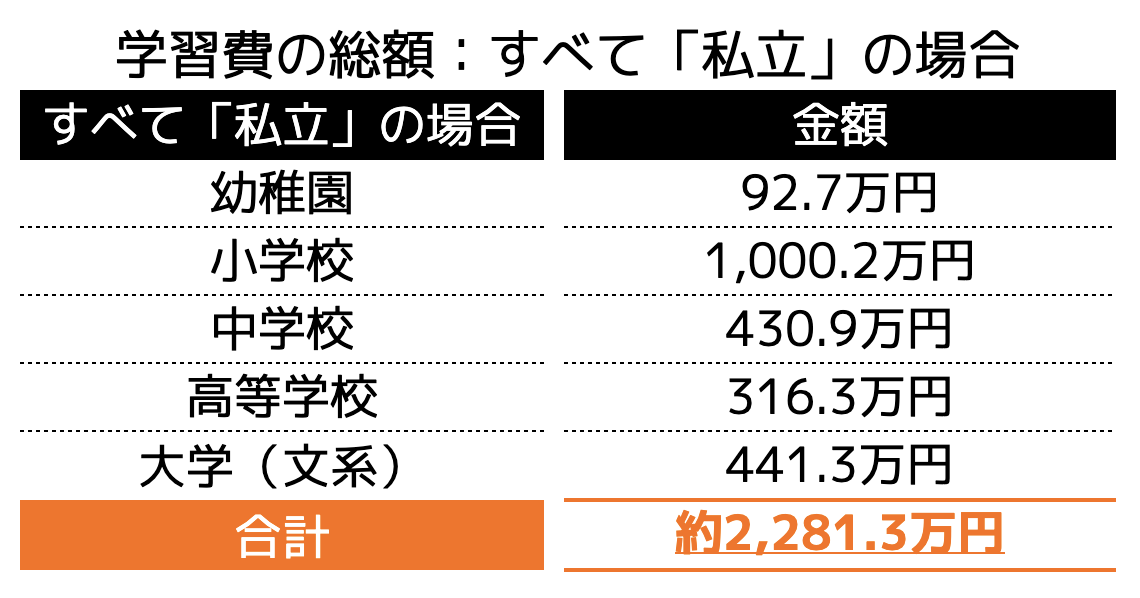

2:すべて私立の場合

幼稚園から大学卒業まですべてが「私立」の場合、総額約2,281万円の資金が必要となります。

各内訳は、以下の通りです。

※下記調査データを参照の上、幼稚園・中学校・高等学校は3年間、小学校は6年間で計算

参照|文部科学省学校種別の公私比較|結果の概要−令和3年度子供の学習費調査

参照|国立大学等の授業料その他の費用に関する省令

参照|文部科学省令和3年度 私立大学入学者に係る初年度学生納付金 平均額(定員1人当たり)の調査結果について

3:パターン別_教育資金の早見表

ここでは、(1)(2)でご紹介できなかった様々なパターン別での学習費の総額を一覧でご紹介します。子供の大学までの教育資金の参考値として、ぜひ参考にしてみてください。

※下記調査データを参照の上、幼稚園・中学校・高等学校は3年間、小学校は6年間で計算

参照|文部科学省学校種別の公私比較|結果の概要−令和3年度子供の学習費調査|文部科学省

参照|国立大学等の授業料その他の費用に関する省令

参照|文部科学省令和3年度 私立大学入学者に係る初年度学生納付金 平均額(定員1人当たり)の調査結果について|文部科学省

(2)0歳から大学卒業までの「養育費」はいくら?

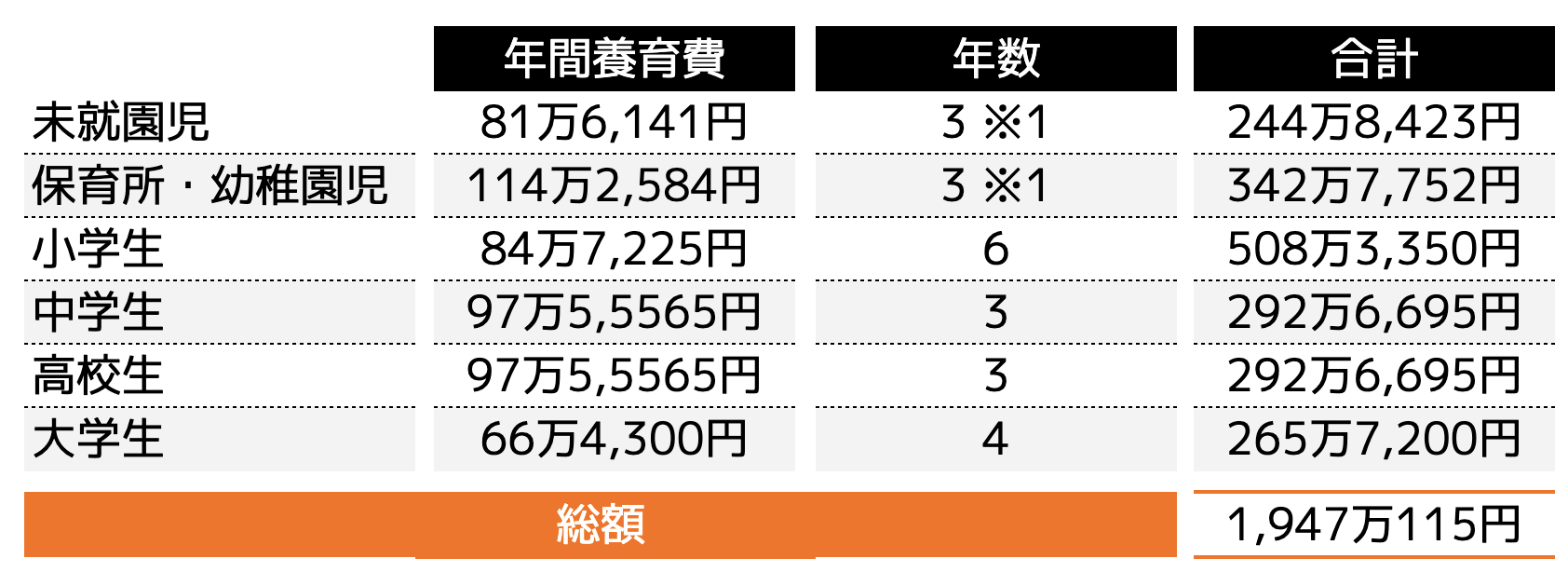

「インターネットによる子育て費用に関する調査」の報告書(以下、報告書)では、各世帯の第1子1人に対して、未就園児(0〜5歳)、保育所・幼稚園児、小学生、中学生それぞれの年齢において1年間にかかる養育費を算出しています。

また、大学生の数値については独立行政法人 日本学生支援機構が実施した「令和2年度学生生活調査」から、大学(昼間部)に通う学生データを使用して算出しました。

各数値の一覧は以下の通りです。

※1:3歳から保育所・幼稚園に通うと仮定して、年数を指定

※2:高校生の養育費データがないため、中学生の数字を当てこみ算出

※3:大学生のデータは、国立・公立・私立の平均値を使用

(出典)

・未就園児、保育所・幼稚園児、小学生、中学生の年間費用は、

「インターネットによる子育て費用に関する調査」の報告書_内閣府政策統制官

・大学生の年間費用:独立行政法人 日本学生支援機構「令和2年度学生生活調査」

(3)0歳から大学卒業までの「子育て費用」はいくら?

ここまで「教育費」と「養育費」がいくら必要になるかをご紹介しました。以上の費用を合算して総額の子育て費用が必要になるかを計算すると、次の通りになります。

・すべて公立校に通った場合、2,779万115円

(国立大学に通った場合、2,767万8,115円)

・すべて私立校(理系)に通った場合、4,387万8,115円

以上の結果から、子育てにかかる費用としては、2,700万円(公立/国立)から4,400万円(私立)必要になると言えるでしょう。

子育て世代の目標貯金額はいくらあれば大丈夫?

子どもの進学パターンに応じた教育費や養育費の総額をご紹介しましたが、実際に預金額としてはどのくらいを準備しておけばいいのでしょうか?

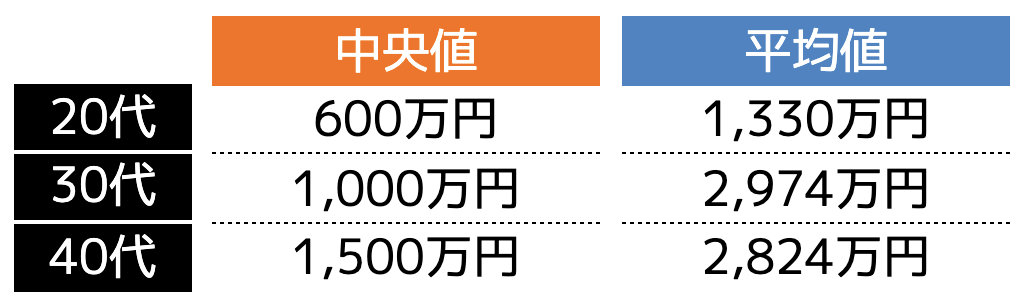

金融広報中央委員会の「家計の金融行動に関する世論調査[二人以上世帯調査]令和四年調査結果」から各年代別の貯金の目標額を確認することができます。

子育て世代である、20代から40代の中央値は600万円〜1,500万円という結果でした。

この結果から、子ども一人当たり「約1,000万円」の目標額は、長期的に貯金や資産運用などをすれば達成できる、現実的な金額と言えるでしょう。

ぜひ、ご自身の家庭の状況も振り返りながら、子育てにおける貯金の目標額の参考にするとよいでしょう。

子どもの年齢別!貯金額の設定の具体例

子育てにおける子どもの年齢別の貯金額の設定方法について、世代別にご紹介します。

子育て費用を貯める上では、ライフイベントに必要な資金との収支バランスなども考慮する必要があるため、計画的に貯金を行なっていくことが大切です。

(1)0歳〜6歳まで

(2)7歳〜15歳まで

(3)16歳〜18歳まで

(1)0歳〜6歳まで

子どもの教育資金などの準備は、できる限り早いタイミングで始めておくことが大切です。

なぜなら子どもの年齢が上がるほど養育費や教育費が高くなるため、家計の見直しを通じて支出を抑制することと浮いたお金を積極的に貯金に回すようにしましょう。

また、児童手当などが支給されている場合は、教育費として子どもの貯蓄に回すことでより効率よく資金を残すことが可能です。

特に、子どもが小さい頃は、生活費で余った費用を貯金に回すのではなく、毎月決まった金額(目標金額)を先取り貯金しておくことが成功の要因になります。

・毎月3〜5万円程度の貯金がおすすめです

・毎月5万円を5年間貯金した場合、総額300万円になるため、小学校(公立)までの教育資金を準備することができます

・児童手当などは、できる限り貯金に充てる

(2)7歳〜15歳まで

小学校入学から中学校卒業までを目安に、貯金の設定額を検討していく事をおすすめします。

このタイミングでは、進学する学校が公立、私立なのか、習い事や学習塾に通うのかなどで必要な子育て費用が変動してきます。

また、住宅ローンなど、世帯としての支出も増えてくるタイミングであるため、収入とのバランスを鑑みた上で、毎月の貯金額を見直すことが大切です。

・毎月2〜5万円程度の貯金を目安に、無理のない範囲で実施する

・毎月3万円を9年間貯金した場合、総額324万円になるため、子ども1人あたり生涯で624万円もの預金を確保することができます

・定期的に家計の見直しなどで支出を見直すことで、収支の改善を図る

(3)16歳〜18歳まで

最後は、最も教育資金が必要となる高校入学から大学入学までのタイミングです。

高校生以降は、大学受験対策としての学習塾や教材費、大学受験費用などのお金の発生が多くなります。また、受験に失敗した場合の浪人費用、大学で一人暮らしを行う場合の仕送り費用なども考慮する必要があります。

子どもの成長に合わせて収入も増加していることが多いため、余剰資金は教育資金として貯蓄や資産運用に回しておくことがおすすめです。

なお、引き続き住宅ローンなどの出費も多い時期でもあるため、ボーナスが支給される場合は積極的に貯蓄するなどのメリハリを効かせることも重要です。

・毎月3万円程度の貯金を目安に、無理のない範囲で実施する

・ボーナス支給がある場合は、少し多めに貯金を行う

・大学進学においては、奨学金制度などの助成制度の活用も視野に入れておく

子育て資金を貯金するためのポイント

子育て費用を準備しておくことの大切さや具体的な必要な貯金金額は理解できたけど、実行に移せなければもったいありません。

子育て費用を確実に貯めるための3つのポイントをご紹介します。

(2)できる限り早いタイミングで資金を貯める仕組みを作る

(3)学費や物価が上がる可能性を考慮しておく

(1)目標金額を決めた上で資金を貯める

両親としては、子どもが希望する進路を見つけた場合に、経済的な援助ができるようにしておきたいと思うはずです。

そのためには、各ステージ毎(小学〜大学)にどの程度の学費が必要になるかを想定した上で、準備をしておく必要があります。

教育資金として準備すべき目標金額が決定すれば、日頃の生活費の無駄を削減したり、家計の見直しをしたり、資産運用で資金を増やしたりの行動につながるはずです。

子どもの将来を見据え、教育資金として準備すべき金額を決めた上で、自身に合った「教育資金の貯め方」に取り組むようにしましょう。

(2)できる限り早いタイミングで資金を貯める仕組みを作る

教育資金を含め、資産を増やしていく上では、時間を味方につけて貯蓄していくことが理想的です。

特に、資産運用などを実施することを考慮すると、リターン(利益)を増やしリスク(損失)を減らした運用が誰しもが望む運用方法になります。

そのためには、長期かつ分散投資を行うことが基本であり、短期間より長い期間をかけて運用することでリスクを小さくしながら教育資金を貯めることにつながります。

結婚のタイミングや出産のタイミングで子どもの教育資金の準備に取り組むのは早すぎると思うかもしれませんが、将来の子どもの教育を充実させるためにもできるだけ早い段階から取り組むことが大切です。

(3)学費が上がる可能性を考慮しておく

子どもが生まれてから大学に進学するまで、おおよそ18年間の期間があります。

当初計画していた教育資金よりも、学費や生活費などが高くなっていることも考慮した上で、少し余裕を持った教育資金を準備しておきましょう。

また、公立を想定していたが私立を選択した、受験に失敗して一浪してしまったなど、予定していた教育資金を超過する進路イベントが発生する可能性もあります。

子どもが希望する進路を叶えてあげるためにも、余裕を持った教育資金を想定して計画するとよいでしょう。

まとめ

本記事では、子ども一人当たりの子育て費用の総額や資金の貯め方やそのポイントをご紹介しました。

子育て費用は、一般的には教育費用と認識されがちですが、生活費や娯楽費など含めた養育費用も含めて資金計画を立てて、準備しておくことが大切です。

子育て費用の多くは、子どもの進学する学校の特性(公立?私立?など)によって左右されるため、親や子どもの進路希望などに合わせて教育資金や貯金額をシミュレーションする必要があります。

多くの子育て世帯では、子ども一人当たり約1,000万円ほどの預金額を目標として考えているとの結果が出ています。ご自身の家庭の将来を鑑み、どの程度の預金が必要になるか、一度家族と話し合ってみてください。

教育資金を貯める方法は、各種給付金などを貯蓄するとともに、学資保険やつみたてNISAなどを通じて少しでも資産を増やすことができます。将来のお子さんの教育資金の準備は、できる限り早いタイミングで始めることがおすすめです。

また、 「どんな学資保険が適しているか知りたい?」「ライフプランのシミュレーションに関する相談に乗ってほしい?」という人は、ぜひココザス株式会社へお問い合わせください。

専門のコンサルタントがあなたの疑問や質問に適切かつ丁寧にお応えいたします。あなたの人生をより良いものにするために、一歩踏み出してみませんか?