なぜ年収1000万円を超えたら税金対策が必要なの?

高収入の基準は人それぞれですが、一般的には年収1,000万円の壁ともいわれています。

1,000万円を超えるサラリーマンとなると、税金対策は必須です。

ここでは年収1000万円を超えたら税金対策が必要となる3つの理由を紹介します。

(2)各種手当の受給が制限されることがあるから

(3)生活レベルが上がり支出も増えるから

ひとつずつ紹介します。

(1)所得税・住民税が高額となるから

年収1,000円以上の高収入となると、所得税率が高くなります。

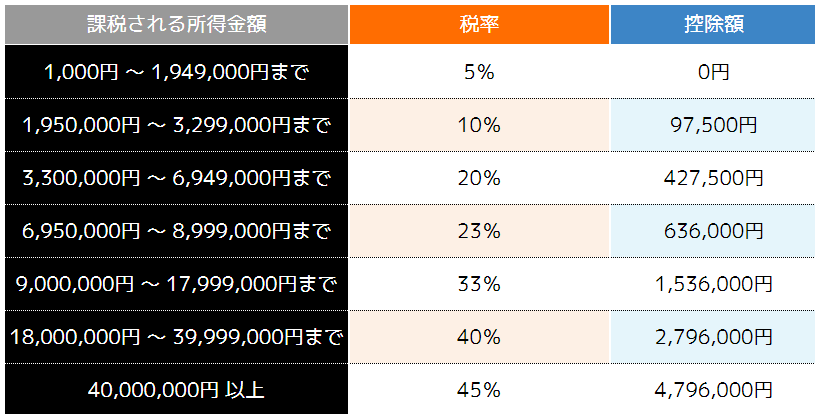

日本の所得税は、累進課税のシステムにより、所得金額900万円を超えると税率は33%にもなります。

引用|所得税の税率|国税庁

年収1,000万円の方であれば、さまざまな所得控除により8,999,000円以下になる可能性も高いです。

しかし、1,000万円超となると、33%加えて、住民税の10%がかかり合計43%近い税率となります。

年収1,000万円を超えていても、実際は家賃の支払いや住宅ローンの返済、子どもの教育費などさまざまな支出があります。

結果的に高収入であっても十分豊かな生活をする余裕はないというのが実状でもあるため、税金対策はしなければいけません。

(2)各種手当の受給が制限されることがあるから

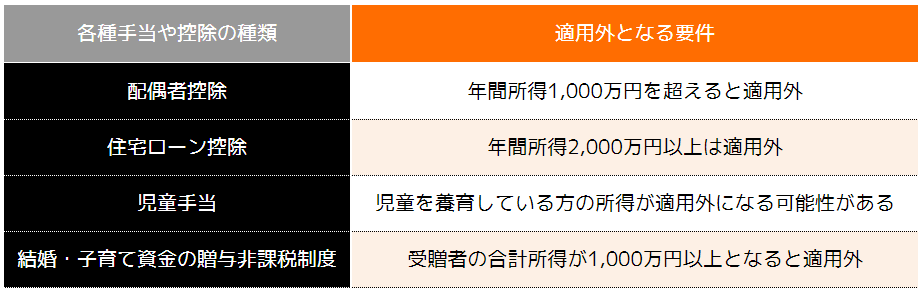

年収1,000万円を超えるなど各種手当や控除が対象外となります。

主に以下の項目が挙げられます。

上記の通り、年間所得に対しての要件が多いため、年収1,000万円を超えても要件を満たしている場合もあります。

しかし、要件を理解しないまま高収入の状態であると、国の制度などがうまく活用できなくなるリスクが伴います。

(3)生活レベルが上がり支出も増えるから

年収1,000万円を超えると、多少なりとも生活レベルが上がり、支出も増える傾向にあります。

もちろん各家庭によって異なりますが、子どもへ費やす教育費や学費が増えたり、ある程度家賃の高い物件や、マイホームを購入される方も多いです。

その結果手元に残るお金はそれほど多くなく、気が付いた時には貯蓄が少ないということにもなりかねません。

子どもが大きくなれば大学費用がかかったり、高齢者となれば介護費用や老後の生活資金を心配しなければいけません。

少しでも将来のお金に備えておくために、税金対策は必須となります。

サラリーマンができる節税10選

サラリーマンができる節税方法は以下の10選挙げられます。

(2)住宅ローン控除

(3)iDeCo

(4)不動産投資による損益通算

(5)医療費控除

(6)配偶者控除

(7)扶養控除

(8)生命保険料控除

(9)セルフメディケーション税制

(10)特定支出控除

それぞれ控除できる金額と適用条件などが異なるため、1つずつ確認していきましょう。

(1)ふるさと納税

ふるさと納税とは、選んだ自治体に対して寄付した場合、返礼品がもらえるうえ、所得控除ができる制度です。寄付金控除として扱われ、以下の計算式で算出した金額を所得税と儒民税から控除することができます。

(個人所得税×20%)/(100%-住民税基本分10%-(所得税率×復興税率1.021))+2,000円

計算式が複雑なため、ふるさと納税の控除上限額(限度額)がわかるシミュレーション&早見表 | ふるさと納税サイト「さとふる」 を利用して計算してみることをおすすめします。

(2)住宅ローン控除

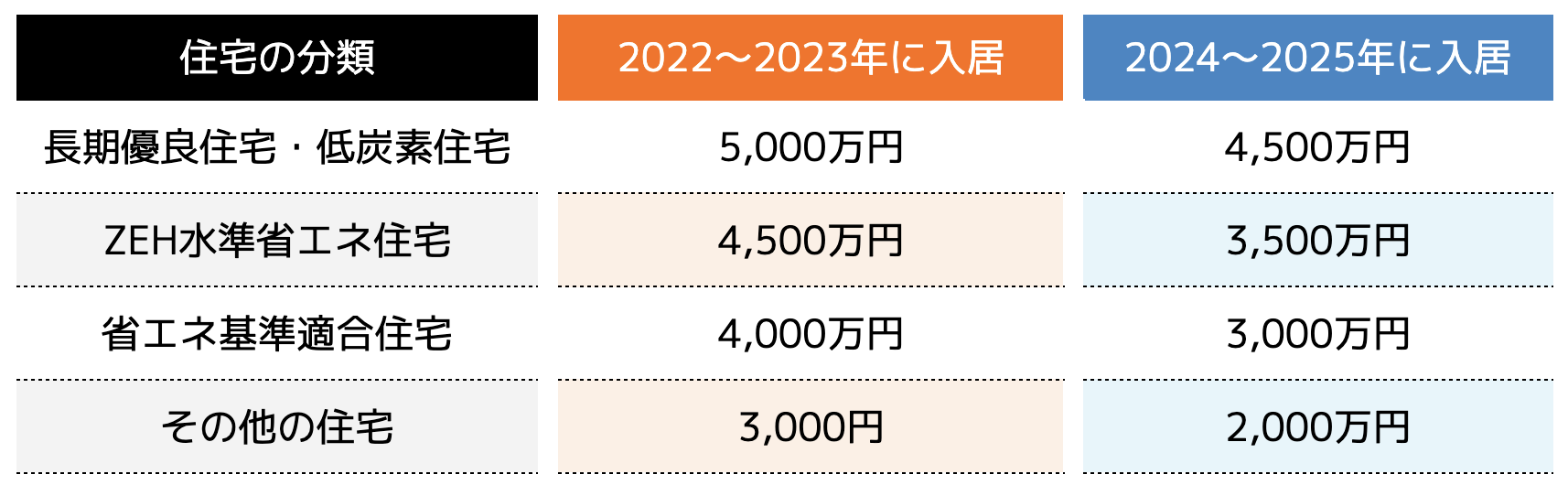

住宅ローンを借入している方は、住宅ローン控除が適用され、所得税と住民税を節税することが可能です。

借入残高に対して0.7%を掛けた金額を新築住宅の場合は13年間、中古住宅の場合は10年間控除することができます。例えば借入した年の借入残高が3,000万円の場合、28万円控除できるということです。

ただし、住宅の種類によって対象となる借入額が定められています。詳しくは以下の表を参考にしてください。

住宅ローン控除の適用を受けるためには以下の条件を満たしている必要があります。

・自身または家族が居住する住宅であること

・専有面積が50㎡以上であること

・借入主の合計所得が2,000万円以下であること

・事業と併用する場合は1/2以上の面積が居住用であること

一般的には難しい条件ではありませんが、借入額上限なども設けられているため、事前に条件を含めて確認しておきましょう。

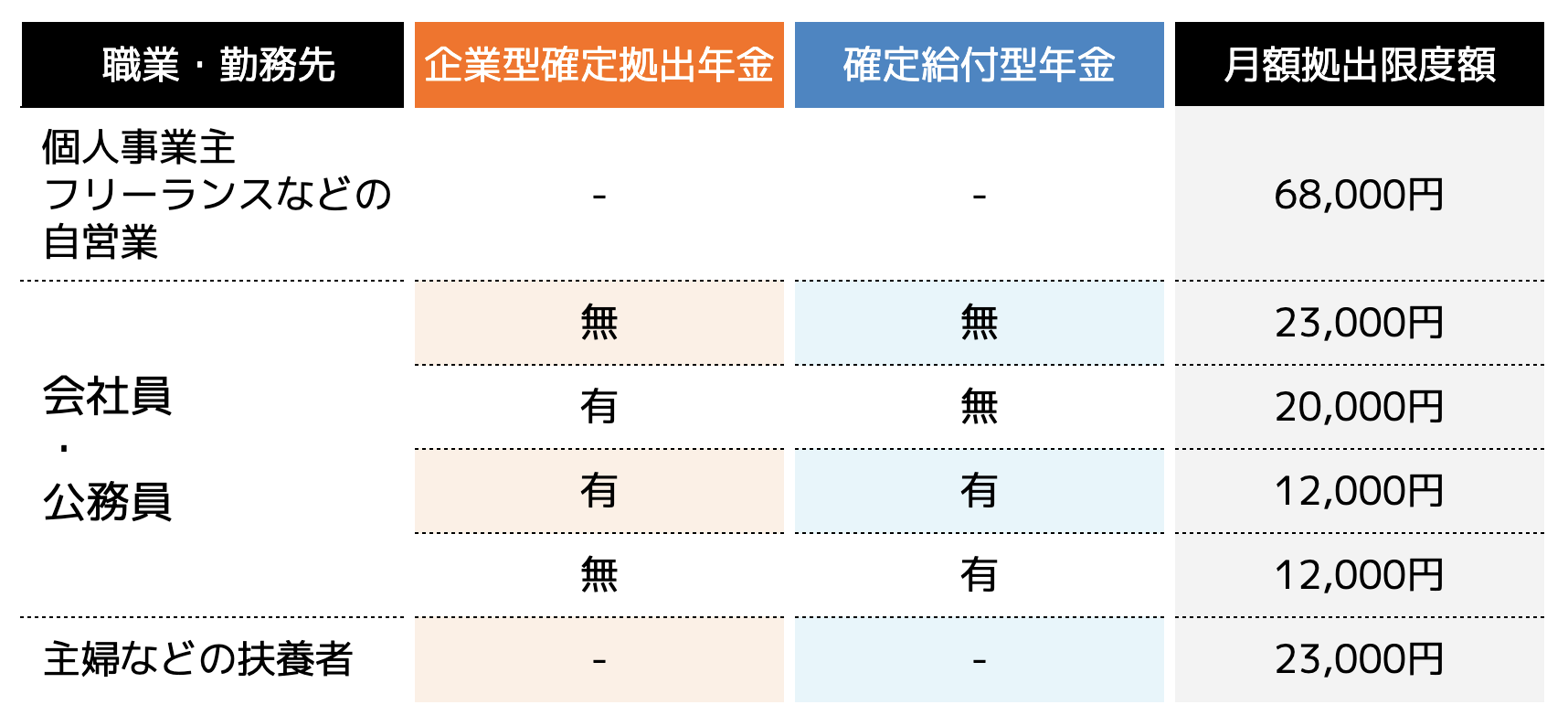

(3)iDeCo

iDeCoとは個人型確定拠出年金のことです。毎月の掛金は課税所得から控除されます。ただし、掛金は以下の表のとおり職業や勤務先によって上限額が定められているため、控除可能額には注意しなければいけません。

さらにiDeCoの運用益は非課税となるため、節税しながら資産形成できる方法としてサラリーマンからの人気が高いです。

ただし原則60歳までは引き出すことができないため、高収入であっても掛金額には注意しなければいけません。

(4)不動産投資による損益通算

不動産投資で所得が赤字になった場合、他の所得と合算して黒字分を相殺できる損益通算が可能です。

例えば給与所得が500万円の場合、500万円に対して税率がかけられ所得税が課せられます。しかし不動産所得がマイナス100万円の場合、「500万円-100万円=400万円」となり、課税対象額を低くすることができ、納税額を抑えることになります。

不動産投資は借入利子や減価償却費など経費計上できる項目も多いため、年間所得が赤字になることがあります。

とはいえ、どの不動産投資であっても100%赤字になるというわけではないため、税理士やファイナンシャルプランナーなどの税金と投資に強い専門家に相談したうえで始める必要があります。

(5)医療費控除

医療費控除とは1年間で支払った医療費の一部が所得控除できる制度です。会社員の場合は所得税の還付が受けられ、個人事業主の場合は確定申告に反映して節税することができます。

控除額は以下の計算式で算出することが可能です。

実際に支払った金額-保険金などで補填される金額-10万円

さらに最高200万円までが対象となり、家族の医療費を合算することもできます。

(6)配偶者控除

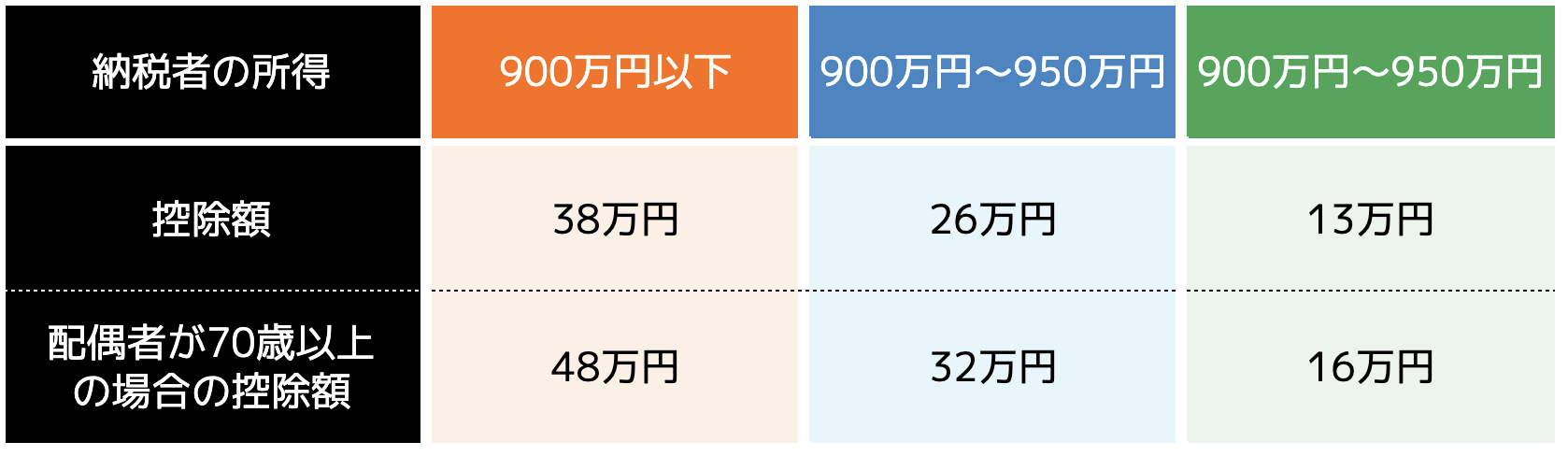

配偶者控除とは生計を共にしている配偶者がいる場合、所得控除できる制度です。内縁の妻などは対象外となりますが、基本的な家庭であれば該当します。

控除できる金額は納税者の所得などによって以下の表のとおり定められています。

ただし、配偶者の年間所得が48万円以下(給与のみの方では給与収入103万円以下)で、青色申告者の専従事業者として給与を受けていないこと、もしくは白色申告者の専従事業者でないことが条件です。また納税者本人の合計所得金額が1,000万円を超えていると適用外となるため注意してください。

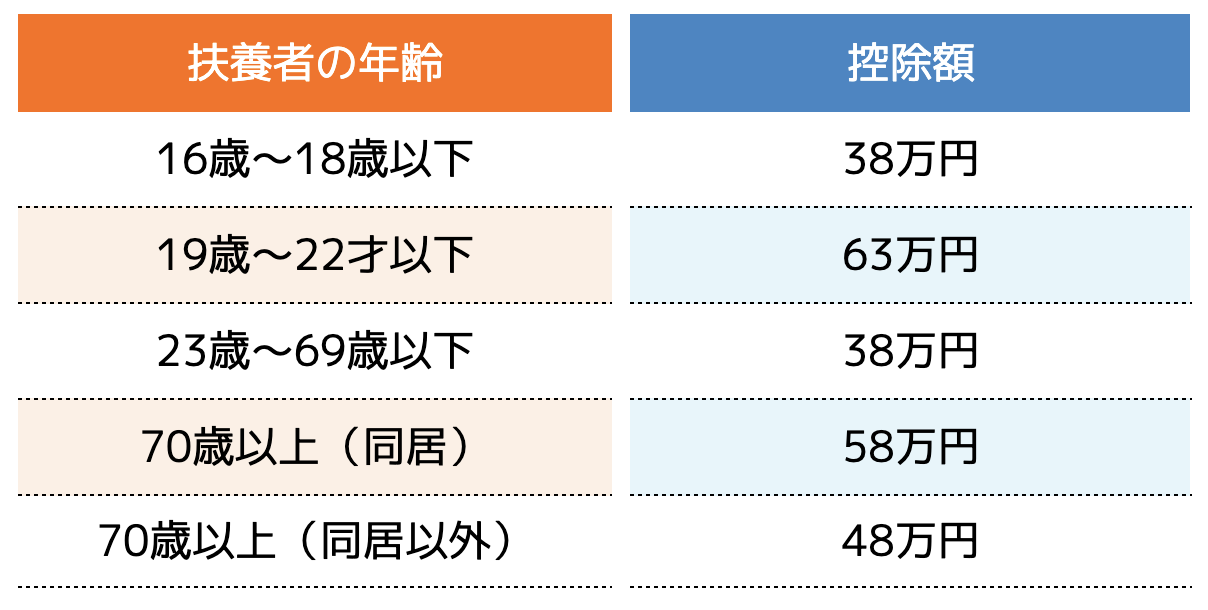

(7)扶養控除

扶養控除とは子どもや両親など親族を養っている場合に受けることができる控除のことです。控除額は扶養親族の年齢や同居の有無によって以下の表のとおり定められています。

扶養控除の対象となる人は以下の要件をすべて満たしている必要があります。

・年間所得が48万円以下であること

・青色事業専従者または事業専従者でないこと

・他の扶養親族などではないこと

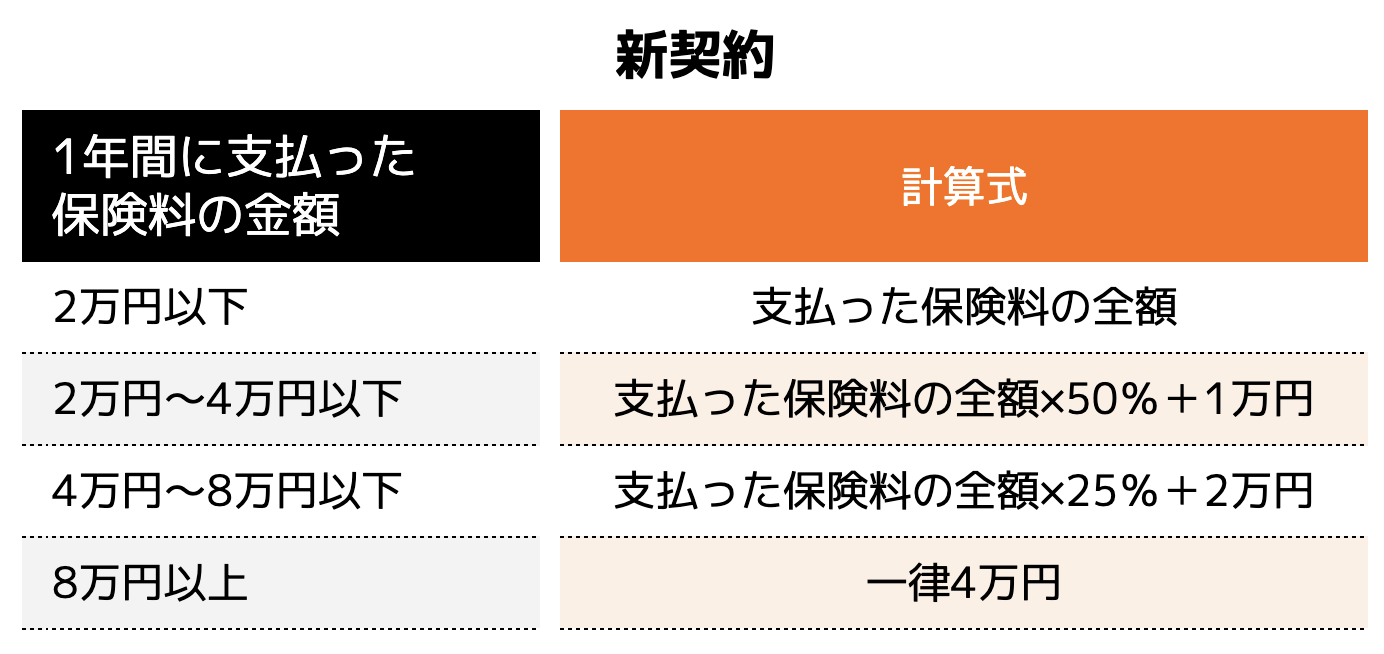

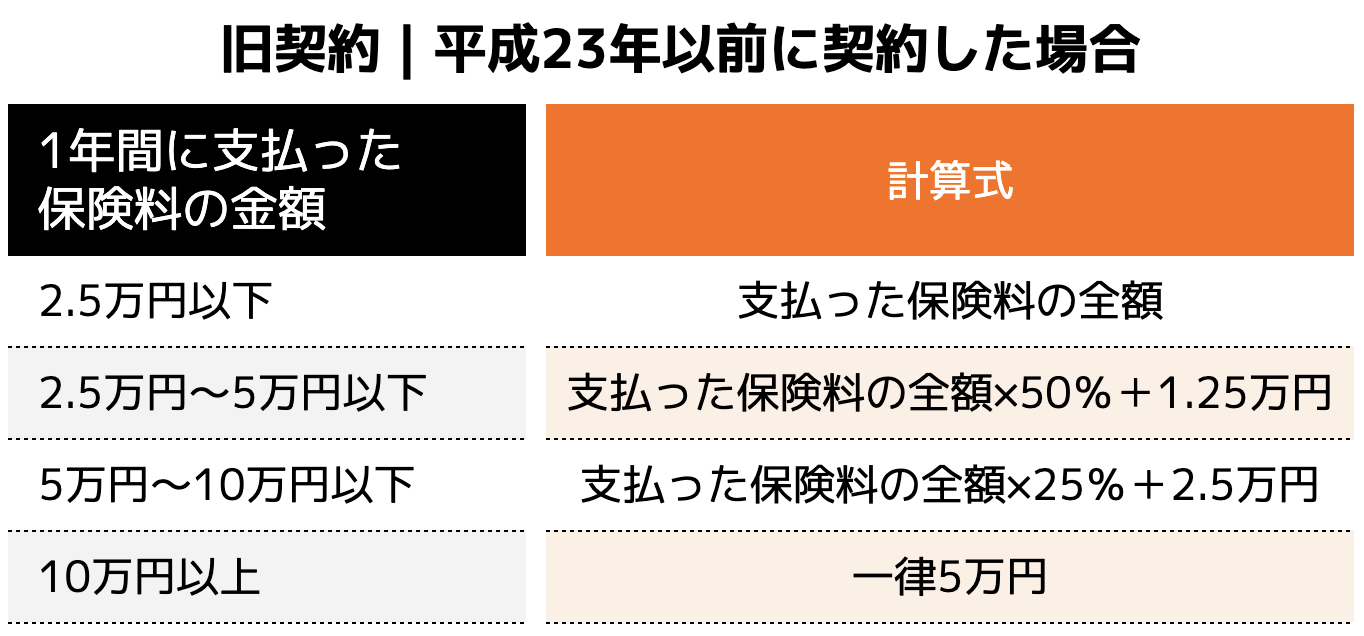

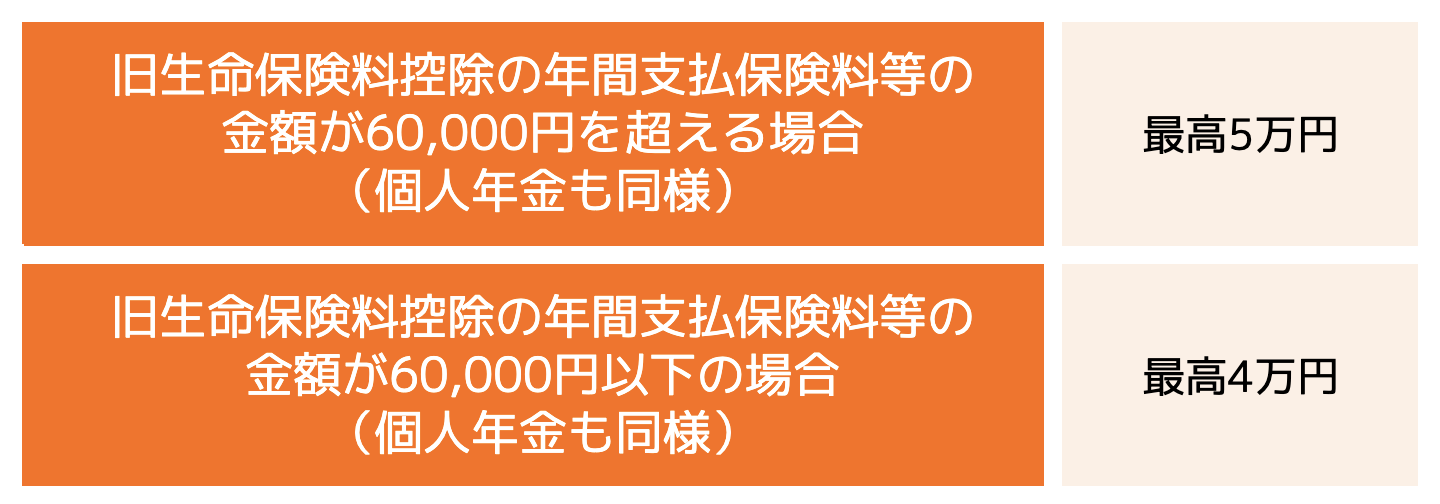

(8)生命保険料控除

生命保険控除とは生命保険や医療保険などに加入している場合、一定額まで所得を圧縮できる制度です。

控除額は加入した保険が平成24年1月1日を境に計算方法が以下の表のとおり変わります。

また新契約と旧契約の双方に加入している場合、控除額の最高額が変動となるため注意してください。

(9)セルフメディケーション税制

セルフメディケーション税制とは、健康の保持増進及び疾病の予防として厚生労働省指定の「スイッチOTC医薬品」を年間で12,000円以上購入している方が対象となります。

また申告者が健康の維持増進および疾病の予防の取り組みを行っていることが条件であり、以下のいずれかに該当しなければいけません。

・市区町村が健康増進事業として行う健康診査

・予防接種【定期接種、インフルエンザワクチンの予防接種】

・勤務先で実施する定期健康診断【事業主検診】

・特定健康診査(いわゆるメタボ検診)、特定保健指導

・市区町村が健康増進事業として実施するがん検診

控除額は支払ったスイッチOTC医薬品の購入額から保険金などで補填される金額に12,000円を差し引いた金額であり、上限は88,000円となっています。

(10)特定支出控除

特定支払控除とは業務などで支払った金額が多い場合に控除できる制度です。控除額は収入によって異なり、850万円を超える方は最大で195万円所得控除できます。

本制度の控除が該当する費用は以下の項目です。

・引越し費用

・単身赴任者の帰省費用

・研修費用

・資格取得に関わる費用

・業務に関する図書購入費用

・業務に関する衣類の購入費用

・業務に関する交際費費用

しかし、上記の項目は基本的には会社で費用負担してくれることが多いため、サラリーマンの方は該当しないケースが多いです。

特定の場合に実践できる!税金対策の4つの手法

先程紹介した10個の節税方法以外にも、特定の場合に実践できる税金対策が4つあります。

(2)配偶者と離婚または死別

(3)災害・盗難にあった

(4)副業をしている

ひとつずつ紹介します。

(1)株取引で損をした時の損益通算

株式や投資信託などの売買で損失が生じた場合、利益が出た株式等との損益通算が可能です。

例えば株式で30万円の所得が生まれ、投資信託で-10万円の損失となった場合、20万円に対して税金がかかるということです。

先程紹介した不動産投資の損益通算の株式版でもあります。

損益通算は、3年間繰越で使用することができるため、株などの投資を行っている方はぜひ理解しておいた方が良いでしょう。

(2)配偶者と離婚または死別

配偶者と離婚もしくは死別した場合であれば、寡婦控除が適用され、所得税や住民税の節税になります。

寡婦控除は、所得税の所得控除の一種控除額は27万円ですが、所得金額が500万円以下でなければいけません。

また扶養親族である子どもがいる場合は35万円まで控除額が引き上げられます。

(3)災害・盗難にあった

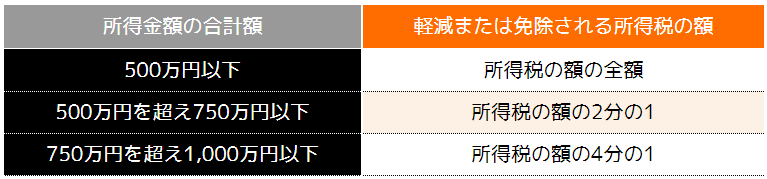

災害や盗難の被害にあった場合、「雑損控除」と「災害減免法による税金の軽減・免除」の2種類の控除のどちらかを受けることができます。

雑損控除とは、住宅や家財などが、災害または盗難もしくは横領によって損害を受けた場合に適用されます。

控除となるのは、以下のいずれかの多い金額の方です。

(損害金額+災害等関連支出の金額-保険金等の額)-(総所得金額等)×10%(災害関連支出の金額-保険金等の額)-5万円

さらに年間所得の合計額が1,000万円以下であれば、「災害減免法による税金の軽減・免除」も対象となり、どちらかから選ぶことができます。

「災害減免法による税金の軽減・免除」は、災害によって住宅や家財の時価の2分の1以上の損失があると、直接税金を軽減されます。

大地震や台風などで、家に住めない状態になった方が適用できる制度です。

(4)副業をしている

副業を行っており、青色申告者であれば、最大65万円の所得控除が適用されます。

もちろん細かな要件は定められておりますが、サラリーマンの中にも不動産投資などの副業を始めている方も多いです。

さらに、副業では収入を得るためにかかった支出を経費計上することもできるため、副業を行っている方は節税の自由度が高くなります。

個人事業主になるとさらに節税が可能

サラリーマンの方は所得を圧縮できる項目が少ないですが、個人事業主になるとさらに節税が可能となります。経費に計上できる項目が増えたり、申告や共済で所得控除ができるため、詳しく紹介していきましょう。

(1)青色申告で65万円控除

「事業所得」「不動産所得」「山林所得」がある個人事業主は確定申告を青色申告することで、最大65万円所得控除することが可能です。

さらに個人事業主としての赤字部分を3年間繰り越すことが可能なため、節税を調節することもできます。

一方で青色申告は複式帳簿方式に従って記帳しなければいけず、手間がかかります。そのため専門家に相談しながら申告するのをおすすめします。

(2)小規模退職金共済で最大84万円控除

小規模共済とは、小規模な個人事業主や会社経営者の退職金を積み立てるための共済制度です。毎月1,000円〜70,000円の範囲で掛金を積み立てることができ、65歳になったタイミングで退職金として受け取れます。

さらに掛金は全額所得控除され、毎月7万円を積み立てた場合、1年間で84万円所得控除が可能です。

ただし任意解約した場合は、損をする可能性もあるため、長期間積み立てることができる資金力が重要となります。

(3)家事按分で比率分だけ経費計上できる

個人事業主の家を自宅兼事務所などとして使用している場合、家事按分することが可能となり、家賃や光熱費が経費として計上できます。

例えば自宅兼事務所のうち、50%を居住用、残りの50%を事務所と使っていれば、家賃の半分を経費にすることができ、所得税や住民税の節税につながります。

さらに仕事と私用の両方で使っている車のガソリン代や駐車場代、携帯料金なども経費になるメリットがあります。

高収入サラリーマンが節税する際の3つの注意点

サラリーマンの方が節税できる方法を紹介しましたが、注意しなければいけない点が3つあります。

(2)利益が大きい個人事業主は節税にはならない

(3)専門家に相談してから節税する

節税は正しく行わないと損をすることにもなりかねないため、1つずつしっかり確認していきましょう。

(1)節税方法には上限額がある

それぞれの節税方法には節税できる金額の上限が定められています。節税額は無限大ではないうえに、1つの方法で大きな金額を節税することは難しいでしょう。

複数の節税方法を組み合わせることで、大きな納税額を圧縮することができます。そのためそれぞれの節税方法を理解してから行うことが大切です。

(2)利益が大きい個人事業主は節税にはならない

個人事業主になることで経費にできる項目や青色申告など、さまざまな所得控除が可能です。しかし利益が大きく、年間所得が黒字になると、大きな節税にならないことも多いです。

個人事業主として所得が黒字になると、サラリーマン同様所得税と住民税の課税対象となります。そのため利益を出しすぎには注意しなければいけません。

個人事業主になって節税する場合、会社員の給与と調整しながら事業を行うことが大切です。

(3)専門家に相談してから節税する

高収入のサラリーマンの方が節税する際は、専門家に相談してから取り組むことをおすすめします。

節税方法は細かな条件が設定されているだけでなく、自分の所得に合った方法を見つけて行わなければいけません。

また個人事業主として開業する際も家事按分できる割合が多いのかなどや経費にできる項目が多い事業であるのかを慎重に検討しなければいけません。

納税額を抑えることができるからという理由だけで始めてしまうと、後で後悔することにもなりかねないため、必ず専門家に相談から節税を始めましょう。

ココザスはファイナンシャルプランナーとしてお客様の節税方法のご相談を承っており、実際に納税額を抑えることができたという方も多いです。

収入の高いサラリーマンの方からの相談も多く、お客様に合わせた節税方法を提案しております。相談料も無料なので、ぜひ一度ご相談くださいませ。

まとめ

サラリーマンの方ができる節税方法を10個紹介しましたが、どの方法も適用条件や節税可能額が定められているため、専門家に相談しておきましょう。

また個人事業主として開業することで、経費にできる項目が増えたり、青色申告によって所得控除も可能です。

とはいえ節税しようと思ったものの、個人事業主の利益が大きくなるケースも考えられます。そのため専門家に相談し、自分に合った方法を提案してもらうようにしましょう。