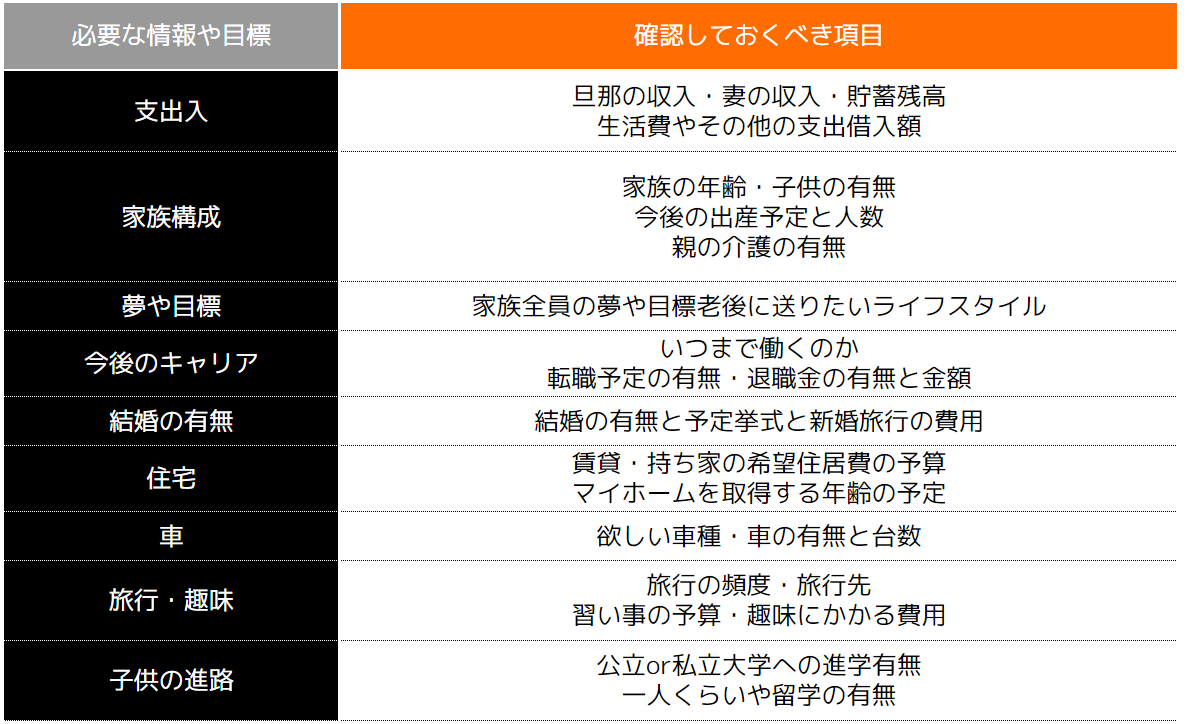

ライフプラン表を作る前に確認したいこと

ライフプラン表を作成するためには、事前に必要な情報や目標をまとめておくとスムーズに計画を立てられます。

ライフプランの作り方

ライフプラン表の作成は、将来の人生設計やお金の流れが明確になることにつながります。

ここでは、6つのステップに分けて、実際の例を交えながら紹介します。

(2)家族の年齢推移を一覧にする

(3)ライフイベントの支出を想定する

(4)将来の収入を整理する

(5)将来の支出を整理する

(6)将来の収支と貯蓄残高を計算する

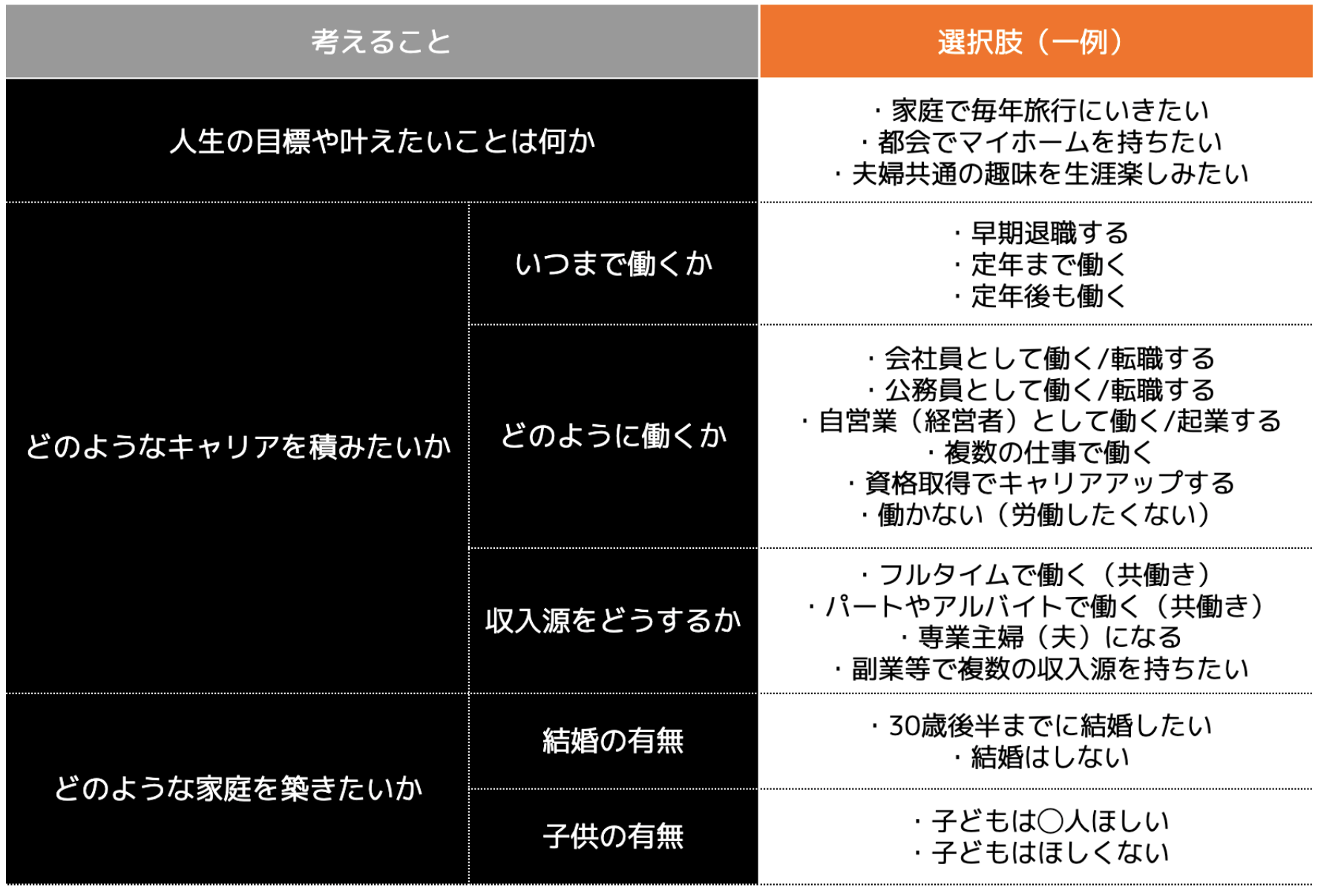

(1)ライフデザインを設計する

まず初めにやっておくことは、これからの人生をどのように生きていきたいか、次の3つの観点からライフデザインを考えることです。

2:どのようなキャリアを積みたいか?

3:どのような家族を築きたいか?

人生で成し遂げたい目標や夢が複数ある場合は、優先順位をつけておくとよいでしょう。全てを実現できるのが最高ですが、お金や時間などの様々な制約があるため、諦めなければいけないケースも出てきます。

以下は、3つの観点で整理したライフデザインの一例です。参考にしてみてください。

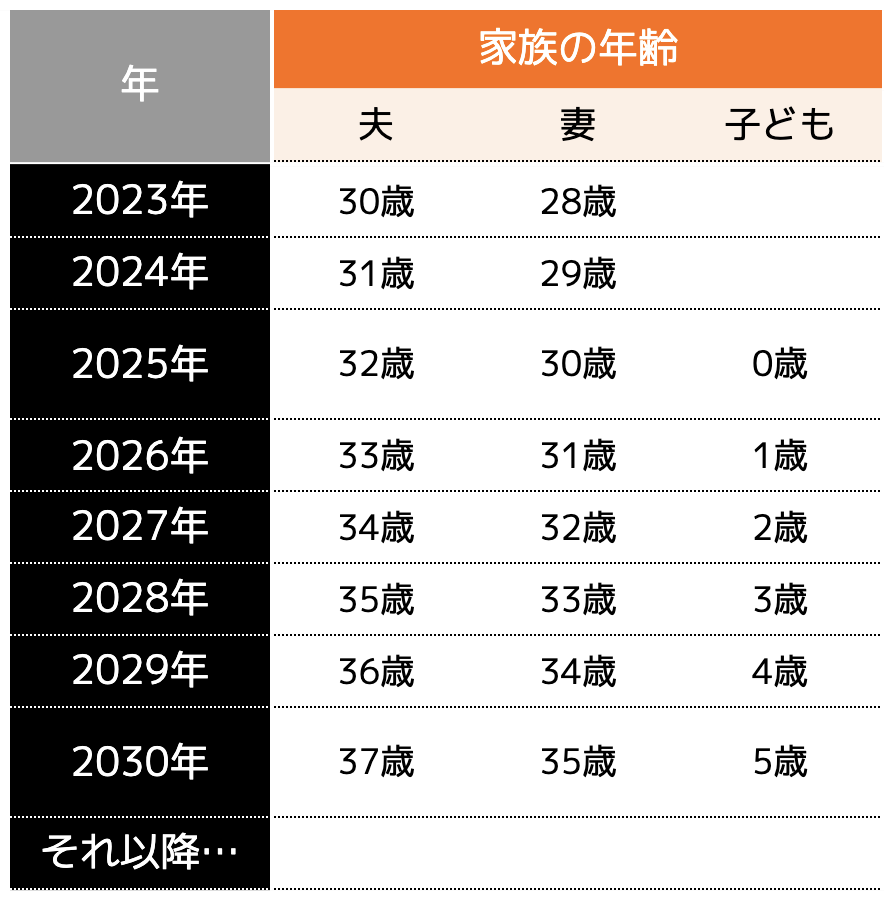

(2)家族の年齢推移を一覧にする

次は、実際のライフイベント表を作成するステップに入ります。

自分や家族の情報を時系列で書き出します。ここで作成した家族の情報を元に、この後のステップを進めていきます。

ステップ(1)では、結婚のタイミングや子どもの有無、タイミングなどを家族内でしっかり話し合っておくことが大切です。

例:夫・妻・子ども1人の計3人暮らしの場合(子どもは予定)

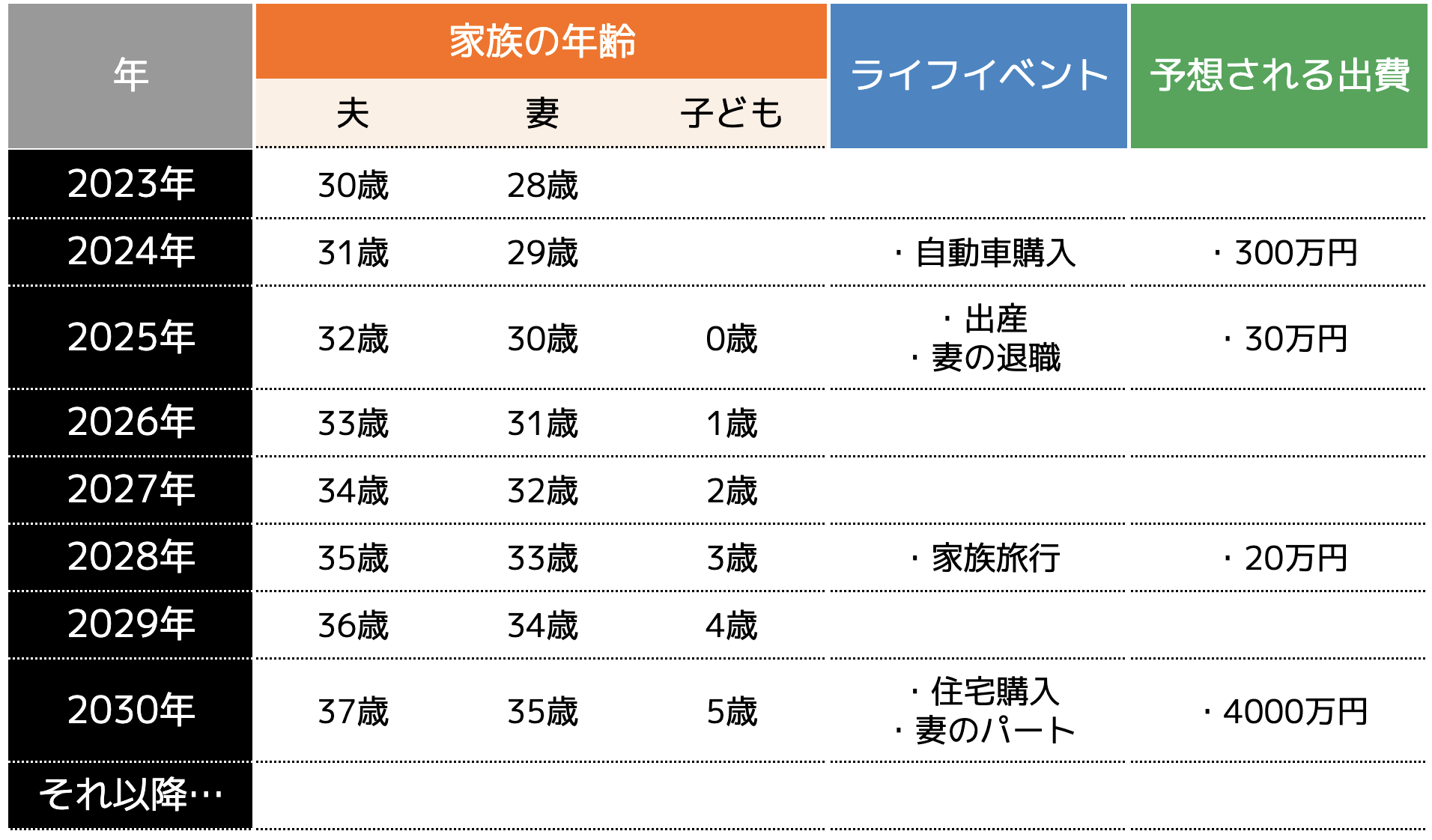

(3)ライフイベントの支出を想定する

ステップ(1)で書きだしたライフデザインに基づき、自分や家族にどのようなライフイベントが発生するかを整理します。

具体的なライフイベントとしては、以下のようなものが挙げられます。

・結婚

・出産/育児

・子どもの入学/進学

・マイホームの購入/リフォーム

・自動車の購入/買い替え

・趣味・娯楽(旅行など)

・両親の介護

これらのライフイベントが整理できたら、各イベント毎の大まかな所要額を調べましょう。あとは、ステップ(2)で作成した表に追記していきます。

(例)夫・妻・子ども1人の計3人暮らしの場合(子どもは予定)

※単位:万円

このようにライフプラン表を作成することで、いつ・どれくらいのお金が必要になるかを把握しやすくなるメリットがあります。

(4)将来の収入を整理する

ここからは、将来における「キャッシュフロー表」を作成します。

キャッシュフロー表とは、家計の収入・支出・貯蓄残高などを長期的な時間軸で整理し、お金の流れを見える化したものです。

まずは、想定される「収入」の見積額を整理します。なお、収入額は、所得税や社会保険料を差し引いた「手取り額」を記入します。

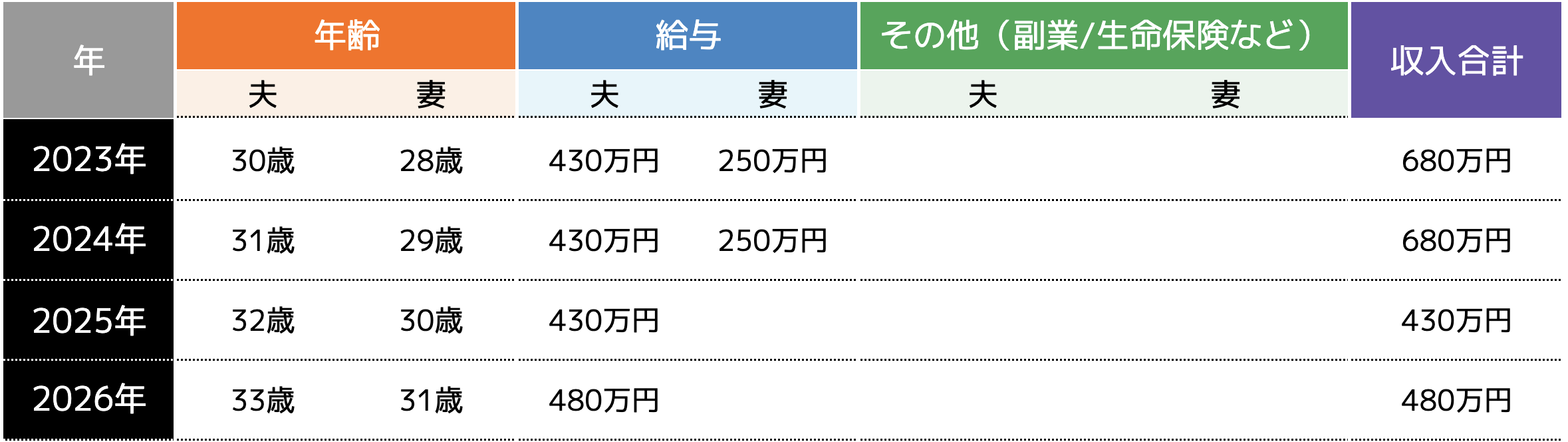

例:夫・妻・子ども1人の計3人暮らしの場合(子どもは予定含む)

(5)将来の支出を整理する

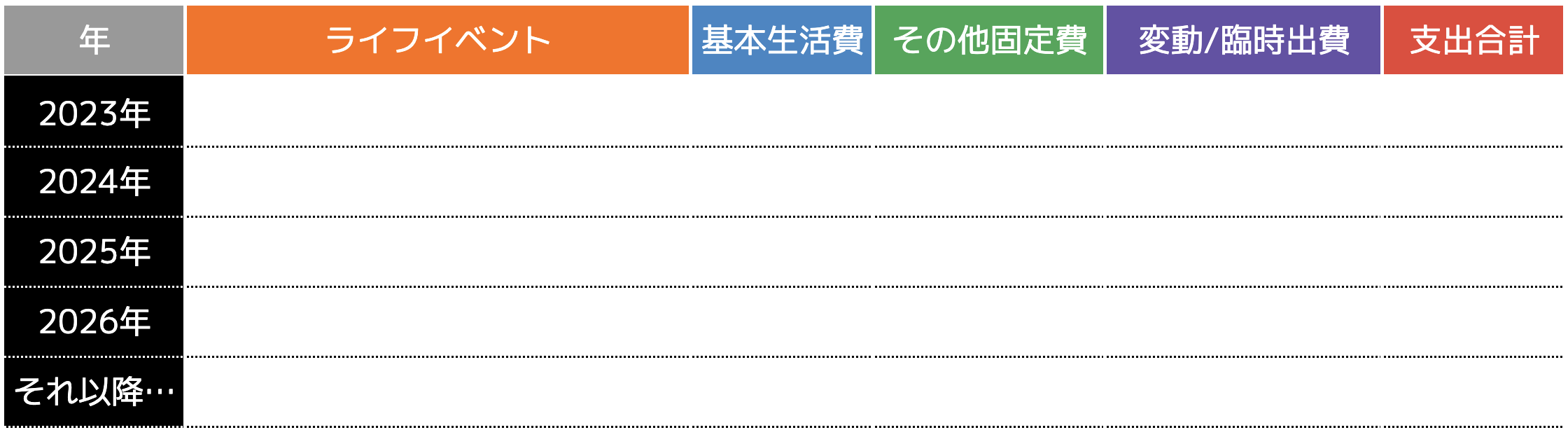

次に、想定される「支出」の見積額を整理します。年間の支出は、以下の4つの分類を参考に計算するとよいでしょう。

・基本生活費(食費・水道光熱費・通信費・日用品等)

・その他固定費(家賃や住宅ローン・保険料・教育費等)

・変動もしくは臨時出費(娯楽費・医療費・冠婚葬祭費等)

なお、上記の分類方法はあくまで一例のため、それぞれの家庭や家計に合った方法で支出を整理してもらって問題ありません。

(6)将来の収支と貯蓄残高を計算する

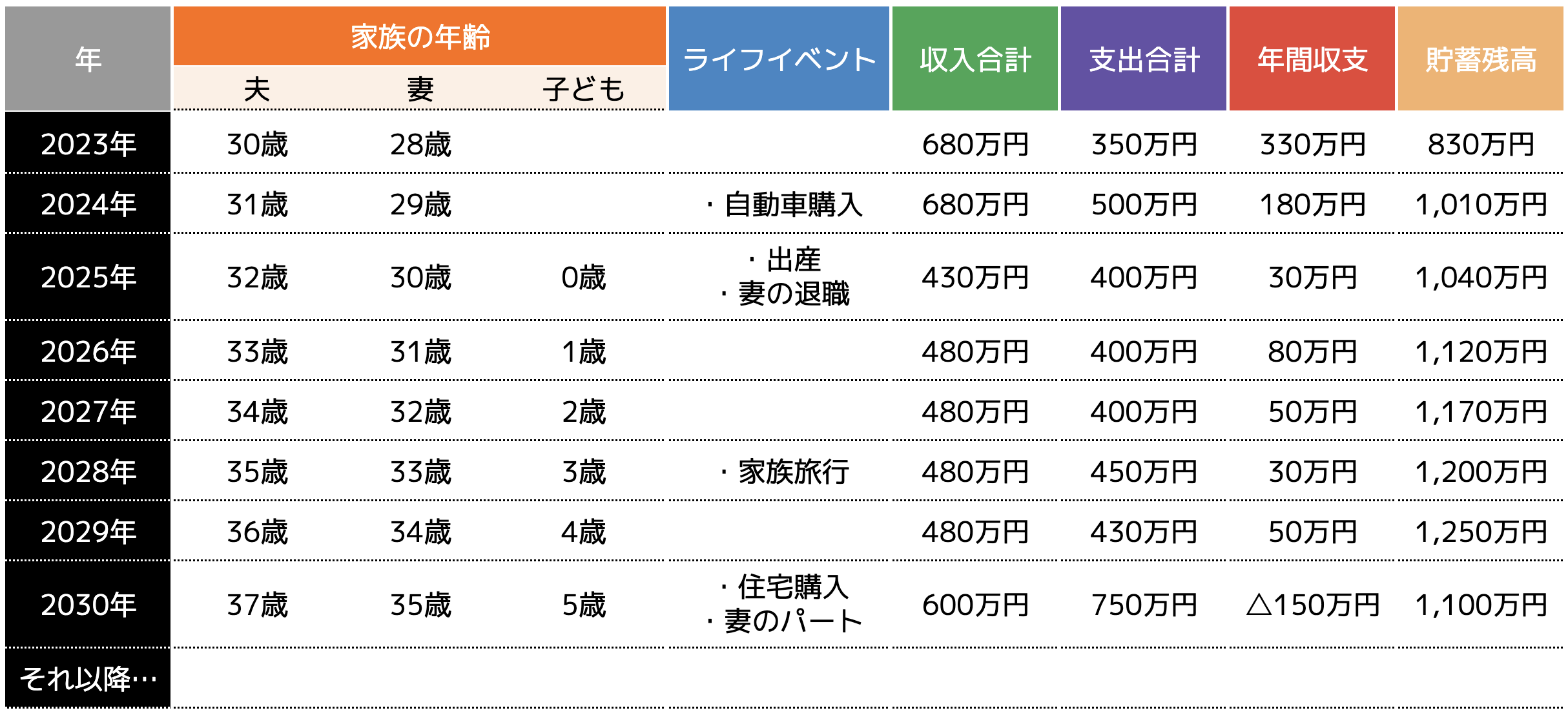

最後は、ステップ(1)~(5)で作成した内容をまとめ、家計における年間の収支や貯蓄残高を計算します。

貯蓄額は「2023年の貯蓄可能額=2023年の収入額ー2023年の支出額」のように、ライフプランの年ごとに貯蓄可能額を求め、現時点の貯蓄額に足し合わせることで「現在の貯蓄額」を計算することができます。

以下の例では、2022年時点では500万円の貯蓄額があり、2023年の年間収支(貯蓄可能額)が330万円でした。そのため、2023年末の貯蓄残高は「500万円+330万円=830万円」となります。

例:夫・妻・子ども1人の計3人暮らしの場合(子どもは予定)

今回の家庭のライフプラン表から、毎年貯蓄額が増加していることが分かりますが、妻の退職以降の貯蓄割合の低下、住宅購入に伴う収支の状況などが不安材料になる可能性がありそうです。

このようにライフプラン表を作成することで、生涯にわたるお金の流れなど全体像を把握することができます。これによって、家計管理や資産形成の必要性を感じたり、事前に備えることができるのです。

ぜひ、6つのステップを踏まえて、ご自身のライフプラン表を作成してみましょう。

<参考記事>

・初心者向け完全ガイド!ライフプランのシュミレーション方法徹底解説!

・年代別ライフイベント一覧!年齢とライフイベントに合わせた資産形成を考えよう

・女性の理想のライフプランって?あなたにぴったりの将来設計の立て方

・30代になったら考える3つのライフプランを紹介!今から始めるおすすめな資産形成方法を紹介!

ライフプランを作るポイント

ライフプラン表の作成ステップを紹介しましたが、作成時のポイントをここでは紹介します。

人生で叶えたい夢や希望をリストアップする

ライフプラン作成のステップ(1)で使用する情報になる、「人生で叶えたい夢や希望」をリストアップすることです。

ライフプランを作成する最大の目的は、自分や家族が幸せになるためのお金の流れが適切かどうかを見える化することです。

夢や目標を書き出して、そのためにどれくらいのお金が必要になるかを事前に想定しておくことで実現可能性も高まると考えられます。

また、リストアップする際の注意点は、家族がいる場合などは一人っきりで考えず、必ず家族全員で話し合うようにしましょう。

・まず「主なライフイベント(次項参照)」について話し合う

・将来について紙やメモなどに一緒に書き出す

ライフイベントは全て書き出す

ライフプランを作成する上で必要となる情報は、ライフイベント(人生でどのようなことを経験したいか)です。

例えば、ライフイベントとは以下のような情報が該当します。ライフプランは、これら相談者がどのような生活を送りたいか、を実現するためにお金の流れなどを見える化するものです。

・結婚の有無

・子供の有無、人数

・住宅(持ち家、賃貸)

・子供の教育プラン(公立、私立、留学など)

・娯楽(海外旅行、車などの趣味など)

全てを明確にしておく必要はまったくありませんが、事前に具体的なイベントをご家族などと整理しておくことで、より正確なライフプランの作成につながります。

また、ライフイベントが変化した場合などは、生涯必要になる資金も変化するため定期的な見直しが必ず必要になります。

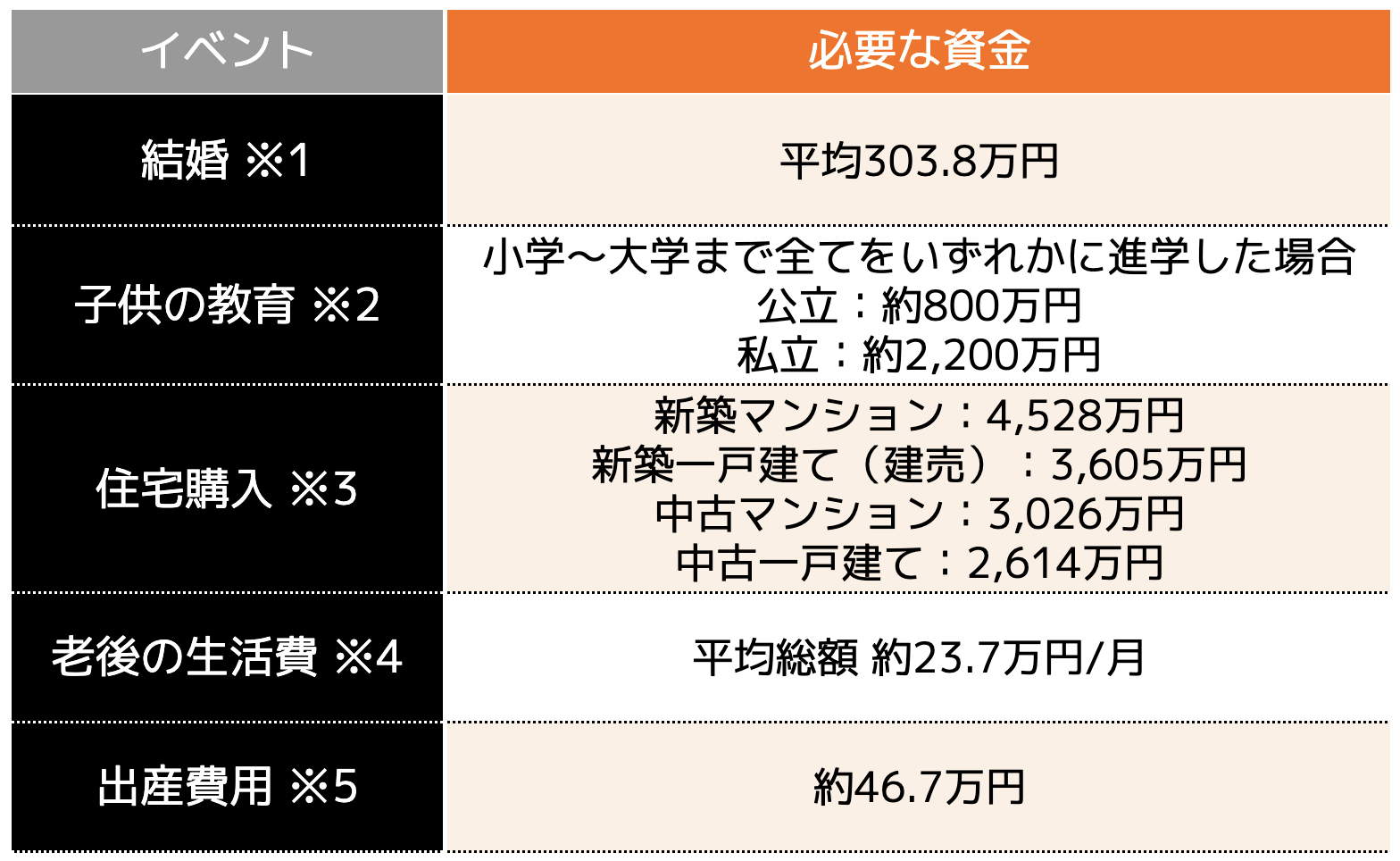

人生の三大資金を抑えておく

ライフプランの作成においては、ある程度の支出を想定しておくことが重要です。

特に、人生の三大資金と言われる、「住宅資金・教育資金・老後資金」がどのくらいかかるのかは把握しておきましょう。

以下に、三大資金に加えて、比較的大きな出費につながるイベントのお金を記載します。

主なライフイベントに必要な資金

※ 1 挙式、披露宴、ウエティングパーティ総額の平均金額(ゼクシィ 結婚トレンド調査2022 調べ)

※ 2 小学校~高校までは、文部科学省「令和3年度子供の学習費調査の結果について」

※ 2 大学は、文部科学省「国立大学等の授業料その他の費用に関する省令」「私立大学等の令和3年度入学者に係る納付金等調査結果について」

※ 3 住宅金融支援機構 フラット35利用者調査(2021年度)

※ 4 総務省統計局 令和4年度 家計調査報告(家計収支編)

※ 5 出産費用の実態把握に関する調査研究(令和3年度)

ライフプラン実現のために押さえておくべき3つのポイント

ライフプランは、作成したあとが非常に重要です。具体的にどのようなポイントを注意すればよいか、次で紹介します。

(1)家計の改善プランを考える

ライフプラン表が完成すると、以下のような問題が見えてくることが多いです。

・貯蓄が思うようにできずに、万が一の際に備えられていない

・老後に貯蓄残高がマイナスになる

このように資金面での問題点や課題が見つかった場合は、家計の改善プランを考えて、実行することが大切です。

1:生活費を見直す

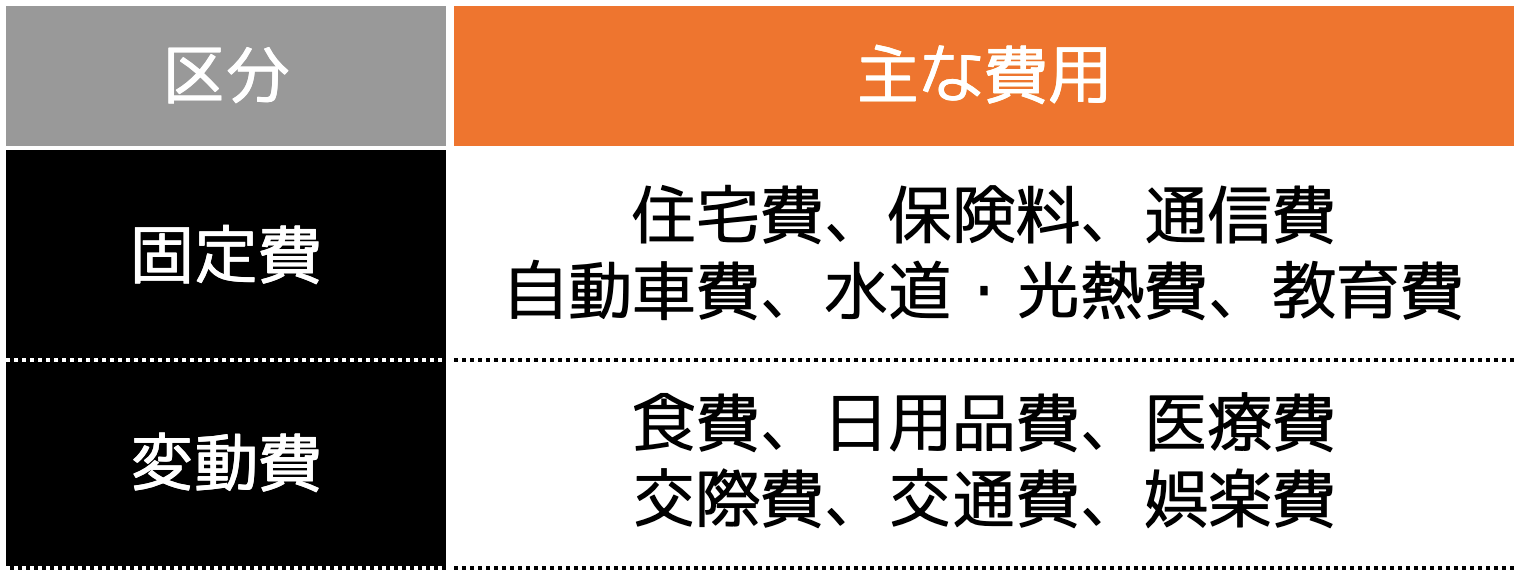

最も手軽かつすぐに取り組めることは、日々の生活費の見直しです。特に、食費や水道光熱費などの固定費を減らすことで、支出を削減することができます。

生活費を見直す場合は、①固定費、②変動費の順番に進めていくことがおすすめです。その理由は、固定費は家計の支出において大きな割合を占めるため、固定費の削減ができれば毎月の大きな節約効果が見込めるためです。

代表的な固定費・変動費

2:資産運用でお金を増やす

もう1つの老後資金を増やす方法は、資産運用によってお金を増やす方法があります。

例えば、生命保険会社などが販売している私的年金「個人年金保険」や、銀行・証券会社で取り扱いのある「個人型確定拠出年金(iDeCo)」、NISAなどの制度を利用した株式・投資信託の運用などがあります。

私的年金は、基本的に積み立てたお金を設定した年金支給開始年齢から分割して受け取ることができるため、老後資金を事前に準備しておくことができます。

また、iDeCoやNISA等は、税金面での控除などの優遇が得られるため、より効率的に資産を増やすことができるなどのメリットがあります。

細かな制度や商品の特徴など、わからないことが多くて何から始めればわからないという場合は、次項(3-3)で紹介する「専門家(ファイナンシャルプランナーなど)」へ相談してみることをおすすめします。

(2)定期的にライフプランを見直す

一度、ライフプラン表を作成した場合でも、その通りにイベントや収支計画が進むとは限りません。

ライフプランは、繰り返し見直すことで、精度が高まるため、定期的に見直すようにしましょう。

また、ライフプランを見直すタイミングとしては、以下のような状況を参考にしてください。

・大きなライフイベントが発生したとき

・ライフスタイルや目標などに変化があったとき

・予期せぬイベントやトラブルが起こったとき

<参考記事>

・ライフプランの見直しって必要?見直しのタイミングとポイントまとめ!

(3)無料セミナー・専門家を活用する

専門家への相談は、ライフプランの作成、将来資金のシミュレーション、お金に関する悩みや不安などの解消等を専門家(ファイナンシャルプランナーなど)にお願いすることができます。

専門家への相談のメリットは、①資金計画をはじめとする将来のシミュレーションを詳細に実施できる、②お金に関する悩みを細かく解決できるなどが挙げられます。

一方で、デメリットは①金融商品の勧誘などをされる可能性がある、②ヒアリングや面談などに時間が取られるなどがあります。

お金の知識が乏しいと感じている人などは、始めにしっかりと疑問点や不安な部分を専門家に相談、解消してもらうことで、その後の対策などもとりやすくなるでしょう。

最近は、以下のような無料セミナーもオンラインで実施されていたりするので、合わせて参考にしてみるとよいでしょう。

・お金の教養を学ぶ基礎セミナー

・家計管理と節約セミナー

・初めての資産運用セミナー

例えば、お金に関するトータルサポートを行なっているココザス株式会社は、多数のお金の専門家(ファイナンシャルプランナーなど)が在籍しており、ライフプランのシュミレーションに留まらない相談が可能です。

<参考記事>

・初心者でも失敗しない!ライフプランの相談先の選び方ガイド

ココザス株式会社の特徴

ココザス株式会社は、FP相談満足度、サポート満足度などNo.1を獲得している独立系FPが所属する資産形成コンサルルティング会社です。

最大の特徴は、以下の3つのポイントです。

2:お金の悩みを網羅的に相談・解決

3:長期的なフォロー体制

以下に当てはまる人は、ぜひ一度無料セミナーや相談問い合わせをしてみることをおすすめします。

・自分に合ったファイナンシャルプランナーがわからない

・数多くいるファイナンシャルプランナーから選ぶのがめんどくさい

・まずはファイナンシャルプランナーへライフプランの相談をしたい

作成したライフプラン表の見方・振り返り方法

ライフプラン表を作成した後は、しっかり内容をチェックしなければいけません。

主に以下の項目を重点的に確認しましょう。

・収支がマイナスになる年はないか

・貯金残高はマイナスになる年はないか

・定年退職時の貯蓄残高はいくらになっているのか

毎年収支が赤字になっていると、今後の生計にも大きな影響を及ぼすことになるため、早期に家計改善が必要です。

また、収支がマイナスになる年や、貯蓄残高が少なくなる年はないかも重ねて確認します。

収支がマイナスになると、老後の生活資金も苦労することにもなりかねないため、定年退職時の貯蓄残高がいくらになっているのかをライフプラン表で確認しておきましょう。

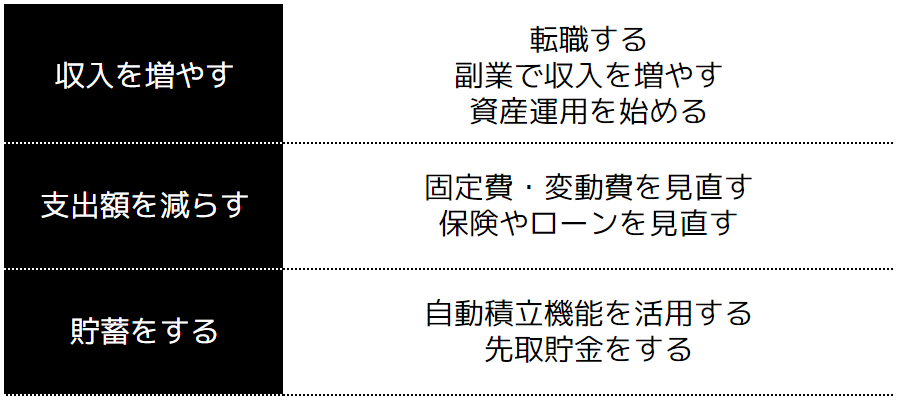

仮に、収支がマイナスになっている場合に備えて、家計改善を立てておくのも一つの振り返り方法です。具体的には以下のような方法があります。

これらは方法を事前に理解しておくことで、収支がマイナスになっていてもすぐに改善することができます。

詳しく知りたい方は、ファイナンシャルプランナーなどの専門家に相談しておきましょう。

まとめ

本記事では、漠然としたお金の不安を解消するため、ライフプランの作成方法や作成ポイント、ライフプラン実現のためのコツなどを紹介しました。

何も行動をとらなければ、お金に対する悩みや不安を抱えたまま過ごすことになります。不安を解消するためには、生涯に必要なお金の全体像を知ること、自分に合ったシュミレーションを行うことが非常に重要です。

ライフプラン表を自分で作ることができれば、いつでも見直すことができたり、お金の知識が身につくなどメリットもあります。しかし、シミュレーションの精度が粗かったり、もっと知りたいけど詳細がわからずそのままになってしまうなどのデメリットがあります。

また、ライフプランの作成はできたが、その後に具体的にどのように家計管理や資産を増やしたらいいの?と悩むことも多いかもしれません。そんな時は、お金の疑問や悩みに総合的に答えてくれる「ファイナンシャルプランナー」が初心者の方や初めの方にはおすすめです。

特に、 「どんなFPに相談すればいいの?」「お金に関する相談に乗ってほしい?」という人は、ぜひココザス株式会社へお問い合わせください。

専門のコンサルタントがあなたの疑問や質問に適切かつ丁寧にお応えいたします。あなたの人生をより良いものにするために、一歩踏み出してみませんか?